大模型的风已经吹了超过半年,由GPT-4引发的军备赛不仅没有熄火,反而愈演愈烈。很多人关注智能涌现,也有人关注算力,而实际上,由AI带动的还有光通信产业。

你相信光吗?事实上,除了电,光也是引领科技潮流向前的重要力量,正如走入千家的光纤、光猫一般,光通信能力不足,AI也难发挥其力大砖飞的功效。

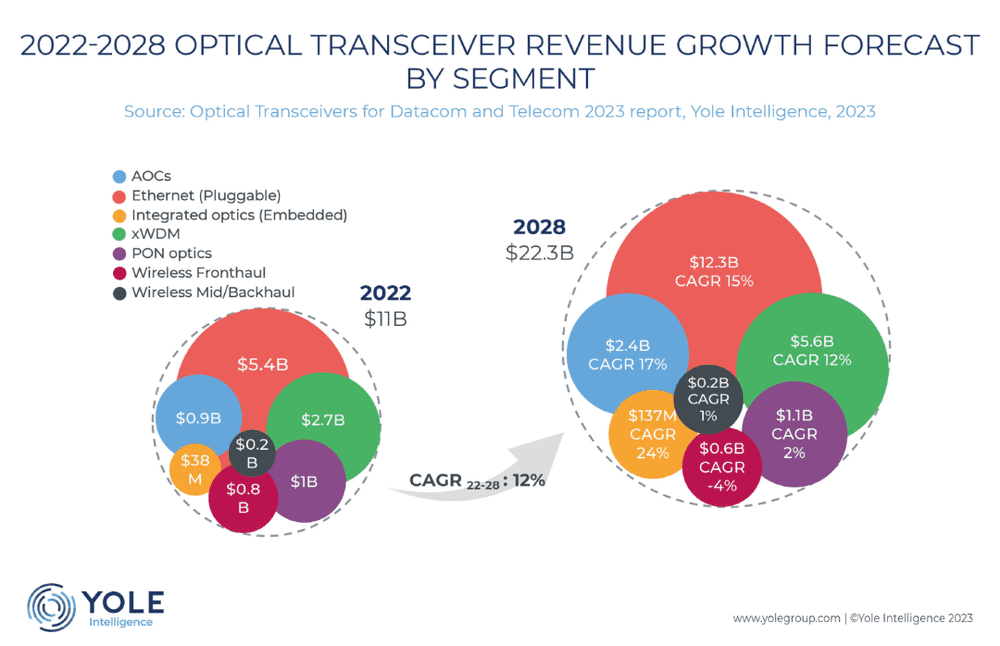

Yole最新数据显示,全球光模块市场将在2022年~2028年间以12%的年复合增长率增长,届时光模块市场将翻一番,从2022年的110亿美元增长至2028年的223亿美元。这些增长主要由大型云服务厂商对于光纤网络容量CSP和800G高速率模块需求而推动。[1]

无论是券商,还是产业,都曾不止一次传出消息表示,光模块与GPU是强绑定关系,从英伟达明年GPU产能与封装能力来看,明年英伟达GPU供应可达400万颗,而这将撑起1000万只800G光模块的市场。

一、“光”引领数据中心未来

首先,要强调的是,我们口中时常提起的光模块(Optical Module)通常指代的是光收发一体模块光收发一体模块(Optical Transceiver)。

光模块是一个比较泛的词,具体包括光接收模块(Transmitter)、光发送模块(Receiver)、光收发一体模块(Transceiver)和光转发模块(Transponder)等,我们现在说的光模块是负责光电转换的那个光收发一体模块,下文也统称光模块。[2]

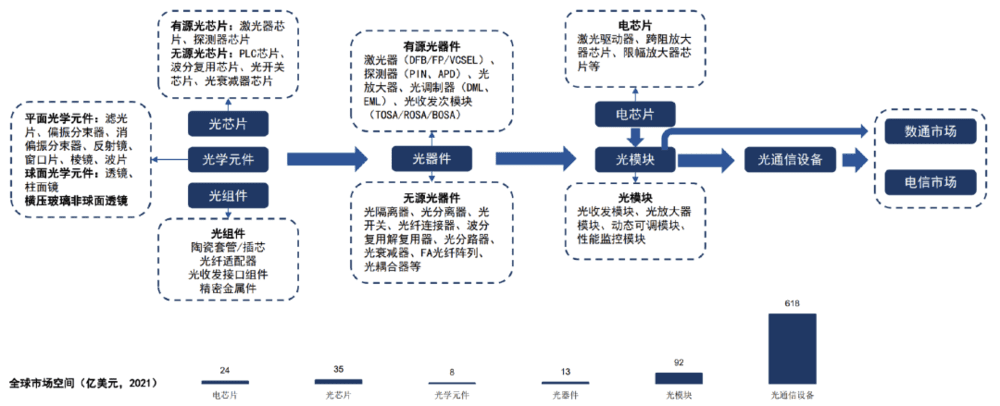

从产业链中来看,光模块的上游是光芯片(成本占比30%~60%)、电芯片(成本占比18%)、PCB(成本占比5%)、结构件等,将光芯片加工封装为光发射组件(TOSA)及光接收组件 (ROSA),再将光收发组件、电芯片、结构件等进一步加工成光模块。简单来说,就是光芯片,到光器件,再到光模块的关系。

光通信产业链及市场规模,图源丨国信证券[3]

光模块处于光通信产业链的中游,主要完成光电转换和电光转换,在发送端将光通信设备的电信号转换成光信号,通过光纤传输后,在接收端把光信号转换成电信号,由设备进行信息处理。光放大器主要应用于光通信设备中,直接对光信号进行光功率放大,从而实现光信号的长距离传输。[4]

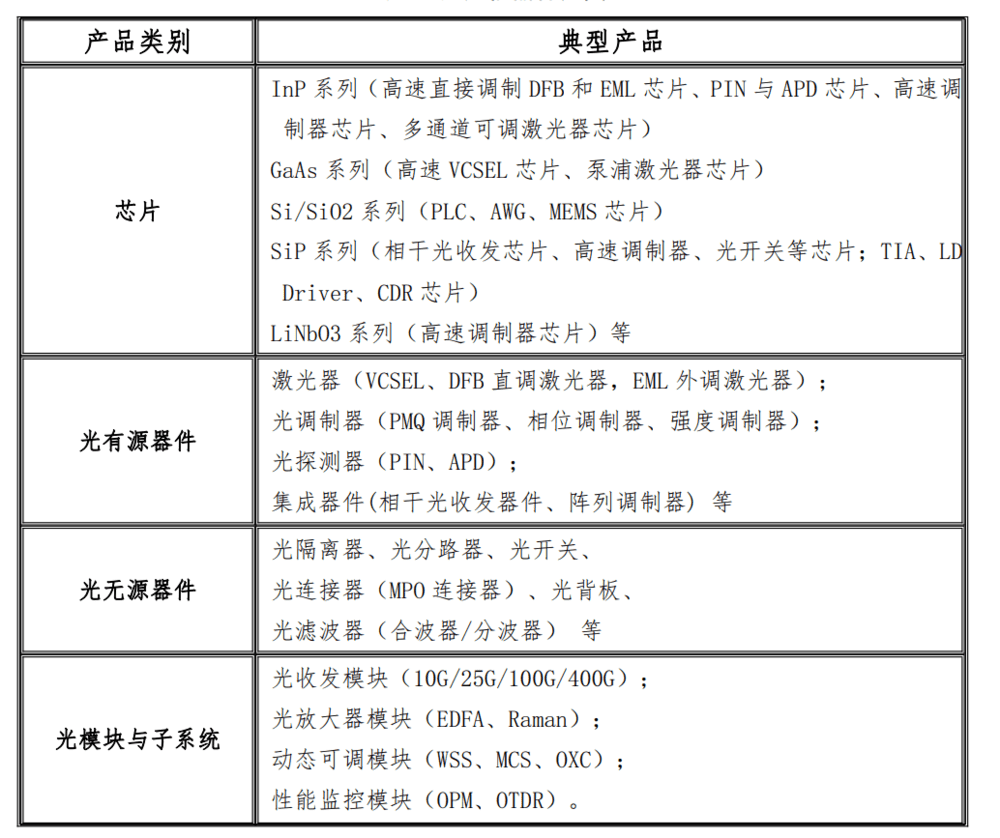

光通信器件分类,图源丨中国电子元件行业协会[5]

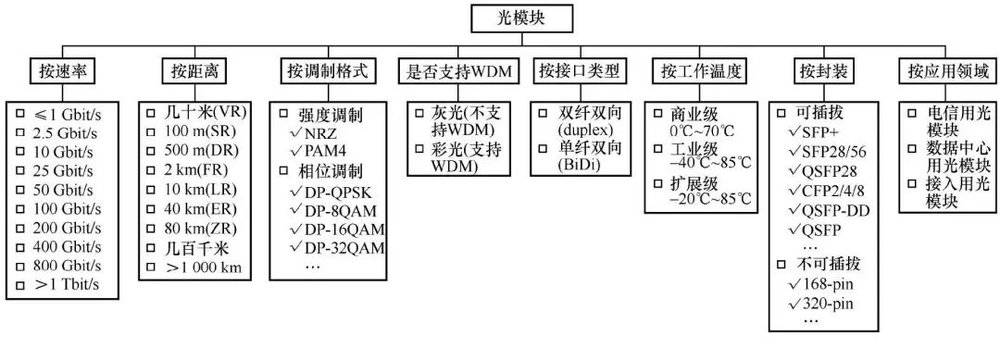

光模块有多种分类方式:

按传输速率可分为≤1 Gbit/s/2.5 Gbit/s/10 Gbit/s/25 Gbit/s/50 Gbit/s/100 Gbit/s/200 Gbit/s/400 Gbit/s/800 Gbit/s等;

按传输距离可分为几十米/100 m/500 m/2 km/10 km/40 km/80 km/几百千米/≥1 000 km等,按调制格式可分为强度调制(NRZ/PAM4)、相位调制(DP-QPSK/DP-n QAM);

按是否支持波分复用(wave-division multiplexing,WDM)可分为灰光、彩光,按光接口类型可分为双纤双向(duplex)、单纤双向(Bi Di);

按工作温度可分为商业级(0℃~+70℃)、工业级(–40℃~+85℃)和扩展级(–20℃~+85℃);

按封装类型可分为可插拔式(SFP+/SFP28/SFP56/QSFP28/CFP2/QSFP-DD/OSFP等)和不可插拔式(168-pin/320-pin等)。[6]

光模块典型功能框图及基本分类方式,图源丨《电信科学》[6]

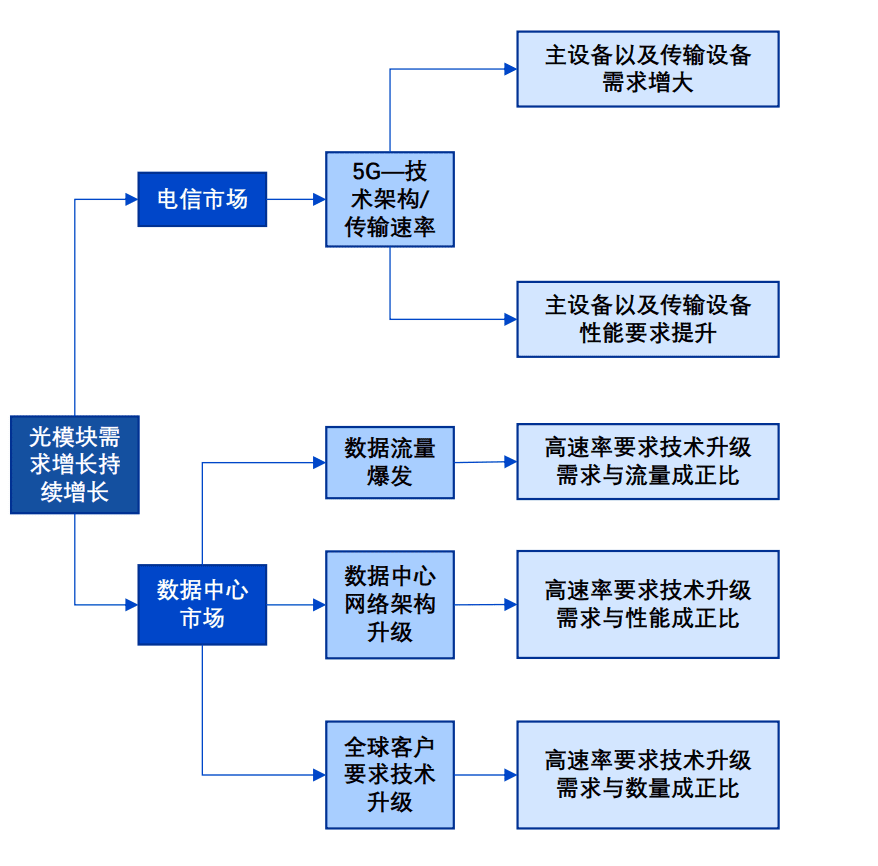

目前,光模块主要包括电信传输、数据中心两大核心应用场景。

电信市场方面,主要应用于基站/PON/WDM/OTN/交换机/路由器等设备。

5G对设备的构架及数量和传输速率均有明显要求。前传光模块集中在25G和50G高速光模块,市场需求量相比于中传/回传更大,未来四年预计有48Mu市场需求量;中传光模块数据量更大,主要集中在50G和100G高速光模块,并不断要求向100G及以上升级,未来四年总市场需求量约16Mu;回传光模块有着最高的信号速率要求,集中于100G,200G及400G,需200G及以上升级,未来四年市场需求约7Mu。

LightCounting数据显示,全球电信侧光模块市场预计到2025年可达33.54亿美元,2023年~2025年增速分别为3.4%、11.8%、9.2%。

数据中心方面,主要应用于服务器/架顶交换机/核心交换机等设备。

目前,传统三层网络结构式服务器架构向叶脊架构数据中心进化,当前新建成的超大型数据中心以叶脊架构为主,大大增加了数据中心内部交换连接点的数量,各环节各端口使用40G~400G速率的光模块。[7]

LightCounting数据显示,全球数据中心光模块市场至2025年或将增长至73.33亿美元,年均复合增长率为14%。

两大应用场景光模块需求逻辑,图源丨亿渡数据[8]

光是说说,似乎感觉不到光模块的重要性,但实际上光模块在数据中心中用量极大。

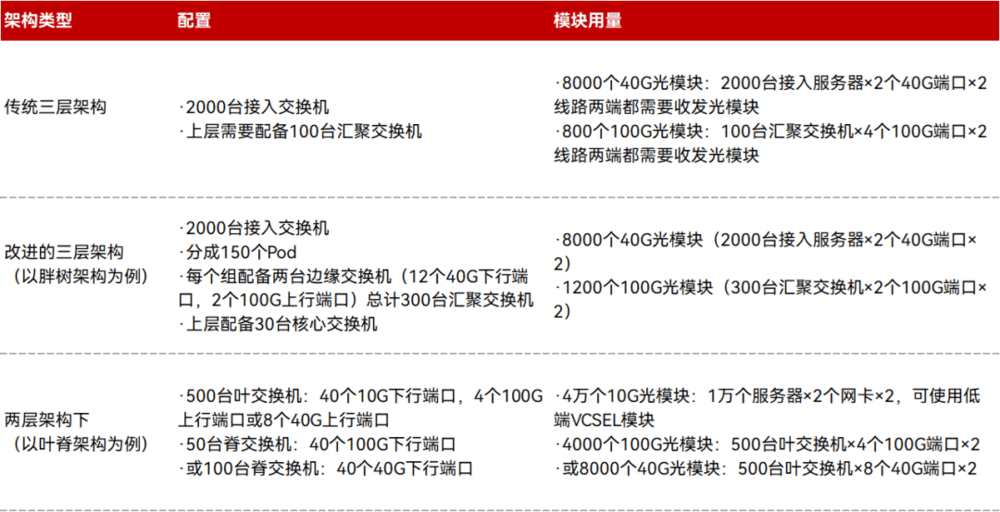

目前,国内将近90%数据中心采用传统三层架构,部分新建大型数据中心采用混合结构,实际组网方式较为复杂,兼具多种架构的特点,光模块的用量也介于传统架构和新型架构之间,也就是说1000台机柜数据中心中,要使用8000个40G光模块,800~4000个100G光模块。

1000台机柜数据中心中,不同架构数据中心光模块使用数量,参考资料丨易飞扬通信[9]

不同的场景下,光模块的市场表现有所不同。

Yole统计显示,2022年~2028年,全球有源光纤(AOC,Active Optical Fiber)市场将从9亿美元增至24亿美元,年复合增长率达17%;可插拔式以太网(Ethernet Pluggable)将从54亿美元增至123亿美元,年复合增长率达15%;嵌入式集成光学器件(Integrated optics Embedded)将从0.38亿增至1.37亿美元,年复合增长率达24%;xWDM将从27亿美元增至56亿美元,年复合增长率达12%;无源光网络(PON optics,Passive Optical Networking optics)将从10亿美元增至11亿美元,年复合增长率达2%;无线前传(Wireless Fronthaul)将从8亿美元降至6亿美元;无线中传/后传(Wireless Mid/Backhaul)则保持2亿美元。

2022年~2028年光收发器全球市场预测,图源丨Yole

光模块整体遵循着小型化、低损耗、热插拔、高速率、远距离和智能化方向发展,除此之外观望未来,光模块的未来发展趋势会遵循以下几点:

光模块速率会越来越高,高速光模块商业化部署将会成为未来重点,包括800G光模块、1.6T光模块、吞吐量交换专用集成电路等;

AI/ML光模块应用会越来越广,而这其中光模块的运维、新型DC应用、生成式AI、空间计算、自动驾驶等问题;

光模块功耗会越来越低,功耗效率控制、DSP技术、SerDes技术、光学引擎等将不断迎来新技术;

光模块成本会越来越低,届时将拥有更低的每比特成本,涉及大容量技术、机架内技术、线性驱动光学、SiPh PIC等。

二、中国厂商强者愈强

在光模块领域, 欧美日起步早、积累多,是市场的主导者。这些国家的研究机构和先进企业通过不断积累核心技术和生产工艺,逐步实现产业闭环,拥有极高的技术壁垒。

国内虽然起步较晚,但发展速度极快。

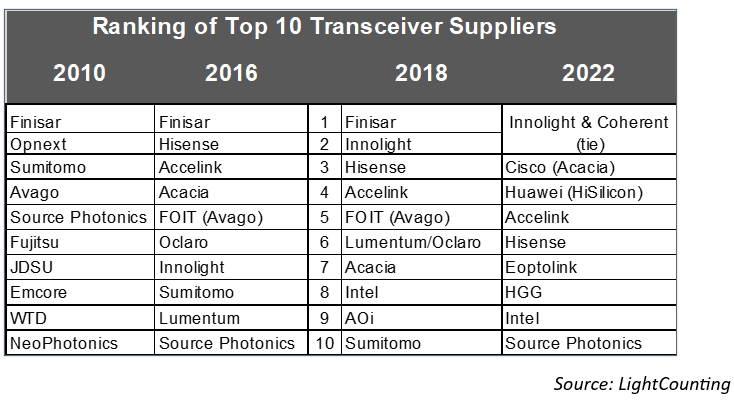

LightCounting数据显示,2010年仅武汉电信器件有限公司(WTD,后与光迅科技合并)一家上榜全球光模块TOP10;2016年和2018年变为海信宽带、光迅科技两家;2022年全球TOP10有7家是中国企业,分别是旭创科技(与Coherent并列第1)、海思(第4)、光迅科技(第5)、海信宽带(第6)、新易盛(第7)、华工正源(第8)、索尔思光电(第10),其余则是Coherent(也就是II-VI)、思科(Cisco)和英特尔(Intel)。

2010年、2016年、2018年、2022年光模块TOP10情况,图源丨LightCounting

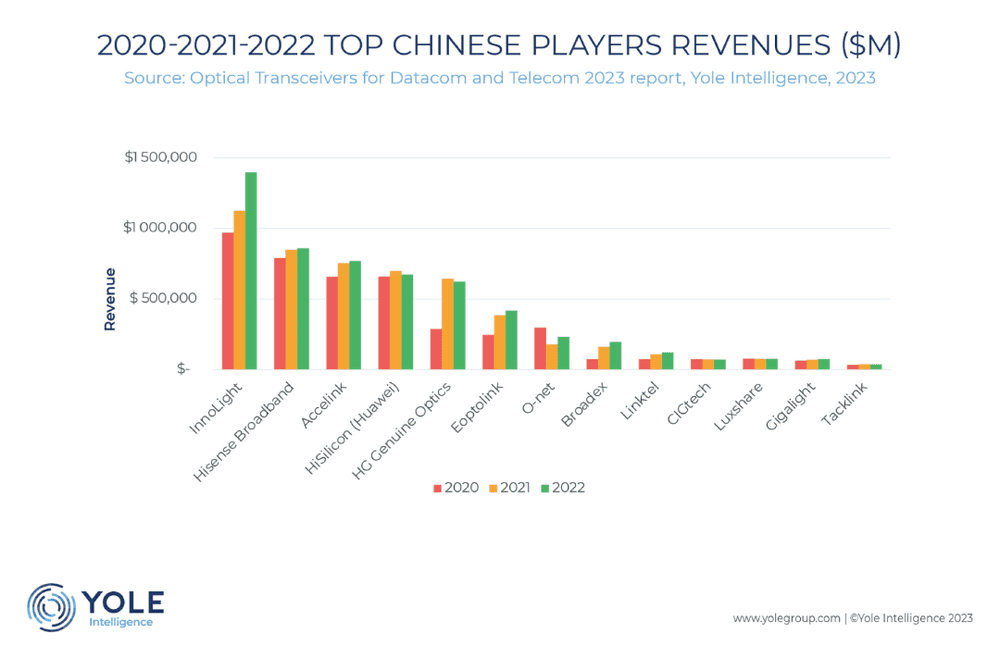

无独有偶,Yole的数据也有着类似的结果,旭创科技(InnoLight)、海信宽带(Hisense Broadband)、光迅科技(Accelink)、海思(HiSilicon)、华工正源(HGG)、新易盛(Eoptolink)、昂纳科技(O-net)、博创科技(Broadex)、联特科技(Linktel)、剑桥科技(CIGtech)、立讯精密(Luxshare)、易飞扬(Gigalight)、德科立(Tacklink)等公司的表现值得关注。

事实上,从整体光通信产业链来看,越向下游做得越好,国产化率也越高,到靠下的光模块领域,中国几乎引领着全球光模块市场。虽然高速模块的核心光学技术还由美国和日本所掌握,但中国现已大力投资光子制造平台,包括GaAs、InP和SiPh,在全球光通信产业中地位越来越高。

2020年~2022年我国主要玩家情况,图源丨Yole

当然,国内发展虽快,但却依然存在巨大的提升空间。

电信市场方面,5G基站光模块传输速率已覆盖25Gbs~400Gbs,中国龙头已能批量生产200Gbs系列光模块,中小企业已能批量生产最快至100Gbs系列光模块。但同速率不同类型光模块研发进度并不相同,如前传中25G Bidi光模块仍处于研发阶段,100G和200G光模块已完成批量生产。

数据中心方面,多使用40G~200G全系列数据中心用光模块,其中100G和200G为当前主力,中国龙头已实现400G系列小规模批量生产,并可提供800G系列光模块样本。但由于数据中心主要采用短距离光模块,内部采用的光芯片的研发程度慢于5G中采用的光芯片。

不止如此,对于光模块来说,产业链发展值得关注,这是因为光模块中光芯片、电芯片、PCB就占到主要价值量的65%以上,目前主要瓶颈在于25G激光器芯片、相干光收发芯片、DSP芯片(高速AD/DA)等。

中国电子元器件协会曾在《中国光电子器件产业技术发展路线图(2018-2022年)》中指出,我国光通信器件发展存在以下几个问题:

一是国内高端光芯片自己能力有限,高速模数/数模转化芯片、相干通信DSP芯片、5G移动通信前传光模块所需的50Gb/s PAM-4芯片,还没有国内厂家能够提供解决方案;

二是垂直整理能力弱,虽然近年来国内大型光模块企业有不少并购动作,但中小规模厂商仍然缺乏资本运营能力与人才引进力度;

三是标准、专利建设意识和能力不足,如云、SDN、NFV等基础技术领域无一源自国内,话语权被欧美牢牢掌握;

四是配套行业基础薄弱,先进测试仪表、制造装备依赖进口,如全自动高精度贴片机、全自动打线机、高速率光电信号测试仪表、MOCVD等光电子芯片工艺制备装备等。

三、迎接数据中心的新红利

5G网络和数据中心建设一直是光模块的主要驱动力,而在现如今AI高速发展行径下,数据中心将会为光模块带来又一巨量发展机会。

800G光模块无疑是现在产业中,展现潜力最大的一次机会,也是这近几年光模块领域的行业热点。早年就有机构预测,800G光模块将于2023年进入市场,2026年左右规模应用。未来5年,数据中心400G/800G模块、长距离相干光模块将是光通信领域的主要增长点。

从产业发展来看,8×100Gb/s光模块核心光电芯片器件仍为单通道100Gb/s的激光器、探测器光芯片,Driver、TIA和DSP电芯片。其中DSP、单通道100Gb/s的紧凑型Driver和TIA 均已推出,电芯片产业链相对成熟。EML&DML、硅光(SiPh)和VCSEL等光电芯片解决方案,由博通、思科等美企提供。

上文也有提及,在英伟达带动下,800G光模块能有1000万只的销量。当然,这样的测算仅仅是根据市场供需关系而来,目前英伟达GPU产能受台积电影响,整体来说,从向台积电扩充产能上来看,英伟达的信心充足,砍单可能性较小。

那么,国产公司能喝上汤吗?

通常来说,光模块产品迭代周期短,仅为3~4年,但客户认证周期长,通常要1年左右时间,对PCB(含基板材料)技术、质量要求高。因此,研发布局一定要快,先发优势极为重要,参与或联合客户新品研发有助于最早进入客户供应商体系并增强绑定的机会。[10]

有更强的技术、交期、成本等优势,才能在光模块市场中抢得更多份额。

目前,在产品研发方面,针对数据中心场景,大部分厂商都已经发布了基于EML技术的800G光模块产品。

中际旭创、天孚位列第一梯队,目前800G已有收入,值得强调的是,得益于800G光模块,中际旭创一度在本季业绩与Coherent并列第一,无疑拿下了利润高地;光迅科技则在此前称800G光模块已实现少量出货;而新易盛、华工、光迅、联特在海外800G送样上走得非常快。

世界上没有稳赚不赔的生意,对于国产公司来说,依然还要警惕半导体下行周期带来的资本开支缩减所带来的影响,一次AI的热点,能否与库存量保持平衡,这会是重要的问题。[11]

一切可能都要等待年底,才会拥有答案。

参考文献

[1] Yole:AI at the heart of optical transceiver adoption: China leads the market.2023.8.31.https://www.yolegroup.com/press-release/ai-at-the-heart-of-optical-transceiver-adoption-china-leads-the-market/

[2] 鲜枣课堂:关于光模块,看这一篇就够啦!.2020.1.7.https://mp.weixin.qq.com/s/iYZ4eVdPRYyTYO3h8f52uQ

[3] 国信证券:光器件行业研究框架与投资机会梳理.2022.6.5.https://pdf.dfcfw.com/pdf/H3_AP202206061570339493_1.pdf?1654526244000.pdf

[4] 无锡市德科立光电子技术股份有限公司:首次公开发行股票并在科创板上市招股说明书.2021.10.12.http://static.sse.com.cn/stock/information/c/202110/de5cfca6911645d2b3b1806d45b06755.pdf

[5] 中国电子元件行业协会:中国光电子器件产业技术发展路线图(2018-2022年).https://www.miit.gov.cn/n1146290/n1146402/n1146440/c6001146/part/6005856.pdf

[6] 吴冰冰,赵文玉,张海懿.高速光模块关键技术方案及标准化进展[J].电信科学,2022,38(09):105-115.

[7] TI:TI解决方案助力高速光模块市场,提供高集成度,更小封装电源解决方案.2021.8.6.https://e2echina.ti.com/blogs_/b/power_house/posts/ti-361486397

[8] 亿渡数据:2022年中国光模块行业短报告.2022.8.https://pdf.dfcfw.com/pdf/H3_AP202208101577100187_1.pdf?1660167691000.pdf

[9] 易飞扬通信:数据中心到底需要多少光模块?.2023.8.3.https://mp.weixin.qq.com/s/EMybiHlbTh3RjVa2bYjdFw

[10] 陈世金,梁鸿飞,韩志伟,徐缓,周国云,陈苑明,王守绪,何为,杨凯,张胜涛,陈际达.光模块PCB中高速材料的应用及关键加工技术探讨[J].印制电路信息,2021,29(S1):80-85.

[11] C114通信网:光模块“F4”2023上半年业绩:800G抢占利润高地,市场狂欢后回归产品本身.2023.8.28.https://mp.weixin.qq.com/s/PoadR5s9ol5XLRPu919jVg

本文来自微信公众号:电子工程世界(ID:EEworldbbs),作者:付斌