一、那些悲观的理由

最近接触过很多的投资者,对比亚迪的悲观的理由都是一致的:表面上都是认为新能源的渗透率已经过了从0到1之后的那一段最快的阶段,目前面临的是燃油车反扑导致的价格战,整车厂盈利下滑,比亚迪也不可能独善其身。

如果我们从根子上来追溯原因,本质上还是因为巴菲特。

作为长期价值投资的旗手,巴菲特可以当之无愧的称为世界第一投资人,自2022年8月份开始,已经持有比亚迪十几年的巴菲特开始以清仓的姿态卖出比亚迪。老股神的历史战绩可谓辉煌,虽然巴菲特已经90多岁了,但是在金融行业,没人敢认为他是错的,也没人活腻歪了跟他做对手盘。

人的名,树的影。我们对股神的业绩必须保持足够的尊重。

但比亚迪一直都不是巴菲特的菜,这笔投资从一开始就更像老友之间一场小酌中的一盘小菜。

2003年,巴菲特的老搭档芒格结识了一个华裔投资人,名叫李录。5年后的2008年,李录向芒格推荐了比亚迪。根据业内传说,芒格和巴菲特合作五十多年,总共向巴菲特打过三个推荐电话,其中第三个就是投资比亚迪。

巴菲特最后见了王传福,并且在2008年9月份,投资2.3亿美元买下了比亚迪10%的股权,共2.25亿股。2008年这一年,对巴菲特而言,还有一件大事。他以620亿美元的个人资产,荣登世界首富。

巴菲特从来都是巴菲特,但巴菲特也是个人。2.3亿美元对全世界99.9999%的人来说,是个一辈子都要仰视的数字。巴菲特生于1930年,2008年已经78岁了,那个时候的他并不知道15年之后自己还能活跃在投资一线。掏一点小钱,让老友高兴,是一件无伤大雅的事情,对当时的一个78岁的老人来说,谁知道明天会怎么样呢?

比亚迪也许不符合巴菲特的投资原则,但巴菲特对比亚迪这家公司,对王传福这个创业者始终表现出了充分的尊重。2008年以后每年的股东大会上,巴菲特一直都为比亚迪站台。在2020年4月,因为加州疫情,巴菲特晒出了自己的比亚迪口罩:“我的目标是长命百岁”,并且手写了”比亚迪口罩更是助我一臂之力”。真的是掩饰不住对比亚迪的欣赏。

巴菲特为什么减持比亚迪,其实原因并没有多么复杂。你只需要打开新闻频道,稍微有点大局观,你就应该知道为什么。

二、长远乐观的理由

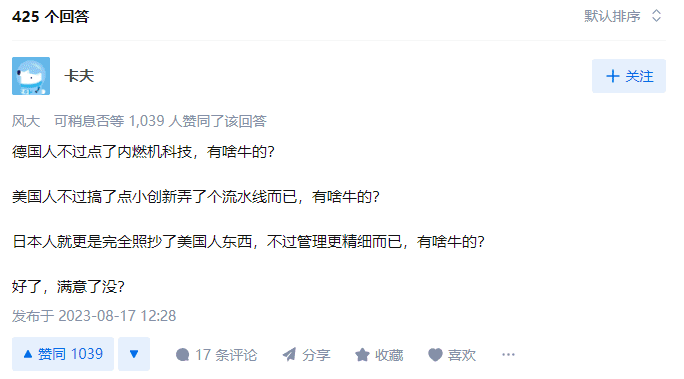

知乎上有这么一个问题:“明明是换了一个赛道,但为啥很多人都觉得国产车很牛?”,排名第一的回答是这个:

我们的关注点就在上面的问题里,赛道换了。

只要是中国跟世界一同起步的赛道,中国就没有理由输,就这么简单。

比亚迪是中国新能源汽车行业的龙头。在股市的语言体系中,龙头这个词极为常见,我们一般的理解就是行业市场份额最大的那一家。实际上,龙头的另一个含义就是定价权。定价权这个东西的另一种说法就是垄断,价值投资理论体系下叫护城河。

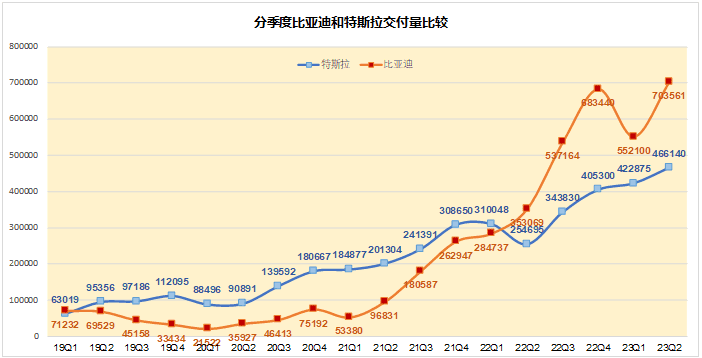

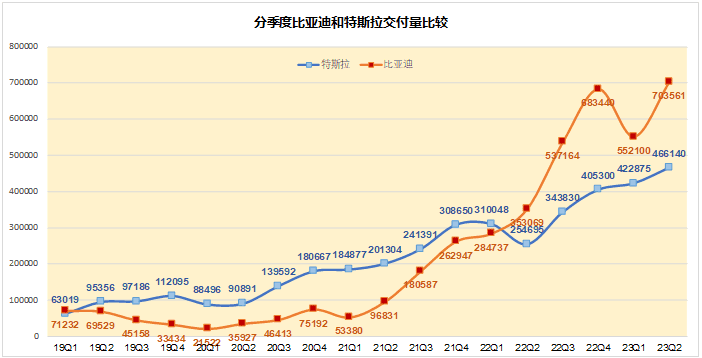

从明面的数据看,比亚迪新能源汽车销量已经超过了美国的特斯拉。从2022年2季度起,比亚迪的月度交付量就已经超过了特斯拉,而且比亚迪海外市场还没有发力,特斯拉而面对的是真正的全球市场。

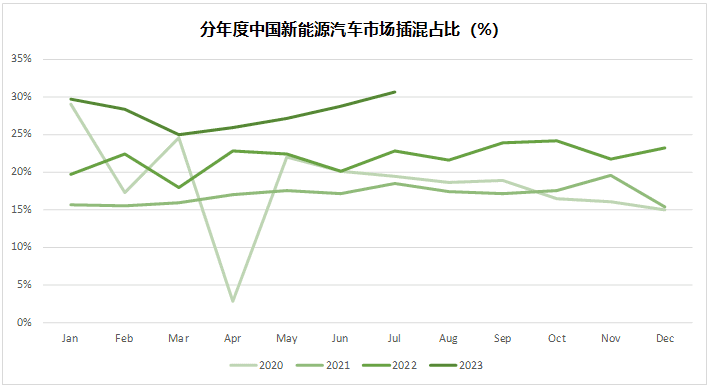

比亚迪后续增长的动力来自于插混市场。

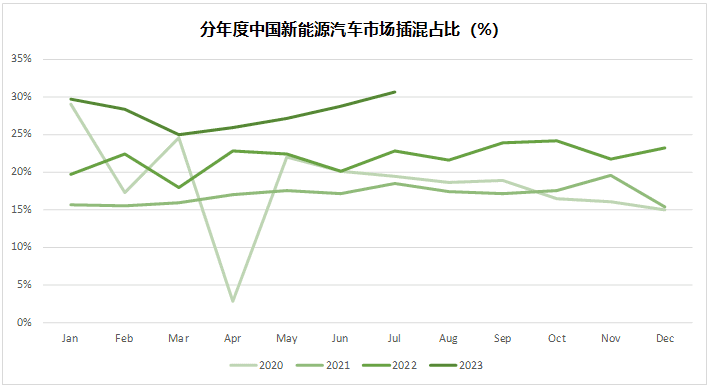

电动替代燃油是一个必然的趋势,但这个过程靠念经是没有用的,首要的也是唯一的武器必然是性价比。中国乘用车市场新能源渗透率有一个非常明显的特征,那就是两头粗中间细,典型的哑铃状结构。

在10万以下的乘用车中,五菱MINI+比亚迪海豚的组合近乎无敌,纯电的渗透率几乎100%,20万以上的车型纯电和插混的渗透率也很高,唯独占比最高的10万~20万段燃油车依然占据着难以撼动的主导地位。

造成上述结构的原因有两个,第一个就是目前10万以下的车型纯电已经具备了绝对的性价比,第二个就是20万价位以上的车型纯电靠的是特斯拉的示范效应。

从性价比的角度看,纯电目前在10万以下车型相比燃油具有绝对的优势,在10万~15万段双方势均力敌,超过15万以上,纯电很难逃过里程焦虑的难题,这个价格段能有市场纯粹就是因为特斯拉的示范效应,而且这个市场也不大。典型的就是纯电为主的蔚来和小鹏从2022年起销量就一直停滞不前,而主打增程式的理想却高歌猛进,最核心的就是双方选择的前进方向不同。

在电池技术没有根本性的突破之前,15万价位段以上的乘用车,能够成功的方向有且只有一个,那就是插混。

比亚迪刚好在插混市场具有定价权。

比亚迪的插混,特别容易给其他车企的印象是“就这?他行,我也行”,再考虑到同是中国企业,人才流动的渠道一直都是通畅的,挖几个工程师,堆点资源,站在比亚迪的肩膀上,那还不是青出于蓝而胜于蓝。

实际结果是,还真没那么容易。2021年3月上市的比亚迪秦plus~dmi,是现在主力的DMi系统的第一款车,到现在为止两年多了,其他厂商在这个市场的影响力还是不够看。

因为在2021年比亚迪推出第四代插混系统也就是DMi之前,比亚迪的插混系统已经迭代了四代了。2008年12月,比亚迪第一款插混电车,也是世界上第一款插混电动车F3DM就已经上市了,这中间兜兜转转十几年,比亚迪一直没有放弃这条路线,基本上把能掉的坑都趟过一遍,其他厂商想要弥补这个差距,并不是说不能,而是需要时间,我们至少需要对工程科学保持最起码的尊重。

其他燃油车厂商在选择插混路线时也往往放不下燃油车时代的积累。比亚迪采取的是电驱为主+单档变速箱的设计,发动机时速60公里以上时才开始介入,因为用户90%的工况都在电驱动上,这种设计用电多,用油少,从性价比角度看是很高的。

其他的厂商往往采用的是两档甚至三档变速箱,时速15~30公里时发动机就已经开始介入。到底哪种方案好,现在争议很大。但是如果将来的发展是电动化,那现在继续加大燃油的应用显然是逆历史趋势的,还不如直接就跳过比亚迪路线采用理想的增程式设计,发动机只发电,串联搭一块大电池,长安目前就是这么一个路线。

三、汽车行业就只能10倍市盈率么?

市场对于比亚迪股价的悲观,还有一个理由,那就是终极估值。

历史上A股整车的估值,比如上汽集团、长安汽车、广汽集团,TTM的市盈率基本在10倍左右,海外的传统燃油车上市公司,比如丰田汽车,平均市盈率大概也在10倍上下。

现在我们假设,比亚迪替代丰田,成为全球销量最大的汽车上市公司,每年汽车销量1000万辆,单车单价20万人民币,10%的销售净利率,每年净利润就是2000亿人民币,按照10倍市盈率,比亚迪刚好2万亿市值。

你要是这么算,比亚迪现在7000亿市值,一点都不便宜,反而高估了。毕竟成为丰田也只是一个概率,谁也不能保证就一定会成为现实。

当然了,你非要说特斯拉已经4万亿人民币市值,最近刚上市的越南VINFAST市值也超过1万亿人民币,那就是不会聊天了。

我们必须面对这么一个质疑,否则光动动嘴皮就说终极估值该给20倍甚至30倍市盈率,那就对自己的钱包太不负责了。

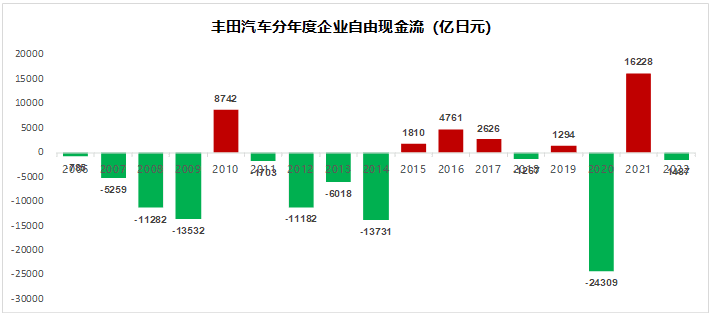

燃油车行业低估值实际是合理的,原因是较高的资本开支影响了现金流。

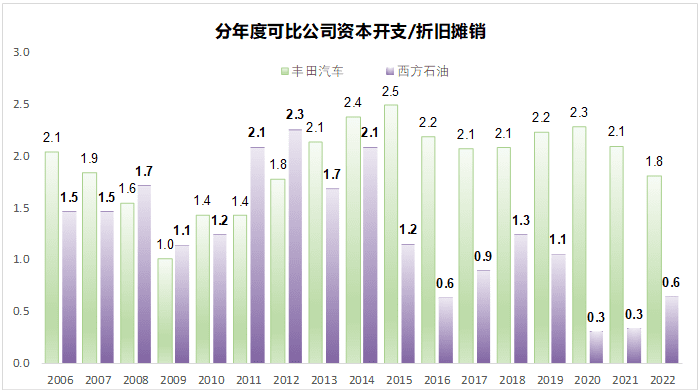

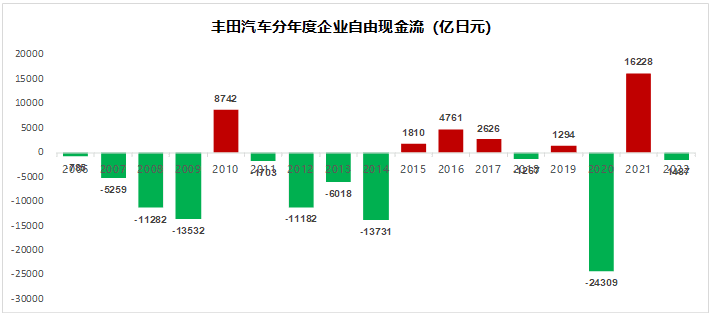

我们从Wind上摘出了丰田汽车从2006年以来总共17年的企业自由现金流,总体看是流出的年份多,流入的年份少,这17年以日元计算,丰田汽车累计的企业自由现金流是负的5.5万亿日元。

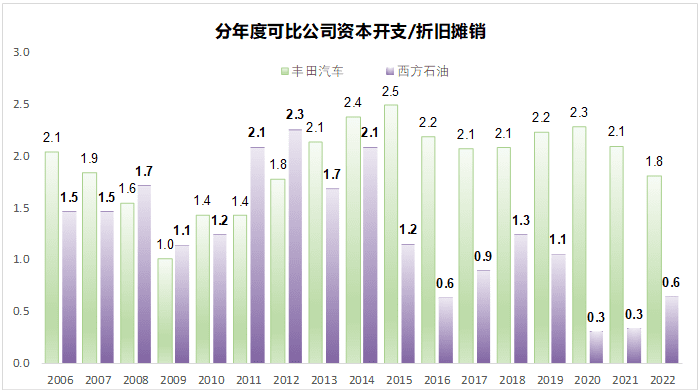

现金流的问题出在资本开支上,我们比较一下丰田汽车和巴菲特最近狂买的西方石油公司你就明白了。

衡量资本开支的强度有一个指标,就是资本开支/折旧摊销,丰田的这个比例一直在2左右,但是对于西方石油公司来说,这个比值最近几个年份一直都在1以下,也就是说西方石油公司可以将盈利通畅的转化成现金流,但丰田不可以。

丰田每年的资本开支,基本上都在人民币2000亿左右。当然,如果你问我,每年这么高的资本开支,为什么丰田的电动车还是谁也打不过,那我确实无言以对……

事实就是,不是只有丰田,翻遍现有这些全球传统燃油车大厂,基本上都是同等幅度的资本开支。

原因就是汽车公司大而不能倒,对于一个工业化国家,汽车占到制造业产值的三分之一,相关产业占到全部就业的10%左右,汽车行业一旦倒掉,基本上等于制造业清零。所以无论是欧洲还是美国,汽车行业出问题大输血都是常规操作,这就是导致汽车行业想要供给出清基本就是一个不可能完成的任务,有这么一批打不死,对盈利也不在乎的企业存在,这个行业的竞争格局就很难好,整车上市公司估值上不去,自然也是一个合理的结果。

问题在于,虽然燃油车和电动车都叫车,但是核心部件天差地别。燃油车三大件发动机、变速箱和底盘,换到电动车就是三电:电池、电驱和电控,而且电动车时代连底盘的重要性也在下降。电动车替代燃油车相当于用电动化把燃油的机械化全部改造一遍,性能提升几倍价格基本不变。

新能源汽车,在某种程度上,当下更像是消费电子行业,而不应该被当成传统的燃油车。

这个问题你只需要观察一下新能源汽车和传统燃油车更新换代的节奏就可以了。20年前的一辆奔驰S,跟今天最新款的奔驰S,大差不差变化不大。而现在的新能源汽车2年不换代就已经无人问津,整车的电子化、智能化程度卷得飞起。

同样是资本开支,从效率来说,新能源和燃油车,真的是两个时代。

新能源汽车值得相对较高的估值,作为可选消费品的主力,给20倍市盈率其实是合理的。

因为造车真的很赚钱,而且当竞争格局稳定时每年都在涨价。

在比亚迪之前,长城汽车是国内自主的龙头,历史上最高年份的净利润刚刚超过100亿,算上去单车净利润1万块,貌似不高。但这个问题你要这么看,长城汽车的哈弗H6,作为本田CR-V的平替,主流价位在10万~15万,而本田CR-V如果不考虑加价,主流价位在20万~25万,一辆车可以差到10万,但你说哈弗H6和本田CR-V成本的差距有这么大么?

在纺织服装行业待过的朋友都知道,在莆田,没有一双鞋的制造成本可以超过200块人民币,同样,在当下的汽车行业,极致堆料的结果一辆车的成本也不超过50万人民币,你想想这世面上有多少车价格超过这个数。

以丰田为例,中国的合资企业单车付出的专利以及授权费用大概就在1万人民币左右,还有1万通过日系供应体系付出去,这还只是成本端,没算其中的利润。

丰田汽车的销售净利率大概10%左右,看似不高,但这其中是做过调整的。因为丰田的主要产能在海外,如果整车利润太高显得惊世骇俗,丰田通过零配件体系暗渡陈仓,让盈利显得稍微正常一些。

比亚迪的经历已经告诉我们,一旦在造车方面形成优势有多赚钱。腾势D9这款MPV由于竞争对手稀少,40多万的均价单车净利率可以到20%,一辆车赚8万。仰望U8这款车加上购置税要120万,单车净利润可以达到40万人民币,奔驰大G全球销量每年大概4万辆,假如U8可以达到这个销量,每年贡献的净利润就是160亿人民币,相当于四分之一个茅台。

至于涨价这个事美国已经替我们趟过一遍了,美国的汽车市场,整车价格每年都有一定幅度的上调,疫情期间甚至出现二手车贵过新车的情况。

所以,我们总结一下,比亚迪的1000万辆销量,2000亿的净利润,只可能被低估,现在7000亿依然有很大的空间。A股第一家收入超过万亿的消费类公司,很大的可能就是比亚迪。

四、资本周期的视角下的A股奥秘

比亚迪作为A股消费股的龙头之一,市值跟中国股市的基本面紧密相关。

中国股市的问题显而易见,那就是长期不涨。2007年那波牛市中,沪指最高冲破6000点,2015年冲过5000点,但到今天股市还天天要保卫3000点。

没有对比就没有伤害,在此期间,美国的标普500指数是一路涨,每一次回调都是上车机会。

都说股市是经济的晴雨表,世界经济东升西落,中国经济从2000年开始到现在,GDP翻了10倍,这个晴雨表是面瘫了么?

这个问题的本质体现的是资本大周期与股价的关系。

美国的马拉松资产管理公司出过一本小作文性质的合集,叫做《资本回报》,为资本周期与投资回报之间的关系列出了一个框架。

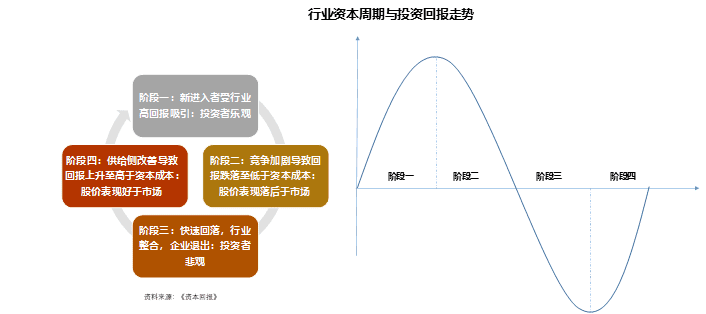

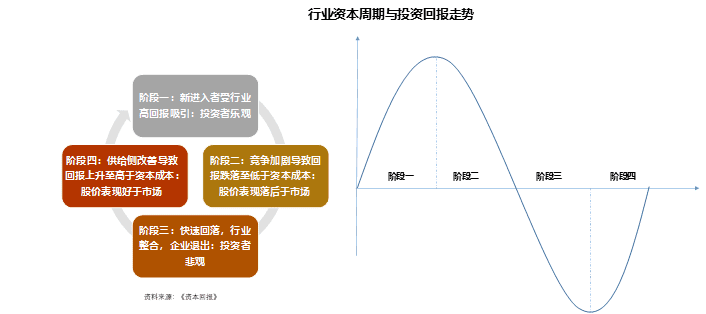

一个行业的资本大周期,一般是从行业高回报开始,这吸引了大量的新进入者,随后竞争加剧马上就导致市场恶化,回报下降,然后就是长时间的磨底,行业整合,企业退出,最后供给侧改善之后回报上升,周而复始。

从投资的角度就是两类公司,一类要么垄断,要么有护城河,总之不受资本回报周期的影响,这一类可以长期持有,另一类公司受资本回报周期影响,那就必须要择时,在供给侧开始改善时进入,行业高回报吸引大量新资本进入时退出。

如果一个国家的股市第一类公司比较多,那指数走长牛的概率比较大,如果以周期类的公司为主,那显然就不能对指数的收益率抱有较高的期望。

经济基础决定上层建筑,一个国家股市的回报率,还要取决于本国主要行业所处的资本回报周期。

中国股市的问题在于至少从1980年开始,中国经济经历了40多年的资本开支大周期,大部分时期都处于阶段二和阶段三的下行阶段,投资回报处于上升期的阶段四和阶段一时间极短。

根据工业和信息化部的数据,在全球500多种主要工业产品,中国至少有4成以上产量居世界第一。这个过程最晚从上个世纪80年代开始,一直延续到今天。这个过程的意义到现在都是被低估的,从18世纪60年代开始,发展了接近300年,全世界工业人口也不过10亿,涵盖了现在的美国、欧洲以及日本韩国。从1949年至今,中国独立自主的实现了另外的14亿人口的工业化,这显然是一个三页世界史必有一页中国工业化,彻底改变世界进程的大事件。

长期的持续的高强度的资本开支,带来的是工业品产量的指数级增长,其副产品必然是低下的资本回报。

在中国搞经济,不管是实体经济还是虚拟经济,都太卷了。每一个行业都面临着产能过剩,但是谁都不能不投。因为规模效应的存在,你投了,有可能活着,你不投,就只能出局。

有一家著名的挖掘机厂商,在半公开半私下的场合公开吐槽挖掘机做得太辛苦,想要把重点放在新能源。我相信他是真心的,但是谁敢低估中国新能源行业内卷的程度,那市场一定会教他做人的。

中国股市的上市公司,以实体经济制造业为主,周期性强,波动剧烈,拉长看长期不涨也是合理的。

那美股为什么一直涨呢?

从一篇研究报告,我们可以一窥其中的原因。

这是一篇批判美国股市的文章,文章认为,美国金融市场越来越黑化——造血的功能不断萎缩,反而不断的从资本市场吸血。

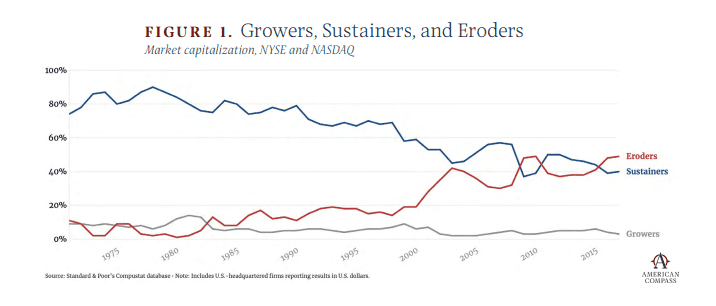

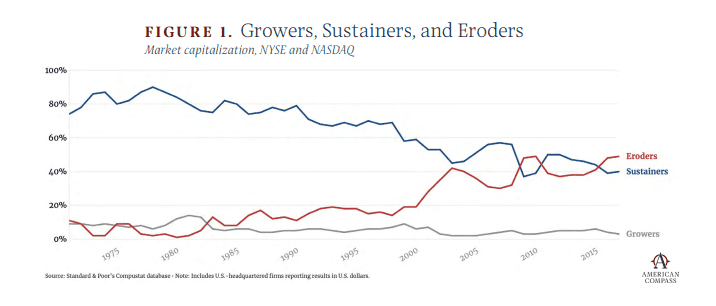

按照资本开支与息税折旧摊销前利润之间的相对关系,文章将美国的上市公司分为成长型、维持型和侵蚀型三种,结果如下图:

侵蚀型公司1980年占比只有1%左右,到了2010年这个占比已经提升到了49%。并且侵蚀型公司已经超过维持型,成为美股的主流。

所谓的侵蚀型公司,简单说就是给股东的回报要大于资本开支。鉴于资本开支代表着企业对未来的投资,给股东的回报大于资本开支,低情商的说法是企业更倾向于今朝有酒今朝醉,活在当下,高情商的说法是践行发展理念,真诚回报股东。

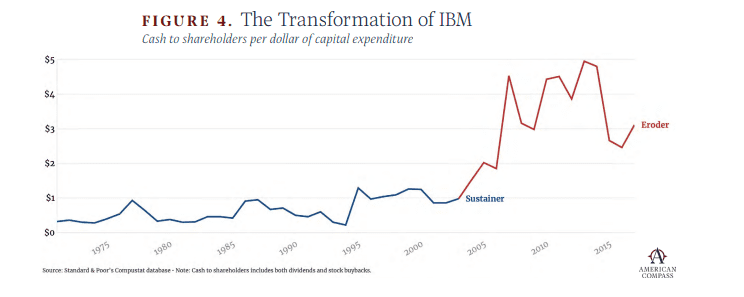

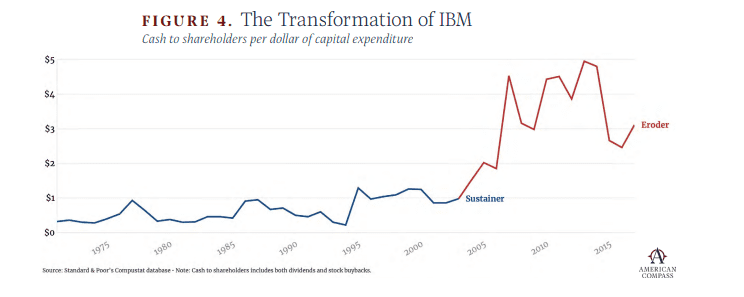

典型的比如蓝色巨人IBM,1970年代的时候每1美元的资本开支,对应着给股东的回报只有30美分。可是进入2000年之后,每1美元的资本开支背后,就对应着2美元以上的股东回报,部分年份甚至接近5美元。

这也是中国股市和美国股市最大的区别,中国上市公司更有资本开支的冲动,而美国上市公司更倾向于给股东回报,是什么造成了这个差别呢?

因为美国经济的资本开支大周期已经结束了。美国的产业结构以服务业等第三产业为主,制造业这些偏周期性的行业都已经转移到欧洲、日本韩国以及中国,上市公司的盈利周期性减弱,股市自然也会随着货币大水池的水位上升而上涨。

做大做强,再创辉煌是埋在人类基因里的,资本开支是顺人性周期的,没有一家上市不想扩张自己的业务。能够阻挡上市公司扩张的,只有疲软的市场。美国上市公司也不是不想扩大规模,而是大部分行业都已经失去了成长性,只能躺平分钱。

这个结论有一个有力的支持,在上面这篇文章中,我们会发现美国上市公司是从2000年起,侵蚀型公司的占比开始抬头,这一年发生了什么呢?

这一年是美国互联网泡沫最疯狂的一年,虽然后续泡沫破灭之后大批的上市公司灰飞烟灭,但是美国成功的培育出了互联网经济这条赛道,原本低层次内卷的资本找到了新的增长点,至于剩下的行业,大部分进入了夕阳红赛道。

美国资本市场并不是不支持实体经济,只要是成长性行业,美国股市一直都相当慷慨,特斯拉就是其中的一个例子,哪怕销量已经被比亚迪追上,市值仍然是比亚迪的6倍。

对于中国股市来说,随着产业升级整体进入尾声,工业化完成之后必然会进入资本周期的下半场,对股东的回报也会逐渐增加,这也将是一个客观的趋势。

从现在开始,中国股市整体会进入一个长期向上的指数牛市。

这当然不是做梦,因为随着中国工业产品越来越多的成为世界第一,行业竞争格局稳定之后必然拥有定价权,也就自然而然有了护城河,资本开支下降,分红增加就是一个必然的结果。

钢铁行业就是一个明显的例子。

全球粗钢产量20亿吨,中国占一半。2015年以前,动不动就全行业亏损,相关债券被划到垃圾债范畴,2015年供给侧改革,全行业资产负债表完成了一轮彻底的修复。

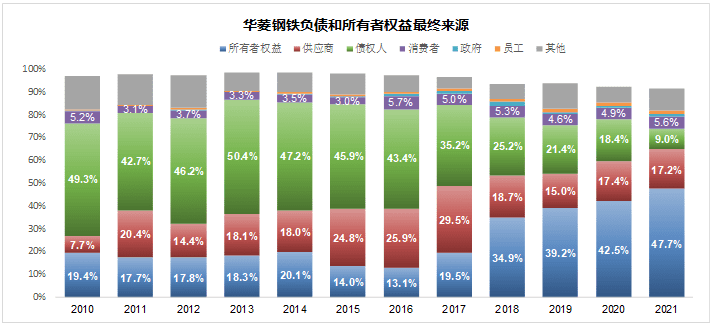

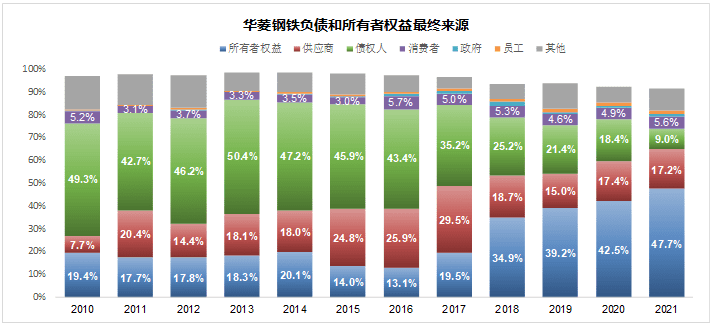

以华菱钢铁为例,2017年之前,所有者权益相对总资产中的比值还不到20%,供给侧改革后通过累积净利润和权益融资,到2021年已经提升到47.7%,资产负债表目前非常健康。

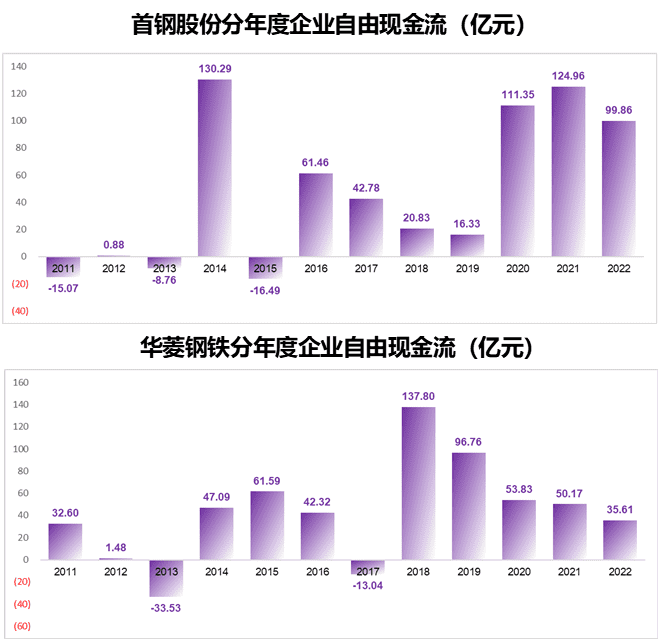

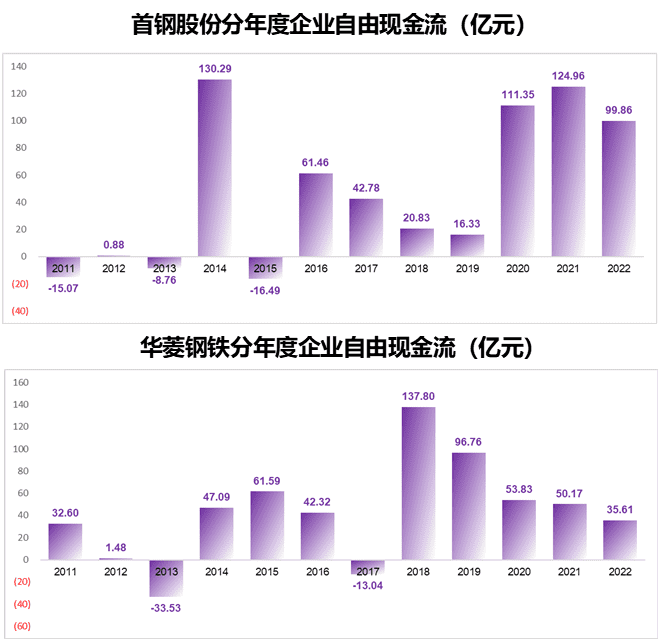

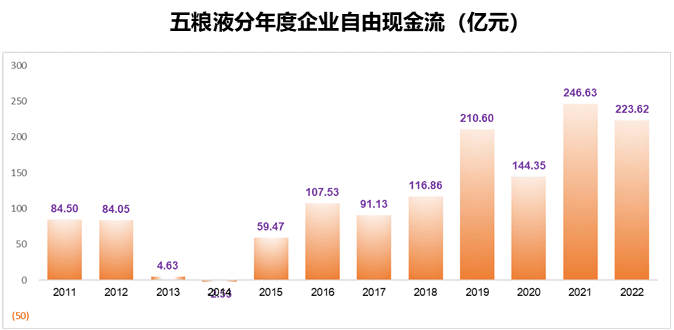

现金流更是大幅改善,2015年之后,钢铁行业基本全是大额净流入,这个现金流情况跟A股的白酒非常像。

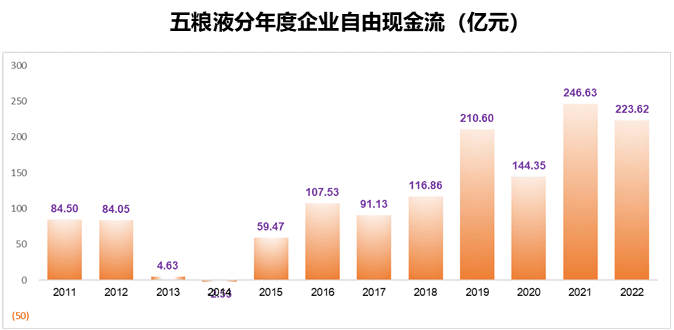

五粮液最近几年的企业自由现金流大概在200亿左右,市值6000亿,首钢股份大约在100亿左右,是五粮液的二分之一,但市值只有300亿,是五粮液的二十分之一。

五、写在最后的话

我们分析问题的时候,看到结果,往往纠结于表象。美国股市涨,中国股市不涨,那我们也需要学美股,增加分红,减少融资,什么股权激励、员工持股,通通抄过来,唯独忽略了两个经济体所处的发展阶段的不同。整天说经济基础决定上层建筑,但一旦有事都在上层建筑上不停的念经。

再譬如中国历史上一个非常重大的转折性事变—安史之乱。主流史学家站在唐朝和关中的视角,那自然是生灵涂炭、民不聊生。但这不能解释的是,为什么在大决战香积寺之战中,叛军在伤亡过半的情况下,依然死战不退,打出了冷兵器时代爆表的伤亡承受度。也不能解释,为什么安史之乱之后六十年,安史二人还被幽州百姓奉为“二圣”进行祭祀。

这世界终归是物质的。中国整体性的资本开支的放缓,带来的必然就是整体资本回报的提升,这是一个长期而且不可逆的趋势。

我们大部分人到现在为止有印象的两波牛市,第一次是2007年,第二次是2015年,现在是2023年了,如果未来两到三年内有一波牛市,你觉得有哪个行业,哪只股票配得上龙头呢?

7000亿的比亚迪乍看不便宜,还有港股减持的压力,可如果中东地区的大户们用来作为下游传统燃油行业的对冲,这个数字又能算什么呢?