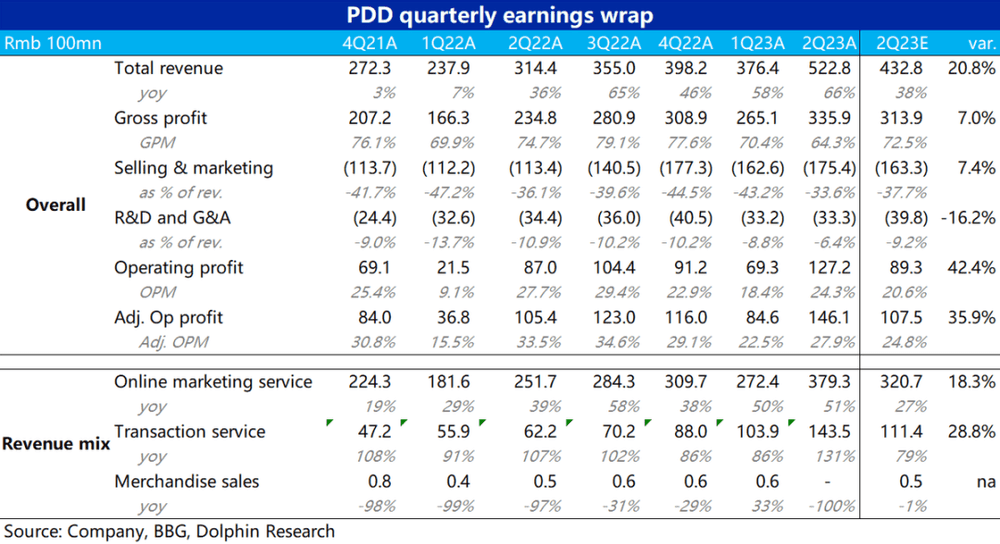

北京时间8月29日晚美股盘前,拼多多再度交出了一份收入超预期90亿,利润超预期约30亿的业绩。数据背后真实的业绩表现见以下要点:

1. 营收炸裂、但收入口径不确定的Temu业务是“放大器”

由于二季度国内线上零售大盘在去年的低基数下,同比增速也仅14%,增长并不喜人。而京东和淘天同样发力性价比策略后,二季度营收增长也双双好于预期,导致市场倾向于担忧拼多多的增长优势能否保持。

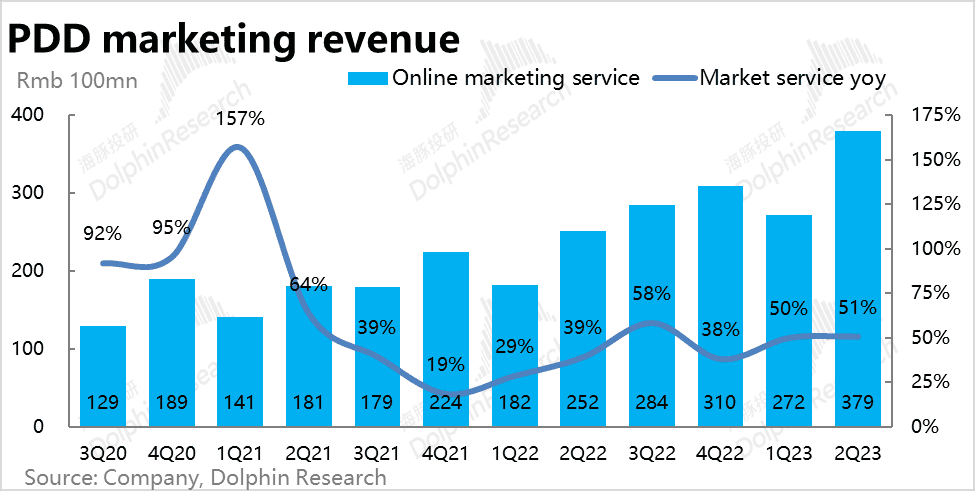

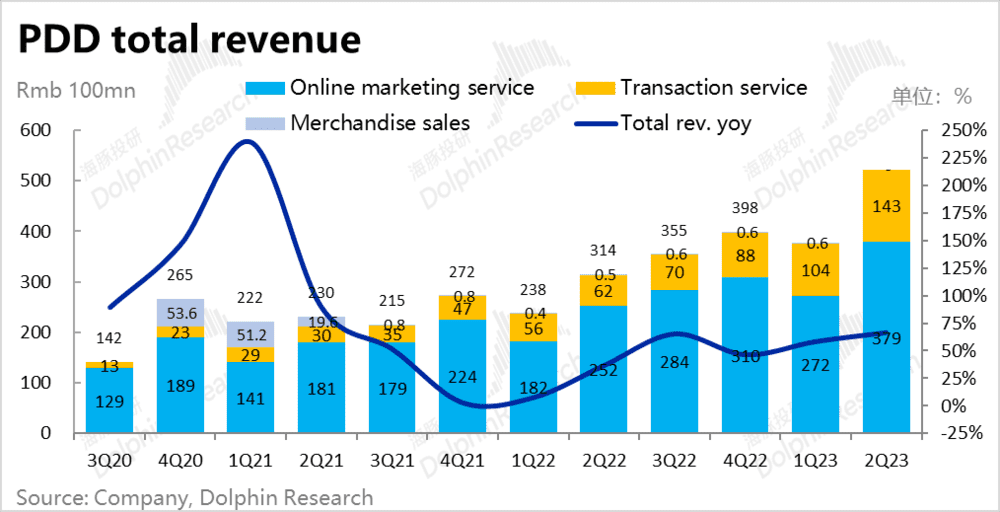

但实际上,拼多多的核心电商广告本季收入379亿元,超出市场预期的321亿近60亿元。同比增速也高达51%,增速不降反增,可谓击碎了市场对增长放缓的担忧。

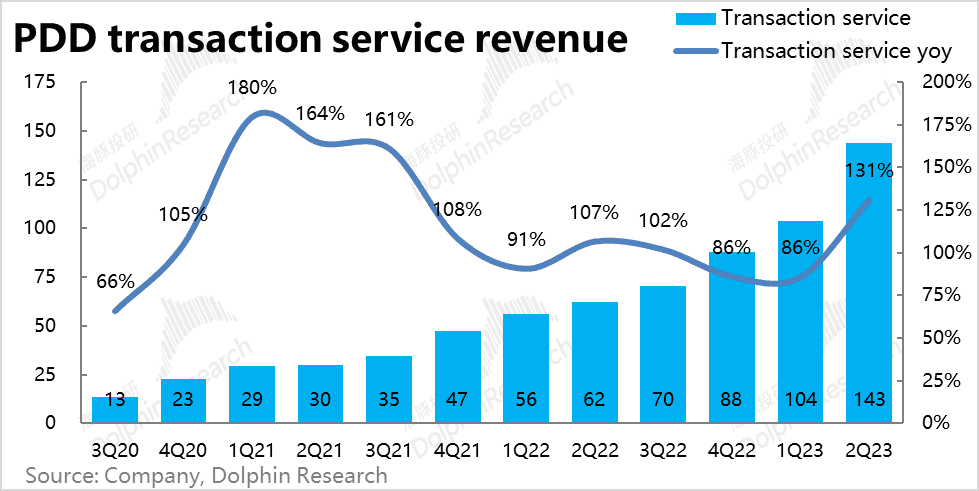

另一方面,佣金收入(包括主站的支付、佣金收入,和多多买菜、Temu业务收入)本季营收为143.5亿元,同样比预期的111亿高出超32亿元。拼多多主站和多多买菜的业绩大概率都有不俗的增长(本季美团优选的营收是下滑的)。但海外Temu惊人的扩张速度应该才是超预期的主要原因。据不同渠道的估算,Temu二季度的GMV规模已在20亿~25亿美元左右,环比一季度暴增了1~2倍,因此Temu的营收也会成倍的增长。

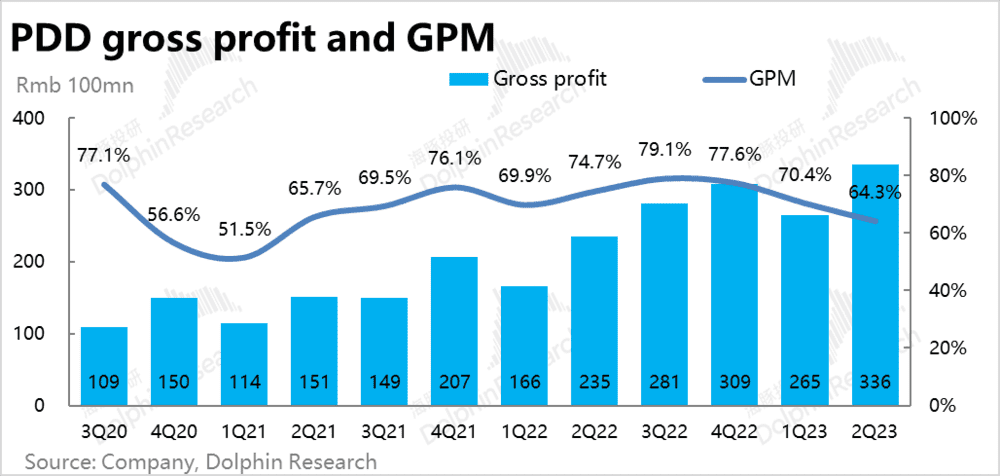

结合本季度拼多多的毛利润为336亿元,虽同样强劲、也高于预期约22亿元,但相比营收beat幅度明显在更合理的范围。因此海豚君认为除了多多主站的表现比预期强劲外,市场过小判断了Temu的收入口径应当是营收预期差如此巨大的主要原因。

由于拼多多“大锅饭”的披露口径,我们无法准确判断Temu和买菜业务到底贡献了多少增量收入。但结合营收环比增加了146亿元、而毛利仅增加了71亿元,拼多多主站的增量广告收入基本可全额转化为毛利,Temu由于极高的履约费用,毛利则可粗略按零估算(甚至可能为负),我们认为超预期的90亿元收入中有相当一部分是来自Temu 的贡献。

具体操作上,海豚君发现卖方先前普遍假设按商品售价减去商品成本的净收入确认为Temu的营收,比重大约在GMV的20%~30%左右。但按我们的粗略估算,实际确认的收入比例远不止如此。海豚君认为Temu除了售价减成本的净收入外,很可能也确认了部分收取的(大概率并非全额)的履约费用为收入,而成本中则对应记入了全额的履约费用。从而使得公司实际确认的Temu收入远超先前卖方的预期。

但同时,广告收入超预期的60亿元也不会全部来自Temu业务,多多主站的GMV增长和变现增长势必依旧强劲,表明拼多多并未明显受到京东和淘天反击的影响。

2. 费用毫无恶化迹象,国内竞争还是海外拓展都“毫无压力”?

虽然上述炸裂的营收表现,我们暂时难以明确商城主站和Temu各自的贡献有多少,但可以明确的是,在阿里京东营销费用明显扩张、利润表现并不好的情况下,拼多多的费用支出并无恶化的迹象。

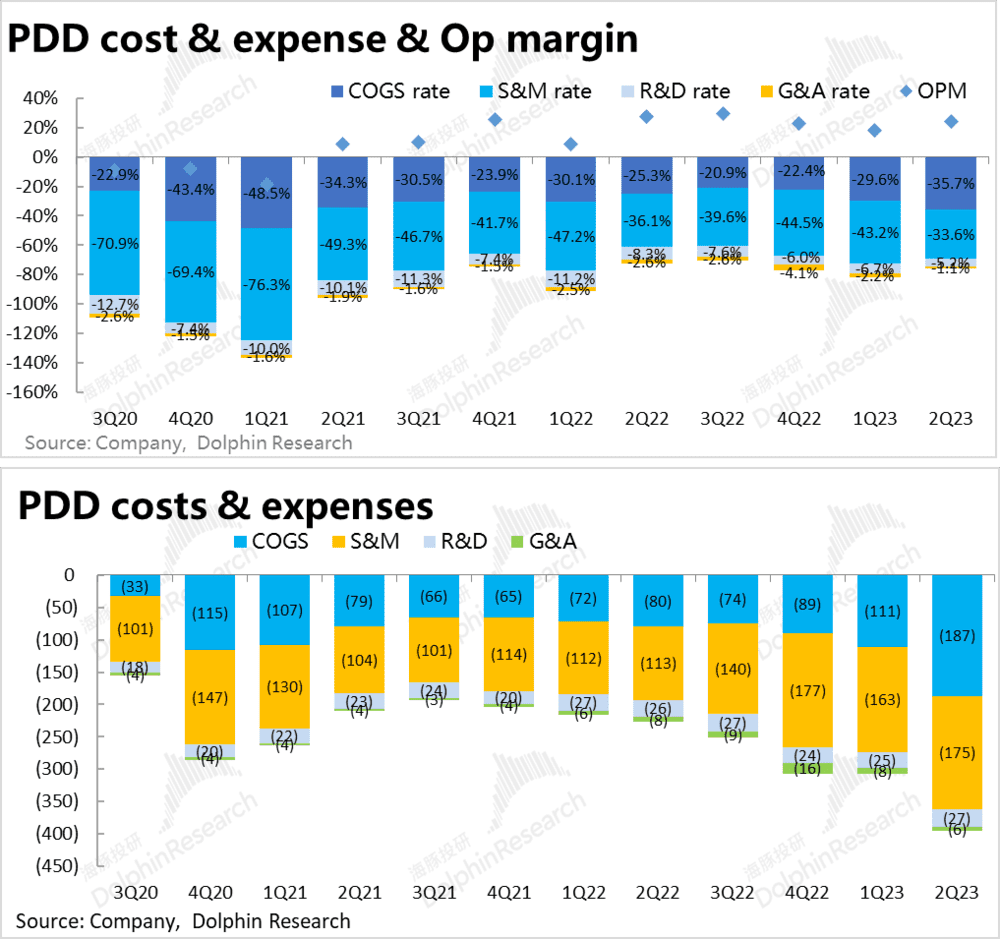

本季度拼多多的营销费用为175.4亿元,虽然看似高于预期,但实际环比仅增加了不到13亿元(相比之下京东的2Q营销投入则环比增加了近44亿元)。考虑到二季度618大促季的季节性差异,且Temu规模环比成倍增长所需的营销投入势必也非常可观,海豚君认为,拼多多营销费用的增长相比之下反而是最少的,表明竞争并未导致拼多多被迫增加商城主业的推广或补贴。

此外,在二季度营收暴增66%和Temu业务扩张的情况下,本季公司的研发和管理费用支出仅为33.3亿元,环比几乎零增长,远低于预期的39.8亿元。再度证明公司“可怕”的经营效率和费用管控。同时也表明,虽然Temu的规模在成倍增长,但并未如市场担心的那样明显拖累公司的利润。

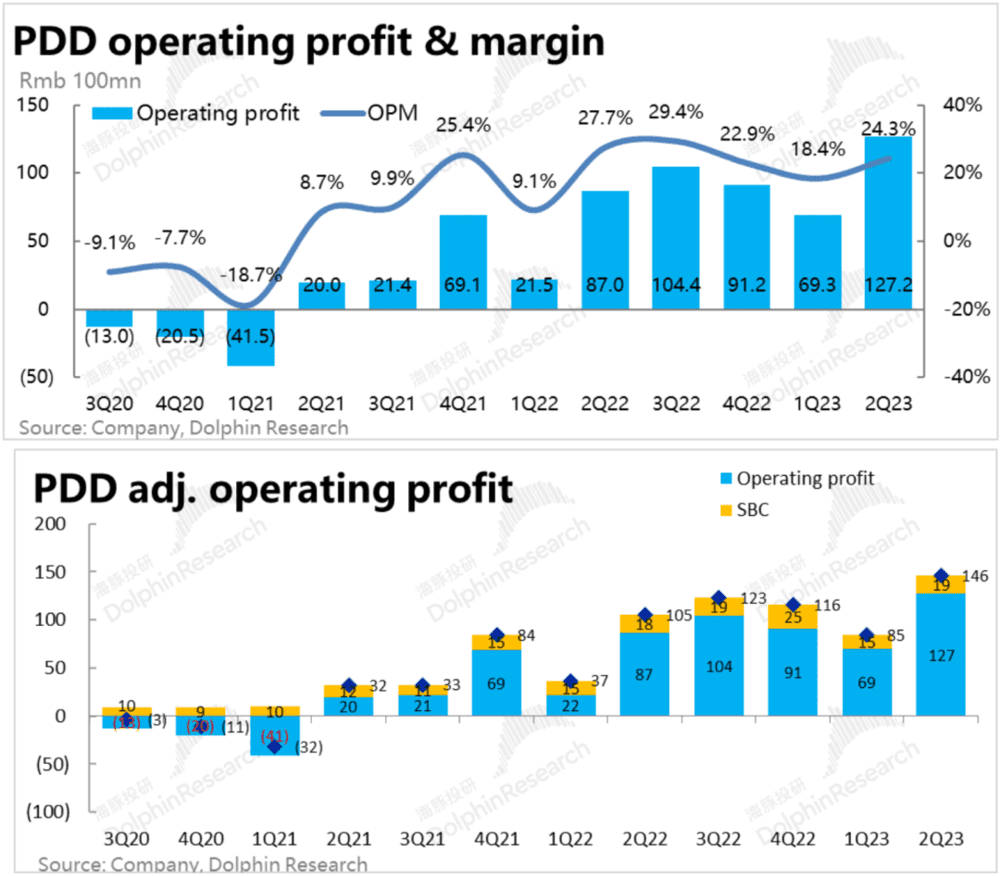

结合起来,由于毛利润超预期增长22亿元,且费用支出实际也是低于预期,本季公司确认的经营利润高达127亿元,远超市场预期的约90亿元,再创历史新高。

长桥海豚君观点:

根据上文的分析,可见尽管Temu收入口径的错判可能是实际收入远超预期的主要扰动因素,而拼多多的“黑箱式”披露口径也导致我们无法准确拆分出拼多多主站的表现,但通过本次财报仍可得出的关键结论是:

即便有Temu的扰动,广告收入超预期60亿元的表现已可证明多多主站的增长优势和变现能力并未明显受到京东和淘天也发力性价比的影响。成长性优势仍旧坚固。

另外相比京东和淘天营销费用明显扩张,而利润释放不佳,拼多多仅仅小幅增加的营销投入和大超预期的利润释放,同样透露出拼多多并未感受到对手带来的压力。

国内主站之外,Temu增长速度大超预期的同时,似乎也并未明显拖累集团整体的利润。并且除了美国之外,Temu也在逐步/考虑开拓加拿大、韩国、东南亚等全球多地市场。在未拖累公司短期业绩的同时, 后续的想象空间也在进一步扩大。

总的来说,从本季财报来看,拼多多国内商城主业在电商行业中的优势竞争地位未破,而Temu海外发展业也气势如虹。

以下是详细分析。

一、收入炸裂,但拿不准的Temu收入口径或是主因

由于国内零售大盘二季度增长在低基下并不出色,而先前公布业绩的京东和淘天收入都超预期。市场原本对拼多多本季度的营收增长并非一致地乐观。但拼多多实际的表现则远超市场预期,狠狠打碎了市场的担忧。

具体来看,核心的电商广告本季实现收入379亿元,远超市场预期的320.7亿元,同比增速也高达51%,增速毫无放缓迹象、反而环比提速了1pct。

而佣金收入(包括商城的支付收入、佣金收入,和多多买菜的收入,也包括Temu的收入)本季营收为143亿元,同样远超市场预期的111亿元。主要原因应当是Temu规模的飞速扩张,以及市场对Temu收入口径的错判,开篇部分已做解释、就不再赘述。

由于广告收入和交易收入分别超出市场预期的约60亿元和30亿元,拼多多本季的总营收高达523亿元,和市场预期的432.8亿元,接近差了整整100亿元,不可谓不夸张。但主要应该是Temu收入口径错判为主,国内电商业务超预为辅。

而对应着市场低估了Temu的收入规模,本季拼多多的毛利润为336亿元,虽然同样超出市场预期的314亿元,但幅度明显没有收入那么夸张。

究其原因,仍是因为Temu业务在算上履约成本后的毛利率极低(甚至可能是负数),因此对应着Temu本季度贡献了大量的“预期外”收入,导致成本对应扩大,毛利率反而下滑到了64.3%。因此,略过爆裂的营收和明显下滑的毛利率,毛利润同比增长43%可能更准确地反应了拼多多主站本季度“真实的业绩增长”。

二、收入暴涨,对内费用还在减少

考虑到二季度是促销旺季,且Temu规模扩张需要大量营销投入,导致销售与市场费用环比增长了12亿元到175亿元,虽然看似比市场预期高出了10多亿,但相比收入超预期的程度,以及同行更高费用的增长幅度,海豚君认为拼多多的营销费用增长幅度已相对偏少。

类似的,在收入大爆发的同时,公司估计人头零增长,行政费用无论是同比还是环比,在绝对值上都是减少状态,只有6亿人民币。

同样另类还是研发费用:这个季度研发费用也就只有27亿元,与去年同期和上季度差距只在1亿~2亿元之间,或许这才是3P平台模式真正的魔力,收入释放与对内开支中的中后台开支几乎毫无关系,阿里越来越变形的3P轻资产规模效应,被拼多多接力下来,在本季度完美诠释。

从以下数据,我们能进一步感受一下拼多多内部极致、乃至天下无敌手的运营效率。在利润率释放的背后,除了收入本身的增长,更要考虑拼多多彪悍的运营效率。如果我们一个对比,当拼多多的广告收入做到阿里的接近48%之时:

拼多多的管理费用6亿元,只有阿里的8%;

研发费用27亿元,只有阿里同期的25%;

即使淘天在阿里当中管理和研发费用的分摊上只占集团的一半,同样作为3P电商平台,与拼多多的经营效率差距仍然是肉眼可见。

三、拼多多,已经是一台无情的赚钱机器?

虽然Temu的投入导致精准分析拼多多主站利润释放的可见度稍稍降低,但凶猛、增量几乎为纯利润的广告收入(同样作为卖流量和时长的生意,本季度,拼多多用两个差不多的DAU广告收入已追到了淘天广告收入的48%)拉涨,也意味着本季度经营利润再创新高,单季经营利润已达到了127亿元,利润率高达24%,远远高于市场预期的89亿元,以及不足21%的经营利润率水平。

眼下的拼多多,俨然成为一个傲视竞争的无情赚钱机器。

本文来自微信公众号:海豚投研 (ID:haituntouyan),作者:海豚君