从本命动画IP的票房困境,再到演员和编剧协会罢工拖垮内容进度、流媒体业务增长乏力,即将迎来100周岁生日的迪士尼,似乎正面临着“老年危机”。

今日早间,迪士尼(NYSE:DIS)公布了2023财年第三财季即2023年第二季度的财报,不少数据指标均低于市场预期。财报显示:

本财季,迪士尼获得营收223.3亿美元,同比增长4%,略低于市场预期的225.1亿美元;

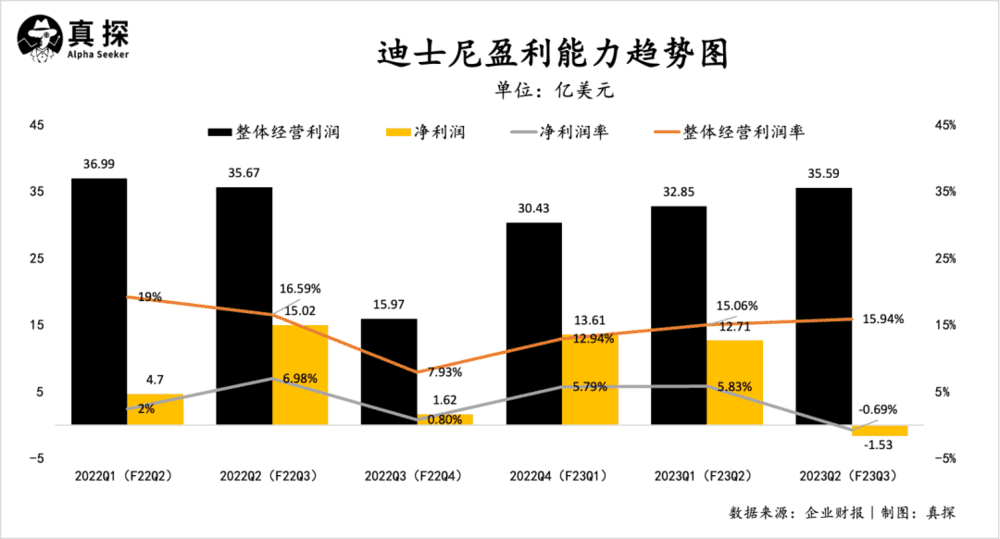

实现整体经营利润35.59亿美元,同比去年持平,整体经营利润率15.94%;但净利润骤降,从去年同期的15.02亿美元转为亏损1.53亿美元,净利润率为-0.69%;

稀释的每股收益为1.03美元,低于上一季度的1.09美元,略高于市场预期的0.99美元;

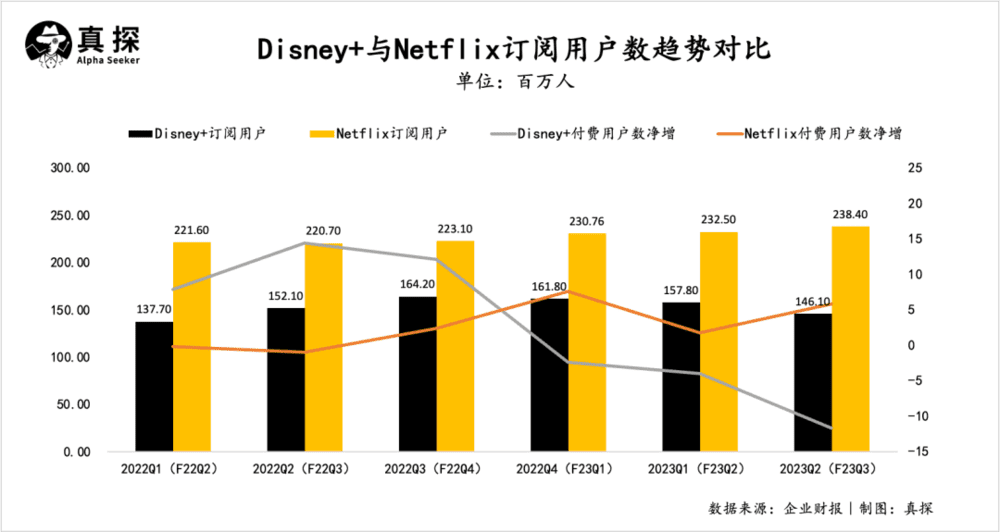

截至报告期末,Disney+订阅用户数流失1170万至1.461亿,低于市场预期的1.548亿。Disney+、ESPN、Hulu加起来总订阅用户数为2.196亿,而“老对手”奈飞二季度订阅数净增589万至2.384亿。

财报公布后,迪士尼盘后股价下跌超2%,过去一年迪士尼股价累计下滑18.5%。

不及预期的财报指标、不断承压的股价、潜在的风险问题,都在对迪士尼作出警示,这位娱乐媒体巨头,急需一个困境反转的契机。

一、基本面详解:主题公园收入大增,但有线电视、内容销售巨亏

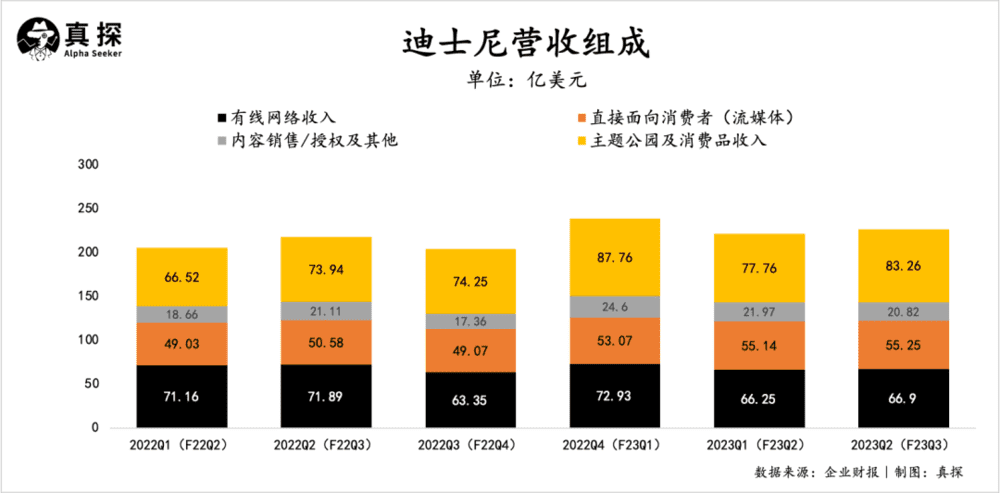

迪士尼的业务可以拆解为四部分:线性网络、直面消费者(流媒体)、内容销售/许可及其他、主题乐园体验和产品。具体来看各分部的财务详情:

本季度,线性网络实现营收66.9亿美元,同比下降7%,运营收入为18.89亿美元,同比上一财年下降了23%。财报中提到,该分部收入下降主要是电视台收视率下滑导致的广告收入的减少,以及较小程度上不利的外汇影响。而在此之前,CEO罗伯特·艾格曾表示考虑出售这部分业务,在他看来,传统电视并非迪士尼的核心资产,因为有线电视将不可避免地接近“灭绝”。

考虑出售有线电视业务,迪士尼加速迈入流媒体转型期,回看近两年迪士尼流媒体的表现,其营收占比不断增长。本季度,直面消费者业务实现营收55.25亿美元,同比增长9%,运营损失得到改善,从去年同期的亏损10.61亿美元缩减到亏损5.12亿美元,同比上涨52%。

财报显示,流媒体业务营收增加主要是Disney+(去掉Disney+Hotstar部分)、Hulu的订阅用户数增长以及订阅价格的上涨所带动,而亏损收窄得益于Disney+与ESPN在内容运营成本上的大力缩减。流媒体盈利是迪士尼的“老大难”问题,今年年初艾格回归后采取一系列措施“降本”,本次财报电话会议上,迪士尼临时CFO凯文·兰斯伯里给出了流媒体盈利的小目标——“预计亏损问题在2024财年年中得到改善”。

内容销售/许可和其他收入在第三财季录得营收20.82亿美元,同比下滑1%,但运营损失从去年同期的2700万美元飙涨到2.43亿美元。

无论是漫威、皮克斯还是真人翻拍,迪士尼在院线电影方面交出的答卷很难让人满意。财报期间,迪士尼发行了《小美人鱼》《疯狂元素城》《夺宝奇兵5》《银河护卫队3》四部院线电影,没有一部票房过10亿美元,与往年高峰时相差甚远。

真人翻拍的《小美人鱼》仅在北美表现尚可,海外表现并不佳,其中在中国内地市场的表现尤为惨淡,上映至今仅有2650万票房;《夺宝奇兵5》作为曾经的“金字招牌”全球票房仅有3.69亿美元,而它的制作成本高达3亿美元,回本堪称艰难;《银河护卫队3》是唯一符合市场预期的电影,上映首周全球票房高达2.82亿美元,至今票房累计8.45亿美元,豆瓣开分8.6、IMDb8.4分,是漫威系列的口碑最高分。

主题公园业务一直是迪士尼的“现金牛”,本季度继续维持增长态势。

财报显示,迪士尼乐园、体验和产品收入为83.26亿美元,同比增长13%,部门运营收入为24亿美元,同比增长11%。

迪士尼在财报中提到,该部分的业绩增长主要是靠上海迪士尼度假区与香港迪士尼度假区的收入带动。

以上迪为例,去年同期整个季度处于闭园状态,而今年全年开放,游客量大幅上涨,同时门票的继续“提价”也带动了整体收入。6月23日,上海迪士尼迎来第四次涨价,四级门票价格上涨了30到60元不等,“涨涨不休”的门票价也引发了部分游客的不满,亚特兰大Pixie Travel高级规划师兼营销总监Oprea直言,“人们可能对目前经济形势下的价格上涨感到有点厌倦。”

海外的迪士尼乐园支撑起了增长,但美国本土的迪士尼乐园并不好过。目前位于美国佛罗里达州的华特迪士尼世界度假区游客数量减少、营业成本也在不断增加,而且受整体“降本”影响,华特迪士尼世界度假区将在九月关闭星战主题酒店,值得注意的是,这家酒店耗时六年打造,去年三月开业,仅营业了一年多时间。

二、摆在眼前的难题:动画IP优势丢失,流媒体疯狂内卷

迪士尼作为好莱坞最大的“IP富人”,围绕IP不断扩张业务领土,从院线电影到主题公园,逐渐拉高自身的护城河优势。

而在好莱坞传统制片厂大力拥抱流媒体时,迪士尼又借力丰富的IP资源为旗下流媒体平台Disney+输血,《花木兰》《黑寡妇》以及皮克斯的大量动画直接上线Disney+,迪士尼流媒体也从激烈竞争中迅速渡过冷启动期。

动画IP是迪士尼的“本命”,但如今一个不可忽视的问题是:迪士尼动画的影响力大不如前。

如今好莱坞各大制片厂都在着力打造自己的王牌动画IP。

今年暑期档,环球出品的《超级马力欧兄弟》大电影改编自任天堂游戏,上映首周横扫北美,刷新了各项游改影的历史纪录;华纳出品的《芭比》从玩具走向荧幕,至今已在全球揽获超10亿美元票房,还顺势掀起了一场“粉色风暴”。

反过来看迪士尼,近两年重心全部放在了老IP的真人电影翻拍上,从《花木兰》到《小美人鱼》《狮子王》,如今真人版的《白雪公主》《魔法奇缘》也在筹备中。真人电影翻拍的确能让动画IP的价值发挥到最大化,去打造一个又一个“IP宇宙”,但《小美人鱼》在海内外的两级口碑也值得迪士尼警醒:二次元到三次元的壁垒仍存,真人版的剧情、选角也会引发原著粉的不满。

一边是虎视眈眈的同行,一边又是青黄不接的IP储备,导致迪士尼今年上映的动画电影表现平平,再加上如今内部大刀阔斧“改革”,皮克斯工作室、漫威工作室先后被裁员、砍制作成本,内忧外患双重夹击,好莱坞媒体对此评价道:迪士尼/皮克斯并没有死,但它正在令人不安地远离巅峰。

好莱坞同行们的竞争不只是动画IP储备,还在疯狂内卷流媒体。

过去三年院线的停摆期,造就了发力流媒体的好机会,好莱坞制片厂迪士尼、华纳、环球、派拉蒙,科技公司苹果,广告公司亚马逊,纷纷推出各自的流媒体平台。

最开始,迪士尼凭借IP输血使得Disney+获得先发优势,从2019年上线用户量不断增长,用户增长数连续几个季度超越奈飞。但2023财年第一财季,Disney+用户数就开始流失,到本季度,Disney+订阅用户数流失1170万,而奈飞同期净增589万用户数。

令迪士尼头痛的不只是流失不止的用户数,还有居高不下的流媒体投入成本。2023年以来,迪士尼流媒体业务的经营亏损额累计达22.24亿美元,高企不下的投入成本也拖垮了迪士尼的盈利能力。

为此,迪士尼也在紧急采取一系列措施,提升用户货币化能力。

一方面,去年12月份迪士尼推出支持广告的订阅套餐,至今在财报中并未透露太多进展,不过结合奈飞的表现来看,广告带领奈飞走出泥潭,那对迪士尼流媒体的辅助作用应该也不会太差。

另一方面,向来坚持低价的迪士尼效仿奈飞提价,并打击密码共享。本季度财报电话会议上,迪士尼高管透露2023年10月份,无广告版本Disney+服务的月费将从10.99美元涨至13.99美元,无广告版Hulu的月费将从14.99美元涨至17.99美元,带有广告版本的服务月费价格不变。这样做的目的也显而易见:无广告版本提价后能提升用户的ARPU值,而不提价的广告版本则会吸引一批不想花太多钱的新用户。

不管怎么说,好莱坞影视业越来越内卷已是不争的事实,在有限的增长空间里,大家卷技术、卷资金、卷人才,不断拉高了内容制作成本。在过去的一百年,迪士尼凭借IP优势建立了娱乐霸主地位,下一个百年即将到来,所有人都使出浑身解数争夺市场的当下,迪士尼显然不能仅躺在过去的“成就”上,还是要找寻更多新招来巩固“老大哥”的位置。

本文来自微信公众号:真探AlphaSeeker(ID:deep_insights),作者:王萌