“我希望看到全世界的高速公路上都没有汽车尾气的排放”,40年前开发出锂离子电池而获得诺贝尔化学奖的约翰·班尼斯特·古迪纳夫,在2018年的一场采访中说到。可惜今年6月25日,古迪纳夫在见证梦想成真之前便逝世了。

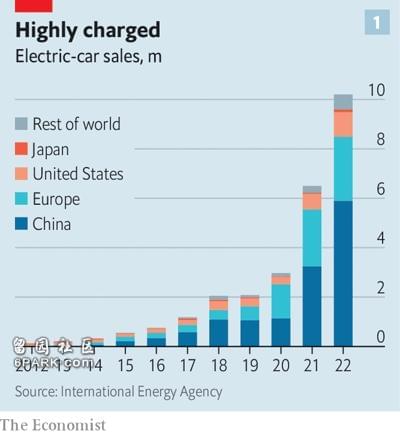

然而,世界各国的政府正争相努力实现他的梦想,并取得了卓越成就。2019年到2022年,全球电动汽车销售量翻了五番,去年已经突破了一千万辆。

电动汽车销售量,来源:国际能源机构

然而,燃油车向电动车转型的速度正遭遇供给端的限制与地缘政治阻力。在这个十年间,制造锂离子电池所需的矿物供应量必须以每年33%的速度增长,才能满足全球的预计需求。为了确保完成2030年电动车占全美汽车销售总量一半的目标,仅美国就需要数千万计的电池。然而,它最大的竞争对手,中国,却是迄今为止最大的电池金属加工商、电池芯生产商与成品电池制造商。

即使是远隔重洋的生产,中国企业依旧占据了主导地位。美国决策者将其视为对美国供应链韧性的重大威胁。所有这一切都使得古迪纳夫的技术成为“新冷战”中最重要的产业战场之一。

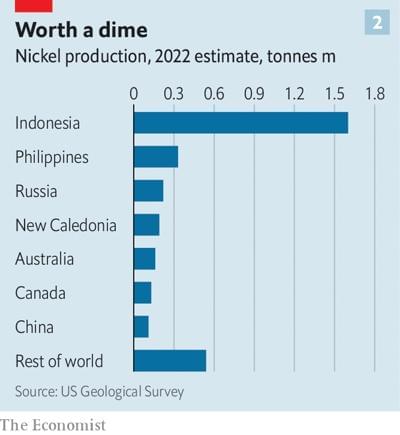

而亚洲将决定这场战争的结果,因为那里有全球大部分的电池供应链。第一个瓶颈在于原料生产和加工,包括两种最关键的电池材料——锂和镍。对于全球生产商来说,稳定地获得这两种材料至关重要。2022年全球锂产能几乎一半来自澳大利亚,30%来自智利,15%来自中国。至于镍矿,印度尼西亚去年的产量占全球总产量的48%,菲律宾占10%,澳大利亚占5%。

2022年全球矿镍产量预估,来源:美国地质调查局

迄今为止,美国正与其中一些国家达成小范围的贸易协定,以获得这些矿产和生产能力,并通过《通胀削减法案》向生产商提供巨额补贴。如果想得到美国联邦政府为新电动汽车提供的7500美元抵税额度,生产商需要满足更严格的要求,即整车制造中使用美国本土生产或加工的电池与相关矿产的占比需要达到一定门槛,或者来自除中国以外、与美国有自贸协定的国家。与此同时,中国正在建立一条与美国平行的电池供应链。

印度尼西亚对镍矿的主导地位本身构成了另一个潜在瓶颈。咨询公司普华永道(pwc)去年预测,到2035年,全球电动车产业每年需要用到270万吨镍矿。印尼目前每年仅能生产160 万吨,其中大部分被用于不锈钢制造。印尼正在规划或建设大量开采与加工镍矿的产能。

而加工可能是美国供应链“去中国化”最难实现的部分。据估计,中国的镍矿冶炼与加工能力约占世界总量的四分之三。中国还拥有全球约三分之二的锂加工能力。即便这些数字也低估了中国的实力,因为许多海外的加工场都有中国公司参与。

印尼三家运营中的镍加工厂均采用高压酸浸出法,这种先进工艺可在不熔化矿石的前提下从中提取镍。这些工厂都依靠中国的技术或运营能力,或兼而有之。为了确保镍矿供应,美国车企福特公司与中国矿企华友钴业成立了合资公司,投资印尼的一家镍加工厂。华友钴业称赞这一合作关系为中国的“一带一路”倡议做出了贡献,但这种主张在华盛顿可能不会受欢迎。福特公司也因为与另一家中国公司成立合资企业而面临美国国内的政治压力:中国电池巨头宁德时代新能源科技股份有限公司(Contemporary Amperex Technology Co. Limited (CATL))。双方在密歇根州合资新建一家新工厂,同时生产镍电池和锂电池。按总容量计算,这家中国公司生产的电动汽车电池占全球总量的三分之一以上。

图自经济学人

中国企业的压倒性存在不仅在于他们令人印象深刻的专业知识。矿企高管和专家称,这也反映在他们快速行动和承担风险的能力上。相比中国,只有少数西方公司从事镍加工与开采,它们需要花更多时间进行研究准备与论证。日本矿业公司住友金属矿山公司(Sumitomo Metal Mining)去年就退出了一个印尼的镍加工项目,理由是与其本土合作伙伴PT Vale Indonesia公司存在分歧。而该项目的可行性研究早在2012年就已经开始了。

中国企业还主导着电池零部件的生产。在电池的各个零部件中,中国产能的全球占比少说也有一半,在某些门类甚至超过70%。余下的产能主要集中在韩国和日本。这三个东亚国家共占到电池行业中游部件生产的92%到100%。即使美国能够获得足够的已加工矿物,为实现雄心勃勃的供应链目标,也需要将韩国和日本的电池生产技术大规模应用到北美。

总部位于韩国的LG新能源公司(LG Energy Solution),是仅次于宁德时代的第二大车载电池制造商。该公司正在美国扩张,与现代、本田和通用汽车建立了合资企业。LG的目标是2030年前在北美实现278吉瓦时的存储容量,而在2022年仅为13吉瓦时。这个目标可能过于乐观。该公司首席采购官金明焕(Kim Myung Hwan)指出,建设成本高涨、技术人才短缺以及电池所需材料的价格波动都阻碍了北美产能的快速提升。

一些亚洲电池制造商担心,未来多年,海外生产的成本可能会高得让人望而却步。日本一家生产锂电池隔膜的W-SCOPE公司主管Hideo Ouchi说:“更重要的是考虑未来10年、15年与20年内,如何让我们的生意实现盈利。”Ouchi先生估计,为了实现2030年电动汽车销量的目标,仅美国一家所需的电池隔膜材料就相当于2021年的全球产能。

政府政策是另一个不确定因素——尤其是,许多亚洲电池制造商期待得到(美国政府)持续数十年的财政支持。上个月,美国汽车工人联合会(United Auto Workers union)批评拜登政府在向福特汽车和韩国电池制造商SK on的密歇根新建工厂提供高达92亿美元的贷款时,没有附加保障劳工权益的严格条款。未来的共和党政府可能会减少或干脆取消本届政府为电动汽车产量设定的目标。

这一切都指向一个发人深省的局面。为了满足全球对电动汽车的巨大需求而扩大锂电池供应链,将会是人类有史以来尝试过最艰巨的产业挑战之一。该产业内现有的瓶颈已经让这一努力难上加难。为了气候、人类健康和其他许多方面的考虑,如果不依靠一个按大多数标准都主导整个电池行业的国家,这个目标在很大概率上是不可能实现的。

(本文原刊于7月17日《经济学人》网站)