本文来自微信公众号:昭暄(ID:zhaoxuanshidai),作者:湘江上的北大桥,头图来自:视觉中国

近来机器人概念非常火,但可能很少有人会因此再去关注扫地机器人。

自从两年前科沃斯仅用一年时间完成了扫地机器人的十倍股之后,这个行业的光芒如今早已暗淡。

但,作为一个使用了一年的扫地机用户,个人的感受与其市场表现恰恰相反,个人认为现在扫地机的产品力表现还挺好,至少达到了能够让消费者普遍接受的水平。

所以在情感上,容易让人产生一种扫地机被错杀的感觉,认为以扫地机目前的功能表现,其不应该沦落到现在的处境,甚至还会认为扫地机行业亟待掀起一场舆论战,帮助这个产品重回大众视线。

这种个体感受与客观现实之间的反差与割裂,其实都可以聚焦到一个问题,那就是近年来扫地机行业出现的“以量换价”现象,因为这在大众消费品行业的发展过程中是非常罕见的。

因此,只有解释扫地机行业“以量换价”现象背后的成因,才能够理解为什么个体感受与客观现实之间反差巨大,同时也能够厘清这个行业目前发展的情况以及未来发展的态势。

但难以避免地,这篇文章会带有一定的个体偏见。

一、主观体验:扫地机还是好用的

在讨论扫地机行业之前,还是有必要大致明确一个问题:这东西到底好不好用?

但这个问题都是基于个人的主观感受,很难用客观标准的方式来回答,不同的期待和标准都会影响个体的接受满意度。

所以,以下讨论是基于我的主观体验和感受,再具体化一点,本人属于是对消费电子产品的接受速度偏迟钝的那一类群体,同时也是自己动手打扫卫生并不勤快的那一类群体。

网上关于各品牌各型号的扫地机评测有很多,大体能够反映出目前这类产品的一些特征,如果以价格作为区分:

1000元左右的产品体验普遍不好;

2000元左右的产品体验大致符合预期、但并不足以释放双手;

3000元及以上价格的产品体验相对而言是比较好的、甚至有些产品还会有点超预期,基本能够完全解放双手。

如果以产品规格作为区分:

1000元左右的产品大多仍以机械避障为主,并且每次打扫前需要人为清理集尘盒和抹布;

2000元左右的产品以LDS(激光定位)或视觉为导航,通过3D结构光或者ToF雷达实现避障,配有路径规划系统,以及一个简化版的基站(用于储水自动洗抹布、但一般没有自动集尘功能),所以每次打扫前还是需要人为处理集尘盒;

3000元及以上价格的产品大多会配备一个标准功能的基站(或称为全能基站),具备自动集尘功能,真正实现“扫拖洗烘”等一站式自清洁的产品体验,此外,有些产品还会附带一些其他增值功能,例如远程家屋视频巡逻、远程视频通话等。

主观来看,个人在去年购买了某品牌价格在3000元以上的扫地机,在实际体验的过程中,其表现确实超出了我的原有预期,地面的扫拖效果整体很好,本人基本上也解放了双手。扫地机的避障效果称不上很好,但对于家居场景而言,基本能达到够用的程度(当然还有精进的空间)。

所以,对于现在3000元及以上价格的扫地机而言,个人主观的认为是,这类产品已经能够替代我们日常生活中的“扫”“拖”行为,对居家的幸福感会有比较明显的提升效果。

二、客观情况:行业的天花板还很低

但与个人产品体验相反的是,近两年来扫地机器人公司在资本市场的表现持续萎靡。

标准基站产品的推出能够大幅提升了用户的产品体验,随之而来的就是3000元及以上价格段的产品占比持续上升,但这丝毫没有改变资本市场对行业的预期(或K线走势)。

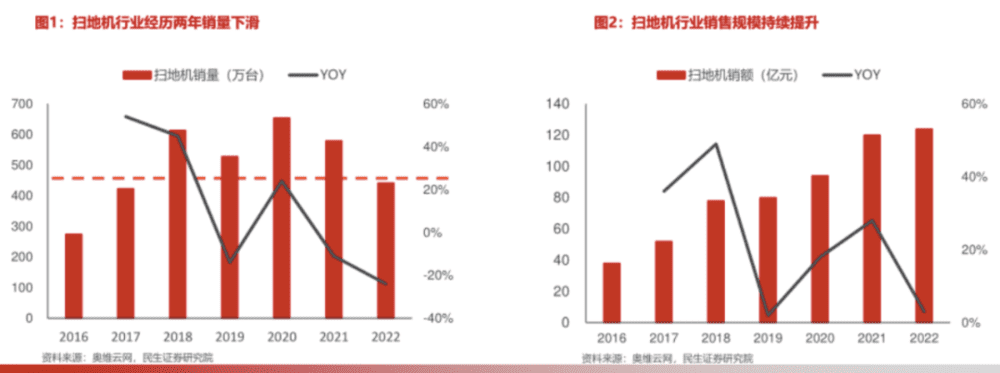

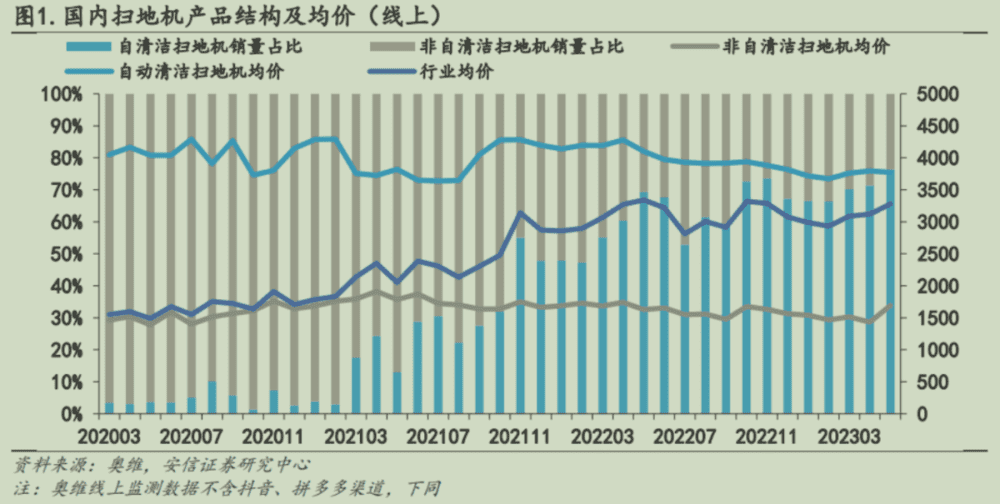

事实上,目前国内扫地机器人行业的表现是非常尴尬的,一来整体市场规模出现停滞增长的情况,并且这一情况还可能将持续下去;二是近年来市场出现明显的“以量换价”结构性变化(即低价产品迅速萎缩、高价产品占比增大),尽管这推升了行业产品均价,但并没有助推市场规模的增长。

而按照目前高价扫地机的占比情况(占比已超过70%),如果“以量换价”的行业变化继续发展下去,那么整体市场大概率将很快由增长停滞沦为规模萎缩,这将给行业发展前景蒙上阴影。

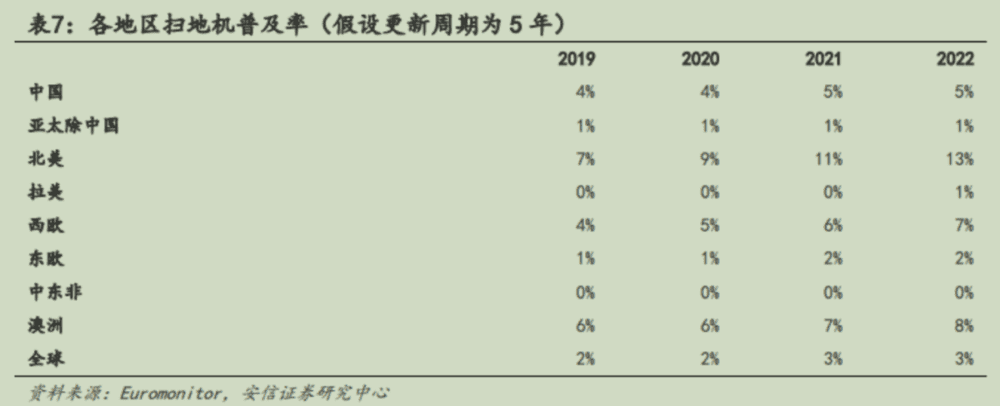

之所以会如此,核心还是在于无论海内外市场,扫地机的市场天花板很可能并不高。

如果参照欧美的市场渗透率来看,国内的扫地机渗透率已经接近欧美市场的50%,这一般意味着高增速时期已经接近尾声。

但,国内的实际增长情况是已经近乎停滞。

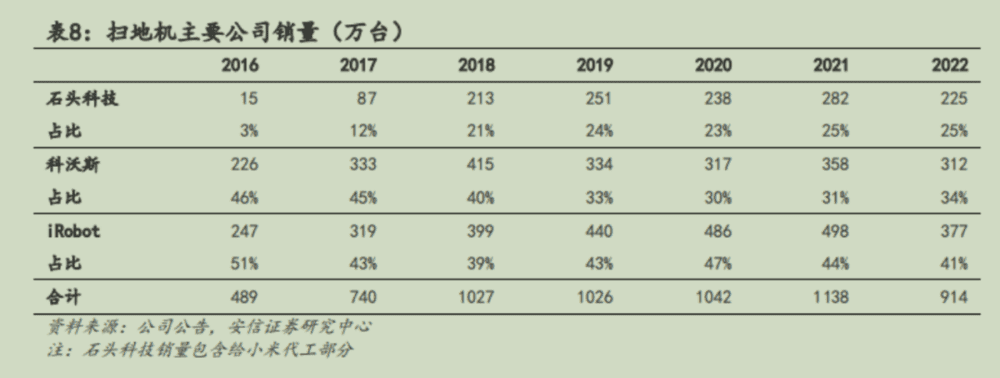

再将视角转化到全球市场,可能是由于口径问题,针对全球扫地机器人市场的数据统计结果比较混乱,数据相差比较大,但我们也可以从头部公司的数据情况来窥探整体市场的变化,如下图所示。

显然,通过iRobot、科沃斯和石头的数据显示,2022年全球扫地机器人市场的出货量是萎缩的;而在科沃斯的财报中显示,2022年全球扫地机器人市场规模为65亿美元(同比持平)。

也就意味着,全球市场的情况跟国内市场基本类似,都呈现“以量换价”的特征(即量缩价增),整体市场规模已经接近触顶,目前这条赛道的想象空间已所剩不多。

三、奇葩现象:“以量换价”其实很不寻常

在绝大多数商业活动里,我们听的都是“以价换量”的公司策略或行业情况,但扫地机行业却出现了奇葩的“以量换价”现象,这背后肯定隐含着某些特殊原因。

要知道,一般在激烈的商业竞争中(尤其是消费品行业),参与者为了寻得规模优势,会以降价(或低毛利率策略)来扩大自身销量和市场份额;

当这一单个策略演变成群体策略之后,往往会刺激整个行业的规模增长;

当行业的增长演变为消费潮流/惯性之后,参与者们再通过一些方式来提高毛利率水平(例如依靠规模压低成本、提升品牌溢价等)。

而现在国内扫地机行业的情况则是,头部品牌商普遍在提高产品单价、维持扫地机业务的高毛利率,相当于选择放弃市场(或潜在市场)销量/份额。

以国内头部品牌科沃斯和石头科技为例,尽管整个行业的扫地机在产品维度上已经非常“卷”,但各品牌商之间并没有出现明显价格战的情况(行业产品均价持续提升),它们扫地机业务的毛利率仍然维持在45%以上,这要明显高于市场稳定的白电、小家电行业30%上下的毛利率。

当一个行业进入“卷产品、不卷规模/价格”的状态是非常不寻常的,并不符合一般性的商业逻辑,很可能是行业被迫的体现,所以需要聚焦这一问题的成因。

四、迎合认知:不得不把产品“卷”入“缩量”的死胡同

之所以整个行业会走进“以量换价”的死胡同,一个很大的因素是跟这个产品先天的市场认知息息相关。

对于绝大部分的消费者而言,扫地机首先要达到“好用/够用”的标准,之后才需要考虑价格的问题。

扫地机(器人)自从问世以来,人们对这个产品就会有一个固有的终局标准/产品认知——全程的自动化,这种观念很可能来自于众多科幻影视作品的展现及传播。

导致的结果就是,厂商们为了能够达到这种市场的固有标准/预期,首要目标就是会持续不断地“卷”产品,直到产品能够真正释放人们的双手,并尽可能还原科幻影视概念里的扫地机器人,从而俘获人们在这一领域的消费心智,分得蛋糕。

因此,在产品力的角度上,整个行业就有两条清晰的发展路径,一是沿着导航及避障技术的代际更迭,二是在清洁功能层面上的不断升级和集成。

事实上,随着激光传感器在消费电子领域的下放、以及视觉算法在家居场景中的愈加成熟可用,原本的扫地机开始有了机器人的“智能”属性,变得越来越聪明;随着无刷电机的普及,扫地机在能耗、耐久性、功率上得以大幅优化,产品开始逐步整合越来越多的功能,例如“扫”“扫拖”“扫拖洗烘(+基站)”“扫拖洗烘+管家功能(远程巡检、视频通话等)”。

也就是说,扫地机的演变/进化主要来自于上游产业的技术普惠,品牌商要做的就是技术引入、调配、优化、组装/代工的工作。

通过近10年持续不断地“卷”产品,品牌商们都致力于在自身top系列产品中不断地加入、优化上述“智能”和“功能”,并且这一切都以技术/功能的实现为主要导向,而非基于价格和规模。

所以,近年来扫地机的行业均价会大幅提升,就是大家为了追求更好的产品体验和市场预期所不得不的结果,“智能”和“功能”的成本投入是必不可少的。

客观上,也就造成了价格上涨、行业缩量和规模停滞的结果。

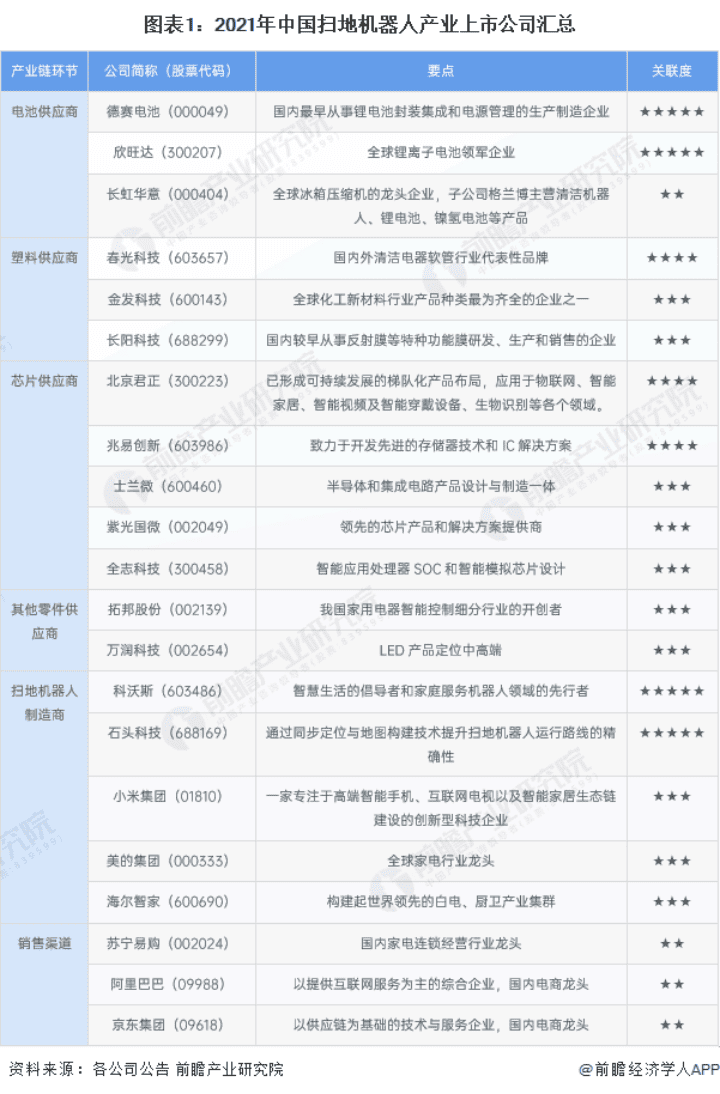

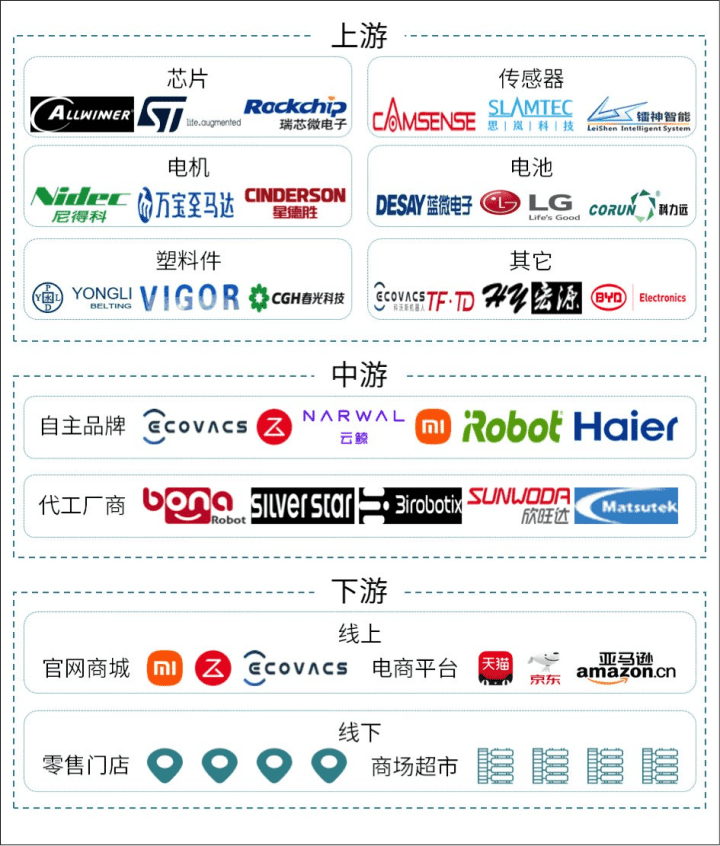

五、弱话语权:扫地机只是上游供应链的一个附属小品类

但“全副武装”的扫地机,也仅仅只是上游供应链的一个很小的附属品类,仅凭自身规模难以使其掌控自己的定价权。

与一般的白电、小家电等行业不同,扫地机上游的零件厂商大多具备很高的行业壁垒(例如在技术、规模层面),并且这些零部件本身还涉及多个产业领域。

因此,扫地机品牌商基本上不可能将其触角延伸至行业上游来实现产业一体化,顶多是自建工厂用于组装环节。

例如,扫地机上游零部件就包括激光测距模组、摄像头模组、电池、PCB主板、芯片、无刷电机等,这些零部件在工业生产、消费电子、新能源车/电动两轮车、家电等多个领域几乎是无处不在,各个零部件本身的规模都不输扫地机市场,并且这些零部件所涉及的下游市场规模更是百倍于扫地机市场。

所以,扫地机产品的毛利率在很大程度上是由这些上游零部件的毛利率决定的。在正常情况下,品牌商的毛利率是要大于上游零部件厂商的毛利率,因为零部件厂商更加讲究规模效应,而品牌方则需要足够的毛利率空间来做市场推广及转化。

也就是说产业链由上至下,各环节的毛利率应该呈现出增长的特征。当然,近年在光伏产业和锂电池/新能源车产业上出现了毛利率倒挂的现象,但这只是特例,而且长期来看上游是会被反噬的。

在扫地机的零部件成本中,光学模组、PCB主板、芯片是占比最高的,它们毛利率的多少将直接关系扫地机毛利率。通过分析相关上市公司数据,这些零部件的毛利率基本都在40%上下(有的甚至在50%上下),这意味着扫地机的毛利率至少也要达到这一水平区间(在没有出现行业恶性竞争、以及产业链供需失衡的情况下)。

也可以这么理解,扫地机被上游供应商卡了脖子,因为自身规模太小只能依附于上游产业链,没有发动价格战的空间。

六、高费用率:扫地机“教育”市场所需的沉没成本

随着近年来行业高价位扫地机占比的提升,头部品牌之间的产品差异也越来越小,同质化问题愈加明显,科沃斯和石头科技的费用率也相继出现大幅增长的情况。

到2022年,科沃斯的费用率已经增长到了38%的水平,其中,销售费用率超过30%;石头科技的费用率也超过27%,销售费用率接近20%。这些数据相较于家电行业和消费电子行业而言,明显要高很多。

所以,这又是另一个品牌商需要维持高毛利率的原因。

其实,这也是目前扫地机行业低渗透率、消费者高预期、产品高成本、功能趋于同质化等因素造成的结果,在扫地机没有构建市场对其产品功能的一致性预期、没有形成消费潮流/时尚之前,高费用率是这个阶段行业必然要承担的沉没成本。

但个人认为,目前价位在3000元及以上的扫地机已经基本能够取代人的日常清洁劳动效果,至少是达到阶段性够用的水平。

因此,个人相信市场对扫地机产品力的信任正在逐步构建,并向取得市场共识的方向发展,但以现在的行业发展态势(即“以量换价”),这种演变还需要比较长的时间。

不过,哪怕形成了市场对产品力的共识,这也只是让消费者进入到购买决策的阶段,而真正影响消费转化的还是价格因素。

对于几千块钱的可选消费品而言,注定不会成为大多数人冲动消费的对象;而如果从理性消费的角度来看,扫地机的必要性绝对要弱于空调、冰箱、洗衣机;再从消费电子的属性来看,扫地机这个产品太过“内敛”,不具备社交属性(说白了就是难以通过这个产品彰显自己的消费水平),也就很难形成消费潮流/时尚。

所以,扫地机最大的卖点就是其朴素的产品力和功能性,其市场教育的过程注定漫长且成本高昂。

七、市场“悬停”:扫地机行业发展面临的逻辑死结

通过上述内容可以发现,目前扫地机行业的发展逻辑其实是被打了一个死结。

核心原因是产品渗透率低、市场规模还太小,导致行业之于上游供应链的话语权很弱,难以掌控自身产品的定价权;

其次是因为消费者本身对扫地机有固有的预期/标准,品牌商为达到这一目标需要软硬件兼顾,使用愈发依赖上游供应链的技术普惠,但又很难自行介入;

再次就是符合市场预期的产品价格过高,并且产品的消费属性又太弱,导致市场教育的周期被拉长以及成本被推高,进而品牌商又很难做低产品价格。

所以,扫地机行业陷入了一种“悬停”的状态,而能否走出这一状态并不取决于行业自身。

那么,对头部品牌商而言,此时如果选择主动降低产品毛利率、或者加大推广费用率,可能短期内能够拉高销量,但这很可能并不划算,也不能从根本上解决问题:

一是这种策略大概率会对利润率造成更大的侵蚀,二是降价后获得的规模根本无法向上压降成本,三是降价后的产品很难做到再把价格涨回去,四则是行业的产品越来越趋同,如果降价策略有效果,也可能是在给其他头部品牌做嫁衣。

这意味着在“悬停”的行业态势中,头部品牌商们的最优策略就是等待,进而呈现的结果就是整个行业的“以量换价”。

本文来自微信公众号:昭暄(ID:zhaoxuanshidai),作者:湘江上的北大桥