本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:雅各布·索南夏恩,编辑:郭力群,头图来自:视觉中国

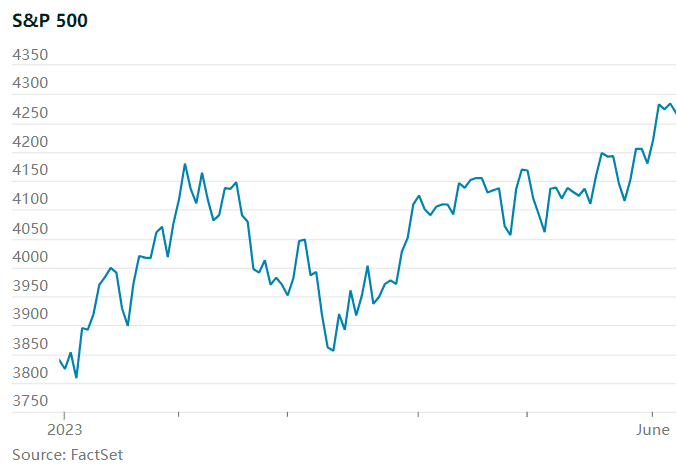

美国股市以攀爬“忧虑之墙”(Wall of Worry,指股市超越一系列负面因素并持续上涨的趋势)之势进入2023年,现在已经接近牛市区域,一切开始变得有意思起来。

今年年初,对股市能否保持涨势持怀疑立场的人士认为,在脱离去年10月低点的“熊市反弹”势头减弱之际,预计接下来股市会下跌。他们给出的理由包括:美联储连续快速加息导致所有企业的资本成本上升,不管是初创企业还是银行;美国经济正在放缓,衰退迟早会到来;企业盈利增长陷入停滞;除了少数几家大型科技公司外,其他公司的股票均表现不佳。

虽然负面因素不少,但当时标普500指数估值似乎依然偏高,尤其是考虑到企业盈利前景黯淡这一点。更令人不安的是,标普500指数始终无法突破4200点,这说明有一些未知风险在限制股市的上行空间。

然而,不管是债务上限僵局、小范围银行业危机还是企业盈利下滑的可能性,都没有阻止股市的上涨。此外,空头显然忘记了一点:股市永远是向前看的,而不是向后看。所有对潜在经济衰退的担忧,都无法掩盖标普500指数已经在2022年经历过熊市的事实。

与此同时,如果美联储停止加息,企业盈利开始复苏,股市有望守住目前的估值水平,想想看:4200点的关口都被突破了。标普500指数目前已从去年10月12日低点上涨了19.5%,距离进入牛市仅一步之遥。

此外,事实证明经济增长仍具有弹性,再加上美联储接近暂停加息、企业盈利将再次加速增长以及更多股票做好了参与上涨行情的准备,接下来的牛市将获得支撑。

Yardeni Research的埃德·亚德尼(Ed Yardeni)说:“美股正处于牛市的观点变得越来越有说服力,也越来越难以反驳。”

一、衰退不意味着股市一定会暴跌

让人觉得有些不可思议的是,这一观点首先要从一场可能无法避免的经济衰退说起。过去15个月,美联储已将利率从接近零的水平上调至5%~5.25%,所有经济领域都感受到了加息的影响。受到影响的还包括抵押贷款利率上升冲击下的住房市场,以及硅谷银行、第一共和国银行和Signature Bank倒闭后贷款标准收紧的银行系统。不过,经济衰退并不意味着股市一定会暴跌。

CIBC Private Wealth US首席投资官戴维·多纳贝迪安(David Donabedian)说:“我们都知道,股市往往在经济仍处于衰退期时见底,然后开始回升。虽然2023年下半年的经济形势不会太好,但会迎来一个更持久的牛市的开端。”

投资者则在做最坏的打算。美国个人投资者协会(American Association of Individual Investors)的调查显示,目前空头比例比多头比例高出近8个百分点,而在通常情况下,多头比例比空头比例高6.5个百分点。

此外,根据加拿大皇家银行资本市场(RBC Capital Markets)的数据,自新冠疫情爆发以来,净多头比例从未超过30个百分点,远低于疫情前约50个百分点的典型峰值,杠杆基金的看空仓位也几乎和疫情期间一样高。

唯一的问题在于,他们可能是在为已经发生了的熊市做准备。今年迄今为止,标普500指数已经上涨了11.5%,该指数涨得越高,看空的投资者就越有可能开始买入,从而进一步推高市场。

加拿大皇家银行(RBC)首席美国股票策略师洛里·卡尔瓦西纳(Lori Calvasina)最近将标普500指数的目标价上调至4250点,她说:“去年标普500指数遭遇的大规模抛售已经消化了衰退带来的影响,如果你是投资期限较长的投资者,可以利用其回调带来的机会。”

投资者拥有足够的资金这样做。美国银行(Bank of America)对管理数万亿美元资产的基金经理进行的一项调查显示,在所有抛售过后,每位投资组合经理持有的现金占投资组合的平均比例接近6%,高于2021年末的不到4%,接近略高于6%的平均峰值,而且有很多股票供他们选择。

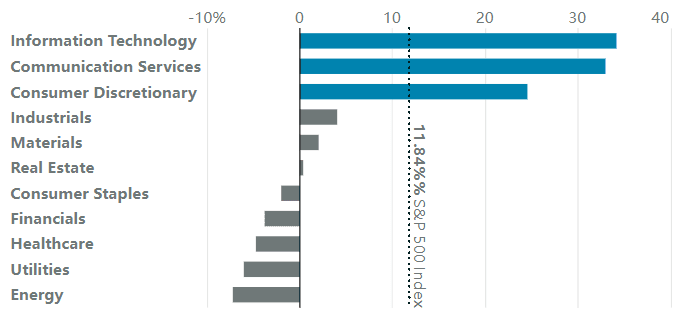

众所周知,标普500指数的上涨是由苹果(AAPL)、英伟达(NVDA)和Meta Platforms (META)等大型科技公司推动的,截至5月底,该指数前七大个股今年累计上涨77%,而普通股票平均下跌1.2%,由此可以看出股市宽度非常差,许多投资者正在等待科技股最终回落时股市暴跌的那个时刻。

但这种情况不一定会发生。BMO Capital Markets首席投资策略师布莱恩·贝尔斯基(Brian Belski)认为,苹果、微软和其他科技公司也许会失去上涨动力,但大量跑输的股票可能会赶上大盘,进而给标普500指数带来提振。他指出,每当有五只股票跑赢标普500指数的幅度像今年这么大时,该指数在接下来的12个月里上涨了11%。

对此,贝尔斯基解释说:“我们的研究表明,一旦这些超大盘股的跑赢势头减弱,大盘往往会保持较好的表现,上涨比下跌更为常见。”

二、盈利预期出现反弹

基本面看上去也在好转,哪怕只是略有好转。FactSet的数据显示,大部分预期中的盈利下滑可能已经发生了:过去一年,标普500指数成份股公司2023年每股收益预期下降了近12%,下降趋势已经开始企稳,过去一个月每股收益预期上升了近1%。现在,分析师们预计2024年盈利将出现增长,标普500指数成分股公司明年每股收益将增长12%,达到245美元。

其中一部分增长将由英伟达、微软、Meta Platforms和Alphabet (GOOGL)推动。《巴伦周刊》根据FactSet的数据计算得出,未来三个日历年,这些公司的年合计增长率将达到36%。不过,非必需消费品、工业和其他行业的每股收益增长也将推动标普500指数的每股收益增长。

Seaport Research Partners宏观策略师维克多·科塞尔(Victor Cossel)说:“2023年每股收益下降是一个已知因素,在下半年到来之际,市场预期将转向每股收益出现反弹。”

今年三个板块为标普500贡献了大部分回报,11大板块年初至今涨跌幅。注释:数据截至2023年6月8日,来源:彭博

三、美联储是最大风险

当然也有风险。曾准确预测2022年股市将进入熊市的摩根士丹利(Morgan Stanley)策略师麦克·威尔逊(Mike Wilson)认为,由于企业难以通过提高价格来应对成本上涨,今年每股收益可能会下降16%,至185美元。如果他是对的,标普500指数可能会跌到3700点。威尔逊写道:“每股收益再次加速增长现在已成为卖方和买方的一致预期,但我们不同意这个结论。”

美联储是股市面临的最大风险。通胀已经降温,菲利普·杰斐逊(Philip Jefferson)等美联储理事也提出了暂停加息的理由,联邦基金期货市场的走势显示,美联储在6月13日至14日召开的联邦公开市场委员会(FOMC)会议上加息的概率只有25%。暂停加息对股市来说是个好消息,因为这将给经济、盈利和估值带来一个恢复稳定的机会,但美联储可能会在6月会议上决定加息,或者6月会议不加息,但在未来会议上恢复加息。

美银证券(BofA Securities)全球股票衍生品研究主管本杰明·鲍勒(Benjamin Bowler)写道:“我们会保持谨慎,不会完全屈服于FOMO(害怕错过)心态,因为跳过一次会议然后继续加息并不是暂停加息,通胀仍然困扰着美联储,美国经济衰退仍在眼前。”他建议投资者通过看涨期权来获得上行敞口。

但如果美联储在2023年剩余时间里都不再加息,股市的许多问题都会得到纠正,包括标普500指数过高的估值,该指数的12个月预期市盈率为18.6倍,虽然低于2021年底的21.5倍,但仍高于15.7倍的20年平均水平。

如果美联储暂停加息,市盈率会恢复稳定,甚至可能上升,贝尔斯基为标普500指数设定的年底目标价为4550点,虽然他认为该指数的每股收益仅将增长0.4%,至220美元,但按此计算的市盈率达到了20.7倍。

四、周期股的机会来了

最好的投资机会可能是对经济敏感的周期性股票,今年这类股票受到的打击尤为严重。纳入了摩根大通(JPM)、花旗(C)和其他金融股的SPDR S&P Bank ETF (KBE)自2月份见顶以来已经下跌了26%,原因是利率上升促使储户寻找支票账户和储蓄账户之外的更高收益替代品。

不过,大银行并不存在存款流失的问题,就连地区性银行也跌到了开始有吸引力的水平。此外,SPDR S&P Bank ETF的12个月预期市盈率为7.9倍,远低于10.8倍的五年平均水平。

如果经济表现好于预期,石油股也有望上涨。纳入了雪佛龙(CVX)和埃克森美孚(XOM)等石油巨头的Energy Select Sector SPDR ETF (XLE)较2022年峰值下跌了约14%。油价是反弹的关键,由于市场担心美国经济衰退和中国经济增长低于预期,今年迄今为止西德克萨斯中质原油下跌了11%,但如果油价能守住支撑位,并在今年触及约66美元的低点后继续走高,那么能源公司的盈利预期将被上调,进而推动股价上涨。

包括原材料股和工业股在内的其他对经济敏感的股票也有望获得提振。花旗策略师斯科特·克罗纳特(Scott Chronert)说:“疲软的市场人气和有吸引力的估值是将新资金投入周期性股票的理由。”

股市在弄明白未来会发生什么时的速度非常快,一眨眼你可能就会错过牛市。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:雅各布·索南夏恩,编辑:郭力群,英文版见2023年6月8日报道“Don’t Fear the Bull Market. Why Stocks Are Headed Higher.”。