本文来自微信公众号:海豚投研 (ID:haituntouyan),作者:海豚君,头图来自:视觉中国

自2022年底海豚君发布的上篇对美团的分析《终于放开了,美团能王者回归吗?》,到如今不足半年的时间内,市场对美团“兼具成长和竞争壁垒”的信仰在进一步的松动,一季度利润大超预期的财报公布后,股价反而下探到接近2022年3月和10月的低点。

因此是时候再度审视美团的价值到底几何,在股价深度回调后,目前到底属于“黄金坑”还是“低价陷阱”。首先,我们认为驱动美团估值中枢下行,同时是市场关系的核心问题包括:

(1)到店业务上,对抖音竞争影响的担忧进一步发酵,且已被两个季度业绩验证。来自抖音的侵蚀到底有多大?后续市场竞争格局会如何演变?

(2)估值核心的外卖业务,在放开后的增长修复偏弱,能否实现海豚君和市场对稳态单量和单均利润的预期?此外虽然抖音、快手等尚未真正发力外卖业务,后续竞争是否也会恶化?

那么,就以上两点问题,海豚君的观点是:

a. 对于到店业务,从过去三个季度的业绩来看,广告收入增速落后于佣金增长的差距从14pct逐步扩大到了22pct,明显低于GTV的增速。同时,公司指引到店业务OPM二季度会从48%下滑到30%。在行业复苏时,到店业务的收入和利润指标却双双有显著恶化(的趋势),可见业绩上抖音在到店业务(特别是广告上)对美团的侵蚀是相当严重的。

而展望后续的竞争格局,2023全年抖音的核销后GTV就可能达到美团1/4,核销前接近1/2。份额的冲击相比抖音电商GMV占阿里1/3~1/4的情况并没更好。

同时,尽管调研显示当前中小商家难以在抖音上生存,开始回流美团。但本地生活高时效、短半径的特点,叠加抖音强种草、弱成交的特点,其服务的客户本就是有品宣需求,且覆盖范围广的头部连锁品牌。

而抖音主要抢占的头部商家虽然在数量上占少数,在广告投放大盘中的比重反而可能是多数。即便美团后续仍占据GTV的大头,美团广告收入流失的情况,会比GTV数据所展现的要糟糕。(类似阿里CMR收入下滑幅度比GMV更快的情况)。

因此,海豚君认为要充分预期抖音竞争对美团的影响,基于此我们显著下调了美团到店业务的广告收入和利润空间。

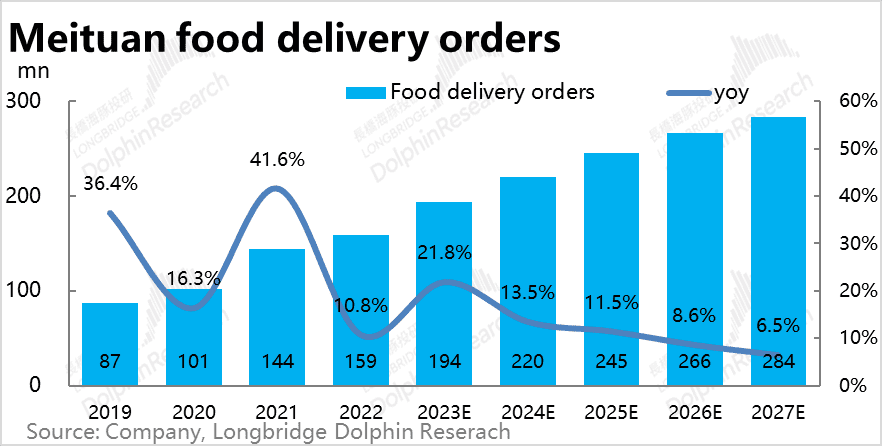

b. 对于外卖业务,剔除2022年波动不定的基数影响,今年Q1~Q2的单量2年CAGR增长中枢在15~16%左右(受异常情况影响较少的3月增速为20%)。基于这个中枢外推,我们测算出美团外卖日单量有望在2026年达7300万单,和海豚君先前的测算差别不大。但距2025年实现8~9千万单的压力不小。

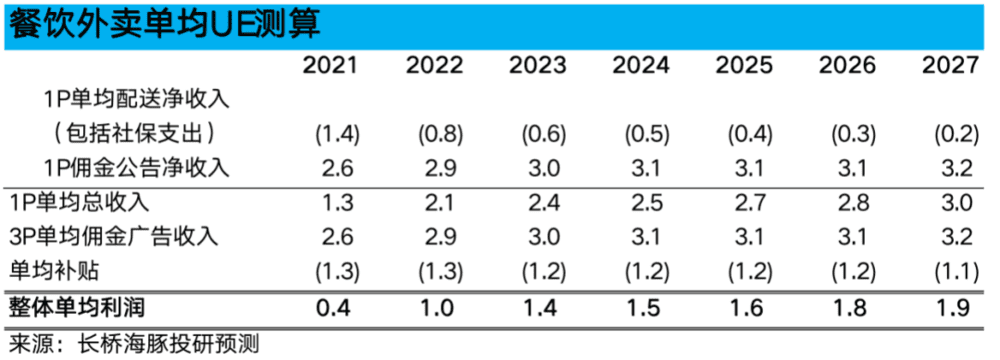

单均利润上,海豚君先前判断稳态利润有望在2026年前后达到单均2元。实际今年Q1在外卖小哥供给数量增长的利好下,外卖单均利润已达1.3元。提升的节奏比原先预期的还要快。

但对于远期的利润天花板,海豚君认为潜在对手抖音、快手,和现有

基于此,海豚君将外卖和闪购业务到2026年的单均利润预期分别下调到1.8和1.6元。

以下是详细分析。

一、抖音在到店业务上对美图的侵蚀走到哪了?

1. 美团财报中反映的情形并不乐观

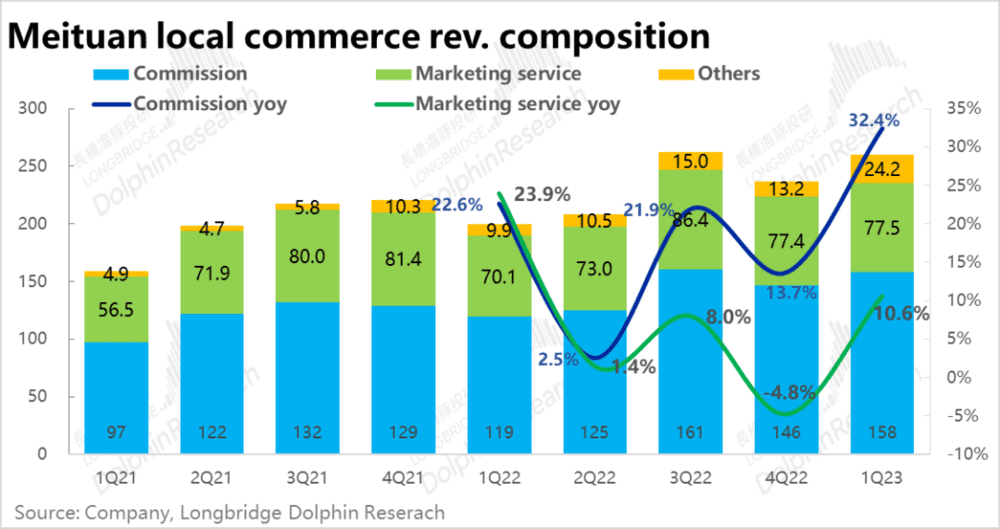

先看市场当前最担忧,也是最拖累美团估值的到店业务板块。下图是美团近期财报中最值得关注的图表,可以看到自2022年Q3开始,本地生活板块中反映美团促成交易能力的佣金收入和反映信息推广分发的广告收入增速,从原先的基本同频,逐步变为佣金增长明显快于广告收入,且领先幅度逐季度为14pct、18pct、和22pct,增速差在逐步的扩大。

而管理层曾在沟通中表示,外卖和闪购业务的广告变现率实际是走高的,且到店酒旅业务Q1的GTV实际同比增长了中双位数百分比,因此可以明确得出的结论是:抖音显著侵蚀了到店商家在本地生活平台上投放的广告份额。导致基本美团的到店成交额(GTV),广告收入仍在原地踏步。

实际上据管理层表述,一季度到店酒旅整体收入约23%的增长,主要是靠需求火热的酒店业务拉动的(同比增加50%以上),到店业务整体收入增速不足16%,而据海豚君测算,剔除佣金收入后,到店业务的广告收入甚至可能是负增长的。

再结合公司指引,由于补贴、买量等反击措施,到店酒旅板块整体的OPM会由一季度的48%,在二季度大幅下降到30%出头(虽然管理层有可能故意压低市场预期)。

结合来看,在2023年Q1~Q2国内线下消费强势反弹的背景下,到店业务的收入和利润指标却双双有显著恶化(的趋势),因此从已实现的业绩来看,抖音在到店业务(特别是广告上)对美团的侵蚀是相当严重的。

2. 商业模式上看,后续抖音的影响会有多大?

而越过财务数据,从商业的角度出发,后续在到店业务上抖音对美团的影响会有多大?程度是否会像抖音“击垮”阿里那般严重?

根据近期的专家调研,在行业顺风下抖音今年1~4月的核销前GTV已超过600亿,而2022年全年不过700~800亿,按目前的趋势,全年实现约2000亿的目标问题应当不大。若目标达成,按海豚君的测算,抖音到店酒旅的GTV就会达到美团的约1/2,若考虑核销后口径的话,可能达到美团的1/4。和今年抖音电商目标GMV达淘天GMV 1/3~1/4的情况基本相同。

因此,从GTV角度口径来看,抖音在到店业务上对美团的影响或不亚于抖音电商对阿里的冲击。

但专家调研同时也反馈,5月开始抖音到店GTV的环比增长势头已开始放缓。原因是抖音在渗透中小商家上遇到了较大的阻力。由于短视频模式流量为王,赢家通吃的模式,导致推广投入少的中小商家,很难获得流量和曝光,及最后的成交转换。因此,大量中小商家在短暂尝试抖音后,开始回归交易占优的美团平台。

实际上,海豚君在上篇对美团的分析中,已明确指出本地生活消费相对高时效性、短半径的特点,和抖音强种草、弱成交的特点,注定有品宣需求、且覆盖范围大的连锁大商家才是抖音的目标用户。而从专家调研来看,SKA和KA等头部用户也的确是抖音目前主要服务的对象。

因此,类似视频电商vs货架电商,抖音种草vs美团成交的终局大概率也是,抖音只会占据整个市场GTV较小的一部分,美团模式仍会主流。最终的GTV市占率的格局可能是3:7,或者4:6(前提是,抖音不大力发展货架模式)。

但美团能守住GTV的大多数份额是否足够?也未必。举例来看,虽然抖音电商略超万亿GMV规模,远小于淘天7~8万亿的规模,但阿里的核心CMR收入恶化情况却一直远高于GMV的下滑速度。

而抖音主要抢占的绝对数量占少数的头部商家,在本地生活广告投放大盘中的比重会明显更高。即美团流失广告收入的情况,会比GTV数据所展现的要糟糕。

总的来说,海豚君认为要充分认知在到店业务上对美团的冲击,不能把先前“迷信”阿里的绝对龙头地位和壁垒的“过错”,复用到美团身上。

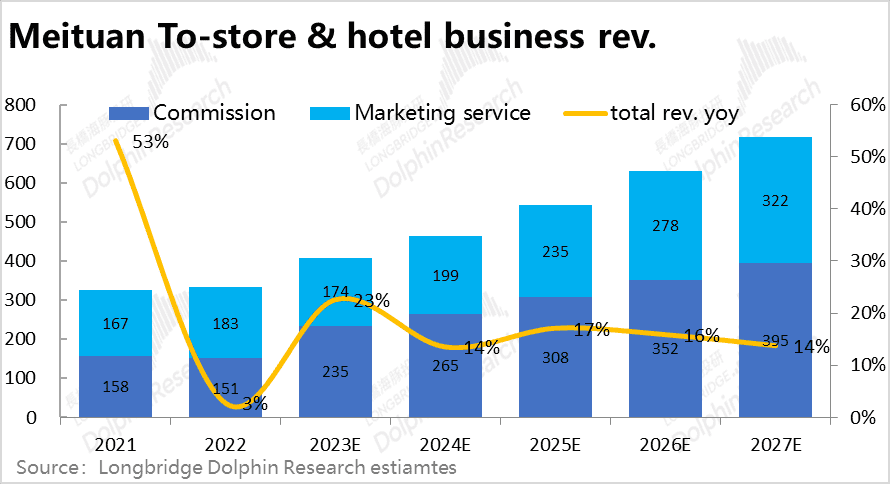

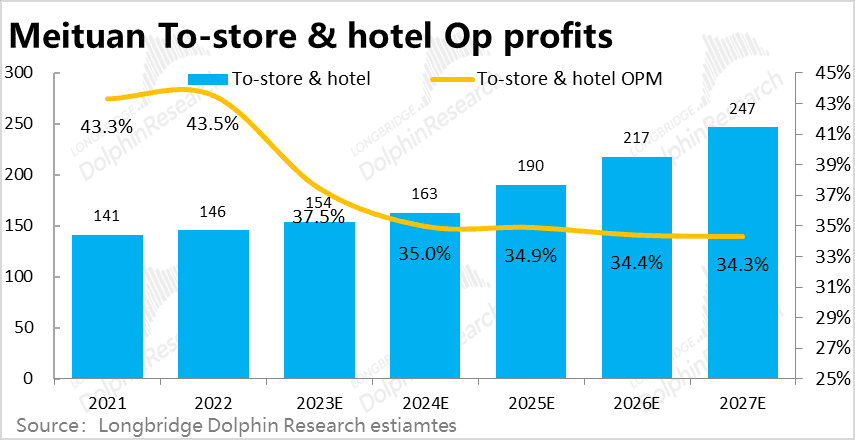

因此,海豚君出于保守,基于抖音、美团GTV比重 4:6,且美团营销广告变现率会继续趋势性下跌的预期,到店广告收入增长会显著慢于佣金收入,预期整体到店收入增速中枢会在2023年的反弹后放缓到15%上下。

而板块的经营利润率,出于竞争会长期持续的考虑,按照公司的指引,预期到2024年会下降到35%,后续相对平稳。

二、老问题:外卖的稳态单量和单均利润会是多少?

美图另一板块——外卖业务,由于其即时配送的履约壁垒,目前市场对外卖板块的竞争格局没有太多的担忧。而目前抖音外卖的主要场景是团餐,和美团外卖的重合度较小。因此,市场关注的核心问题还是美团自身能把稳态下的单量和单均利润拉到多高。

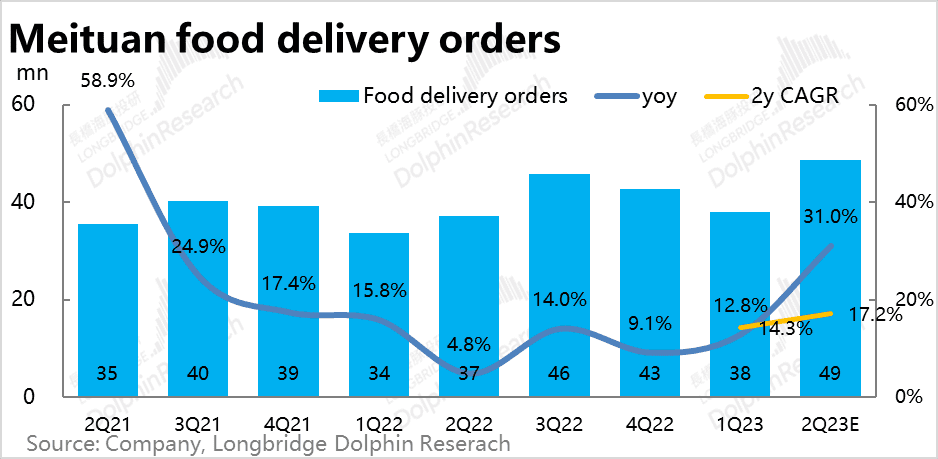

首先单量增速上,根据财报和指引,美团今年Q1~Q2的外卖单量增速分别为13%和30%左右。剔除2022年波动不定的基数影响,可以看到2年CAGR增长中枢在15~16%左右。客观来说,这种增长中枢足以实现海豚君按外卖目标用户群体总量测算的日均7000多万单的水平。但对2025年日均单量预期达8000~9000万的投资者而言,近两个季度的表现也不很乐观。

展望后几年,海豚君按目前15%~16%增长中枢,后续几年增速缓慢下降,测算出2026年的外卖日均单量可达7300万单。和海豚君先前的测算偏差不大。

而单均利润上,海豚君先前判断稳态利润会远高于公司早先指引的1元,并有望在2026年前后达到单均2元。而根据公司近期沟通,今年一季度在外卖小哥供给数量明显增长的利好下,外卖单均利润已达1.3元。利润提升的节奏比海豚君原先预期的还要快。

但对于远期单均利润的展望,海豚君认为来自现存对手饿了么和潜在对手抖音、快手的竞争压力,会限制美团减少用户补贴的空间。虽然当前抖音、快手尚未认真发力外卖业务,但若美团自恃龙头地位,过分减少补贴或提高变现率,可能就会导致竞争对手凭借性价比优势加快入局(类似阿里和拼多多间的竞争历程)。

因此,海豚君下调了对单均利润的预期,2027年相比2023年,后续提单均利润的空间主要来自于1P配送减亏0.4元每单,而提升变现率和降低补贴带来的额外利润下调到仅0.2元。

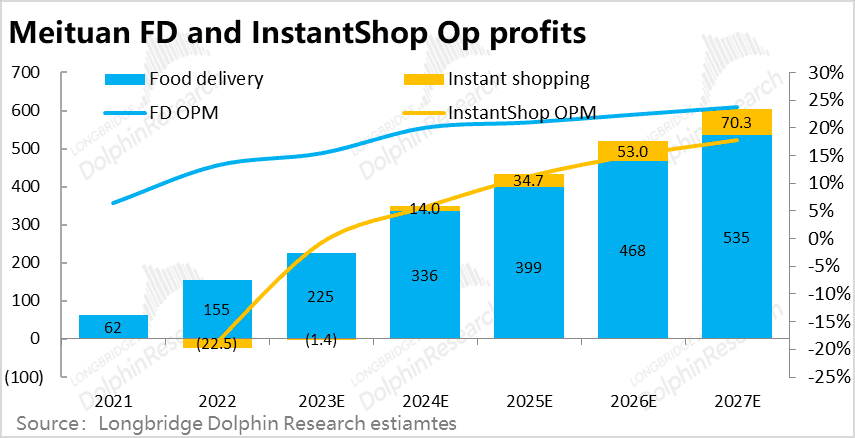

对于闪购业务,海豚君认同管理层声称闪购的单均利润空间和弹性不亚于、甚至高于外卖的观点,(主要原因是闪购的客单价天花板显著更高),但和外卖一致,把对2026年闪购单均利润的预期从1.8元下调到1.6元,远期单量预期则保持在1000多万单左右不变。

基于上述单量和单均利润的预期,海豚君测算出外卖和闪购业务的经营利润如下。闪购业务从2024年开始贡献正利润,而外卖业务2026年的经营利润相对2023年翻倍。

本文来自微信公众号:海豚投研 (ID:haituntouyan),作者:海豚君