本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君,头图来自:视觉中国

北京时间6月1日港股盘后,哔哩哔哩(BILI.O/9626.HK)发布了2023年一季度业绩。选在六一儿童节公布成绩单,多少有点贴合B站“Z世代”的标签。

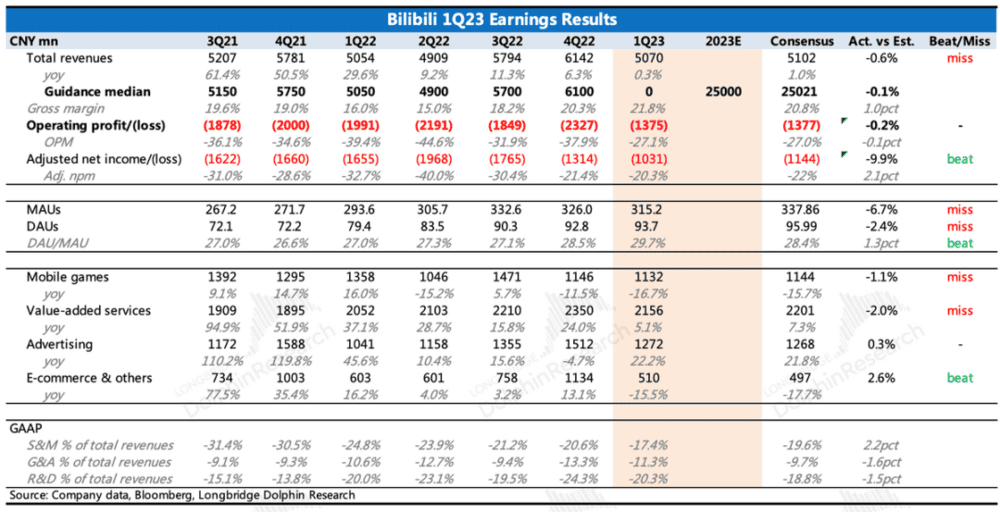

虽然B站的差异化定位是市场普遍认可的,但落实到如何经营赚钱上,总是老大难。一季报读下来,没有什么惊喜,但却带来了更多的担忧——获客旺季的Q1,用户规模再次环比流失。在市场预期并不高的情况下,收入没有beat,减亏虽然超预期,但是靠省出来的。结合其他互联网同行财报后的市场反应,这种降本增效的故事已经激不起多少波澜。

盈利问题虽是B站的头等大事,但这种流量增长都停滞下的降本增效,并非市场所愿。公司宣称二季度开始,代理游戏、自研游戏会陆续上线,短期上B站或许能靠游戏pipeline周期和去年的低基数,游戏收入、广告收入加速恢复增长。但UP主断更下的内容供给、用户流失、内部管理混乱的问题,对中长期的经营伤害更大,亟待重视和解决。

核心要点:

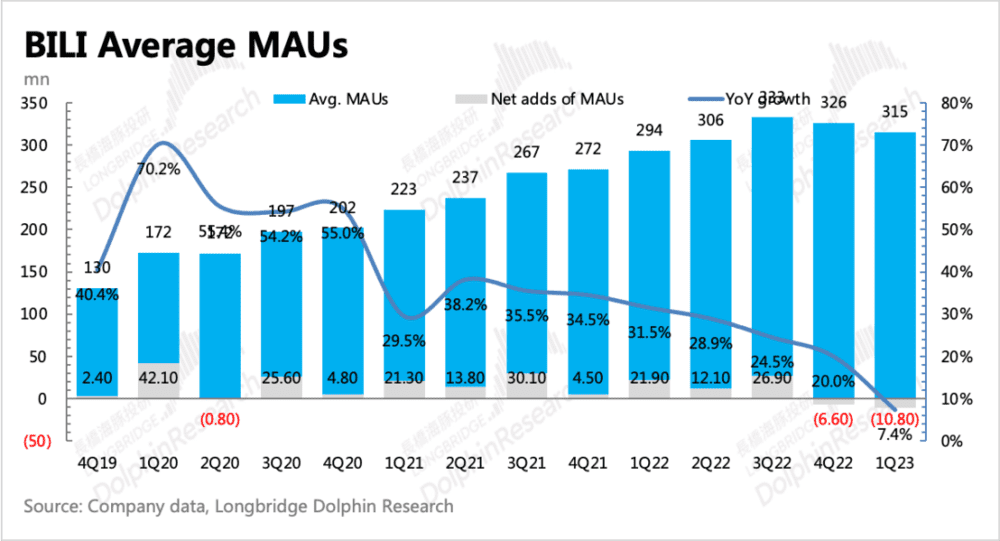

1. 旺季却难获客?上季度B站月活是首次下滑,已经引起海豚君的警觉,虽然可以勉为其难地归结于淡季的原因,但一季度作为获客旺季,B站用户反而继续环比下滑,这就很难说的过去了。

对于仅3亿+用户规模的B站来说,线下复苏同样不能用于搪塞用户流失的理由,同为年轻用户扎堆的小红书,用户增长并没有受到太大影响。

因此,海豚君认为更多的因素应该归结于内容上,尤其是优质内容的供给受影响,是导致用户流失的关键。

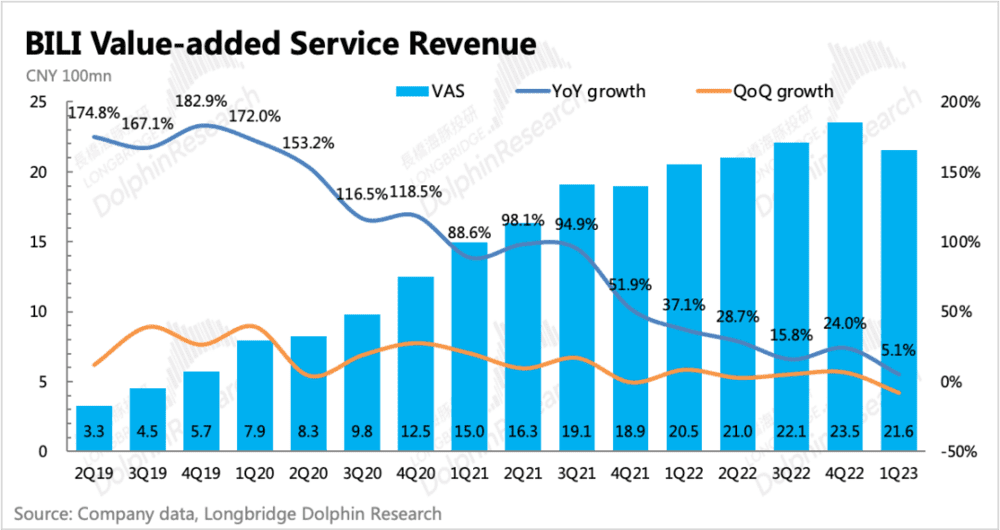

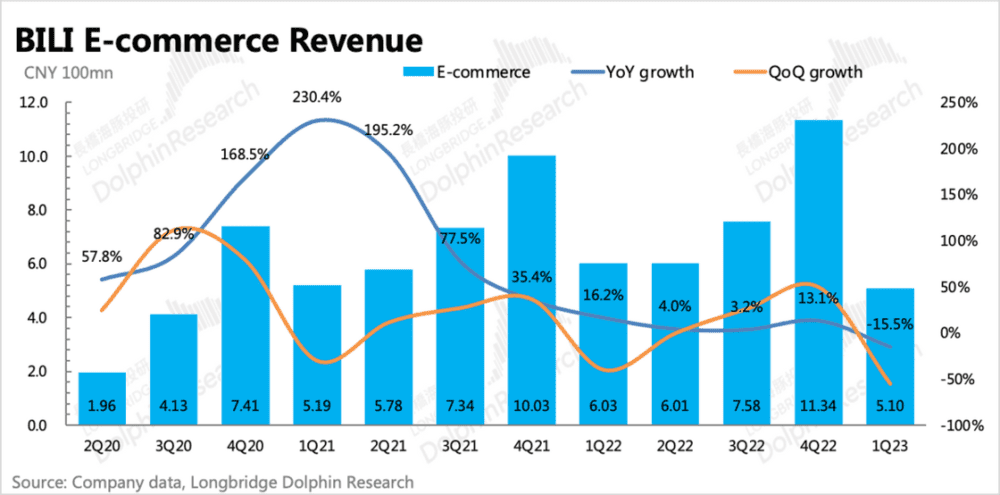

2. 收入平庸无奇:一季度收入整体上符合预期,但与同行对比后更显平庸。游戏收入仍然是因为上线的新游太少同比下滑16.7%,广告收入因为去年低基数(StoryMode22年下半年才正式商业化)恢复至同比22%的增长,直播和大会员同比只有5%的增长,电商收入则继续下滑,与自己主动收缩有关。

二季度有多款代理游戏(《崩坏:星穹铁道》《赛马娘》)和自研游戏《依露希尔:星晓》《斯露德》上线,因此相比寡淡的去年,下季度开始游戏收入会给到整体业绩一个明显的支撑。

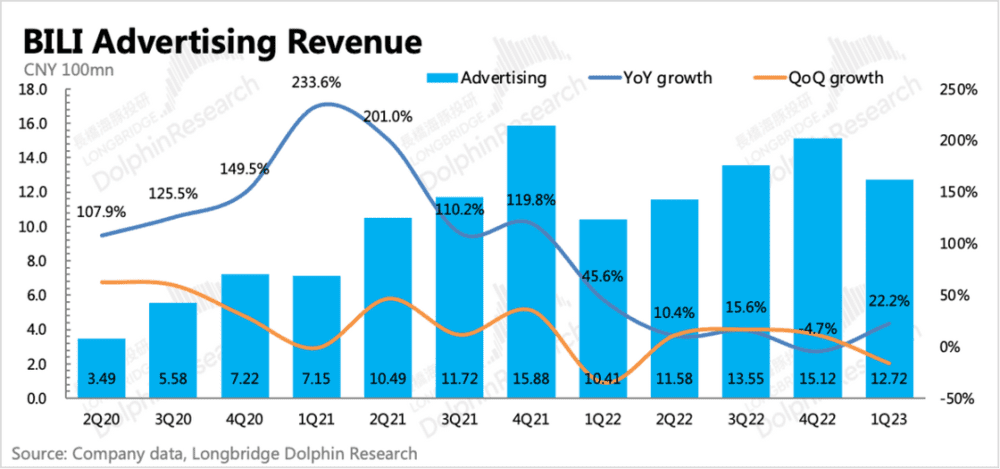

此外,就是广告收入,同样是因为低基数的原因,去年二季度不仅有疫情影响,并且StoryMode也还未商业化,因此同样会有一个增速扩张的趋势。

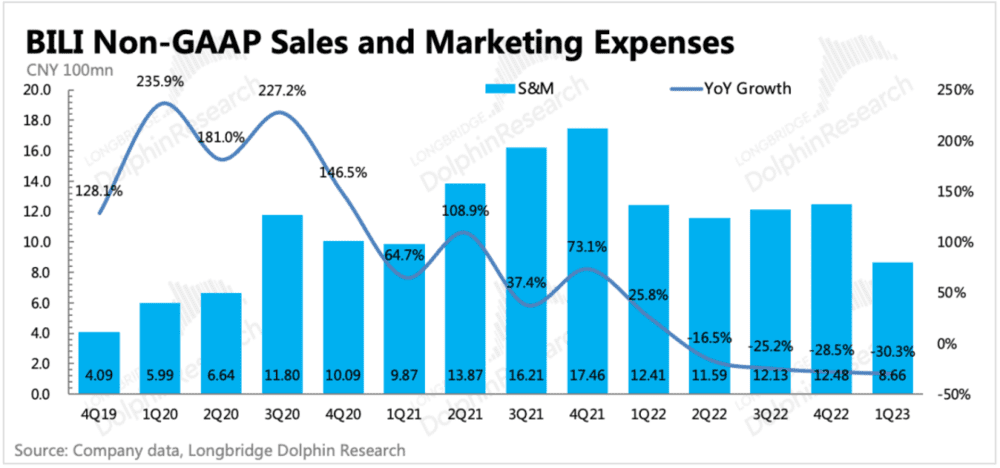

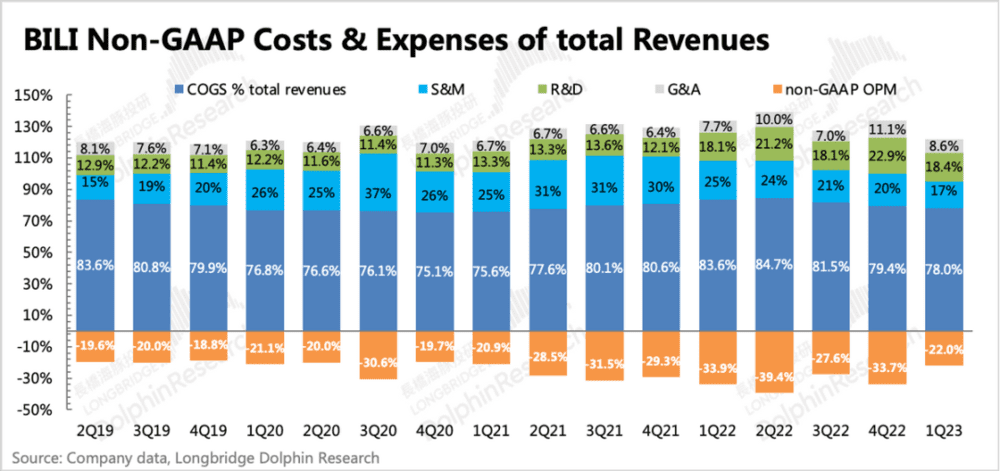

3. 利润超预期,两刀砍掉1/3的支出:一季度同比去年,收入持平,但经营亏损13亿比去年少了1/3。少亏损的6亿主要源于两个方面的支出收缩,一刀3亿砍在成本(收入分成、带宽)上,再一刀3亿砍在营销费用上。Q1毛利率同比提升6pct至21.8%,营销费率下降至17.4%,回到2019年的水平。

4. 盘盘现金流:截至一季度末,B站账上现金+存款+投资共计194亿元,环比去年底基本持平。短期上一年内到期的有息债务69亿,以及长期债务60亿。

相比于上季度海豚君重点讨论的B站可转债问题,虽然Q1仍然面临高额可转债要求提前强制赎回的情况,但由于经营亏损少了不少,因此现金压力有所缓解。

不过还是那句话,融资风险能否完全消除,还得走一步看一步。在宏观经济持续低迷的当下,商业化进程能否如B站指引的那样增长,尤其是下半年没有基数效应之后的增速,以及自研游戏的研发进展、上线后运营流水的持续性,都存在会对现金流产生压力的波动因素。

长桥海豚君观点:

减亏了,盈利拐点近了,但B站还是那个B站,核心问题至少在一季报上没有看到好转,反而有更多的隐患。

StoryMode的渗透率提升,带来的商业化增量暂时还很有限。

是运营能力问题?还是用户调性问题?对于公司外的投资者而言,是一个黑匣子,可能各个因素的影响都存在,但从结果来看,执行效果太差,要么是人不行,要么就是一个天生难解的死结。

而公司为了更快地减亏,除了自身裁员优化,也在磨刀向外。不惜减少给UP主的创作激励成本以及专业内容成本,进而导致优质内容供给受到影响,用户流失。

但海豚君早在《都是“血亏”的巨婴病,快手与B站谁能痊愈?》中就提出过,B站的问题不在成本上,平均每个用户的获客和维系成本不及快手的一半。但如果只看单个用户的直接变现和“获客+维系”成本模型,快手实际上已经在前两年就走通了,但B站的流量变现收入却一直低于成本。

虽然同为视频内容,但不同于快手直接撒币获客,然后流量被短视频黑洞的力量自然留存在平台,B站真正的获客支出实际上是分成与内容成本(包括创作激励),砍了这项支出,固然能够在短期优化盈利,但中长期视角上,对平台的运营影响较大。

结合近期传得沸沸扬扬的电商业务线内部管理问题,还是上季度说的,上述问题的症结都来自于团队在商业化上的战略和执行能力欠佳。或许二季度以及下半年的业务顺风能够减轻压力,短期再给B站一次内部调整的机会,但就看团队能否把握住了。

以下是本季财报详细解读。

一、警惕用户增长停滞

在上季度,海豚君已经对平台流量产生了一些担忧,但电话会中公司一再强调,会做到保质保量地增长,专注用户质量并不是放弃做用户增长。

然而身处获客期的Q1,用户数再次环比流失1080万人,这就让人难以接受了。若说线下分流,但横向对比同行,并没有受到影响。

一季度B站整体月活(App、PC、电视等)3.15亿人,同比增长只有7%。

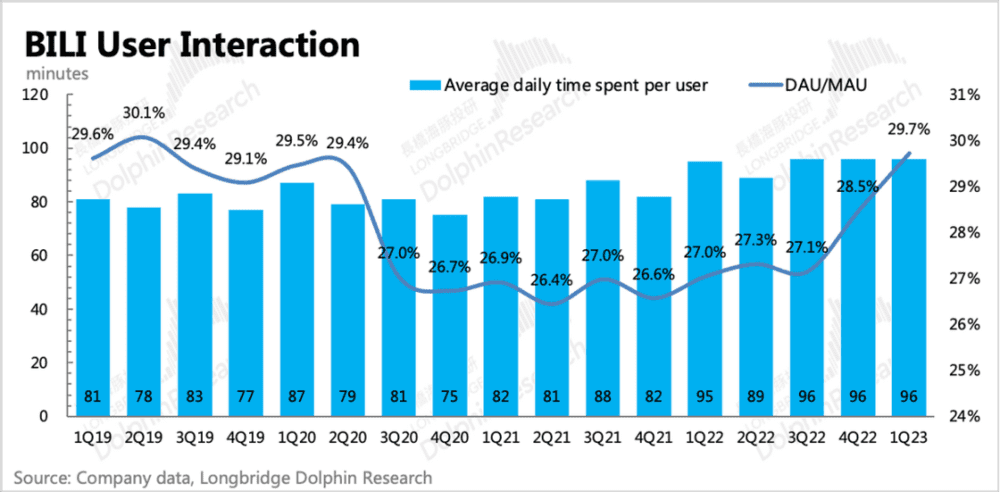

1. 用户交互:专注用户质量后,粘性提升

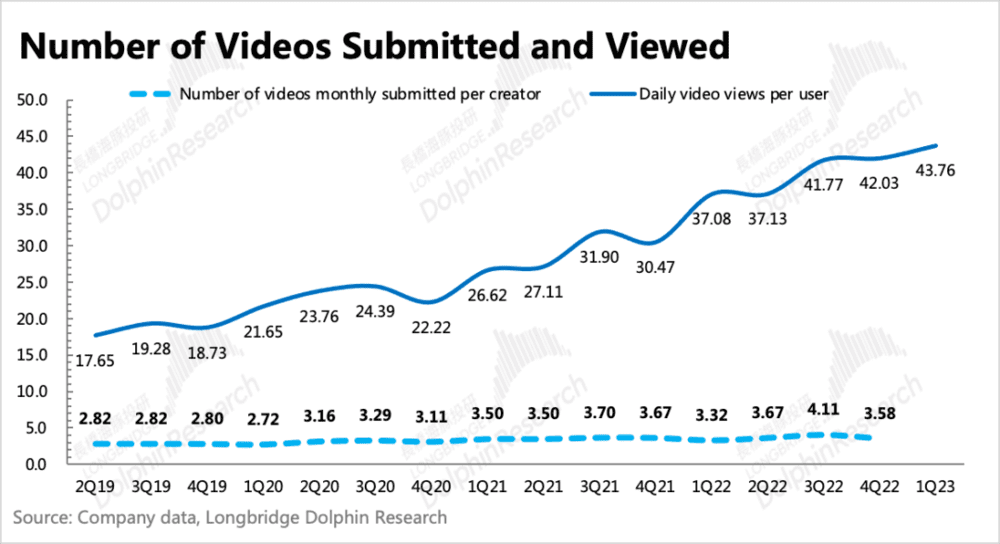

体现用户粘性的指标DAU/MAU提升至29.7%,日均用户时长为96分钟。存量用户活跃度提升,应该与Story Mode的渗透率提升不无关系。

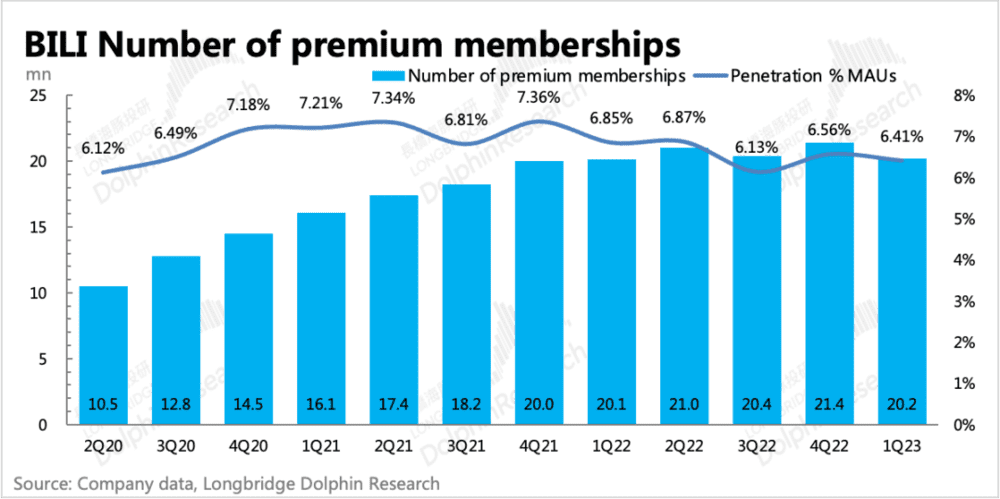

2. 用户付费:没内容,不愿花钱了

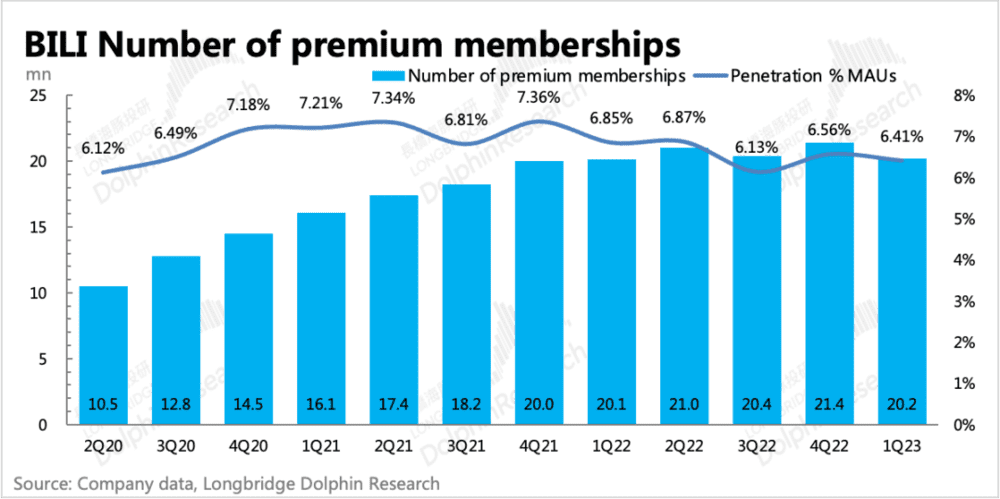

一季度B站未披露付费用户数,但从大会员数量环比减少以及拉垮的游戏业务来看,Q1的MPU应该是惨惨兮兮。

一季度大会员数量2020万,《三体》等热度减退,后续没爆款内容跟上,环比减少120万用户。

3. 生态平衡:激励调整后,长尾UP主流失

年初的激励规则调整,使得今年以来UP主的增长受到了不小的压力。上季度UP主380万不增加后,一季度B站干脆不报这个数了。与此同时,B站披露了日活跃UP主数量同比增长40%的数据。只有腰部以上的半专职/专职UP主,活跃度才会比较高,因此UP主DAU增长,说明更多的中小UP主离开了平台。

背后可能隐含的经营策略是——聚焦头部优质UP主,通过减少创作激励主动放弃长尾UP主,继而来达到一个盈利模式的优化。因为头部优质UP主的收入来源,并不依靠平台的创作激励,而是来源于接的广告、直播打赏、直播电商佣金分成。

但这种同样会带来问题——长尾UP主继续加速出走、用户流失、平台对头部优质UP主依赖更重甚至需要独家协议绑定等等。

另一面,用户参与度淡季依旧保持高位,单用户日均观看视频达到44个。数量的提升主要还依赖于Story Mode短视频渗透率提高。

二、收入符合预期,但对比同行显平庸

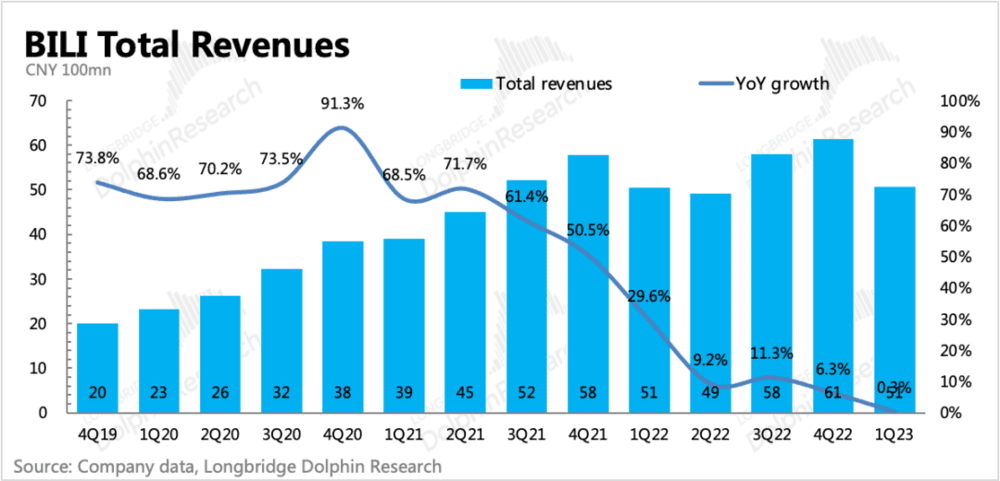

一季度B站实现净营收51亿元人民币,同比持平,虽然基本符合市场预期,但和其他互联网同行相比,本身规模和增速都太平庸了。

2023年全年的指引没变,仍然在240亿~260亿之间。上季度海豚君就说了,对这个指引并不满意。

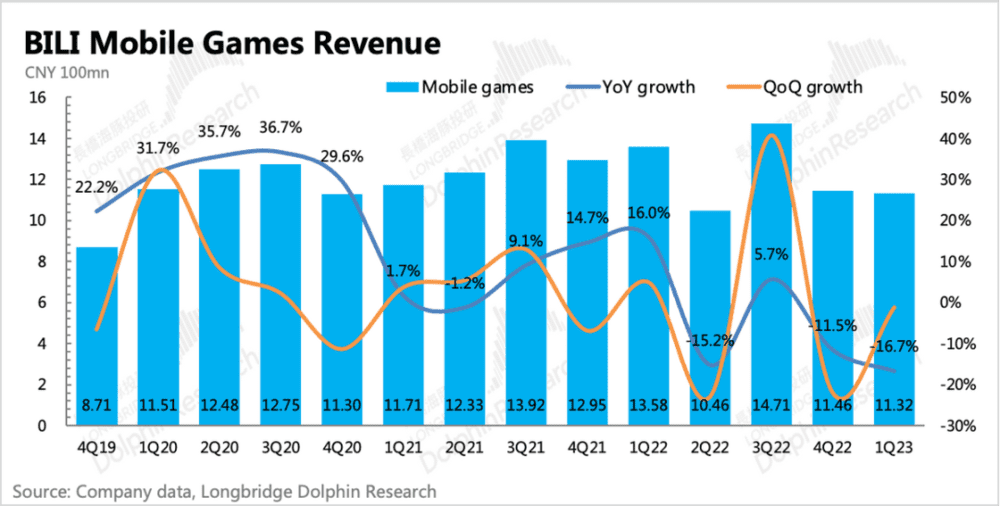

对于二季度,公司的指引和市场预期都相对比较积极。尤其是这个季度继续拉垮的游戏,二季度将迎来产品上线周期,除了有联运《崩铁》、独代《赛马娘》的加持,自己也有1~2款自研游戏预计会在6月上线,市场预期能够达到20%以上的增长。

市场有这样的预期,除了考虑到宏观环境的回暖外,还有就是寄希望B站的《三体》《中国奇谭》等内容带来更高的流量增长以及广告赞助。以及联运热门手游(米哈游《崩坏:星穹铁道》)带来的修复。

除了游戏外,就是寄希望于广告的修复。除了对StoryMode的商业化有更高的期待外,也对游戏监管常态化后,行业上的游戏推广快速恢复增长,从而推动B站的商业化表现。

三、细分业务情况:二季度有短期回暖预期

1. 广告:有明显修复

一季度B站广告收入12.7亿元,同比增长22%,环比上季度有明显修复。不过由于B站上游戏娱乐类广告偏多,去年一季度刚好是游戏买量行业性收缩影响开始显现的时候,因此基数是不高的。因此这样的修复幅度,也在市场预期之内。

2. 游戏:下季度预计开始“起飞”

一季度B站游戏收入11.32亿元,同比下滑16.7%,还是源于供给不足——没有“优质”新游。

相比于上季度的预期,当下海豚君对B站的游戏收入会更乐观一些。一方面米哈游的《崩坏:星穹铁道》上线后反响不错,B站作为联运方,也会跟着吃到红利。另一方面,行业版号继续常态化发放,B站的两款自研游戏已在这两个月拿到了版号,其中一款《依露希尔:星晓》4月就已经上线海外地区,目前反馈还可以。

3. 直播与大会员:用户流失和疫情影响,付费增长失速

一季度直播增值收入21.6亿元,同比增长只有5%。大会员用户数基本没有增长,因此仅有的5%增长仍然是靠直播收入推动。但因为平台的整体用户流失,以及可能一季度感染高峰,影响了主播活跃。但这种走下坡路的增速,还是难免会让人想到斗鱼、虎牙的下场。

大会员方面,主要依赖当期的内容排期。相比于其他长视频,B站主要在二次元内容上有优势。一季度表现不佳,付费用户数2020万,环比减少120万,《三体》热度衰退后没有热门内容能够接棒。

4. 电商及其他:后续估计还会继续萎缩

B站的自营电商主要靠的是死忠粉、二次元核心用户,单品价格偏高,因此在拓宽品类之前,规模很难做大,并且在经济低迷用户购买力受影响下,增长压力也不小。

一季度电商收入只有5亿,同比下滑15.5%。除了本身的需求下滑外,也与公司主动减少低毛利商品销售有关。

这种本来就是小众的用户需求,很难向外做渗透,因此在公司这种主动选择选品优化的策略下,后续的规模就是继续萎缩。

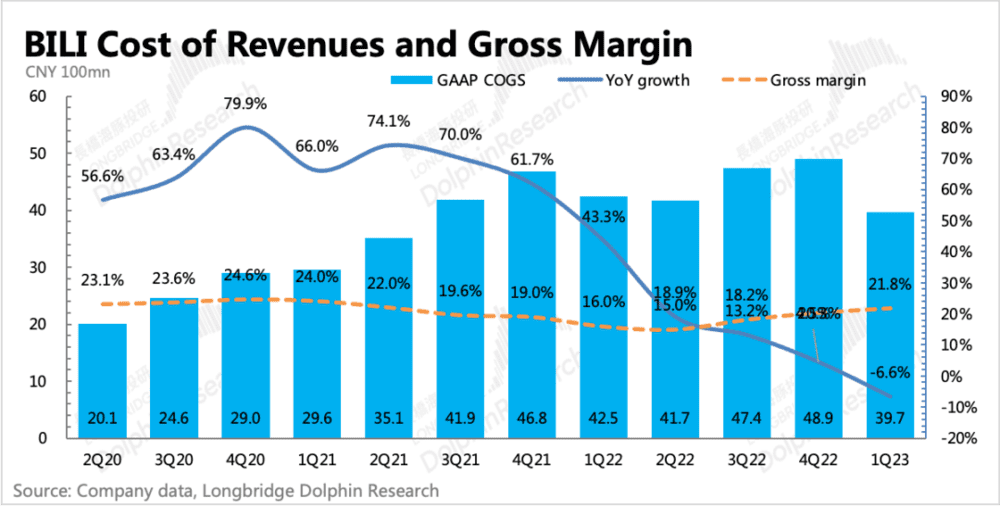

四、减亏超预期,两“刀”砍掉1/3支出

B站成本+费用的总支出项中,收入分享成本最高,占比1/3。其次内容采购成本、服务器带宽成本以及研发人员薪酬,占收入比重的下降需要变现端扩大释放来实现。

一季度在收入同比持平的情况下,经营亏损率同比下降了12pct,主要砍掉的是成本和营销费用。

(1)一季度营业成本同比下降6.6%,主要减少了服务器带宽成本、收入分享成本以及人员支出等,整体毛利率环比提升了1.5pct,同比提升了近6pct,比市场预期略高一些。

(2)费用端主要减少了营销支出3亿,和上季度一样继续同比下滑30%。而研发费用在上季度裁员的补偿支出+合并工作室的重组费用等一次性费用完结之后,增速也快速放缓至2%。

GAAP下经营亏损13.8亿,亏损率27%,Non-GAAP下经营亏损情况为11亿,亏损率22%,短期环比有明显优化,但如果仍然靠收缩换来的减亏,持续性有限,对于B站来说,利润的释放不在于“省钱”,而是去有效地“赚钱”。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君