本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君,原文标题:《一直磨底不见光?阿里这次真要拼了!》,头图来自:视觉中国

虽然最近市场惨淡,但中概龙头腾讯、阿里放榜都给出了比较满意的答卷,现在压力已经全部转给阿里。不过看完财报全文,海豚君的判断是答卷不算出彩,但本季不重要,重要的是阿里释放出来的释放股东价值的“诚意和决心”:

阿里详细拆除了各项业务的独立拆分和相应独立的股权设计,甚至IPO规划进度;而且还成立了资本管理四人组,负责释放股东价值,动作罕见,面对长期磨底的市值,阿里通过这一系列动作对外昭告:“接下来我要拼了!”

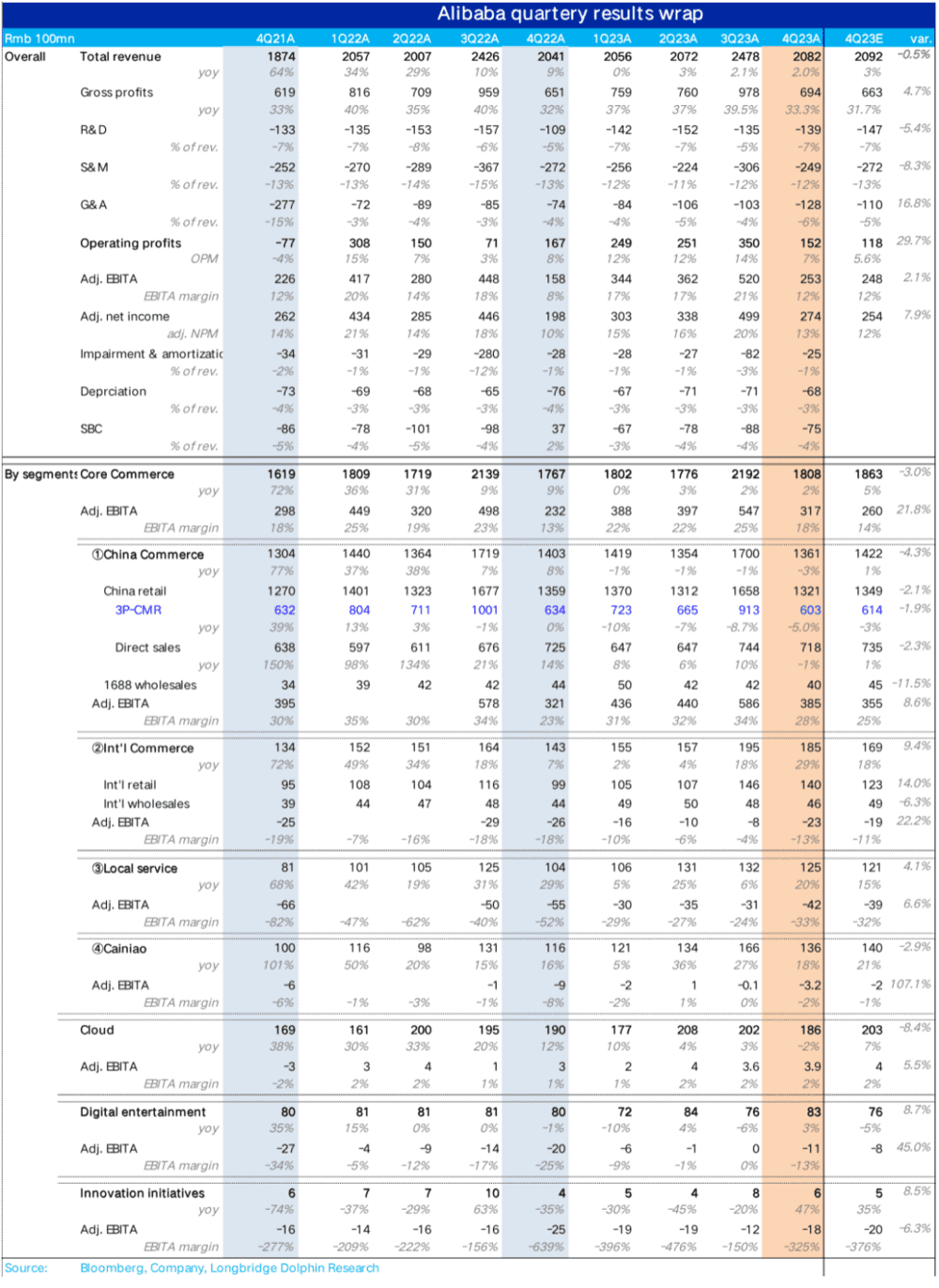

接下来,海豚君再盘点一下本季业绩,套路上跟之前两个季度本有多大区别——收入弱、利润强:总体2%的收入同比,稍低于市场预期,而利润上比海豚君看到市面上海外大多数预期(220~240亿人民币)都好一些,不考虑股权激励和摊销费用的经营利润是253亿。不过套路中也有“变化”:

一、两大命脉:痛苦磨底,但“变局”在即

1. 淘宝天猫还是弱,但拐点已至

a. 一季度淘宝天猫收入(CMR,含佣金与广告)同比收缩5%,仍然比市场预期差一些。

b.淘天的当前阶段最关键指标——淘宝天猫GMV(剔除未支付订单)同比是5%左右的跌幅,而且因时尚、配饰与健康品类复苏,淘天3月GMV已经转正。

c. 两大重大信号:(1)

2. 阿里云下跌

虽然调整后的利润还是正数,但三月季收入同比竟然跌了2%,只有246亿。阿里的解释是主要因为疫情影响了混合云的部署;在宣布要独立融资上市之际,近期阿里云宣布降价40%,说明阿里云接下来会重新回到“拼成长”的路子上。

二、“动物园家族”:拼命自力更生,国际业务有亮点

其余业务整体特征仍然分为两大类:

1. 优等生:做大收入、减少亏损

这个阵营里的典型这个季度是国际业务,

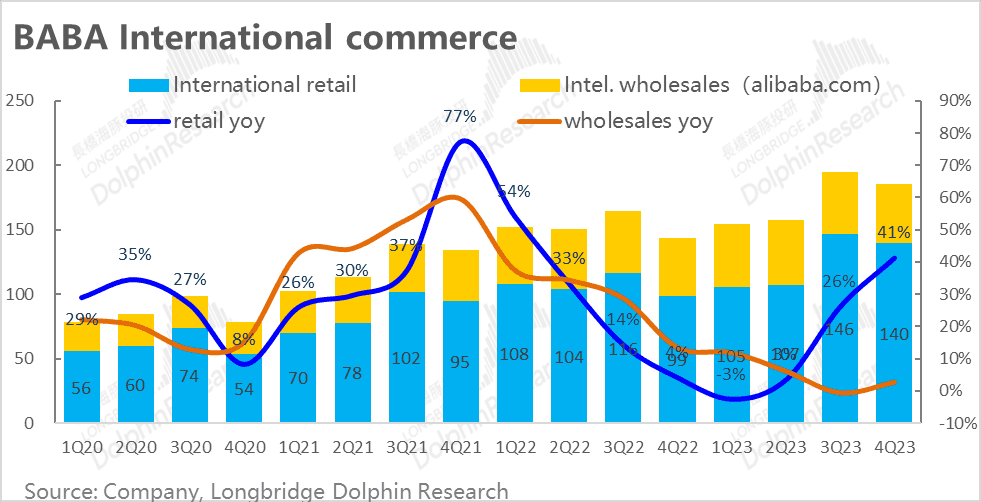

应 该SEA疯狂变现之后,给Lazada了不少空间。另外,速卖通似乎推了一个TEMU的竞品——Choice,有意思。

本地生活这个季度收入同比20%,也还不错,同时亏损也比去年同期少了十多亿,表现也不错;另外菜鸟这个季度也还行,有成长有减亏,不过不算新信息,前两个季度就是这个水准。

2. 垫底“小动物”:只有降本增效

泛娱乐仍然在这一栏中,收入同比基本没有改善,只是亏损相比去年同期减少了一些。不过,最近优酷用一连串的热门剧,MAU似乎有点起死回生。

创新业务减亏明显,结合研发费用绝对值明显减少来看,应该是研发裁人,降本增效了。

海豚君整体观点:

相比于腾讯和百度明显不错的收入端边际修复,阿里这次的答卷显然不算出彩,还是利润Beat,收入疲软。不过好在从淘天的GMV边际信息可以大致推断,以“外出美”为核心的淘天行业周期拐点已至、竞争侵蚀拐点也似乎隐约可见。

但这些就本季业绩透露的信息量而言,已不重要。不妨期待后续阿里在释放股东价值上的持续资本运作。等待淘天GMV、收入逐步拐点,加上阿里的资本运作(回购、子业务分拆上市等推进),市场逐步转向分步估值时,阿里账上现金(500亿美金)+回购(195亿额度,截至2025年3月)+核心业务支撑阿里大盘无问题。

以下是详细分析:

三、独立融资、分拆上市、“拔估值”小组

因此海豚君这里先从最重要的说起,上季度在公司高调宣布架构调整之前,海豚君从当季的业绩里已经嗅出了阿里动物园里说得上名字的“动物”以后都要自力更生,独立融资独立上市的味道。

而且基于此,认为后续阿里的股价来自于两个边际变量:

除淘宝天猫之外其他资产分拆资本上市的进度;

淘宝、天猫GMV转正,且进一步转为收入转正、恢复增长的进度,最关键的时候要看到竞争侵蚀的企稳。

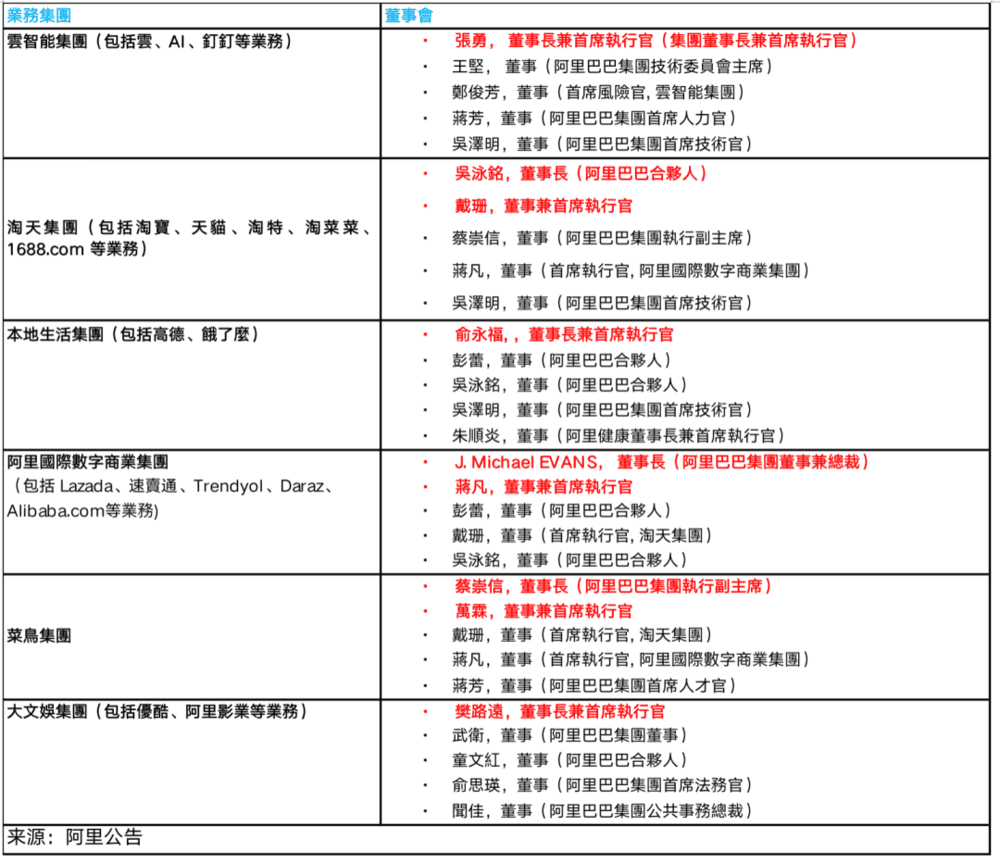

而到这个季度,第一件事情已经开始风火展开,阿里集团目前已经清晰划出了六大业务集团:

明确除了淘宝天猫100%集团全资,其他业务集团都会寻求外部融资;

核心资产阿里云会分拆独立融资,而且目标是寻求上市;

菜鸟目标是12~18个月内完成上市计划;

盒马会在6~12个月内上市;

关键的关键是,阿里还成立了资本管理委员会,任务就是提升股东价值,可以预期,接下来除了独立融资、分拆上市提估值,回购等各类资本市场操作也会由这个小组决策。罕见成立“拔估值”小组,阿里的决心之大可见一番。

四、核心零售已见黎明前的黑暗?

1. 淘宝天猫还是滑坡?

虽然本季是财年的收官之际,但阿里仍是没有公布任何GMV,用户数等相关数据,因此我们仍只能靠财务指标来推测阿里的经营情况。首先跟踪阿里最核心的关注点仍是GMV和CMR各自的增长及相互间的差异。

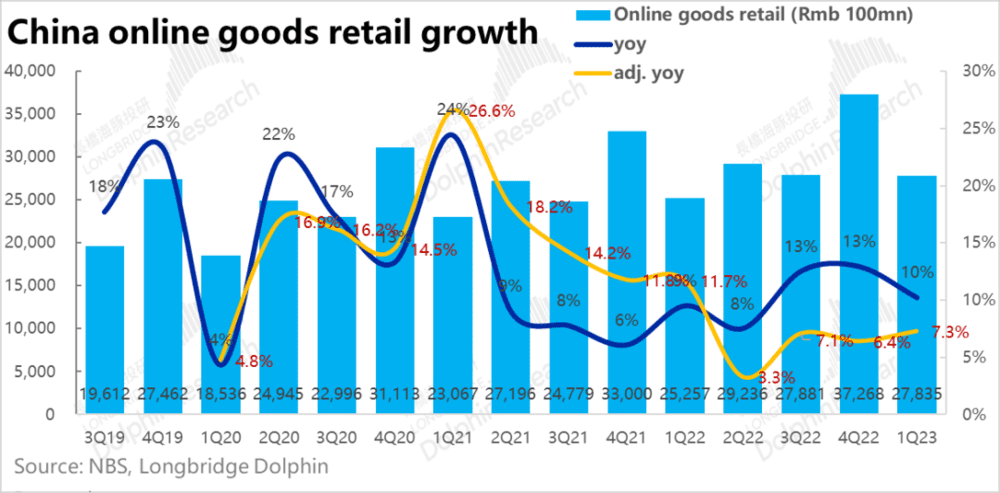

而本季度,国内零售客户管理收入(CMR)增速是-5%,收入为603亿元,低于市场预期的614亿。而随着疫情的影响在一季度逐渐消散,经统计局重述后的线上实物增速是环比提速到7.3%的。无论从预期差,还是相比大盘来看,淘、天平台的增长很难让人满意。

再结合近期新闻中披露,抖音目前仍保持着高双位数的增长,也可见直播电商们对淘宝、天猫的侵蚀仍在继续。市占率流失这一市场关注的核心痛点,尚未扭转。

但令人稍感欣慰的消息是,本季淘宝、天猫(剔除未支付订单)GMV的收缩幅度也为“中个位数”,对比CMR-5%的降幅,可见CMR和GMV降幅间的gap已基本被抹平了。

而公司披露,3月份内淘天平台的GMV增速已经转正,且向前来看随着国内居民出行、旅游的复苏,服饰等可选品的销售也已开始回暖,1-4月穿类商品,线上零售的增速就环比从8.6%,明显改善到了13.5%。

因此,最早在自然年的二季度,淘天平台的GMV、乃至CMR都有不小的可能增速转正。

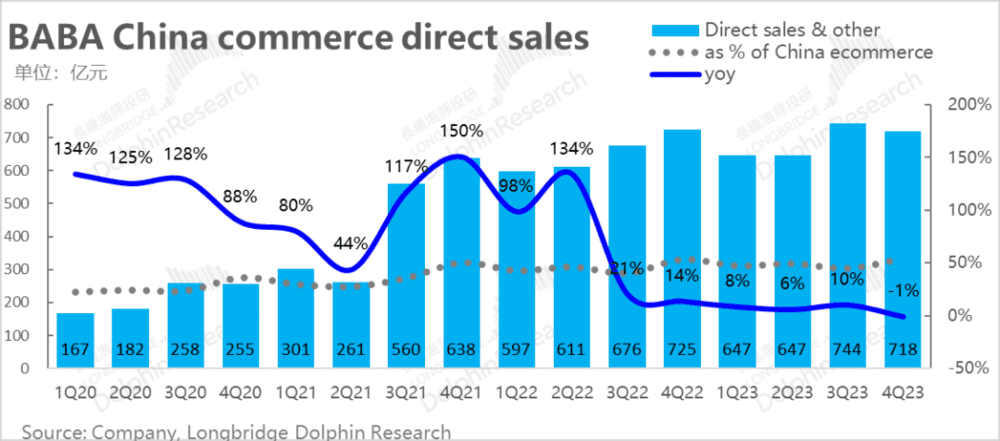

2. 自营零售:业绩没有好消息,但资本市场有

在Core-core的淘天业务外,阿里国内的重资产零售业务(包括盒马、高鑫零售、银泰、猫超自营及阿里健康等),本季度收入为 718亿元,同比也收缩了1%。虽然业务首次出现负增长,但考虑到去年较高的基数,且放开后居民对生鲜类即时零售的需求不再那么迫切,本季表现虽差但市场大体也有预期。

同时,作为此轮阿里构件变革的后续,业务最为独立的盒马板块已在进行IPO的过程中,且预计6~12个月内就能完成。作为阿里目前释放公司价值的主要途径的分拆上市,总算从“只见风声”到能真实落地了。帮助阿里旗下的一众资产的价值,从一片混沌到由二级市场一个个给出清晰的定价。

3. 自立门户后,国际零售开始发力

有坏消息,也有好消息。早先市场内就有传闻,在东南亚电商龙头SEA为了改善盈利已基本放弃了增长指标时,阿里旗下的Lazarda开始发力,表现不错。

而本次财报显示,阿里国际商务零售业务的营收同比增速大幅提速到41%,营收规模也达到140亿。其中Lazada平台的订单数增长达双位数,包括速卖通、Trendyol等整体订单增长也达到了15%。可见在蒋凡带队国际板块对立运营后,增长战斗力明显回升。

4. 出门玩乐,本地生活也要修复?

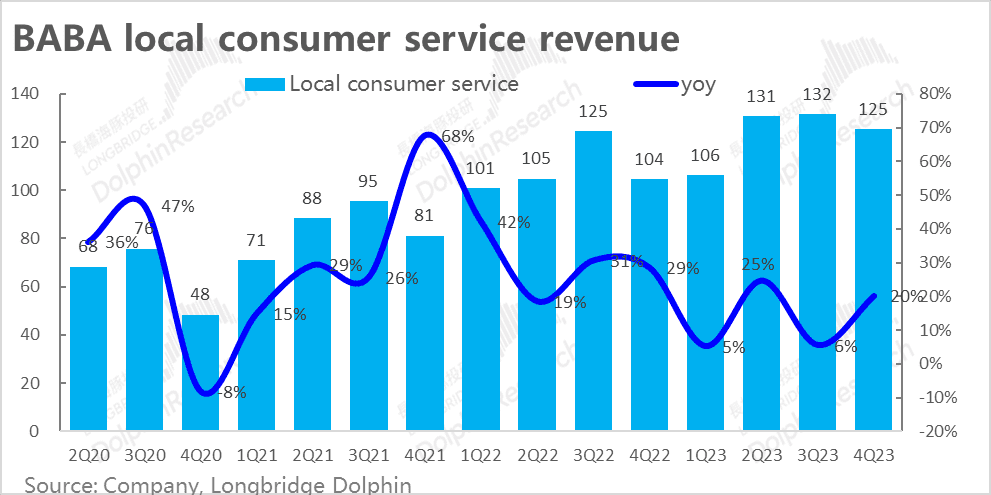

本地生活服务(到家:饿了么;到店:高德、飞猪)本季收入125 亿,同比增长大幅提升到20%。受益于,放开后出行和线下活动的复苏,阿里的本地板块即便不能撼动美团、滴滴、携程等各垂直板块龙头的地位,在整个行业修复的情况下,乘着beta的东风也能有所修复。

5. 菜鸟也要单飞

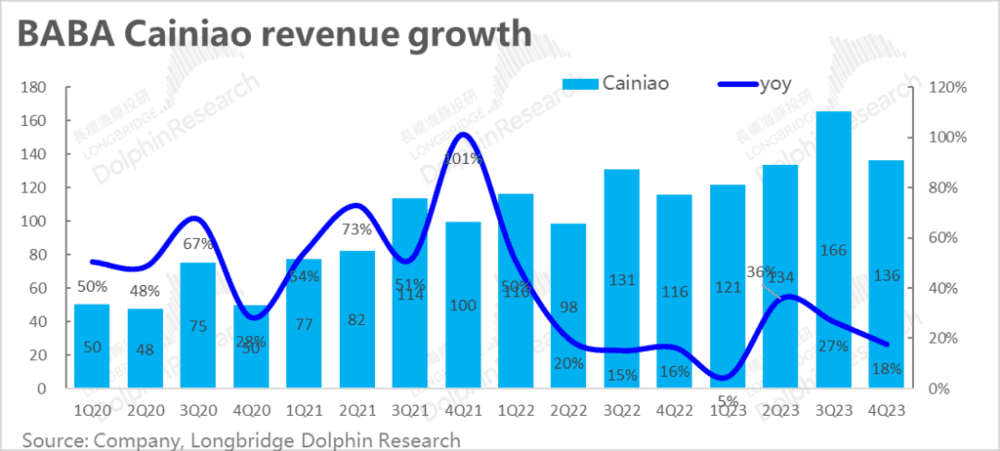

最为集团内第二顺位被拆分独立上市的板块,菜鸟物流本季实现营收136亿元,同比增速有所滑落到18%。虽然当前增长看似放缓,但这里主要是因为菜鸟会计模式调整(从4P物流转为1P和3P物流)的基数期已到,实际增速放缓应该不太明显,尤其是目前国际业务增速还不错。随着Lazard等海外电商重新发力增长,菜鸟大概率也会随之修复。

并且,在3P物流极其成熟的商业模式下,菜鸟独立上市后,也有希望承接更多的体外客户的需求。

6. 当淘宝天猫弱了,其他都要自力更生

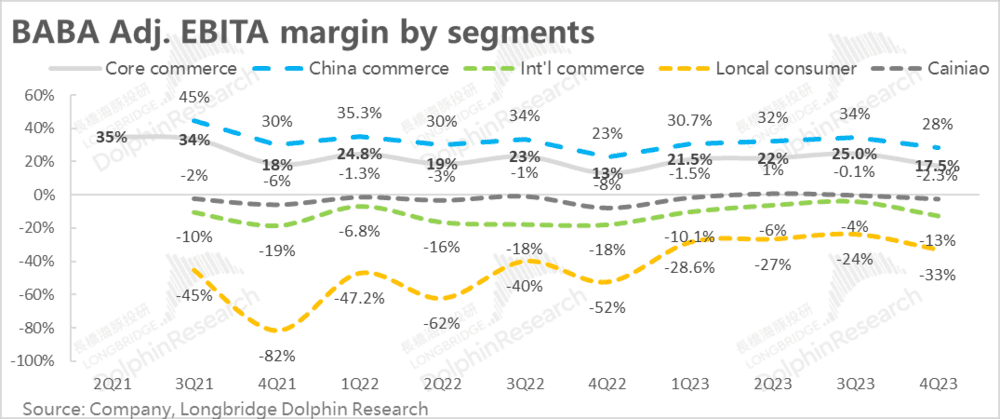

利润层面,核心商务(包括上述板块)在剔除股权激励、摊销费用影响后的利润(调整后EBITA)接近317亿,远超去年同期232亿和市场预期的约260亿,利润率也同比从13%显著提升到了17.5%。虽然营收增长的确还比较难看,但降本增效和利润释放还在过程当中。

细分来看,所有板块的EBITA利润率都是同比提升的,因此虽然结构上毛利最高的CMR收入占总收入比重已下降到29%,低毛利收入占比被动提升,整体的利润率仍是改善的。

同时,虽然目前除中国商务外的所有板块利润率仍在负数区间,但拆分独立运营后,海豚君相信,所有板块都会尽快实现盈亏平衡。因为做不到的后果就只有“一死”(淘天集团不会再给兄弟公司输血)。

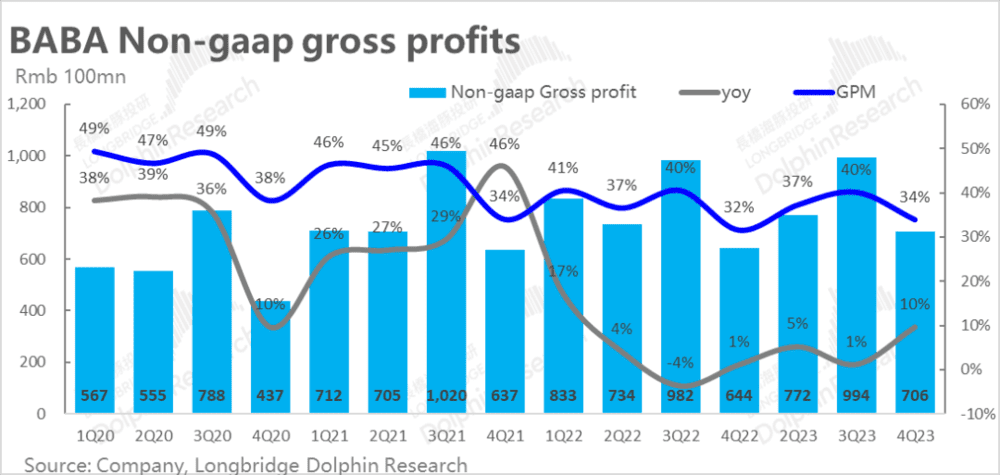

五、继续降本,不增收但增利

各亏损业务线目标一起看向自负盈亏,各板块努力降本提效的背景下,本季度阿里整体实现了毛利706亿,毛利率从32%同比提升到了34%。虽然看似提升幅度不大,但在总营收几乎零增长的背景下,总毛利却增长了10%,增速连续改善。实现即便不增收,也能继续增利。

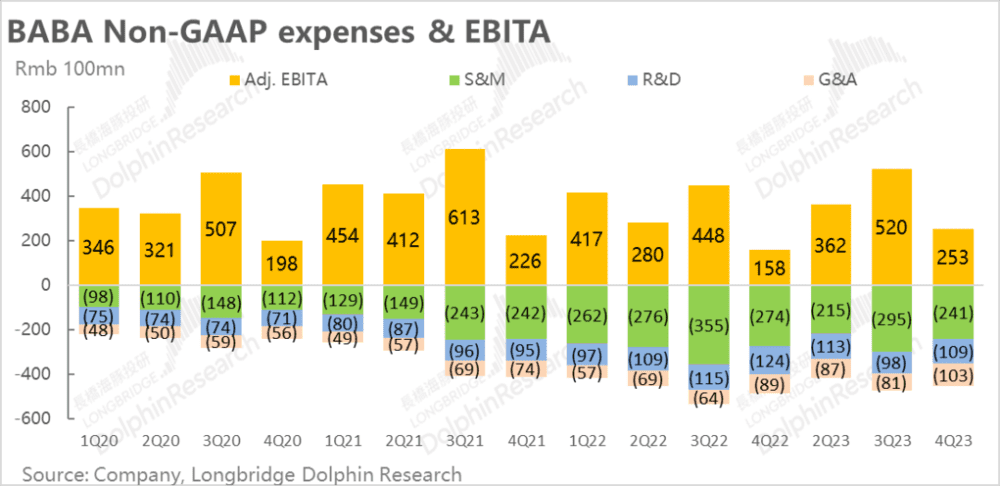

在费用上,阿里仍在拼命节省,除了管理费用,其他费用都在同比减少:

销售与市场费用241亿,同比减少了12%,而研发费用109亿,同样也减少了11%,

只有行政费用反而同比增加了16.5%,本季共支出了103亿,甚至环比上季度还高。虽然本季度阿里继续净裁员了约4500人,裁员补贴可能是导致近几个季度管理费用持续走高的原因。管理费用规模已连续膨胀至达历史以来单季最高值。海豚君怀疑,虽然各事业群独立有助于提升战斗力和管理效率,但也会导致各子公司必须自建中后台,从而推高管理费用。

但即便管理支出疯狂膨胀,三费费率整体还是在下滑的。

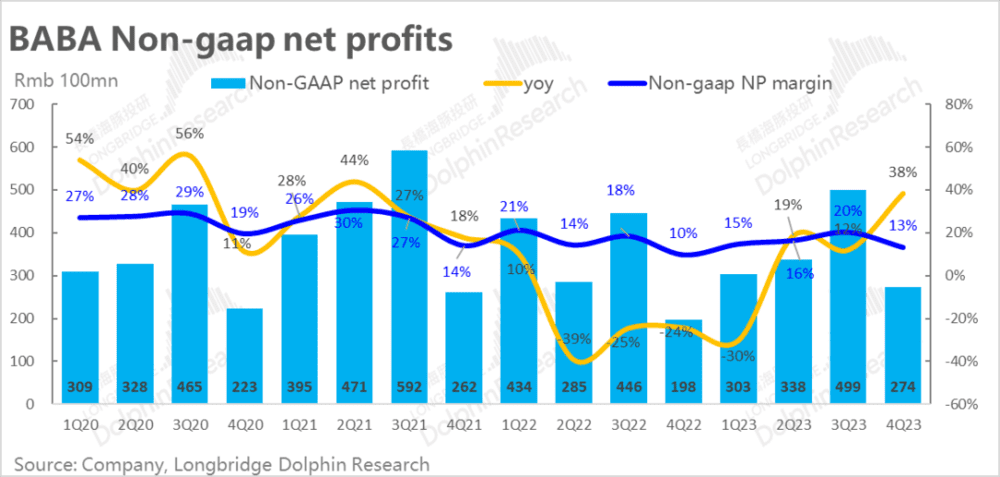

因此,虽然老大哥淘天平台增长尚未见起色,但在所有板块的共同努力下,市场最为关注的利润指标——调整后EBITA利润达到了253亿,较去年同期的158亿几乎多了百亿。

而调整后净利润更是达到274亿,同比增长超38%,也显著高于市场预期的约250亿。

六、核心零售之外,其他板块表现如何

1. 阿里云:扎眼的负增长

作为集团在商务板块以外,最受关注的明星板块——阿里云本季度的营收增速还在滑坡,最终-2%的同比萎缩。

公司对于营收萎缩的解释是,一季度春节和疫情传播影响了混合云的部署,而丢失TikTok这一大客户的影响也还在继续。

同时,从国内运营商突飞猛进的云服务收入来看,阿里云何时能触底反弹,我们需要耐心的等待。

但从利润角度,虽然营收在下降,由于利润率在持续提升,阿里云的EBITA同环比来看,都在增长。

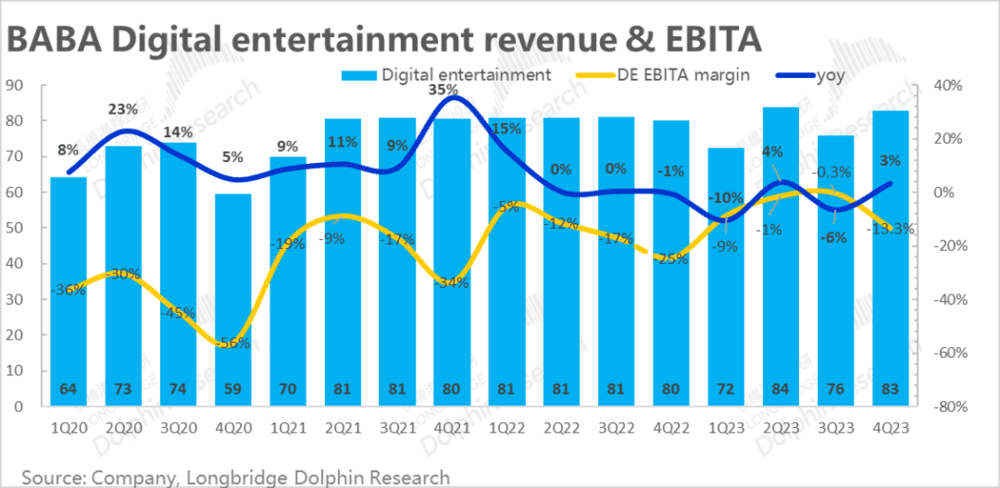

2. 电影院开放,阿里文娱板块能回暖吗?

随着国内居民开始回归影院,本季度阿里文娱板块的营收同比增长了3%到83亿。同时在季节性利润低点的文娱板块虽然EBITA亏损率仍有13%,但实际同比来看已改善了超10pct。同样随着国内居民出门活动、玩乐继续修复,阿里文娱板块大概率也是能继续改善的。

3. 蚂蚁利润将要企稳?

本季度,阿里来自于蚂蚁的权益法收益为31.8亿人民币,虽然同比降幅仍高达56%,但绝对规模已恢复到本财年一季度的水平。

海豚君认为,去年年底市场就已有传闻对蚂蚁集团的监管已进入常态化阶段。虽然目前蚂蚁何时能拿到金控牌照,甚至能否再度上市还尚未有任何消息。但从当前的趋势来看,在常规监管下,蚂蚁业绩的修复可能也在路上。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君