本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:杨芮,编辑:袁满,原文标题:《令人难以置信的增长正在结束,巴菲特的1300亿现金将投向哪里?》,头图来自:视觉中国

科技、数字货币的光环逐渐褪去,年龄和超过190岁的巴菲特和芒格仍然头戴“王冠”、受到投资者的膜拜。

北京时间5月6日晚间,一年一度的巴菲特股东大会在美国奥马哈市召开,92岁的巴菲特与其挚友99岁的芒格如约而至。除去午餐时间,巴菲特和芒格总共回答了5个多小时、48个问题。

经历了“二战以来最厉害的一次”的波动后,伯克希尔哈撒韦(下称“伯克希尔”)第一季度营业利润略超80亿美元。

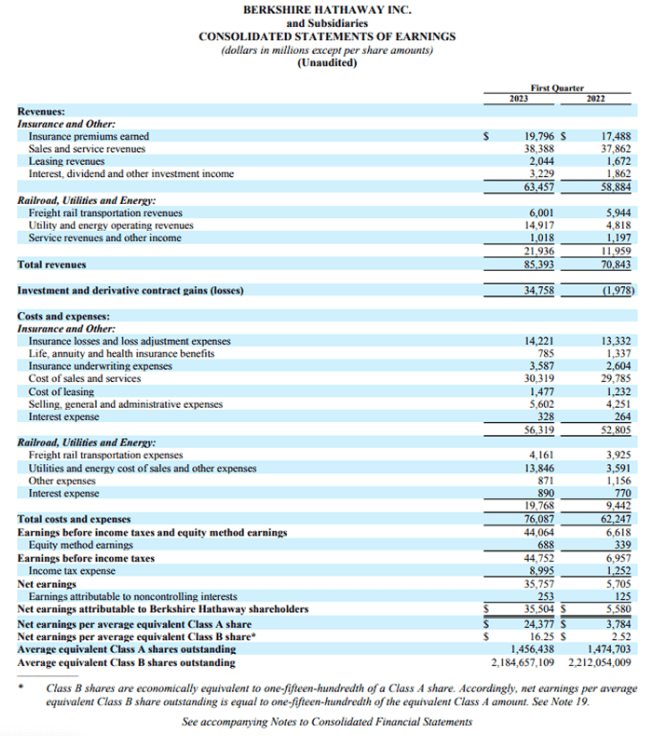

相比2022年的净亏损,2023年一季度业绩“成绩单”优异了许多。数据显示,伯克希尔第一季度净利润为355.04亿美元,去年同期为55.8亿美元;第一季度营收853.93亿美元,去年同期为708.43亿美元;第一季度投资和衍生品收益为347.58亿美元,去年同期为亏损19.78亿美元。

巴菲特在股东大会上坦言,经济“令人难以置信增长的时期”正在结束,“没有什么是确定的”。

巴菲特表示,预计伯克希尔旗下“大部分”企业可能会报告较低的收益,这都是因为过去6个月的经济不景气造成的。过去几个月公司经历了很多的波动,这可能是二战以来最厉害的一次。“今年一季度之所以盈利尚可,一是由于投资的收入会比去年同期大很多,第二是保险业看着比去年要好,保险承保的业务和市场活动无关,和地震等自然灾害的关系更大。今年承保可能比去年做得好,保险业务不受商业周期影响。”

另外值得关注的是,伯克希尔花费44亿美元回购再度创纪录,现金储备则突破了1300亿美元大关。

除了披露一季度业绩和展望,巴菲特股东大会上最受关注的还包括苹果公司、马斯克、人工智能、美元及日本股市等问题。当然,最受全球投资者关注的仍然是股神始终看好什么、股神投什么两个主要话题。

一、保险仍是“护城河”

巴菲特的著名投资理论将保险公司视为“永续的奶源提供者”,一季度伯克希尔的业绩足以再次证明保险业务的重要性,而在2023年的巴菲特股东大会上,保险仍是被提及了59次之多的高频词(根据中文译文)。

伯克希尔的一季度财报显示,其经营利润80.65亿美元,同比增长12%,主要得益于保险业务大幅反弹,其中保险承保利润与保险投资收入均有大幅增长。

公开资料显示,伯克希尔保险业务主要包括GEICO、Berkshire Hathaway Primary Group和伯克希尔·哈撒韦再保险集团(Berkshire Hathaway Reinsurance Group)。

在“致股东信”中,巴菲特曾提到,2022年的一个积极事件是收购了财产保险公司Alleghany Corporation,并表示这家公司将集团的保险浮存金从1470亿美元增加到1640亿美元。而自1967年收购第一家财产保险公司以来,伯克希尔·哈撒韦的存量通过收购、运营和创新增加了8000倍。

巴菲特在股东大会上指出,过去十年,保险业成立了许多上市公司。但没有一家想让人拥有。那些公司自称是科技公司,可即便如此,他们仍然需要让利率与风险相匹配。一切公司都是用科技的。他还特别强调,“过去十年,只有一家保险公司取得了压倒性的成功,那就是伯克希尔旗下的保险公司Berkshire Hathaway Specialty Insurance。”

汽车保险公司GEICO在股东大会上屡次被特别提及,伯克希尔负责保险业务的副董事长阿吉特·贾恩(Ajit Jain)表示,GEICO正在“不畏艰险” 以改进远程信息处理(telematics),该技术将允许保险公司收集客户的驾驶数据,包括行驶里程和驾驶速度,以帮助车险定价政策。

他特别提到,“汽车保险公司GEICO在2022年遭受了19 亿美元的税前承保亏损,但今年一季度实现了7亿美元的巨额承保利润,已经是一种进步,不过,其中有两个和以往不同的因素影响。GEICO释放了去年的准备金,而且,一季度通常是一年中表现不错的,是季节性的。”

据了解,此前GEICO经历了大约六个季度的亏损。伯克希尔一季报显示,尽管理赔频率有所下降,但平均保费上涨和广告支出减少仍推动GEICO获利7.03亿美元。

就汽车厂商也会卖保险的问题,阿吉特·贾恩(Ajit Jain)回应称,还没有看到很成功的案例。GEICO正在与设备制造商商谈,找出一种在销售点提供保险的方法。汽车保险的利润率是4%,这是很小的数字。涉足车险的企业增加了,要在这个行业赚钱就更难了。

巴菲特称,通用汽车几十年前就做过汽车保险。车企自己做保险不是个新点子,至少没有什么魔力,但做起来很难。Uber有段时间签了不少保单。但对GEICO来说不是什么大事。要在风险和价格匹配上做得比GEICO和对手Progressive更好,那是很难的。

二、“股神”投什么?

“股神”投什么这个全球投资者备受关注的话题今年收获的是极其不同的答案。

巴菲特称自己的第一季度是股票的“净卖家”,值得关注的是,一季度巴菲特几乎“只抛不买”,当季出售了价值133亿美元的股票、只买入28亿美元,而去年一季度巴菲特曾动用了410亿美元买股票,伯克希尔的现金储备更是突破1300亿美元大关。

巴菲特在股东大会上直言,美国经济的飙升期正在结束,未来大多数业务收益可能会走低,对明天、对明年、对未来都没有特别乐观的态度。芒格更是表示,我们要习惯未来赚的钱不会比以前多。

根据伯克希尔的财报,截至3月31日,约77%的以公允价值核算的股权投资集中在美国运通、苹果、美国银行、雪佛龙和可口可乐五家公司。

针对苹果的持股和投资,在股东大会上,巴菲特表示,“苹果没有到我们投资的35%,在苹果的持股是5.6%,但是对我们营业利润的贡献是巨大的。苹果主要是股票回购,我们不能拥有超过20%的苹果,也没有特别增持,就是回购之后流通股数减少了而已,看着我们的持股比例更高了。”

巴菲特称,苹果是非常好的业务,利润率很高,用户忠诚度很高,与消费者关系密切。两年前伯克希尔出于税务考量卖过一些苹果股票,这个决定是愚蠢的。好机会不容易被识别出来。我们希望拥有好的企业,我们也希望拥有充足的流动性。除此之外,没有极限。

过去几年,巴菲特在石油股上投下重注,尤其是重仓雪佛龙和西方石油,备受市场关注。雪佛龙是全球六大石油化工公司之一,2022年一季度伯克希尔曾大幅买进了雪佛龙和西方石油的股票。

巴菲特在股东大会上表示,当你开凿一个油井时,你会很快地获得大量的石油,然后产量会慢慢下降至零。“我喜欢西方石油在二叠纪盆地的位置。西方石油有很多优质的油井,是一个完全不同的石油生意。”

在过去的几个月里,西方石油还以高于票面价值110%的价格赎回了4亿至5亿美元的优先股。巴菲特赞赏了西方石油的管理层,未来也许伯克希尔还会增持,但目前对仓位满意。他强调,不会寻求对西方石油的控股权。

此外,关于伯克希尔的下一代继承人,巴菲特说,现在就说谁会接替Abel和Jain目前担任的职位都是不明智的,因为很多事都可能发生变化。芒格说,伯克希尔的子公司里涌现了很多优秀的人才。伯克希尔更换经理的频率低于其他公司,这是一个优势。

三、附:股东大会八大亮点一览

1. 价值投资

巴菲特:当其他人作出错误决定时,特别关注价值的投资者会获得机会。“给你机会的是其他人在做蠢事。”

芒格:价值投资者应该习惯收入的减少,因为竞争更加激烈。

2. 人工智能

巴菲特:人工智能可以帮助筛选符合某些参数的股票,但它有局限性,很可能不会告诉我们,应该买哪些股票。虽然人工智能“改变世界上的一切”,但认为它不会超越人类智能。

芒格:机器人的使用将会在全球越来越多。我自己对于其中的这样一些炒作是感到有一些困惑的,特别是像人工智能,“我觉得旧时代智能(old fashioned intelligence)比人工智能更有效”。

3. 银行危机

巴菲特:若硅谷银行的存款没有得到担保,将产生灾难性影响。如果一家银行倒闭,CEO和董事都应该受罪,否则不能给出教训。尽管联邦存款保险公司为所有存款支付100%的保险,人们仍以各种疯狂的方式感到担忧。这是不应该发生的。

4. 马斯克

巴菲特:我们不想在很多事上和马斯克竞争。马斯克很聪明,可能智商超过170。他致力于解决不可能实现的事,时不时就会去做这种事。对巴菲特自己和芒格来说,那是一种折磨。

芒格:马斯克确实高估他自己,但他很有才华,所以他高估了一个不需要靠高估就很有才华的人。“马斯克喜欢承担不可能完成的任务,并且去做。我们不同,巴菲特和我会去找那些我们可以确定简单的事。”

5. 短期利润和长期护城河

巴菲特:掌控你的命运。没有任何来自华尔街的压力,没有投资者会议。将持续寻找在日本的投资机会,对上个月增持股份的五家日本商社感到“惊喜”。

6. 美元

巴菲特:没有取代美元储备货币地位的候选。美国要大举印钞是很容易的,应该非常小心。如果货币太多,一旦把通胀的精灵从瓶子里放出来,就很难恢复,人们会对货币失去信任。个人最好的防御做法就是自己赚钱的能力。

7. 中美关系

巴菲特:美国需要和中国搞好关系,需要进行更多的自由贸易,这符合两国的共同利益。制造这两个国家冲突的一切行为都是很愚蠢的。

8. 年轻人

巴菲特:建议年轻人,花的钱要比自己赚的少,尽量避免信用卡债务,因为利率过高,在房贷之外尽量不要负债。

本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:杨芮,编辑:袁满