本文来自微信公众号:混沌学园 (ID:hundun-university),作者:香帅(著名金融学者、香帅数字经济工作室创始人),头图来自:视觉中国

一、金融市场的“变”与“革”

全球经济的新变局

在2020年的《香帅财富报告2:分化时代的财富选择》、2021年的《熟经济:香帅财富报告3》和2022年的《钱从哪里来4:岛链化经济》三本书里,我讲到了2020年到2022年之间全球经济的大变局:

第一,是政治上、经济上由原来水面宽阔的地带进入到水流湍急的大峡谷地带。

第二,全球经济“K型分化”。富人越富、穷人越穷,消费和社会都呈现出“K型分化”的状态。

第三,中国经济进入中年期。我们知道,无论是中国的经济,还是创业公司,在前二十年都是处于青少年时期,可以拼命往上跑。但是到2021年之后,从人口结构、经济发展的结构性转向、财富的存量与增量的比到整个经济的增速,所有数据和指标都指向中国开始进入轻微的中年期。

进入2022年,全球格局持续在改变,由平面化的全球化进入到有限连接的“岛链化时代”,这种状况实际上会对我们的心理结构、行为结构(消费与投资)、社会结构、价值观等各个方面产生影响。

时间来到2023年。从疫情防控放开至今,已经过去整整一个季度的时间,中国经历了巨大的转变。首先是技术上的变革。今年二月份突然进化的AI与ChatGPT,使大家陷入一种摸索的焦虑当中。我的个人感觉,是社交媒体过度放大了AI的影响,实际上它还没有完全进入到应用领域。我们回想一下,从2008年苹果手机推出,到移动互联网的大规模铺设和应用,期间经历了两到三年的时间。现在的应用速度当然会更快,我们需要加快学习。但是没有入局的人还不用太着急,跟上就可以了。

我们会发现经济局势同样在发生变化。疫情三年的经济具有战时经济的雏形,这是一种高度集中化的经济。那么这种转向究竟是一种从八十年代到九十年代的转向,还是在“岛链化时代”的约束条件下的转向?下文我将详细论述这个问题。

最后,是财富增长的新格局。在三月份,金融市场发生了几件非常重大的事情。正如大家所知,硅谷银行倒闭以后被美国联邦存款保险公司(FDIC)接管。这一事件重新唤醒人们对引发2008年金融危机的“雷曼时刻”的回忆,甚至连美联储出手也不能挽救局势。随后,瑞士信贷也破产了。在三月份,全球都陷入了对另一场金融危机的犹疑之中。在这种情况底下,中国应该怎么应对?或者说,国际金融市场的现状是否会拖累中国的经济复苏脚步?

三月份金融市场的另一个变化,是在今年的两会上提出的中国金融监管机制改革。初看起来,这件事似乎与普通老百姓关系不大。但是实际上,许多创业者都处在科技金融的赛道上,这一赛道又是跟地方金融监管的政策紧密相连。因此,我们不能忽视金融监管机制改革所带来的冲击与影响。

实际上,无论是美国的利率政策,还是中国的金融监管,它们都意味着资产价格和财富效应的变化。前一波的创富者正好赶上了2012年之后烈火烹油、鲜花着锦的创业时代,大部分人都忙着“创富”,但很少人想过“守富”这件事情。大部分人的钱都放在哪里呢?一是活期存款里,这部分的钱没法花,也没法投资。二是企业不停运转的现金流里。但是在今日的逻辑底下,原来的创富路径和守富思维需要发生一些剧烈的变化。

硅谷银行是怎么倒闭的?

有关全球货币政策的变化,我们需要从硅谷银行的倒闭讲起。3月7日硅谷银行还官宣“一如既往”连续第五年上榜“福布斯年度美国最佳银行榜单”,结果24小时以后就宣布要抛售资产,48小时以后就被接管(名义上已经破产)。从金融从业者的角度来讲,很多人一开始没有重视这件事情。由于美国金融业的“头部效应”,连前10名都挤不进去的硅谷银行在整个金融体系中是没有系统性风险的。硅谷银行的另一个特点,在于客户群体的特殊性,它的存款客户与贷款客户主要是美国硅谷的创投圈。这种特性就像一把双刃剑,一方面,创投圈为硅谷银行提供了优质的底层资产。另一方面,作为镁光灯下永远被聚焦的一群人,创投圈所承载的关注也导致了硅谷银行事件的发酵。

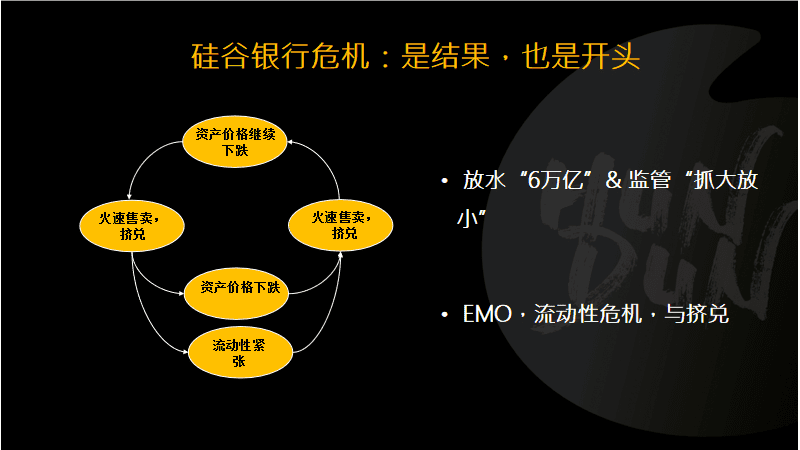

我认为,硅谷银行的危机既是结果也是开头,除了硅谷银行自身决策的失误之外,这个事件本身是与美国的金融监管政策和货币政策相关的。从2012年开始,美国由金融危机下的“严监管”转向了“抓大放小”的政策。具体来说,这个政策对具有系统性、重要性的大银行管得很紧,但是赋予小银行流动性。

在美国向市场注入六万亿美元的流动性之后,硅谷银行吸纳了大量来自风投圈的优质资产。为了让负债端匹配资产端,硅谷银行将大量的钱投到期限长、利息高、流动性弱的债券上,从中赚取期限错配的利差。这本来是一门没有风险的好生意,然而,为了缓解通货膨胀,美联储在2022年开始加息。

我们知道,利息上来以后,债券的价格就会下跌,这对硅谷银行的资产端造成了冲击。另一方面,硅谷银行的负债端也出了问题。由于美联储加息对经济形势的影响,硅谷这只“风口上的猪”,在风停的时候也跌得最快。硅谷的科技股往下跌,现金流也受到影响,企业纷纷去取存款。在这种情况下,硅谷银行本来可以通过借贷等方法来补充流动性,但是偏偏选择了最坏的一种方式:他们在公开市场上“大张旗鼓”地借钱。由于硅谷创投圈自带的聚光灯效应,加之社交媒体对这件事的炒作,所有人都知道硅谷银行的流动性出了问题。

于是,企业为了防止自身现金流出现问题,都在短期内提取存款,而为了满足客户提款需求,硅谷银行不得不将债券的账面损失转化成实际损失,由此导致资产价格的进一步下跌并再一次产生挤兑……如此恶性循环,最终导致硅谷银行倒闭。这件事看似荒唐,但是它揭示出了信息对情绪、以及社交媒体对金融资产的估值的影响作用。当信息传播越来越快的时候,其实也意味着噪音越来越多,价格的泡沫越来越大,而价格泡沫的破碎速度也随之加快。

从宏观角度看,硅谷银行不存在太大的系统性风险,但是它在微观上有两件事情值得探讨。其一,银行客户画像的高度一致化究竟是好事还是坏事?当客户群体趋向同质化时,信息与情绪会特别容易传染。其二,在社交媒体无孔不入的时代,对公开的市场操作需要保持非常谨慎的态度,其中我们要把各种阴谋、社交媒体、挤兑、流动性螺旋等因素考虑进来。

在宏观层面,硅谷银行事件对我们整个金融市场的影响是什么呢?在硅谷银行和瑞士信贷之后,美联储经历了四重困境,或者说,这是美联储的“明斯基时刻”。这四重困境指的是:压通胀、保增长、维持短期金融稳定与维持长期金融稳定。

实际上,陷入四重困境当中的美联储处于“按下葫芦又起瓢”的状态。为了压通胀、促增长,美联储必须加息。然而,加息不仅会影响中小银行,也会对创投圈和金融圈(美国最有利的两个臂膀)产生影响并导致经济下行。因此,对美联储的考验在于,如果加息,中小银行会有窟窿,经济会下行,股票会狂跌,会导致各个行业信心的崩塌。如果保持通胀,老百姓与企业都受不了,长期下来窟窿肯定更大。

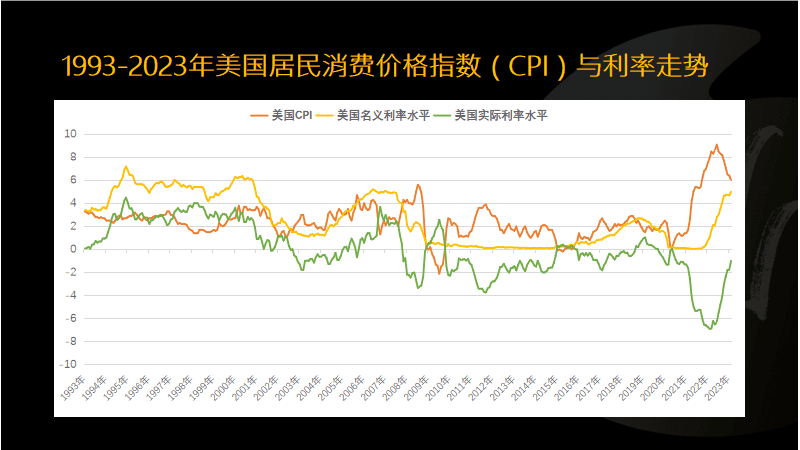

对此,美联储采取了折中的方法:加25个BP(基点)。这种方法既表明美联储控制通胀的“鹰派”决心,也证明它对保持金融稳定的关心。然而,正如我之前所言,硅谷银行事件证明美联储不过是“按下葫芦又起瓢”。这意味着过去持续十多年平稳的美国货币政策将要结束,美国的名义利率水平一定会浮动得非常厉害。

我们知道,金融资产价格=现金流/利率,现在分子开始剧烈波动,那么整个分数也难逃波动的命运。这时的资产价格就好比飞机碰到气流层,会颠簸得非常厉害。在这里我需要强调两个概念。其一,利率是有用的,其二,经济的冷热需要看实际利率,实际利率其实是名义利率减去通胀指数。基于上述两个概念,由于美国过去十多年的通胀一直保持在非常稳定的“低通胀”(great moderation)水平,美国持续采取了温和宽松的货币政策,名义利率接近零,实际利率基本为负。

正如我们所知,资产价格=现金流/贴现率,从这一公式可以推理出资产价格长期处于的“三高”状态。在贴现率趋近零的时候,资产价格可以无限大,这首先会导致资产价格的“高估值”。其次,只要贴现率出现微小的波动,就会造成资产价格的“高波动”。另外,由于增长机会没有那么多,只要是稍微好一点的项目就会被疯狂追逐,因此导致“高分化”。在货币政策目标相对单一、只需平稳地促增长的时候,高成长行业、高风险溢价资产会更受青睐。现在情况完全变了,利率会波动,通胀也会波动,那么资产价格会怎么波动呢?一句话总结:未来三到五年没有趋势性机会,有的都是波段性机会。

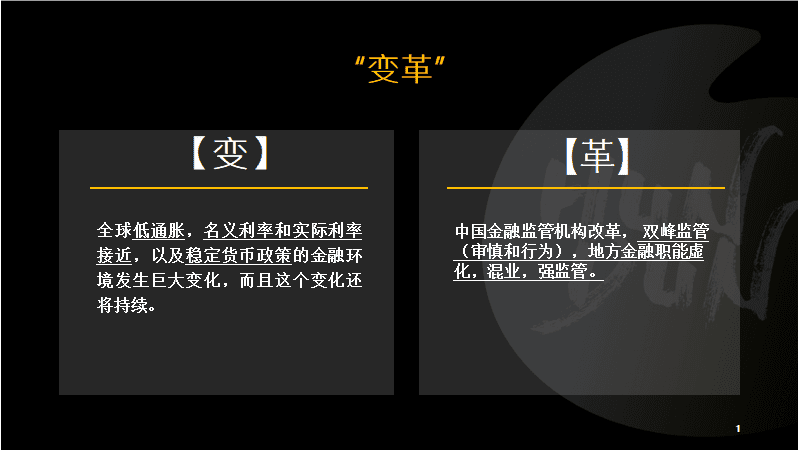

以硅谷银行作为缩影,可以发现,全球低通胀、名义利率与实际利率接近,以及稳定货币政策的金融环境已经发生了巨大变化,而且这个变化还将持续。面对这种情况,我想引用我特别喜欢的一句诗来作为本节的总结:在未来,我们“不要温和地走进那个良夜”。

“革”:中国金融监管机构改革

中国的金融体系是不是从分业到混业?答案是否定的。早在1995年,《商业银行法》就把混业改成了分业,那是因为1992年中国开始搞资本市场,同时也受到全球崇尚分业监管的影响。分业到2011年左右宣告结束,银行开始转变为多元的金融机构,旗下既有银行,也有信托、资管和基金。混业十来年之后,我们今天做了一件什么事情呢?那就是“防风险”。

“防风险”是特别被强调的大逻辑,也是从2017年以来中央文件的重要议题。我曾经用八个字概括中国经济政策的大变化:“外忧更甚,保持内稳”,外面的忧虑更严重了,要保持内部的稳定。就此而言,金融防风险就变得异常重要。在这种大逻辑底下,很多事情都是可以得到预判的。比如有一阵子有人跟我谈金融开放和资本账户开放的事情,我说先放一放。我们可以想象,一旦资本账户猛然开放,将很难防住金融风险。

“防风险”的方法,同样可以用六个字概括:穿透、集中、严格。何谓“穿透”?原来分业监管的时候,我们经常说“谁家的孩子,谁家抱回去”。比如,2015年有大量场外市场的资金通过信托计划流入银行。这就造成了证监会的困境:根据分业监管的规则,证监会只能管理股市,但无法管理信托和银行,这两方面没有办法协同。为了“防风险”,必须穿透混业经营和分业监管中间的风险点。

何谓“集中”?前几年爆雷的P2P、小贷公司、第三方财富管理机构等等,基本上都属于地方金融局的监管范围。实际上,金融监管不应该有地方和中央的区别,金融监管要去“地方化”。另外,原来新技术冲击下的灰色地带,比如数字加密资产,也会被金融监管一并管理,从“谁家的孩子,谁家抱回去”变成“全都是我的孩子,全部一把管起来”。

何谓“严格”?“严格”指的是要保证金融行业的血脉纯正。中国资本市场未来要成为增长的引擎,技术创新、制造业升级、国家安全、粮食、能源、国防不能单纯成为企业挣钱的工具。之前中国很多民营企业利用上市公司作为融资平台,比如德隆系、明天系,再到后来出事的海航系、安邦系。类似的套路将会被严加控制。未来不再有那么多信马由缰的机会,大家好好深耕自己的一亩三分地,不要老是想着收租的事情,资本市场跑马圈地的时代已经结束了。对于未来中国金融改革的趋势,我希望用鲍勃·迪伦的一句歌词来总结:“没有人是完全自由的,即使是鸟儿,也有天空的约束”。

中国的金融监管机构改革将走向“双峰监管”,将审慎监管与行为监管分开。金融消费行为将被纳入到金融监管的范畴里面,地方金融职能虚化,并且同时采用混业和强监管的方式。在这种情况底下,我们对于全球资本市场的预期、对于企业的估值都需要有重新的认识。

二、国内大逻辑:安全发展

法国前总理德维尔潘曾经提出“一个世界,两个体系”的说法,对于这种分裂感,想必大家已经感受颇深。孙立平教授把它称为“大拆解时代”,我把它称为“岛链化时代”,两者指的都是从全球密切相连到有限连接的转向。2018年中美贸易摩擦的时候,我们都认为掀桌子是为了更好地讨价还价、是为了妥协。但是从今年的局势看,掀桌子本身即是目的。在全球化环境里面成长起来的一代人,实际上很难相信全球化的时代已经过去。包括我自己在内,我的内心深处也是拒绝逆全球化这件事情的。

我们经常会有“全球化的产业链已经连在一起,分不开了”的预设,但事实果真如此吗?全球现在处于一种中年夫妇闹离婚的状态,虽然其中经历了很多麻烦,但是好多东西都离成了,比如俄罗斯能源之于欧洲。在“岛链化时代”,除了纯科学、纯艺术等领域之外,其他范围内的全球共识正在减少。

在马丁·沃尔夫前不久的访华行程中,他从国际政治和中国经济的宏观角度出发,为中国提出了五条建议:

1. 注重经济安全。

2. 尽量维持对外贸易。从供给端来讲,我们是过剩的。哪怕是吃一点亏,我们也要保持体量的优势。

3. 争取欧洲。

4. 与发展中国家做朋友。

5. 让时间解决问题。需要让新一代人更多地接触具有全球共识的话题,也许未来他们能够缝合国家之间的裂缝。

我将沃尔夫的建议稍加改造,套用到了企业的发展之道上。具体而言,就是“现金流安全”“尽量维持销售网络”“尽量争取国内客户”“与发展中国家做朋友”以及“让时间解决问题”。小到企业,大到国家,在不同的环境里,它都应该有相应的策略。从去年年底我就讲过,目前国内的大逻辑是安全发展,未来中国的经济政策一定是根据这条线索来制定的。

实际上,国内的大逻辑是跟中央文件的主题句密切相关的。那么,二十大的主题句是哪句呢?是“战略机遇与风险挑战并存”。原来我们讲的都是战略机遇更大,没提及风险问题。2012年之后开始强调来自国内的风险,2018年之后讲的是来自国际的风险。但是2018年我们依然认为战略机遇是大于风险挑战的。直到二十大,中央文件的主题句变成了“战略机遇与风险挑战并存”。

如果说“战略机遇”代表“发展”,那么“风险挑战”则代表“安全”。当中国面对风险挑战的时候,维持安全是第一位的。安全在前,发展在后,要统筹发展和安全,实现“安全的发展”。这就解释了我在上文所讲的,为什么要把“防风险”摆在金融市场的第一位。

基于上述形势,我认为,未来只要是能够维持“三大安全”的发展路径,都是有利可图的。这“三大安全”指的是国防安全、能源安全和粮食安全。实际上,任何约束条件底下都能生长出新的机会,但是我们需要改变认知,不能只凭借着自己的肌肉记忆、用原来的方式来行事。

三、财富增长的新格局:创富与守富

增量财富:减速

说到“财富”,所指的无非财富的创造(造富)和财富的存储(守富)。在目前的情况底下,这两方面呈现出截然不同的趋势,这需要我们及时调整对创富和守富的观点。

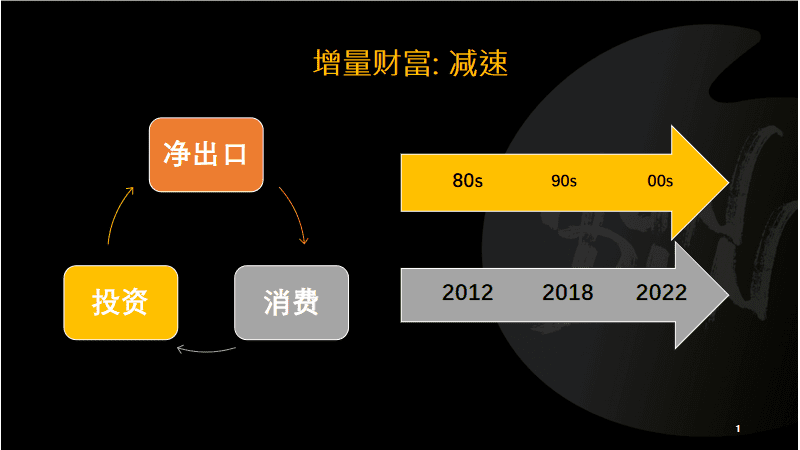

首先,增量财富明显减速。这一点从中国的经济增速与企业项目的年回报率之中可以看出。因此,眼下我们面对高增速的项目一定要非常谨慎,这种项目的“踩坑概率”是非常高的。一方面,我们要警惕“幸存者偏差”,因为在市面上流通的都是成功者、而非失败者的案例。另一方面,那种遍地是黄金、野蛮生长、到处跑马圈地的时代已经过去,未来的机会将会变得越来越少。

GDP的增量与财富的创造主要与三个环节有关:进出口、投资与消费。在八九十年代,进出口为很多中小型的出口导向型企业提供了造富的机会,目前长三角与珠三角仍然依靠进出口来发展。在未来,进出口依然可以成为造富机器,但它需要从出口的方向往进口的方向转移。另外,产业的价值链需要升级,因为原来对企业有利的人工成本、地租成本都消失了。

投资本来也是一个造富机器。一般来说,投资主要分为制造业投资、基建投资与房地产投资三大块。过去中国的城市化拉动了跟投资基建相关行业的发展,这是因为城市化之中包含了房产、商业地产、电器、家装等一系列行业。实际上,中国的许多首富的确产生于钢铁、房地产、机械、设备制造等与投资密切相关的行业。房地产投资曾经一度成为中国最大的造富空间,但是未来五年中国的房地产销售不容乐观。根据保守估计,房地产销售至少下降20%。我们可以想象这一降幅所带来的连锁效应。尽管有旧城改造和新基建作为补充,也很难补救房地产为基建带来的影响。制造业投资也是同样的道理。只有当外需(出口)或内需很强的时候,工厂才要扩大、才有制造业投资,但如今进出口也受到了冲击。

在减速的大环境里,投资端的机会主要集中在以下模块:国家安全、能源安全、农业安全、国防安全。投资里面会产生泡沫,一切新技术泡沫都是投资的地方。但是,泡沫的存在也意味着我们要做好心理预期。当我们往投资领域里面去挤的时候,财富和创业公司的估值会非常颠簸。泡沫吹起来会非常快,但破灭得也会非常快。

就消费而言,从前两年开始,中国已经进入消费的GDP占比超过50%的时代,这一比重未来还将继续扩大。在这里我们面临两个问题,其一,增量财富的创造在减速,需要调整预期,其二,我们要把投资集中到某些区域,比如说消费领域。这时我们就需要关注消费领域所发生的变化。

在我看来,市场特别容易滥用“消费升级”的概念。为了说明“消费升级”的问题,我需要回到上文所讲到的“K型分化”。这个概念指的是市场上没有中间层,要么是奢侈品与高端商品,要么是性价比很高的商品。当说到中国下沉市场的时候,我们所说的“消费升级”指的不是价格更高,而是质量更好,性价比更高。因此,在主打消费市场的时候,我们要把“K型”的下半部分拉平并往上拉,提高性价比。只有把底线变得更高,才有可能收获更高的市场份额。

根据淘宝和天猫的负责人所言,在去年消费相对萎靡的时候,香氛等产品却卖得特别好。我们知道,大多数化妆品,比如口红,是非常规模化而且标准化的。不同的品牌主要是依靠营销渠道产生差异,而品牌营销就意味着对平台和流量的依赖更大。与口红不同,香氛是非常私密化、个性化的东西。现在的年轻人越来越追求“调性”,我把它称之为一种“后物质价值观”。它指的是对情感、爱、尊严、自我认同、自我实现等要素的追求,这些情绪都要包含在非物质的价值观里面。因此,在主打消费市场的时候,我们还要把这种非物质的价值观和时代转化的东西放到产品中。

在增速往下走、对性价比与非物质价值观的追求又不断提高的时代,小机会仍然星星点点地不断涌现出来。事实上,消费的赛道非常拥挤,大的品类很难发展,小的品牌层出不穷、起起落落。当然,需求是可以被创造出来的。此外,我们还要顺应时代发展、利用数字化等线上工具的优势。这就是目前消费市场的现状。

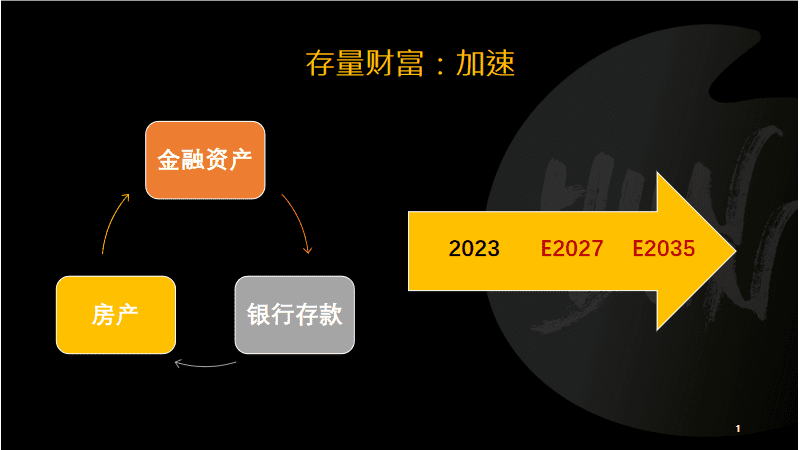

存量财富:加速

与增量财富的减速不同,存量财富的管理一定是处在加速的过程当中。就此而言,资产财富管理是好赛道。宋国青老师在五年前曾经说过,五年后的资管市场要涨三倍,现在看来宋老师还是保守了。

上文我提到了数字化的问题。之前财富管理这种利润高、门槛高、行业壁垒高的行业还没有完全被数字化。如今面对AI在应用层面的突破,财富管理已经进入到数字化改造的好时期,而这个行业本身又处在高速增长的赛道之中,这里面是有机会长出来的。

在这种财富新格局底下,整个资产的配置比例也要发生很大的变化。中国的资产配置无非集中在房产、银行存款和金融资产(信托、股票、债券、黄金、大宗商品、数字货币等等)三个方面。2021年以前中国的财富管理行业基本上是跟着中国的经济涨幅在涨,大部分资产都配到了房产上。2021年之后这个局面就被打破了。这是因为,首先,那些能够在一线城市买房的人,基本上已经把两套房子的份额用完了。其次,如果我们把所有的钱都配到房产上,在房地产未来面临问题的时候,就会产生严重的分化与流动性的问题。

未来我们的资产应该往哪里配?银行存款并不是一个很好的选择,因为我们的购买力正在快速下降,全球处于高通胀的情况。其次,全球高通胀也导致了资产价格、汇率以及进口商品价格的波动。另外,我还想提出一个“分层通胀”的概念。在日常生活中,如果我们使用滴滴打车,就会发现专车价格的涨幅比快车厉害得多。当质量溢价越来越严重的时候,需要根据消费分层来控制通胀。要保底层、保中层,但是越往上,每一层质量的溢价会越厉害。因此,即使没有通胀,我们也会感受到银行存款的购买力在下降。就此而言,只要我们的财富还在往上涨,我们肯定得往金融资产的方向挪移,保险、信托,都是我们可以考虑的方向。

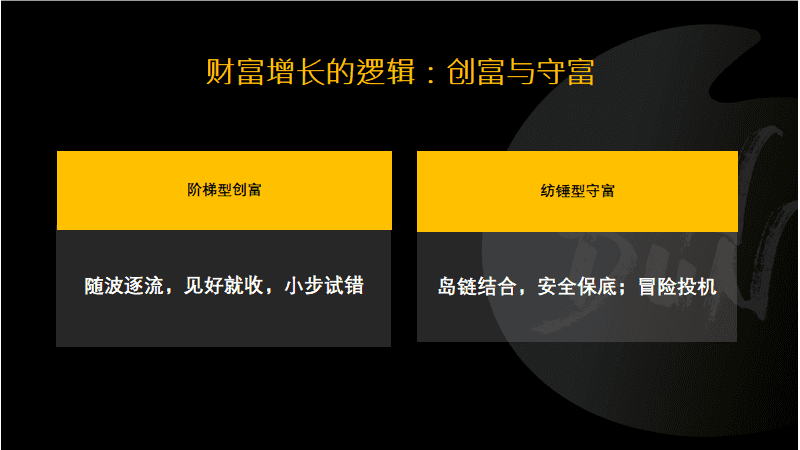

未来,我们一定要在创富与守富上花费更多的心思,创富与守富两头都要硬。在这里面,我总结了创富和守富的两层逻辑:

第一,我们要“阶段型创富”,要随波逐流,见好就收,小步试错、台阶不要跳。正如我在上文所言,未来资产的价格会波动得非常厉害,而且泡泡吹起来越快,破灭得也就越快。当资产价格像坐飞机一样剧烈颠簸的时候,我们要非常谨慎,小心翼翼地小步迭代试错。

第二,我们要“纺锤型守富”,要岛链结合,安全保底,冒险投机。首先,要保住底层的“保底型资产”(保险也是其中一种),这部分资金是无需考虑收益的。在任何情况底下,我们要拥有足够的资金,保证家人能够平稳过渡一段时期。其次,要保住“稳定性的资产”,毕竟我们赚钱是为了未来支出的平稳。比如我们需要考虑,假如我们一两年不工作,或者我们没有收入,还能不能支付孩子的学费、能不能支付房贷或者保住基本的现金流。最后,对于中上层来说,我们要有一些冒险的、投机性的资产。

最后,我想给创业者两个建议。第一,不要卖掉房子去创业。之前在高增长的时代,卖掉房子去创业是孤注一掷的勇气。现在,连马云也不会卖掉湖畔花园的房子,而是把它改成办公室。第二,如果你的资产达不到一千万,不要卖掉房子去创业或炒股。如果你生活在一线城市,这个标准至少要提升到三千万。

本文来自微信公众号:混沌学园 (ID:hundun-university),作者:香帅(著名金融学者、香帅数字经济工作室创始人)