本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君,头图来自:视觉中国

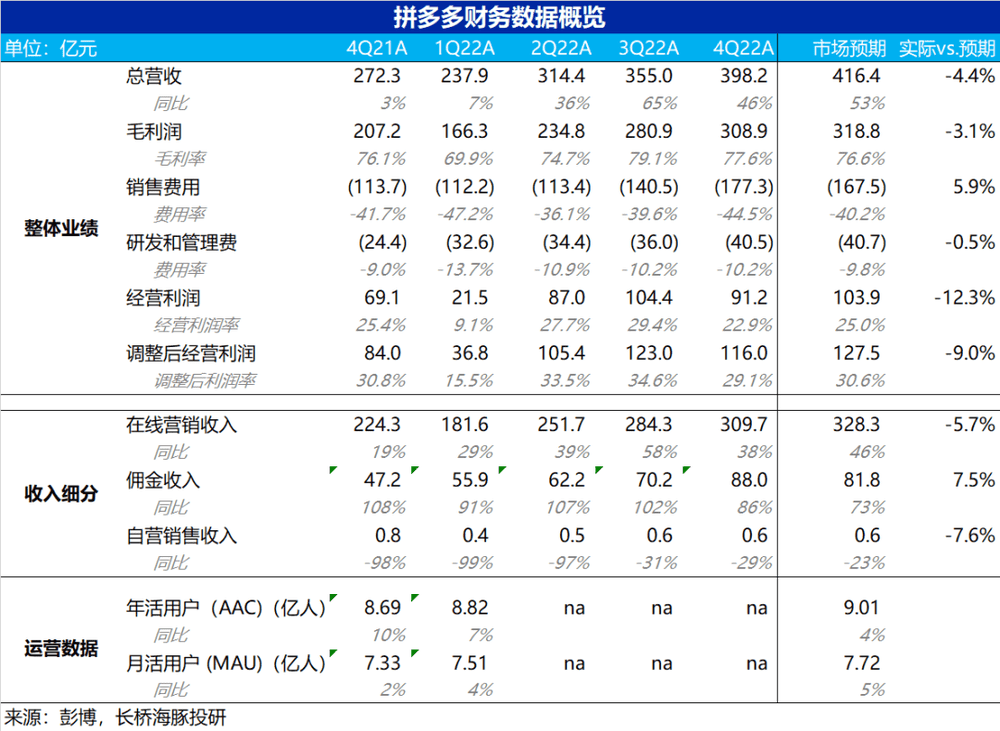

北京时间3月20日晚美股盘前,PDD(PDD.US)公布了2022年四季度财报,总的来看相对市场饱满的预期,拼多多在营收和利润两端都“拉胯了”,核心要点如下:

(1)营收增长:预期很饱满,现实很骨感

由于已公布业绩的阿里和京东电商收入都很凄惨(一个-9%,一个+1%),与行业大盘经调整后仍有6.4%的增速完全不匹配。结合过往季度公司持续超预期的表现,原本在市场的预期中,拼多多又会是那个提升了市占率的赢家,因此市场对公司的预期相当饱满,卖方预期营收增速在50%以上,买方甚至可能高于50%。

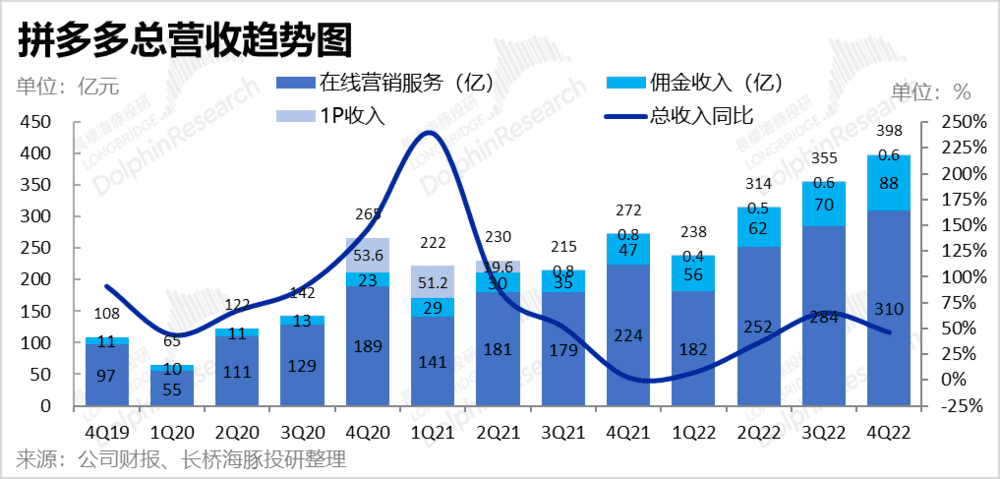

然而,拼多多本季总收入实际收入仅为398亿,明显低于市场预期的416亿,同比增速为46%,甚至低于50%的整数关口。虽然从绝对增速来看,公司的表现好于同行,但相比市场的美好预期,可谓是“一盆冷水”。

问题的关键是,核心的电商广告业务本季实现收入310亿元,同比增速环比滑落了20pct到38%,远低于卖方预期的46%,不必说更高的买方预期。海豚君猜测不及预期的可能原因有:

疫情导致的履约问题影响可能被比预期中大,由于难以完成交付,公司确认的收入会比实际的下单金额(即GMV)差很多;

消费者“消费降级”红利度过了基数期,商家在多多平台上投放广告的意愿减少,即take rate 有所下降。若实际情况是这个那问题就更加严重。

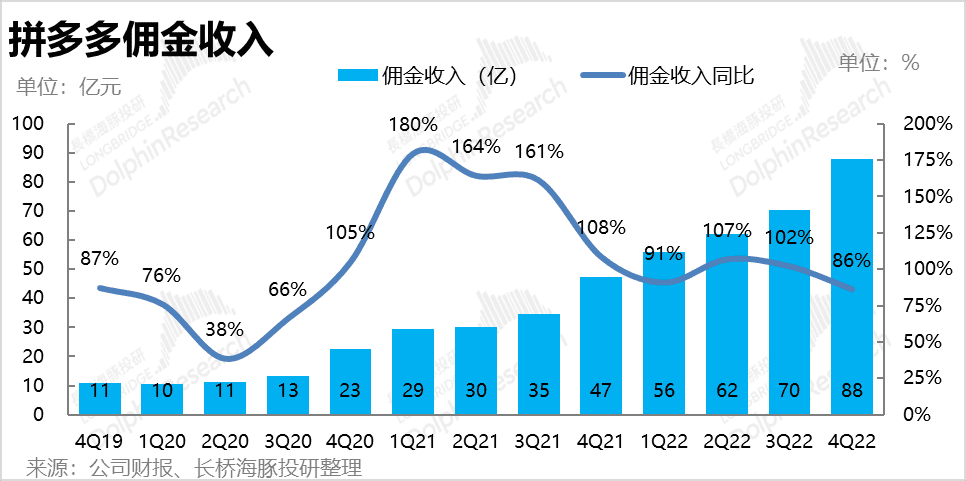

另外,变现率相对稳定,与GMV的增速趋势更一致的佣金收入(不包括多多买菜),本季度增速也环比下滑了16pct,因此海豚君猜测多多的GMV增长可能的确是放缓了。

(2)费用/心态膨胀,增速垮了利润也差

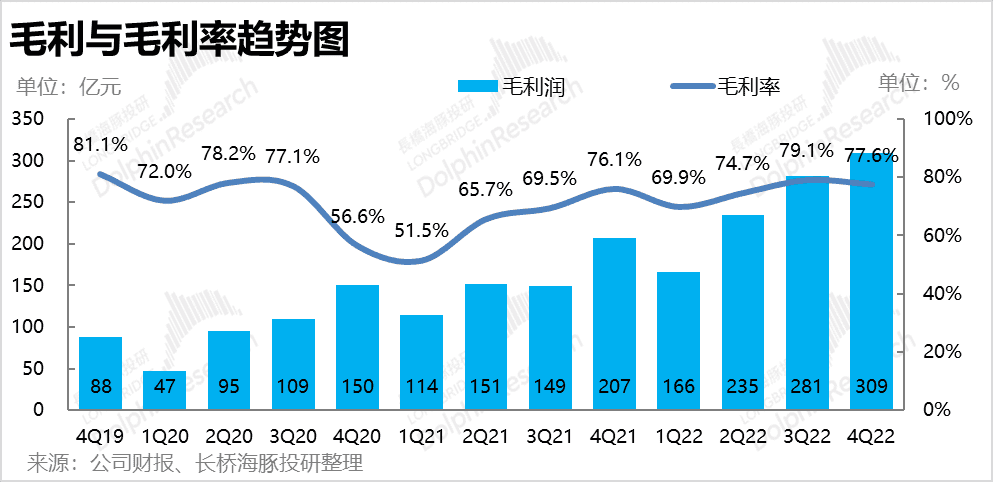

毛利层面,本季实现毛利润309亿元,虽低于市场预期的319亿。但实际毛利率为77.6%,比预期高近1pct。因此本季度毛利并没出问题,比预期低完全是因为收入少了。

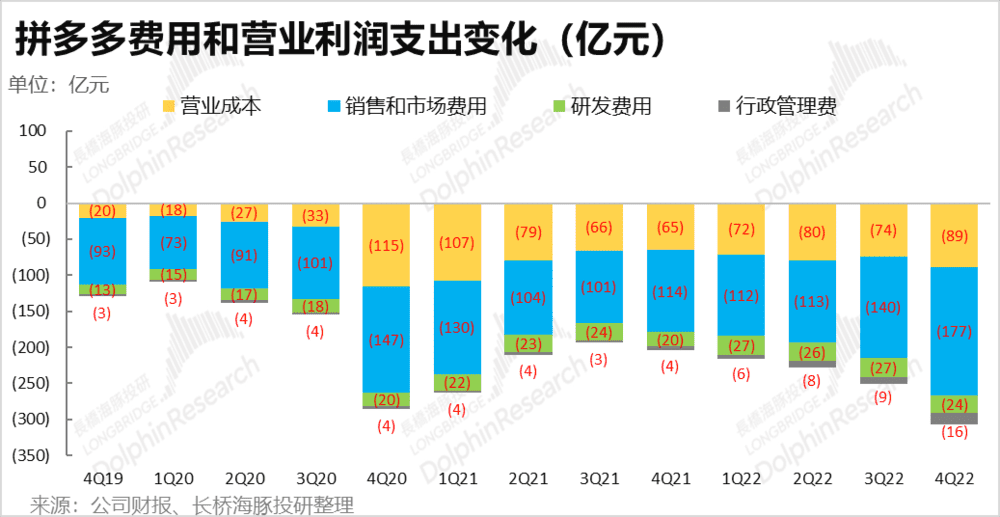

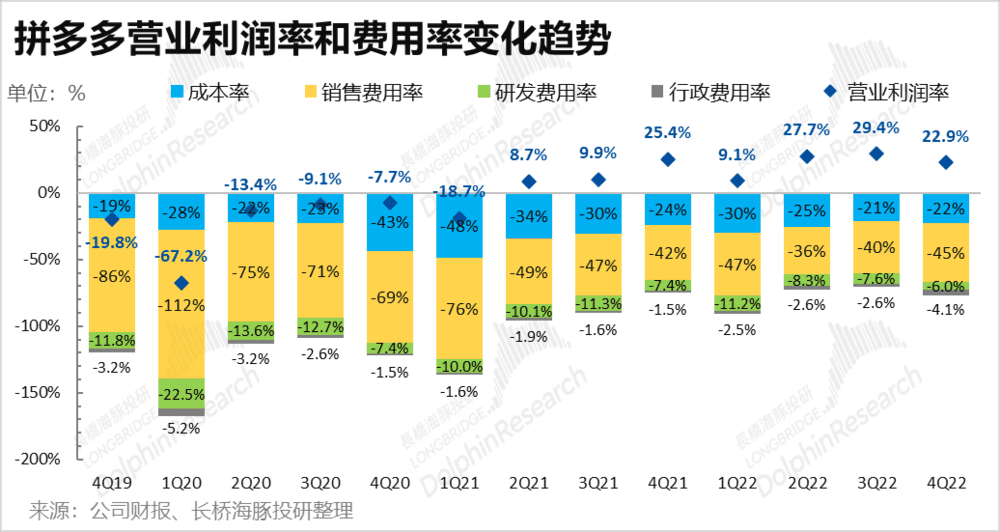

虽然毛利没问题,但本季的费用支出则明显“膨胀了”,超行业的表现可能让管理层不太关注费用控制,而发展迅猛的跨境平台Temu也势必导致了费用的增长,具体问题有:

营销费用本季支出了177亿,同比大增56%,高于营收增速。正在高速扩张的Temu所产生的高额获客成本应该是主要原因。

原本作为多多高效的代表,2021年以前单季支出都不足5亿的管理费用,本季明显膨胀到16.4亿。虽然其中股权激励费用就占到12.8亿,但在公司本身营收和利润并不好看的情况下,对股东而言也并非好消息。

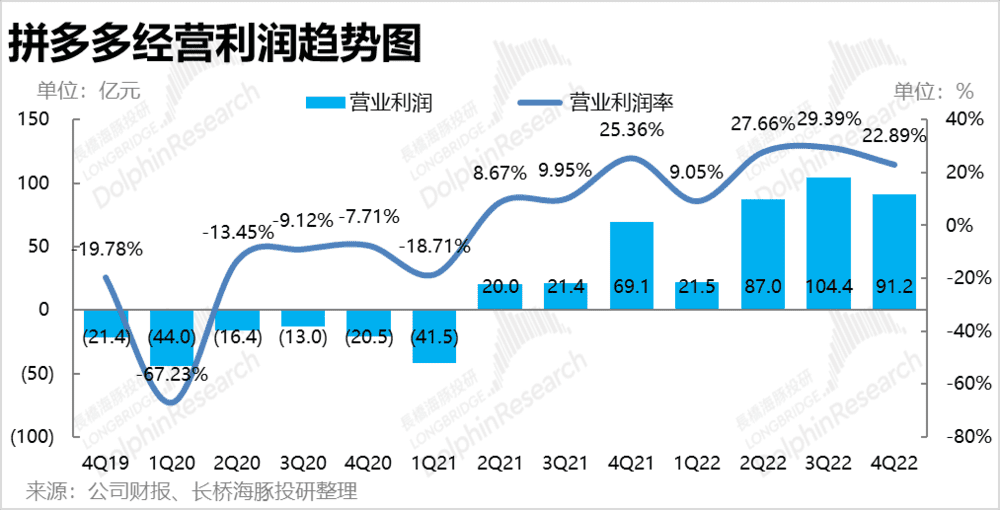

最终由于营收偏低,而费用却在膨胀,拼多多本季的经营利润为91.2亿,同样显著低于一致预期的104亿。利润率也下降到22.9%,甚至比去年同期的25.4%还低。

长桥海豚君观点:

整体来看,虽然拼多多本季46%的营收增长和超90亿的经营利润,从绝对数上来看并不太差。但考虑到公司在公布业绩前超1200美元的市值(相比之下京东只有略超600亿),在两者GMV接近的情况下,可见市场给拼多多的估值和对其的预期都相当高。

因此,对于“真金白银”投入的买方来看,显著低于他们原先预期,乃至可以成为暴雷的业绩自然会触发立即且大幅地回调。

而从逻辑上,拼多多先前让市场买单的逻辑就是,过往几个季度公司持续跑赢同行,且beat预期的营收增长;同时利润水平也不断拔高。而本次财报却体现出营收增速开始放缓,对跨境平台Temu的投入(当前规模在加速扩张),反而展现出2023年内公司营收增长可能持续滑落,利润也因Temu影响会有所下滑,即与先前市场买入逻辑完全相反的情况。

以下为本季度财报详细解读:

一、营收:预期太饱满,现实很骨感

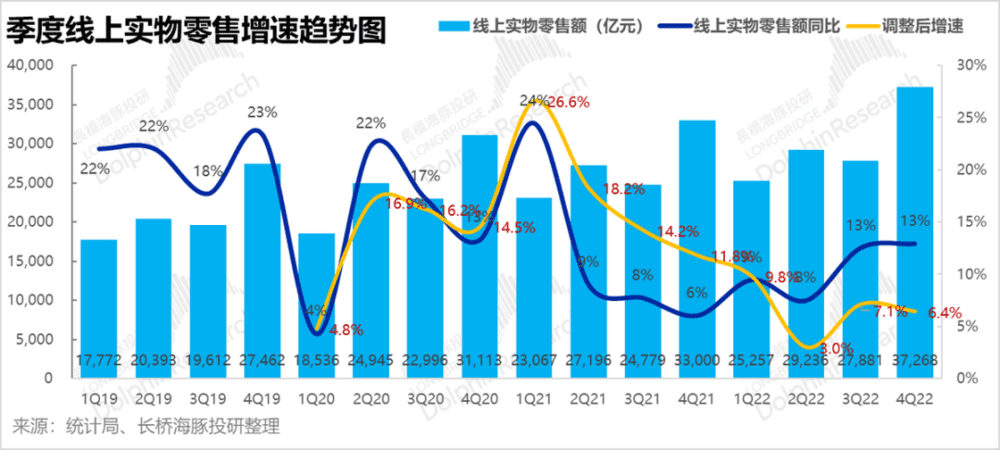

国内电商三巨头中,早先已公布业绩的阿里和京东四季度电商板块的营收增速都可谓凄惨,前者核心CMR同比下降超9%,后者自营收入增速略超1%。虽然说四季度有疫情冲击的影响,但全国线上零售大盘超10%的增速(即便在统计局调整历史数据后增速仍有6.4%),展现出的情况却明显好于阿里和京东的业绩。

市场会自然认为其他平台在四季度期间在继续抢夺市占率(从而影响了其他平台的业绩),而先前持续领跑行业的拼多多和抖音原本被认为是最可能的赢家。因此,市场原本对多多本季度的增长预期相当充分,买方甚至在期待营收增速相比三季基仅轻微放缓,乃至持平。

然而实际上,核心的电商广告业务本季实现收入310亿元,同比增速环比滑落了20pct到38%,而市场一致预期的增速达46%,买方预期甚至在50%以上。虽然从绝对额上,拼多多仍有高双位数的增速,相比同行持平甚至萎缩的表现远远更强。但奈何市场预期太过饱满,最终表现还是要归类于“差”的范畴。

由于四季度疫情期间,拼多多有优势的日用品和食品品类是相对受益的,海豚君猜测收入增长不及预期的可能原因有:

疫情导致的履约问题影响可能被比预期中更大,由于难以完成交付,公司确认的收入会比实际的下单金额差很多。

消费者“消费降级”红利度过了基数期,同时商家能在多多平台上取得的超额ROI降低,因此投放广告的意愿减少,即take rate 有所下降。

另外,公司的佣金收入(包括电商板块的支付收入、佣金收入,和多多买菜的收入)本季营收为88亿元。由于多多买菜的基数增量影响,同比增长仍高达86%,增速也环比放缓了16pct。

由于佣金收入(不包括多多买菜)的变现率相对稳定,因此更能反映GMV的增速趋势。而佣金收入增长也在下滑,表明多多GMV的增长可能的确是放缓了。

不过从预期差的角度,实际佣金收入超出了市场预期的81.8亿,这么来看多多买菜的营收可能不错。

由于核心广告收入增长也拉胯了,最终拼多多总收入仅为398亿,明显低于市场预期的416亿,更不必说买方可能超过430亿的预期了。

二、营收拉胯了,费用却在膨胀

除了营收增长显著不及饱满的预期外,拼多多本季的利润释放也少于预期,属于一个都不好的“双杀”。

首先毛利角度,公司本季实现毛利润309亿元,同样是略低于市场预期的319亿。但本季度的毛利率为77.6%,还是市场预期的76.6%要高。因此毛利上拼多多本季度实际并没出问题,比预期低完全是因为收入少了。

同时,由于毛利环比并没有显著的变差,同比还提升了1.5pct,海豚君猜测拼多多本季电商广告的变现率在剔除了四季度大促的季节性影响后可能也并没有显著的下滑。

不过毛利没出问题,拼多多本季的费用支出则明显“膨胀了”,持续超行业的表现可能让管理层不太关注费用控制,而发展迅猛的跨境平台Temu也势必产生了可观的费用支出,具体来看:

首先拼多多最大的支出项—营销费用本季支出了177亿,同比大增56%,比营收增速还高,环比上季度也在提速。海豚君认为公司自去年9月起大力推广的Temu应当是营销费用大增的主要原因。

另外,拼多多本季的管理费用也明显膨胀,高达16.4亿,而历史上单季支出一直在10亿以下,2021年以前都不足5亿。不过其中股权激励费用就占到12.8亿,创历史最高。海豚君认为,多多作为当前国内电商平台中表现优异的,给予管理层和员工客观的激励并不过分,但在公司本身营收和利润并不好看的情况下,在股东眼中势必也不好看。

研发费用投入则是持续稳定,本季支出24亿,环比和同比来看都处于平稳水平,对公司的整体利润影响很小。

总的来看,主要由于营销费用超预期增加,公司整体三费支出218亿,同样高于市场预期的208亿。

最终,由于拼多多在营收层面相比饱满的预期少了约18亿,而费用层面Temu导致营销费用膨胀、管理层又“慷慨”地发放股权激励,结果就是营收和利润都不好看。

最终拼多多本季实现了91.2亿的经营利润,同样显著低于一致预期的104亿。利润率也下降到22.9%,甚至比去年同期的25.4%还低。公司利润不说环比三季度继续提高,反而明显下滑,而Temu在2023年内的投入大概率还会增加,自然会让市场担心多多未来的盈利前景。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君