本文来自微信公众号:风财讯 (ID:fengcaixun),作者:陈文莉,编辑:王婷婷,原文标题:《91亿!泛海刚刚交出民生证券实控权,五大反常操作遭质疑》,头图来自:视觉中国

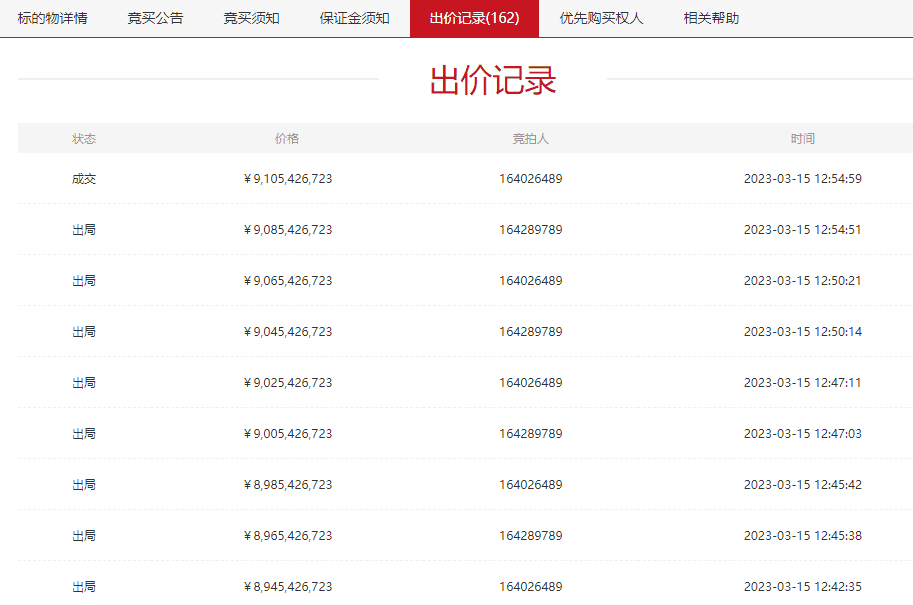

3月15日12时54分,民生证券法拍结果正式出炉。竞拍人164026489以9,105,426,723元的价格拿下民生证券34.7亿股股权(占比30.3%),较起拍价溢价55.24%。

拍卖后,泛海控股(000046.SZ)所持民生证券股权降至0.72%,正式让出第一大股东位置,同时也失去了实控权。

有趣的是,就在泛海拍卖民生证券股权落锤之际,民生金融中心大楼门口,维权投资者身穿“干泛人”t恤,上演了一场创意维权戏。

实际上,不仅投资人兑付前途未卜,民生证券前途也不明朗。据2月17日公布的全面注册制新规,实控人三年内变动的,不能在主板上市;实控人两年内变更的,不能在科创板和创业板上市。这意味着,民生证券IPO或至少将推迟两年。

一、延时160次,民生证券法拍诸多“反常”

民生证券这一场“易主拍卖”有颇多少见的现象,不仅起拍价58.6亿元,保证金高达5亿元,引来超过36万人围观;原定于3月15日上午十时结束的法拍,延时157次,经历162轮出价。

凤凰网风财讯注意到,30.3%民生证券股权法拍的参拍方,是清一色的国资。

拍卖平台显示,本轮拍卖共3位竞拍人,浙江省国资委持股的浙商证券(601878.SH)、苏州财政局旗下的东吴证券(601555.SH),以及神秘第三方。

有小道消息称,第三方或是上海国资。另有报道称,无锡国资控股的国联证券(601456.SH)也有意参与竞拍。

据悉,此次法拍的主因是烟台山高弘灏投资中心(有限合伙)与被执行人泛海控股、沈阳泛海建设投资有限公司的12亿元合同纠纷。该笔交易完成后,泛海控股还能套现近80亿,但相对泛海控股969亿元的负债仍是九牛一毛。

而这是一场多方资本暗中博弈的法拍,也曾被质疑是一场早已注定结果的交易。

2023年2月2日,泛海控股收到济南中院作出的《执行裁定书》和《拍卖通知》,从裁定书作出到3月14日开拍,仅一月有余。意向购买人须完成项目尽调、资金筹备、监管沟通等工作。

而在拍卖成交后,竞得人还要在2023年3月22日16时前将拍卖成交价余款(扣除保证金后的余款)缴入法院指定账户。

有如此人力、财力的资本方,并不多。故而,泛海方面曾公开质疑,仓促法拍可能导致竞争不够充分。

事实上,在3月13日晚间,浙商证券和东吴证券紧急入局之前,拍卖平台显示的确仅有1名参拍人。

此前澎湃新闻等媒体报道称,该名竞拍人或是上海国资。

2020年8月,泛海控股将所持27.12%的民生证券股权,42.29亿元转让给了张江高科等22家投资者,持股比例降至44.52%。而民生证券总部从北京迁至上海,并明确“植根浦东、立足上海、深耕长三角、放眼全国”作为未来5年的发展战略规划。

不过,紧急入局的两家竞拍人背景同样不容小觑。穿透股权,浙商证券由浙江省国资委、台州市国资委、招商局等共同持股;而东吴证券的第一大股东则是苏州市财政局。

法拍前夕另一个有趣的插曲是,3月12日,泛海控股突发公告,案外人北京狮王资产管理有限公司申请法院中止对登记在泛海控股名下的民生证券股份有限公司2亿股股权的执行,对应估值3.38亿元。

按照《民事诉讼法》的有关规定,“案外人异议审查期间,人民法院不得对执行标的进行处分”。该异议成立的话,拍卖将暂时中止。但显然,山东济南中院并未通过该异议。

二、股权被“贱卖”?民生证券估值引质疑

低估值或许是此番吸引众多资本“哄抢”民生证券控股权的根本原因之一。

据拍卖平台,该股权的评估报告为上海东洲资产评估有限公司于2022年9月17日出具。评估报告显示,35亿股民生证券股权对应估值约合59.25亿元,折合每股约1.69元。如此计算下来,市净率(PB)仅为1.25倍。

泛海控股认为,该估值不仅低于行业并购平均水平,不能准确反映民生证券实际价值。且未考虑到股权变更背后第一大股东身份的溢价。

对比同期,九州证券、华融证券等多家券商的收并购估值均在1.5~1.8倍。而在2021年的民生证券股权交易中,武汉金控则给出了近2倍的PB估值。

俨然,无论是与同行的并购估值相比,亦或是和自身过去的股权转让相比,此次法拍的估值都显得有些低了。

更何况,在评估报告出具前,在一众券商中,民生证券的业绩表现可谓不俗。

财报数据显示,2019年~2021年,民生证券营收分别实现26.88亿元、36.32亿元、47.26亿元,同比增长84.28%、35.13%、30.12%。归母净利润分别实现5.32亿元、9.19亿元、12.23亿元,同比增长461.08%、72.74%、33.17%。在券商表现低迷的2022年上半年,民生证券实现营收16.63亿元,净利润4.27亿元。

2022年,民生证券过会IPO项目26家,IPO项目过会数量排名行业第六;在股转系统挂牌21家,排名主办券商第一。Wind数据亦显示,民生证券2022年上半年分仓佣金收入1.18亿元,同比增幅331%,在31家“亿元俱乐部”成员中的增幅排名第一位,市场排名也从去年的第43名升至第29名。

即便在当下的券商行业,这一估值依旧低于平均水平。据国信、浙商等多家券商最新研究数据显示,目前券商PB估值也在1.4倍左右。且结合历史数据,长期谨慎考虑的话,PB估值仍有40%的上升空间,也即约2倍。而随着注册制的放开,券商在2023年一季度后将很快迎来估值修复。

俨然,无论从过往业绩表现来看,亦或是低估值下的发展潜力,对于竞拍方而言,这都是一笔颇为划算的买卖。

三、泛海系债务危机待解,上市公司亮起退市红灯

回顾泛海系的危机,2014年~2016年是泛海系的“狂飙时刻”——主要业务从地产转为金融,开始了高质押、高杠杆、狂收购、高风险的扩张之路。

三年时间,泛海系投资了45家上市公司和9家新三板企业,几乎拿下了所有金融牌照,比之当初的“德隆系”,有过之而无不及。中国泛海(泛海控股的第一大股东)的营收规模更是从2014年的89.01亿元一度跃升至2016年的260.01亿元。

然而,这类企业的天生缺陷是,一旦融资受阻、资金将面临着断流的可能,大量债务会将企业彻底逼到危机的悬崖。

2020年,民生信托多个产品违约引炸了第一波危机“爆点”。它几乎精准得踩中了每一个不该踩的地方——金凰珠宝百亿假黄金、新华联债券逾期、中建五局“萝卜章”、汉能集团、凯迪生态、*ST恒康、汇源果汁......因此产生的纠纷超过了150亿元。至信516号、至信681号、至信828号等在内的多个信托项目全部延期,引发投资者多次集体维权。

此后,中国泛海、泛海控股、民生控股、中泛控股、中国通海金融、民生银行等多家泛海系控股及主要参股公司,被拉入流动性危机之中。

中国泛海的被执行金额高达232.42亿元;泛海控股2022年归母净资产为-6亿元至-36亿元,面临退市;中泛控股被债权人申请清盘;通海债务缠身,海外多项资产被出售;民生银行反咬泛海,一纸诉状将泛海系及实控人卢志强告上法庭.....

据不完全统计,泛海系的投资名单中仍有四十余家上市公司以及新三板企业,其中不乏中国银行、交通银行、国泰君安、阿里巴巴、奇虎360、九芝堂、会稽山等股权有着良好流动性的上市公司。不过,目前均未有出售信息。

泛海系的化债之路将走向何方?我们会持续跟进。

本文来自微信公众号:风财讯 (ID:fengcaixun),作者:陈文莉,编辑:王婷婷