该来的总是会来,备受关注的恒大终于揭晓了有关境外债务的重组方案,恒大又要发债了。

3月22日深夜,中国恒大(03333)发布关于境外债务重组的内幕消息,恒大将发行新的债券对原债券进行置换,新债券年限4至12年、年息2%至7.5%,前三年不付息,第四年初开始付息、付本金的0.5%。

如果恒大本次境外债务能够成功重组,也就解除了香港法院判令其清盘的风险。

恒大不仅在公告中明确了债务重组细则,集团的资产状况、负债状况、以及旗下物业和新能源汽车的业务状况也一并同这份方案公之于众:

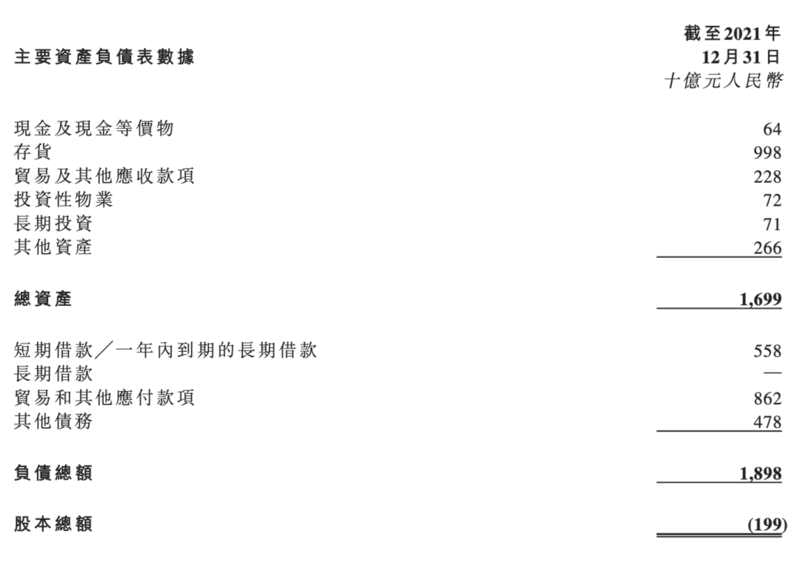

总资产1.699万亿元的恒大早已资不抵债;

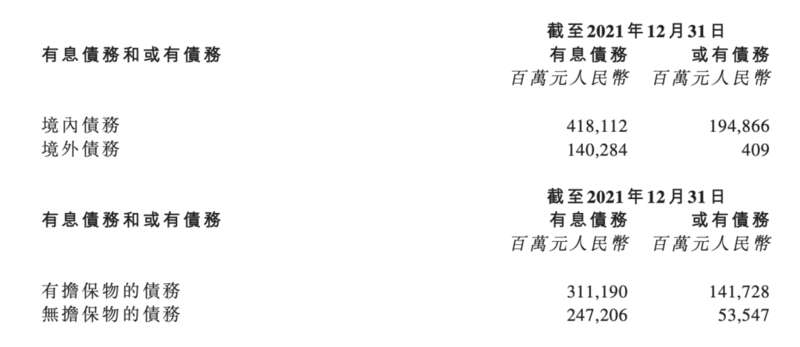

境内外有息债务和或有债务总额高达7537亿元;

本次发行的新债券最长票据期限长达12年;

新债券转换为恒大股票价格只有股价的35%;

恒大还需要3000亿元的额外融资……

该份公告长达201页。

“753700000000”

这是恒大首次公布集团详细的债务情况。

目前恒大的境内有息债务为4181.12亿元,或有债务为1948.66亿元,境内总债务达到6129.78亿元。

境内债权人也纷纷对恒大采取了法律行动。截至目前,恒大仅标的金额在1亿元以上的未决诉讼案件数量超过789件,标的金额总额达到3313亿元,未决仲裁案件数量超过43件,标的金额总额达到322亿元。

与高额的境内债务比起来,境外债务简直是九牛一毛。

恒大目前的境外债务总共分成两个部分,一部分是由中国恒大发行的本金总额为139.225亿美元的美元高级担保票据,另一部分是景程有限公司发行的本金总额为52.26亿美元的美元优先票据。境外债务总额约为1407亿元。

恒大所有的境内境外债务加起来达到了惊人的7537亿元。

“2.05%”

恒大此次债务重组方案主要对象是境外债权人,就方案细则来看,多少也有些“霸王条款”的意味。

本次恒大将通过发行新的债券对原债券进行置换,新债券年限4至12年、年息2%至7.5%。而且前三年恒大将不付利息,第四年初开始付息、为本金的0.5%。

境外债权人可以选择以下两种方案:

第一种,协议安排债权人可以按其可获偿金额1:1的转换比率获得将由中国恒大发行的新票据,新票据期限为10–12年,将随着时间的推移偿还。

这也就意味着境外债权人如果以新债置换旧债,至少还要多等3年。

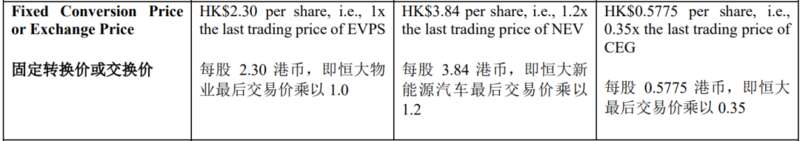

第二种方案是,协议安排债权人可以选择将其可获偿金额转换为:一,期限为5-9年的将由中国恒大发行的新票据;二,由五笔与恒大物业、恒大新能源汽车或中国恒大上市股票挂钩的股权挂钩票据构成的组合,挂钩方式包括由其担保、挂钩、可强制交换或可强制转换对应股票;三,上述两者的组合。

值得注意的是,中国恒大上市股票的强制可转换债券其固定转换价为每股0.5775港币,即恒大最后交易价的35%。

当然,债权人也可以等待恒大进行清算,恒大清盘呈请的聆讯已押后至2023年7月31日,预估回收的金额只有97.28亿元,预计回收率最低仅有2.05%。

恒大也“诚恳”表示,预估回收率的实现可能会受到不可预见的事件和基本假设能否实现的影响。因此,实际回收率可能与列示的预估回收率存在重大差异。

“199000000000”

恒大究竟还剩多少钱?

截止至2021年12月31日,恒大全部总资产加起来金额为1.699万亿元,但是总负债已经达到1.898万亿元。也就是说即使恒大把所有的家当全部用来还债,最后还有1990亿元的债务无法进行偿还,债台高筑的恒大早就已经资不抵债了。

恒大的现金流也所剩无几,根据恒大未经审计的财务信息显示,恒大的合并现金余额(不包括上市子公司,恒大物业和恒大新能源汽车及其各自的子公司)约为534.22亿元。

在目前的现金余额中,有520.82亿元为受限现金,非受限现金仅有13.41亿元。

恒大还表示,由于流动资金紧张,恒大新能源汽车已采取措施削减成本。在没有新流动性注入的情况下,恒大新能源汽车也将面临停产风险。

“300000000000”

在债务重组方案中,恒大再次狮子大开口,提出了3000亿元的额外融资。

恒大表示,未来三年公司的核心任务是“保交楼”,并会努力保持“复工复产”维持有序运营,预计需要额外2500亿元至3000亿元的融资。期间现有项目的无杠杆自由现金流将主要用于偿还续建所需的新增融资,对于公司的无抵押担保债务偿还能力较弱。

按恒大预计,从第4年开始,公司能基本恢复正常经营,无杠杆自由现金流预计将逐步增加。预计2026年至2036年年均可实现无杠杆自由现金流约1100亿元至1500亿元。

需要注意的是,前述现金流恒大仍未考虑偿还项目存量债务。

恒大同时也发布了“良心”提醒,公司境内大部分项目面临债务违约和诉讼风险,将会对公司未来造成额外现金流损失以及对项目正常开发进度造成阻碍。