本文来自微信公众号:巴伦周刊(ID:barronschina),作者:郭力群,头图来自:视觉中国

“利率峰值可能高于先前的预期”。

美联储主席鲍威尔周二(3月7日)在参议院银行委员会发表证词时说,预计未来几个月美联储将多次加息,并准备在必要时再次加快货币政策收紧的步伐。

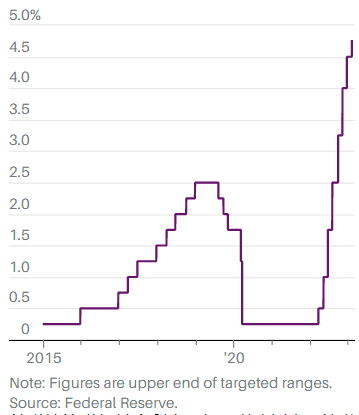

鲍威尔还指出,1月份超出预期的经济数据表明,“利率峰值可能高于先前的预期。”

鲍威尔说:“如果整体数据表明有必要加快紧缩步伐,我们将做好准备加快加息速度,恢复物价稳定可能需要我们在一段时间内维持限制性的政策立场。”

鲍威尔的“鹰派”表态吓坏了投资者,美股三大股指全线下跌,道指收跌1.7%,标普500收跌1.5%,纳指收跌1.3%。

经济衰退指标——美债收益率倒挂程度进一步加剧。周二2年期美债收益率较10年期美债收益率高103.7个基点,这是1981年9月22日以来从未出现过的水平。

一、3月加息50个基点的可能性大幅上升

鲍威尔在两个多小时的证词中明确表示,美联储处于高度戒备状态。他说,美联储意识到,到目前为止,紧缩措施的影响尚未完全显现。他还称,从经济数据来看,没有证据表明美联储已经“走得太远”,“事实上,数据表明美联储还有很多工作要做。”

他还在开场白中指出,美联储预计联邦基金利率将“持续上升”。

周二的听证会是美联储将在3月21日至22日的政策会议上考虑加息50个基点的最明确的信号。根据芝加哥商品交易所FedWatch Tool的数据,3月加息50个基点的几率从一天前的31.4%大幅升至70.5%,交易员还认为,联邦基金利率在今年年底升到5.5%至5.75%或更高的可能性越来越大。

如果美联储3月加息50个基点,这将标志着紧缩步伐的加快。加息50个基点说明美联储认为迄今为止的加息行动尚未起到给经济降温的作用。

二、联邦基金利率目标上升

周二听证会上最具争议的话题集中在失业率上。两党议员均指出,为了降低通胀,美联储正试图推高失业率。鲍威尔多次为美联储的做法辩护,指出失业率上升将是一个意想不到的后果,失业率也可能不需要大幅上升。

鲍威尔承认,劳动力市场“很可能”陷入疲软,但他称,主要原因可能是就业机会减少(这是劳动力需求的一个指标),而不是裁员激增。鲍威尔暗示,失业率温和上升总要比通胀持续高企好。

马萨诸塞州民主党参议员伊莉莎白·沃伦(Elizabeth Warren)向鲍威尔指出,如果按照美联储的预测,失业率从目前水平上升超过一个百分点,到今年年底达到4.6%,这意味着200万人将失去工作,沃伦还警告说:“一旦裁员开始,形势将变得一发不可收拾。”

鲍威尔回应说,高通胀“严重伤害了所有美国人,而不仅仅是200万人”,他还说:“如果美联储什么都不做,让通胀率保持在5.6%,美国人的的生活会变得更好吗?”

此外,鲍威尔多次不予对财政政策发表评论,并回避了有关政府支出是否导致通胀居高不下的讨论。他说,他不认为财政政策是导致高通胀的主要因素。鲍威尔也没有回答有关财政支出放缓是否有助于美联储恢复物价稳定的问题。

三、收益率曲线倒挂程度创40多年来之最

在鲍威尔发表证词后,债券市场最可靠的衡量美国经济衰退即将到来的指标之一进一步跌至负值三位数以下。

广受关注的2年期和10年期美债收益率利差周二收于负103.7个基点,这是1981年9月22日以来从未出现过的水平。1981年9月22日这一数字为负121.4个基点,当时担任美联储主席的是保罗·沃尔克(Paul Volcker),他任期内联邦基金利率高达19%。

鲍威尔的“鹰派”言论令金融市场感到意外,对货币政策非常敏感的2年期美债收益率升至超过5%的水平。美元指数上涨1.2% ,达到1月份以来的最高水平。

Facet投资主管汤姆·格拉夫(Tom Graff)说:“每当美联储变得更加‘鹰派’时,收益率曲线倒挂程度就会加深,这相当于市场在说:由于经济增长放缓和/或衰退,美联储将在晚些时候降息。从收益率曲线倒挂可以看出市场对于长期维持高利率的做法是否可持续的看法,市场仍然认为经济衰退很可能发生,但不一定很快会发生。”

格拉夫说:“我仍认为收益率曲线倒挂是一个比较可靠的衰退信号。从历史上看,每次经济减速和周期都有一点不同,所以结果也有一点不同,但是这个信号一如既往的强大和准确。我认为,今年下半年美国经济将明显放缓,但要到2024年才会陷入衰退。”格拉夫称,Facet增持了医疗保健和老牌科技公司的股票,这些公司的利润率较高,债务水平较低,盈利波动性也比过去小。

在鲍威尔强调加息的必要性的同时,国会议员反复问他,利率是否是控制通胀的唯一工具。鲍威尔回答说,利率是主要工具,他没有更详细地讨论美联储“缩表”的问题(即缩减8.34万亿美元的资产负债表)。

“缩表”一度被视为对加息的补充,亚特兰大联储行的一位经济学家估计,三年内被动减持2.2万亿美元的名义国债,相当于在动荡时期加息74个基点。

但多资产经纪公司XM高级投资分析师马里奥斯·哈吉吉里亚科斯(Marios Hadjikyriacos)认为,美联储不想加快“缩表”进程,因为这会让目前复杂的情况变得更复杂。“缩表”将“从系统中抽走过剩的流动性,更快地收紧金融环境,有助于更有效地传递货币政策立场,但‘缩减恐慌’和2019年回购危机留下的伤疤,让美联储对积极部署这一工具持谨慎态度。”

Facet的格拉夫认为,去年英国债券市场危机——当时英国政府出人意料的大规模减税计划引发骚乱,并导致英国央行进行紧急干预——也在影响美联储的考量。他说:“如果美联储在‘缩表’问题上过于激进,可能会造成不可预测的后果,鉴于美联储对此只字未提,市场似乎已经忘记了‘缩表’也是一种工具。”

鲍威尔将于美国东部时间周三上午10点在众议院金融服务委员会的听证会上再次发表证词。

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:郭力群