投资者都希望找到那些具有护城河的企业,经济学家简·埃克豪特在他的著作《利润悖论》中,提出了护城河可能带来的潜在问题:少数公司利用了自身强大的市场支配力,破坏了本应正常运作的竞争性市场,这种非良性的市场力量可能扼杀社会的创新活力。

本文选摘自《利润悖论》第一章《管理护城河的艺术》,来自微信公众号:巴伦周刊 (ID:barronschina),作者:简·埃克豪特,编辑:喻舟,头图来自:视觉中国

为了解释什么样的企业才是最值得投资的企业,沃伦·巴菲特曾说过这样一段话:“我不想投资一个对于竞争对手来说非常容易进入的行业,我理想中的企业要有自己的护城河。另外,企业必须有一座雄伟的城堡,负责管理城堡的公爵也要诚实勤劳,聪明能干。当然,最重要的是在城堡周围修一圈足够宽的护城河。”

巴菲特还说,如果你真的有一座雄伟的城堡,那么其他人一定会想要攻占它。因此,巴菲特总是督促手下的管理者去做一件事,那就是不断拓宽护城河,然后把鳄鱼和鲨鱼都扔进河里,从而抵挡竞争对手的入侵。

我们知道,每个企业家都想垄断市场,让自己的公司独霸一方。这是因为在没有竞争对手的情况下,垄断者可以随意设定价格,使自己的利润最大化。

虽说当今世界不太可能出现完全垄断的企业,但在21世纪初,像康卡斯特这样的有线电视供应商,在当地市场中已经非常接近完全垄断的状态,尤其是在那些偏远的乡村地区。身为这些地区的唯一供应商,它没有任何竞争对手,所以市场价格都是它自己说了算。

一方面,由于每件商品的售价都高于它的生产成本,更高的定价可以直接增加企业的收益;但另一方面,更高的定价也会导致买家数量的减少,从而间接地减少企业的收益。假设康卡斯特提高了有线电视的服务价格,那么很多买家就会因财力不支而放弃购买。想要利润最大化,企业在定价时就必须综合考虑直接效应与间接效应,在提高价格与降低销量之间取得平衡。

严格来讲,康卡斯特并没有完全垄断市场,因为市面上还有很多供应商可以提供类似的服务,比如卫星电视;此外,越来越多的互联网内容供应商也在不断进入这一市场。

如果市场中只有少数几家公司参与竞争,我们就把这种情形称为寡头垄断。此时,市场中的竞争行为十分有限,这些企业仍然可以让价格远高于成本,从而赚取超额利润。不过这种超额利润很难维持,因为高利润必定会吸引一批新的竞争对手来分一杯羹。让新来的竞争者可以轻松参与到市场竞争中,是竞争性经济中资本主义制度赖以存在的基础。

一、竞争的目的是为了垄断

一个完全竞争性的市场不会存在任何市场支配力,企业的利润也不会超过资本回报,而是刚好可以适当地补偿投资者所承担的风险和其他成本。因此,我们可以将市场支配力看作某些公司的特殊能力,这种能力可以帮助公司将价格定在成本之上,并将由此产生的超额利润补贴到投资、风险和创新之上。

正如沃伦·巴菲特所言,成功的企业家只会去猎寻那些几乎没有什么竞争的市场。企业家们之所以争先恐后地去抢占新市场,就是为了让企业的收益高于银行的利息。

当然,并不是每家公司都能拿到这种超额利润。沃尔玛称霸零售市场后,它的利润一路飙升,竞争对手的利润则一路下滑。由此可见,虽然创业的最大意义在于从乱军中杀出一条活路,但光靠英明决策和持续创新还不足以取得胜利,我们的运气也必须足够好才行。

企业的最终目标,就是从这场以创新力为核心的竞赛中脱颖而出,赢得更高的生产力以及短暂的垄断权力。这就是约瑟夫·熊彼特(Joseph Schumpeter)提出的“经济增长理论”与“创造性破坏理论”:为了获取短暂的市场支配力,企业会不断地进行创新,并淘汰现有的劣势技术。

创新也为竞争对手提供了采用新技术甚至超越新技术的机会,从而在这一过程中不断挤占领导者的空间。正是这种你追我赶的竞争氛围,推动了科学技术的不断进步。虽然特斯拉在电动汽车市场处于领先地位,但它周围早已群狼环伺,竞争对手们都想借助更先进、更廉价的技术跟特斯拉掰一掰手腕,看看谁才是真正的行业老大。

尽管垄断的力量可以激励创新和增长,但这种力量是暂时的,一旦竞争对手采用了相同甚至更先进的技术,这种力量很快就会消失。另外,按照常理来说,垄断权力并不会导致超额利润,因为为了实现技术的飞跃,并最终受益于这暂时的市场支配力,企业就必须把钱用来投资。

另一方面,考虑到市场中的每一位竞争者在想方设法地超越对方,企业还需要根据预期利润提前进行投资。正如沃伦·巴菲特等身经百战的投资者所言,盈利企业之所以还会继续创新,其目的往往不是推出新产品和新技术,也不是降低生产成本,而是确保那些潜在的竞争对手无法进入自己的领域,跟自己分一杯羹。

二、哈耶克和奥威尔谁更理解竞争?

和那些在垄断力量的激励下努力创新、不断超越竞争对手的企业家不同,巴菲特所推崇的企业家会在城堡周围建造护城河,限制竞争对手的进入,不断巩固自己的势力,实现永久性垄断。也就是说,如果投资者不断地扩建城堡,同时利用所得利润收购更多建有护城河的城堡,那么熊彼特的经济增长理论就不再生效,企业之间的竞争变成了一场“大富翁桌游”。

顺便说一下,拥有大富翁游戏版权的帕克兄弟喜欢把大富翁的创作过程包装成一个经典的美国梦:一个穷困潦倒的失业工人在大萧条时期发明了大富翁游戏,很快便风靡全美,成了市场上最受欢迎的游戏,而他自己也成了一名百万富翁。

不过,现实总是比故事要复杂一些。如今我们所熟知的这一版大富翁,其原型来自1903年伊丽莎白·玛姬(Elizabeth Magie)设计的“大地主游戏”(The Landlord’s Game)。当初她设计这款游戏其实并不是为了娱乐,而是为了更好地向大家展现垄断市场的危害。

大地主游戏原本有两套游戏规则:第一套规则和现今流行的规则差不多,游戏最终只有一位赢家,这位赢家可以统治整个市场;第二套规则加入了反垄断的限制,市场中的新增财富会分配给每一位玩家。反垄断规则参考了19世纪著名经济学家、政治家亨利·乔治(Henry George)的理论。亨利·乔治认为,为了尽可能减少政府收入对市场的影响,我们应该对土地价值征税,而不是对劳动者的收入征税。

伊丽莎白·玛姬试图借助这款游戏批判那些像约翰·摩根和洛克菲勒一样,在现实世界的大富翁游戏中取得了最终胜利,变得富可敌国的实业家。在那个年代,不少人觉得科技创新不会让市场变得像熊彼特所说的那样,各个企业积极竞争,胜者将享有短暂的垄断权力,败者随时有可能被取代;而是会让市场变得像大富翁游戏所展现的那样,个别企业借机称霸市场,垄断行业。

数十年后,乔治·奥威尔在评价《通往奴役之路》(The Road to Serfdom)时给出了自己的观点。他认为,哈耶克所描绘的“自由市场中企业全部处于良性竞争状态”这一画面实在太过于理想化了。奥威尔表示:“竞争的问题在于,只有少数人可以取得最终的胜利。”

虽然哈耶克是一位杰出的经济学家、哲学家,而奥威尔并没有专业的经济学背景,但他绝对称得上是一位天赋异禀的思想家。经济学家们早就知道,竞争必须满足某些特定条件(每个人都可以获取完全的信息,市场不存在外部性、规模经济、经济摩擦),才能让亚当·斯密所描绘的那只“看不见的手”充分发挥作用,帮助市场为最多的人创造最大的利益。

哈耶克和奥威尔之间的分歧在于,现实中的市场是否满足完全竞争所必需的先决条件。哈耶克认为这些先决条件在很大程度上得到了满足,而奥威尔则认为这些条件没有得到满足,而且“自由资本主义必然会导致垄断现象”。

在19世纪末、20世纪初的时候,市场并没有出现哈耶克所描绘的良性竞争的场面,少数企业成功地突破了竞争对手的围剿,成为行业的垄断者。例如在石油和铁路等领域,利用公司合并等手段(往往是一些不太正当的手段),某些企业设法控制了整个生产网络,大大提高了行业的进入门槛,迫使潜在对手无法参与竞争。也就是说,这些企业只会为了争夺市场的主导权而竞争,并不会为了促进行业发展、提高市场水平而竞争。

由此一来,虽然在争夺主导权的过程中会出现激烈的竞争行为,但只要有人赢得了竞赛,获胜者就可以一劳永逸、告别竞争。奥威尔不愧是文学奇才,他只是把“竞争”一词变成了复数形式,就把自己与哈耶克在观点上的差别体现得淋漓尽致。换句话说,哈耶克认为竞争会产生多赢局面,奥威尔则认为竞争只会导致“一家独大”。

接下来大家将会看到,过去几十年中所发生的事情,其实跟一个世纪以前(即1890~1914年这段时期)所发生的事情差不多:随着科学技术的飞速进步,熊彼特的理论宣告彻底失败;在各种手段的帮助下,那些企业家牢牢地将市场支配力捏在了自己手里,垄断权力几乎变成了一种永久性的存在。经过紧张激烈的科技竞赛,那些获胜的企业在提高生产效率的同时,也成功地利用科技优势将对手挡在了市场之外。

换句话说,科技创新不仅帮助企业获得了竞争优势,成为行业的领头羊,也为其建立了永久性的护城河。

三、市场支配力越来越强大的证据

市场支配力的案例可以说无处不在,几乎每个行业都有几家可以主宰整个行业的企业。

比如,三家公司生产了市面上89%的起搏器,美敦力是其中最大的一家,它占据了一半以上的市场份额;全美国有69%的婴儿奶粉是由两家公司生产的;美国市场中的干猫粮都来自雀巢一家公司;联合利华和卡夫两家公司生产的蛋黄酱占据了全美国87%的市场份额;70%的社交网络被脸书一家独占,推特和领英加在一起也只占了15%;四大航空公司占据了美国国内航空市场76%的份额;家得宝和劳氏在美国家装市场上占有81%的份额;另外,如果你想在去世之前就安排好自己的葬礼,那么你在挑选棺材时几乎只有两个品牌可以选择,因为这两家企业生产的棺材占据了82%的市场份额。

虽然市场份额的高度集中(意味着购买时的选项较少)可以反映市场支配力的存在,但它并不能说明全部问题。比如公共事业和重工业这样的行业,成立新公司的成本非常高,所以市场份额高度集中是一种很自然的现象。因此,想要准确描述市场支配力的现状,以及市场支配力随时间的演变过程,我们必须找到更精准的工具和方法。

2017年初,任职于普林斯顿大学(现任职于鲁汶大学)的简·德·洛克(Jan De Loecker)和我一起调查了市场支配力对企业高管薪酬的影响。我们的假设是:高管的薪酬会随着企业市场支配力的提升而增长。为了验证这一假设,我们需要建立一个适用于所有大型企业的准确衡量市场支配力的评测标准。

有意思的是,虽然在小规模的市场内,我们对市场支配力这个概念已经有了极为详尽的研究,但如果把规模放大到整个经济市场,我们一下子就变得茫然不知所措。大多数专家认为,我们不可能计算出整个经济体系的市场支配力指数,因为现有的手段无法让我们获得所需的相关数据。

早在1988年,斯坦福大学的鲍勃·霍尔(Bob Hall)就已经在论文中提出了一种根据不同行业来计算市场支配力指数的方案。为了计算出每个公司而不是整个行业的市场支配力指数,我们收集了各个上市公司的财务数据。考虑到这些数据可以一直追溯到1950年左右,而且上市公司占据了1/3以上的经济体量,我们成功地计算出了过去70年每个行业中各个企业的市场支配力指数。

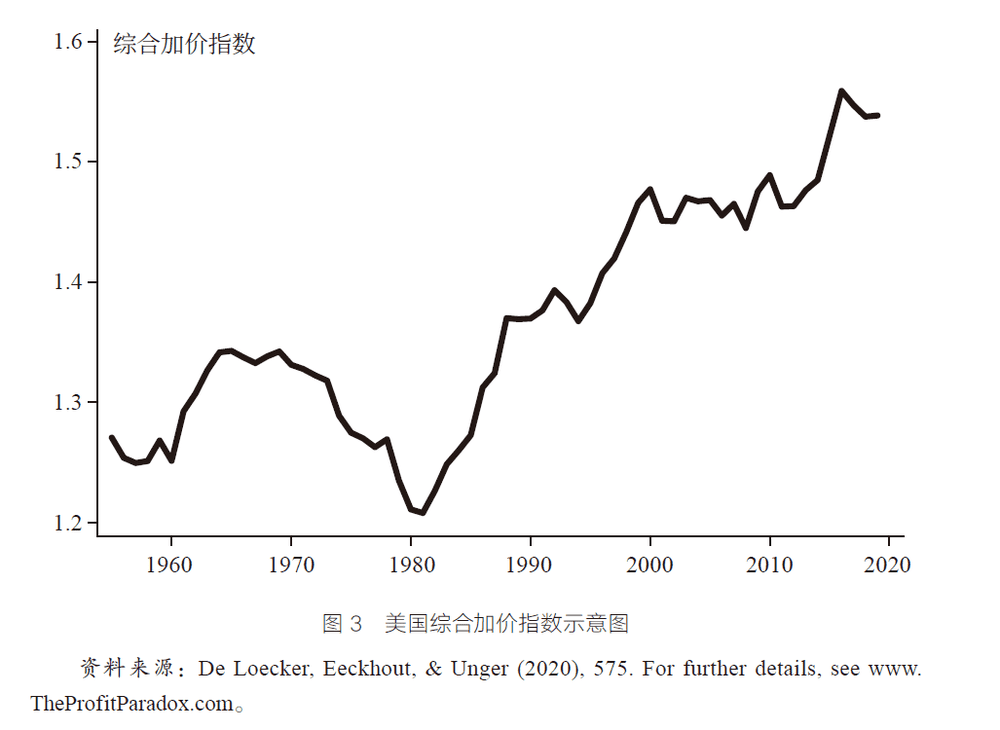

事实上,我们测得的这个指数也可以称为“加价指数”,即价格与生产成本的比例。对于汽车厂商来说,生产成本指的是钢材、轮胎等材料成本,以及生产车间工人的工资。如果一辆汽车的成本为10000美元,售价为12500美元,那么相应的加价指数就是1.25。加价指数可以很好地反映市场支配力的强弱,因为通过它人们可以一眼看出商品售价比成本高了多少。

这一串新数据不仅忠实地记录了市场支配力的演变过程,同时也反映出市场支配力随时间的变化规律。即便是我们这种不苟言笑的经济学家,在这样的数据面前也有些欣喜若狂。

如图3所示,1980年~2019年,美国的平均加价指数一直在急剧攀升,其数值从1.21一路涨到了1.54。这意味着1980年时,商品的售价只比成本高21%,而现在,商品的售价足足比成本高出了54%。另外我们还可以看到,加价指数在1980年~1990年出现了极为夸张的增长,之后在2000年~2010年又出现了长达十年的停滞。在经历了全球性的经济危机之后,这一指数又出现了新一轮的大幅上涨。

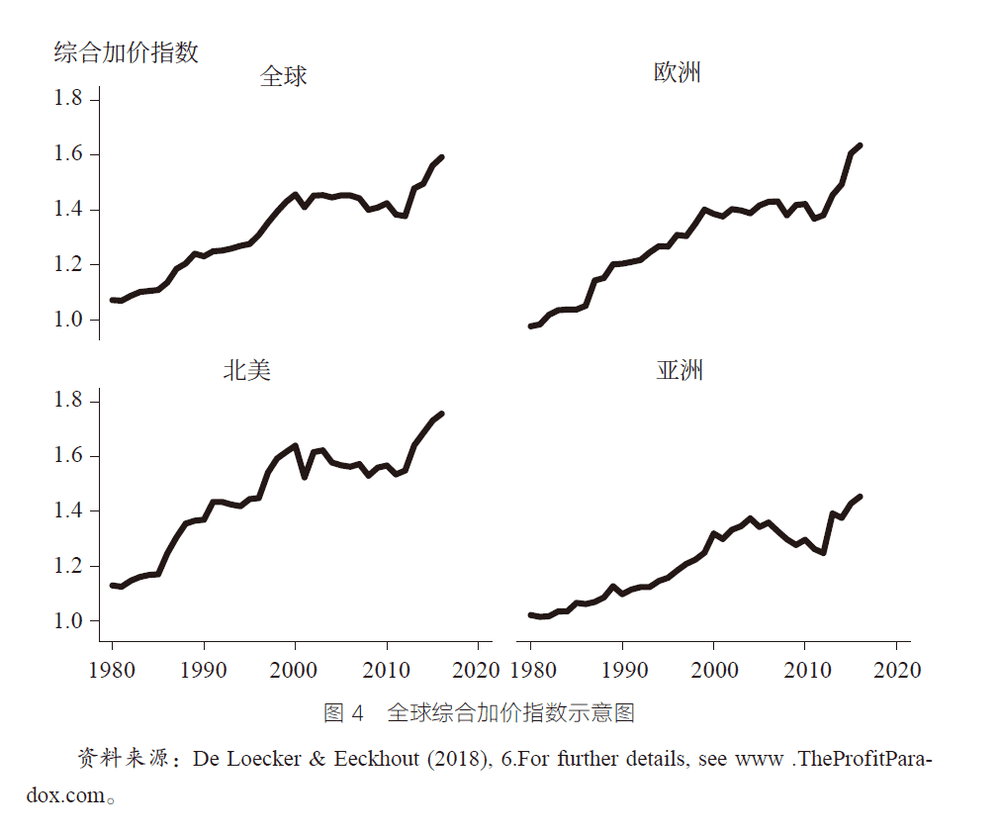

这种增长规律是全球性的。除美国之外,类似规律也出现在了欧洲、北美洲和亚洲等地区。从全球的角度来说,加价指数在1980年~2000年有所增长(见图4),在2000年~2010年出现了10年的停滞,直到2010年全球经济危机结束之后才重新开始快速增长。

不可思议的是,各个大陆的变化规律和全球的变化规律没有太大差别,尤其是欧洲和美国这两个地区,虽然前者的起始数字较低,但二者几乎拥有相同的变化规律。此外,虽然南美洲和非洲地区的一些新兴经济体的增幅较小,但它们的起始数字比较高。总而言之,根据我们的发现,世界各地几乎都出现了市场支配力增长的现象。

深入调查之后,我们发现了一个更加令人惊讶的事实:无论是在高科技行业中,还是在纺织行业中,市场支配力都在不断上升。一般来说,人们会把市场支配力的提升归咎于谷歌、苹果这样的大型科技公司,事实也的确如此,很多科技公司的加价指数高得可怕。

不过出人意料的是,在某些传统行业,比如纺织业和零售业,加价指数也出现了类似的甚至更高的增长。总的来说,好像只要行业内有新技术问世,加价指数就会随之上升,即便传统行业也不例外。

在传统行业中,采用了新技术的企业拥有更高的加价指数。例如,西班牙的服装生产商和零售商 Zara在设计、生产、物流等环节都采用了极为先进的数据处理技术。这些技术可以让公司在客户喜好、时尚潮流发生变化时及时调整服装生产策略,这不仅节省了大量成本,也提高了销售业绩。此外,由于成本较低,Zara可以大幅度压低市场价格,借此来压制竞争对手,从而进一步扩大市场份额。

相比之下,医疗设备这种专业程度较高的行业可以赚取十分惊人的利润。比如近几年内,美国迈兰公司一直维持着较高的加价指数。迈兰是肾上腺素笔(EpiPen)的生产商。肾上腺素笔是一种抗过敏设备,其售价从2007年的94美元一路涨到了如今的609美元。而同时,它的生产成本一直维持在35美元左右,没怎么变过。虽然肾上腺素笔近乎抢钱一般的定价策略一直饱受争议,但遗憾的是,市面上还有许许多多和迈兰一样的公司。

超高的加价指数不仅可以帮助企业繁荣发展,还可以让企业不断攫取更多的市场份额。既然那些生意会源源不断地自低加价指数企业流向高加价指数企业,那些巨无霸公司主宰整个市场也就变成一件顺理成章的事了。

出于上述原因,那些像亚马逊一样的公司不仅能够以更为丰厚的利润进行生产,更是可以肆无忌惮地牵着竞争对手的鼻子走。过去40年发生的这些事情证实了乔治·奥威尔的观点:“竞争的问题在于,只有少数人可以取得最终的胜利。”

我们的经济体系一边筛选着胜者,一边赋予它们越来越丰厚的奖励,而那些不幸失败的企业却只能苦苦挣扎、自舐伤口。

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:简·埃克豪特,编辑:喻舟