去年LPR下调了三次:1月20日,5年期LPR下调5个基点,下调为4.6%;5月20日,5年期LPR下调15个基点,下调为4.45%;8月22日,5年期LPR再次下调15个基点,下调至4.3%。

2022年一整年,LPR下调了0.35%;那么今年开始,之前买房的人房贷利率也同步下调0.35%,月供也会随之变少。

我查了一下我的还款记录,去年每个月还款是15315元,今年1月份和2月份的月供,已经降到了15000元。

月供每个月少了300多元,一年也才3600元,连抽烟的钱都不够。

对于大多数人来说,这点下降幅度,只能算是降了个寂寞。

还有很多前几年买房的人,他们的利率是在央行制定的LPR之上,银行还加了三四十个基点,而银行的加点,是永远不会下调的。

去年楼市行情不好,房贷放不出去,为了刺激大家买房,不少银行不仅取消了加点,还打了不少折扣。

有些银行在4.3%的基准利率基础上,进行下浮,做到了3.8%的利率。这样的下调幅度,相对于区区0.35%的基准利率下降,简直太有诱惑力了。

于是,2023年春节过后,最富戏剧性的一幕出现了:有钱人疯狂提前还房贷。

现在贷款中介忙得一塌糊涂,他们一方面给客户过桥资金提前还贷,另一方面协助客户办理经营贷,以偿还客户借的过桥资金。

在贷款中介的鼓动下,不少客户受不了利息差的巨大诱惑,纷纷提前还房贷,转而进行经营贷。

我去年一整年,都收到贷款中介的电话,忽悠我去提前还贷。

有一个比较熟的银行客户经理,他也时不时暗示我,可以做经营贷,利率能低很多。

但我比较保守,也不想折腾,同时也不愿意承担银行抽贷的风险。

现在信用比较宽,银行是睁一只眼闭一只眼,为了完成业绩,对于违规的经营贷比较宽容。

但是,这始终存在着法律风险,毕竟经营贷变相转贷,是违反有关规定的,这个银行最后是不会兜底的。

一旦监管部门严格起来,银行一定会抽贷,所有的责任都在自己身上,贷款中介拿钱跑路,所有风险都得自己一个人担。

我的胆子比较小,但架不住有不怕死的,正所谓富贵险中求,还是有很多人走上了转贷这条路。

当然,也有很多有钱人,手上是有足够闲钱的,他们也是提前还贷的主力军。

他们当初买房的时候,就有足够的实力支付全款,只不过他们想留一些现金,用钱来生钱。

但是,这两年经济下行,他们发现生意不好做了,炒股也会亏钱,就算放在银行买理财,也不保本。

这些钱只能闲置在银行,不仅面临着通货膨胀带来的贬值,还有每个月源源不断地还月供,两头都在遭受损失。

于是,这些有钱人,也放弃了最后的倔强,提前把房贷给还了。

转贷和真提前还贷的人一哄而上,银行受不了了,他们不得不想尽一切办法,阻止大家提前还贷。

有些人会觉得奇怪,贷款人把钱提前还给银行,银行不该高兴吗?为什么还要设法阻止呢?

在回答这个问题之前,告诉大家一个真相:我们在银行的房贷,是银行的资产;我们在银行的存款,是银行的负债。

这句话如果不是金融从业人员,不是太好理解,简单一点说:我们从银行贷款,每个月要给银行利息,这对银行来说是生息资产;而我们存在银行的钱,相当于是借给银行,银行每个月要给我们利息,这就是银行的负债。

银行的资产有很多种,有经营贷、消费贷、车贷等各种各样的贷款,其中最优质的就是房贷了。

房贷是按房价的7折贷款给你的,有足额的抵押;贷款人都有良好信用记录,收入高,还款能力强;房贷周期长达二三十年,银行有长期稳定的利息收入,所以房贷就是银行的优质资产。

他们放出去的房贷越多,资产就越大,每个月的利息收入就高。

可一旦大量的贷款人提前还贷,银行的资产就会大规模缩水,但大家存在银行的钱还是那么多,他们的负债并没有变小,银行的盈利水平就有可能大幅下滑。

所以,银行是最不愿意看到大家提前还房贷的,这意味着他们会流失大量的优质资产。

现在出现的提前还贷潮,让银行都懵了,慌得一批。

为了阻止贷款人提前还房贷,他们想尽一切办法,增加还款难度。

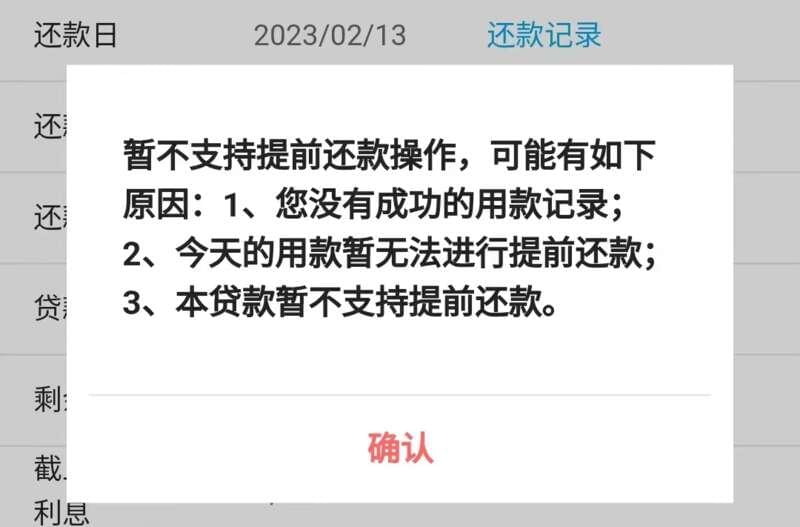

以前在银行的APP上就可以申请提前还贷,现在一些银行将这个通道关闭了,或者直接就在APP上拒绝提前还款。

贷款人不得不到线下银行网点去排队,银行工作人员也故意放慢处理节奏,每天限制名额,一旦超额,就不再受理。

于是,一些还款人的还款申请,已经排队排到了6月份。

还有一点大家可能不知道,并不是排队受理了提前还贷,而且你把贷款存到了银行的卡里,就意味着提前还贷成功。

只有等银行从你卡里把贷款扣走,你才算提前还贷成功,你才不用继续交月供。

银行有可能受理之后,迟迟不扣你卡里的款,到了还款日期,如果银行还是没扣款,你依然还是要还月供的。

这是银行最恶心的地方,他们会一直拖着,拖到你还款日交完月供之后,他们才来扣款。

让贷款人多交一到两个月的月供,是一些银行的常规操作了。

现在银行面临的压力远不止于此,去年央妈多次下调了银行存款准备金率,银行里有大量的资金贷不出去。

一边是贷款放不出去,一边大量的房贷提前收回,银行的压力可见一斑。

现在无论是新房还是二手房,交易都很低迷,新增房贷是指望不上,银行只能寄希望于消费贷和经营贷。

于是,在银行睁一只眼闭一只眼之下,一个看不见的资金循环慢慢形成。

银行将资金通过消费贷和经营贷放出去,然后拿到款的人将这些贷款,还给了过桥资金金融公司;

过桥金融公司收到钱,再将这笔钱借给下一个贷款人,这个贷款人用这笔钱提前还了房贷;

还清房贷之后,这个贷款人用这套房做抵押,以更低的利息,又从银行贷出款来,还给了过桥金融公司。

就这样,央妈放水的资金,用以支持实体经济的资金,又在银行、过桥金融公司和贷款人之间空转。

在这个空转的过程中,银行的资产变差了,利息收入变少了,过桥金融公司和中介赚得盆满钵满。

贷款人看起来相比之前少交了月供,但是承担着违规抽贷的风险。

其中,最大的赢家,莫过于过桥金融公司和贷款中介,他们又赶上了一波时代的红利。