本文仅针对刚需买房者和改善性购房者,不针对投资性购房。炒房的时代已经是一去不复返了,这里就不再复述。今天,跟大家谈一谈,为什么现在是一个比较好的买房时机?

在搞清楚这个问题前,我们先搞清楚高房价是怎么来的?在中国,一套房子最大的成本不是建筑成本,而是土地成本。据相关部门统计,土地成本占房价的比例约40%,有部分地区达到50%,还有部分地区可以达到60%。

基本上,土地成本是高房价的第一诱因。我们反过来,看一个城市的房价会不会大跌,直接看它的土地拍卖价格就知道了。如果土地拍卖价格没有大跌,房价基本上就不会大跌。任何一个房企开发房子,都是为了赚钱。没有利润,房企是不会去做亏本买卖的。

作为购房者,自然是希望房价越低越好,可这不现实,没有意义。看到这里,有人就会想:“高房价原来是土地财政造成的。”有了这个想法后,就会对土地财政充满怨气。

队长要说,这是不对的。土地财政是取之于民,用之于民了。它被大量地用于建设公共设施了,如你家小区附近的公园、地铁、体育馆、图书馆、城市绿化、道路交通、公立医院以及公立学校等。

不管怎么说,土地财政收上去后,做了大量的城市建设,让大家都享受到了现代化的城市公共服务。它是一种变相的土地税。

真正趴在房地产上的第一座大山不是土地财政,而是银行。银行一只手给房企房贷,另一只手给业主房贷,两头赚,两头不耽误。可羊毛出在羊身上,最后这些钱全都是要业主来支付的。

那么,银行利率对买房有多大影响呢?一句话可以说明白:“比房价更贵的是银行房贷利率。”

为了给大家说清楚,队长给大家举一个例子。假设我们在广州买一套房子,总价格500万,中国银行房贷利率为5%,那么,按揭30年,等额本息计算的总利息约为466万。加上本金,你一共需要支付966万。这个利息都快赶上一套房子的价格了。可你拿来买房,至少你还有一个房子。你支付银行利息,就净给银行打工了。

与之对比,香港的房贷利率为2.02%,同样是一套500万的房子,按揭30年,等额本息计算的总利息约为167万,少了299万。日本的房贷利率为1.41%,总利息约为113万,少了353万。瑞士1.61%,法国1.69%,中国台湾1.92%......

基本上,一套500万的房子,房贷利率少个1%,就能少93万的利息。看似高房价的锅好像都是房企造成的,是土地财政造成的,可实际上,赚大头的是银行。过高的银行房贷利率,让业主背上了长期的月供压力,抑制了中国人对其他商品的消费力。

换而言之,中国的消费过于依赖房地产。房子作为绝大多数中国人一生中最大宗的消费,当房子卖不动时,中国消费就很难提振。一个人吃1000次小龙虾所带来的消费力,也比不上买一套房。

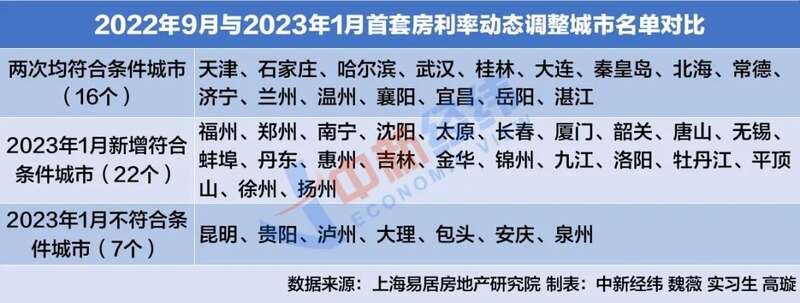

而现在,房贷利率降了,太原、唐山、温州、泉州、石家庄将首套房的贷款利率降低至3.8%了。全国百城平均房贷利率已降至4.1%,创下有统计以来历史最低。也就是说,你买一套价格500万的房子,省下来的利息基本上可以买一辆保时捷卡宴了。

有人会想,我不买,难道房价利率就不会再降了吗?难道它不能降低至2%吗?这种可能性是极低的。

2023年,中国国家发改委对经济增长率的预测在5%以上。自春节开年以来,各行各业也都在以肉眼可见的速度复苏。即便是在制造业,海外订单也在大量的回流中国。中国制造仍旧是世界离不开的经济发动机。

当经济增长后,人们对住房的需求就会逐步释放。不管是刚需性住房,还是改善性住房,都会逐步迎来缓慢地回暖。我们不能说,中国房地产的春天又回来了,但中国房地产最黑暗的时刻确实正在过去。

当经济恢复增长时,购房需求被释放,银行房贷利率也会重新得到支撑。房地产也和股市一样,差不多要迎来一波超跌反弹了。

这就决定了银行的房贷利率不会无限制地持续下跌,能够跌破4%,进入3%的区间,就差不多是极限了。我们不能单方面地想象房贷利率暴跌,然后去割银行的韭菜,这是不现实的。

作为普通人,我们最需要做的是,在市场环境中尽可能地降低自己的购房成本,能省多少省多少,能减轻多少压力算多少。在3.8%的银行贷款利率之下,再结合公积金贷款3.1%的利率,可以将综合房贷利率降低至3.5以内。从利率角度来看,这已经是相当划算的了。

现在,算是刚需购房上车的一个好时机了。