本文来自微信公众号:锦缎(ID:jinduan006),作者:林晓晨,题图来自:视觉中国

供需紧缺下,人乳头状瘤病毒(HPV)疫苗在国内成为爆款一针难求,相关公司的业绩也迎来全面爆发。然而,业绩层面的利好并未传导至二级市场中,智飞生物和万泰生物的股价无一例外在今年出现不小的回调。

目前,我国HPV疫苗的渗透率仅约7%,远低于成熟市场的60%,拥有极大的增长潜力。按理说投资者们理应对这样一个持续增长的赛道充满信心,但股价的表现却显得十分悲观。

市场究竟在担心什么?一针难求的HPV疫苗为何不香了?仅从全面向好的静态数据中,显然我们无法获得答案,但若用动态视野来观测行业的发展,就会发现中国HPV赛道中潜藏的风险。

竞争格局:国产化全面开启

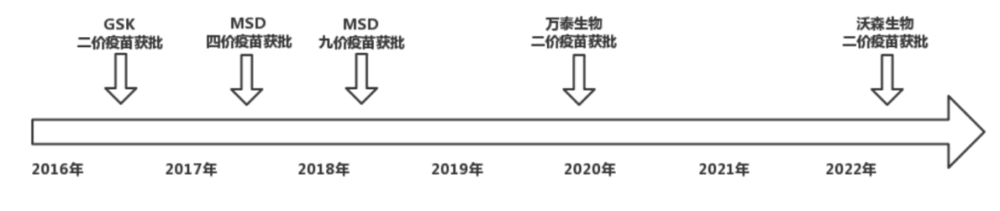

我国最早的HPV疫苗要追溯到2016年7月,葛兰素史克(GSK)的二价苗“希瑞适”成为第一款进入中国市场的HPV疫苗。2017年5月和2018年4月,由智飞生物独家代理的默沙东(MSD)四价和九价疫苗分别获批,由此也让国内HPV疫苗与国际同步。

近两年,我国逐渐实现HPV疫苗的国产替代,先是万泰生物的二价苗在2019年底获批,而后沃森生物的二价苗也在今年三月获批上市。实现国产化后,GSK疫苗出货量骤降,国内二价HPV疫苗的价格下降43%,由之前580元/针降至329元/针,而且9~14岁患者只需接种两针,进一步降低了接种者的经济支出。

技术层面分析,几款获批疫苗最大的不同在于效价的差异。

HPV病毒是女性宫颈癌的主要诱因,99.7%的宫颈癌患者都能发现高危型HPV病毒感染,因此通过HPV疫苗接种能够有效预防宫颈癌的发生。人类目前一共发现了100余种HPV病毒分型,其中包括12种高危分型:16、18、31、33、35、39、45、51、52、56、58、59型。

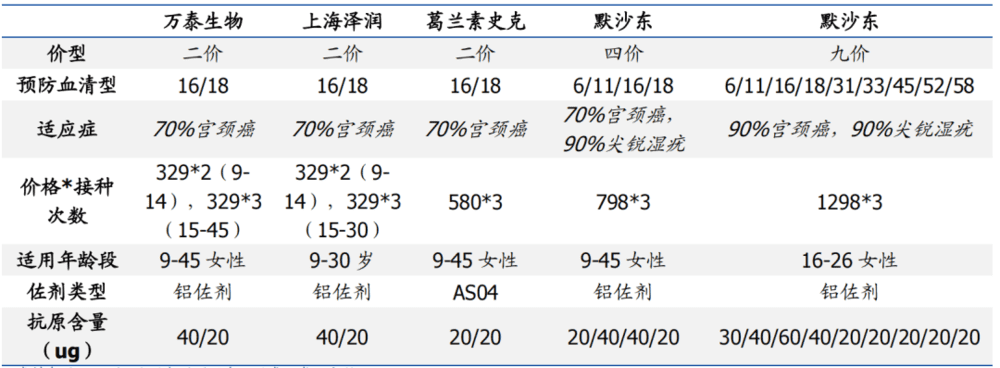

所谓效价差异,指的是疫苗覆盖分型的不同。二价苗能够覆盖16和18型这两个最主要的宫颈癌至病分型,规避70%的宫颈癌发生;四价苗在二价的基础上增加了6和11型,虽然不会提升对宫颈癌的防护率,但却能覆盖90%的尖锐湿疣;九价苗在四价基础上增加5个高危分型,实现90%宫颈癌和90%尖锐湿疣的防护。

针对宫颈癌适应症而言,二价苗与四价苗之间并没有本质区别,区别仅在于对性病尖锐湿疣的防护上,而九价苗能够将宫颈癌的防护率由70%提升至90%,是HPV疫苗如今的最佳方案。

随着国产二价疫苗的放量,目前市场中的二价HPV疫苗供应已经较为充足,但由于九价苗依然仅有MSD一家,仍旧处于紧供需状态。

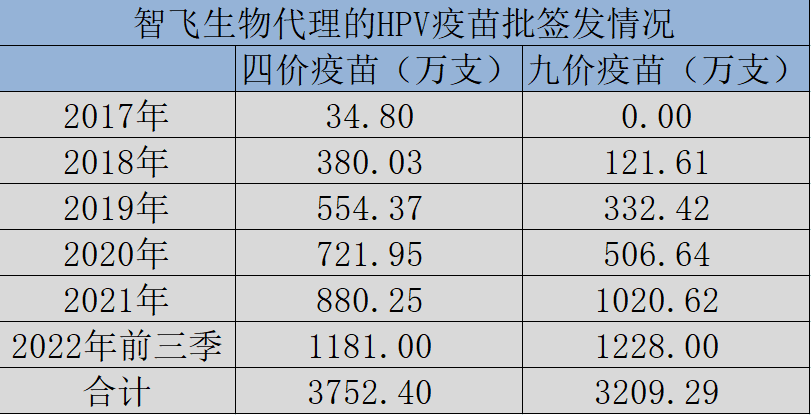

得益于九价HPV疫苗的持续走俏,独家代理MSD疫苗的智飞生物成为最大赢家。过去5年间,智飞生物代理的HPV疫苗共批签发6961.69万支,其中四价苗和九价苗分别3752.4万支和3209.29万支。

以四价苗单支798元、九价苗单支1398元计算,那么已经获批的HPV疫苗共可销售748.1亿元,智飞生物近些年代理业务毛利率维持在30%左右,预计可实现毛利润约224.43亿元。可见,智飞生物切切实实的吃到了HPV疫苗的崛起红利,这也是为何它的市值一度超过3600亿元的原因。

尽管HPV疫苗整体依然供不应求,但从智飞生物HPV疫苗的历史批签发情况看,在万泰生物的二价苗获批后,定位与二价苗基本相同的四价苗增速明显放缓,并在去年被九价苗超越。与之类似的还有GSK的二级苗,同样在国产苗出现后出货量骤降。

HPV疫苗整体向好的趋势下,国产疫苗与进口疫苗之间呈现出明显的替代关系,当出现能够国产替代的疫苗后,进口疫苗的市场空间将大幅缩小。基于这样的逻辑,在HPV疫苗国产化进程不断推进下,智飞生物将成为第一个“牺牲者”。

PD-1的今天,HPV的明天?

中国HPV疫苗上演的是一出“国产替代”的故事,这么做一方面可以打破对欧美企业的依赖,另一方面也可以让接种者的花费大幅下降。

对于中国医药产业而言,推进国产化无疑有诸多益处,但如果资本关注度过高,反而会因为发展过快而出现问题,我国的PD-1药物就是一个典型“资本错配”的案例。

全球市场中,PD-1是当之无愧的神药,相关统计显示,2021年全球PD-(L)1抑制剂的市场规模为360亿美元。对比之下,国内PD-1市场的规模却仅300亿元出头,两者相差悬殊。

中国PD-1市场规模小,并非我国药企研发能力欠缺,恰恰相反是因为参与研发的企业过多造成的内卷。在美国,PD-1药物每年的治疗费用高达100万,但在国内市场,经过连续的医保谈判,恒瑞医药、百济神州、信达生物、君实生物的PD-1药物每年治疗费用均低于5万元。

尽管PD-1价格跳水大幅降低了患者负担,但同时也意味着药企很难在PD-1药物身上赚到钱,既无法收回前期高昂的研发投入,也让未来展开的后续试验受到影响。以资本视角来看,PD-1的内卷大幅打击了中国创新药的积极性,甚至让市场对中国创新药前景产生疑问。

与曾经辉煌的PD-1药物类似,HPV疫苗如今也是资本关注的焦点,MSD的九价HPV疫苗在2020年全球非新冠疫苗中排名第二位,整个HPV疫苗全球市场规模接近60亿美元。然而,在国内市场中,众多药企的集中研发或将导致这个赛道即将迎来内卷。

二价苗、四价苗和九价苗之间本就是相互替代的关系,九价苗如果放量将会导致低价苗需求降低。目前有不下十家药企正在开展HPV疫苗的相关研究,尤其是目前“一针难求”的九价苗市场,更是成为各家药企的必争之地。

博唯生物、万泰生物、沃森生物、瑞科生物的九价苗全部进入临床三期的“决赛阶段”,此外,还有多家企业处于临床早期阶段,市场预计最快明后两年中即将有国产九价苗面世。

总的来看,HPV疫苗的市场规模远小于PD-1药物,但参与到这一领域进行研发的药企数量却丝毫不落下风,就连PD-1这样一个大适用症的抗癌药物都出现内卷,何况一生只需三针的HPV疫苗呢?

虽然如今HPV疫苗依然是一个火热的市场,但之前的产品紧缺已经将预期拉升到一个很高的位置,再加上众多国产九价HPV疫苗上市预期的临近,这一看似“很美”的赛道投资价值实则已经开始消退。

应如何衡量疫苗企业的价值?

在所有医药公司中,疫苗企业无疑是最为特殊的存在,其将“有病治病”的传统医药思维升级为“无病预防”,因此疫苗企业的投资逻辑也迥异于医药公司。

对于投资者而言,优秀的疫苗赛道应该具备三大特征:受众多、空间大、格局优。

首先,一款疫苗想要获得足够大的市场,必须拥有大量的潜在接种受众。例如突如其来的新冠疫情,致使全球大多数人都接种了相关疫苗,只有足够多的需求,才能孵化出这样一个庞大的新冠疫苗市场。

其次,优秀的疫苗赛道还必须渗透率足够低,获批后能够快速放量,国内的HPV疫苗就是一个很好的例子,其目前国内渗透率仅为7%,远低于欧美国家,这也是为何HPV疫苗进入中国后迅速放量的原因。

最后,疫苗能否成功还与竞争格局息息相关。如果一个赛道中已经挤进了足够多的玩家,那么即使空间再大,其也很难称得上是一次好的投资。例如康泰生物布局了新冠疫苗这个大赛道,但由于玩家过多,虽然康泰生物成功研发出了疫苗,但依然因为竞争激烈导致难以获得足够的市场,最后它只能将新冠资产全部计提。

回归到HPV疫苗赛道,虽然它符合受众多、空间大的特征,但随着入局玩家的增多,这条赛道的竞争格局很有可能在未来极速恶化,这也是为何我们不看好其前景的原因。

这里我们有必要提一下mRNA技术,它被认为是一项能够颠覆疫苗市场传统格局的突破性技术。作为一种新兴技术,mRNA大幅提升了研发效率,缩短了研发周期,尤其是像疫苗这样研发周期长的领域,mRNA的效率优势更是被进一步放大,有望实现弯道超车。

例如在新冠疫苗研发中,mRNA疫苗的平均研发周期为0.8~1.5年,这一速度远高于传统技术,当然这其中存在疫情之下紧急应用的特殊情况,但却依然无法掩盖mRNA技术的惊人潜力,沃森生物、康泰生物、智飞生物等龙头公司均重点布局了这一“聚焦未来”的技术。

一言蔽之,疫苗企业的投资远非静态数据展示的那样简单,很多时候,由激烈竞争所带来的影响要远胜于看似庞大的市场空间。投资者除了需要观测疫苗企业热门疫苗的研发进度外,还必须关注公司对于整体疫苗赛道的宏观布局。

本文来自微信公众号:锦缎(ID:jinduan006),作者:林晓晨