本文来自微信公众号:巴伦周刊(ID:barronschina),作者:黄颖芳,编辑:彭韧,原文标题:《为什么疫情重灾区航空机场业却跑赢了大市?》,题图来自:视觉中国

航空机场等出行产业链受疫情影响严重,连续三年业绩巨亏,但股价却在逆市上涨。

2023年1月8日起新冠病毒感染将由“乙类甲管”调整为“乙类乙管”,这次新冠疫情防控政策的重大调整似乎意味着为期三年的疫情时代将随着2022年的结束而结束,走入历史的尘烟中。

但对于很多行业而言,时代的一粒尘埃都是企业需要面对的一座大山。航空机场等出行产业链首当其冲,受疫情影响严重,连续三年业绩巨亏。但在资本市场上,航空机场板块很多上市公司却出现股价市值逆市上涨的现象,而事实上,这些企业的经营状况却在疫情期间发生了沉重打击,称得上疫情的重灾区行业。

以航空业为例,2020年至2022年前三季度旅客量较2019年分别下滑36.7%、33.2%和58.9%。2022年上半年,航空业营收为3072亿元,仅为疫情前2019年的60%,航空业亏损高达1089亿元,超过2020年、2021年全年水平。

业绩向左,股价向右,资本市场上,航空行业整体行业涨幅表现不错。据Wind数据,截至2022年最后一个交易日(12月30日),航空指数(882435.WI)2022年全年涨幅为6.65%,机场(886029.WI)2022年上涨21.63%、而上证指数2022年全年跌15.13%、深证成指跌幅为25.85%。

《巴伦周刊》中文版梳理出截至2022年最后一个交易日(12月30日),航空机场出行板块逆势上涨幅度最大的公司,结合其业绩表现情况,拟在此文中探讨为何这些公司在业绩巨额亏损的情况下市值还能逆势上涨?以及2022年12月7日,国务院联防联控机制综合组发布防疫“新十条”之后,随着防疫政策宽松,出行需求逐渐反弹,资本市场上航空板块也在一同上涨,本文将尝试回答,随着航空机场酒店逐渐恢复运营,现在是买入航空股和机场股的好时机吗?

跑赢大市的疫情重灾区行业

从2022年年初至12月底申万一级行业交通运输板块跌幅为3.41%,大幅跑赢沪深300指数的20.31%跌幅。

根据申万分级,交通运输板块细分板块又可以分为高速公路、公交、航空运输、机场、航运几个板块,这些板块在截至2022年12月23日近一年时间均实现上涨,其中航空运输与机场分别上涨12.78%、20.25%。

据华创证券,疫情三年期间,国航三大航空公司(中国国航(601111.SH)、东方航空(6001115.SH)、南方航空(600029.SH))在2020年、2021年和2022年前三季度分别亏损了371亿元、410亿元和738亿元;再加上三大民营航空公司(春秋航空(601021.SH)、华夏航空(002828.SZ)、吉祥航空(603885.SH)),六家航司在2020年、2021年和2022年前三季度分别亏损了375亿元、415亿元和800亿元,亏损数字大得令人乍舌。

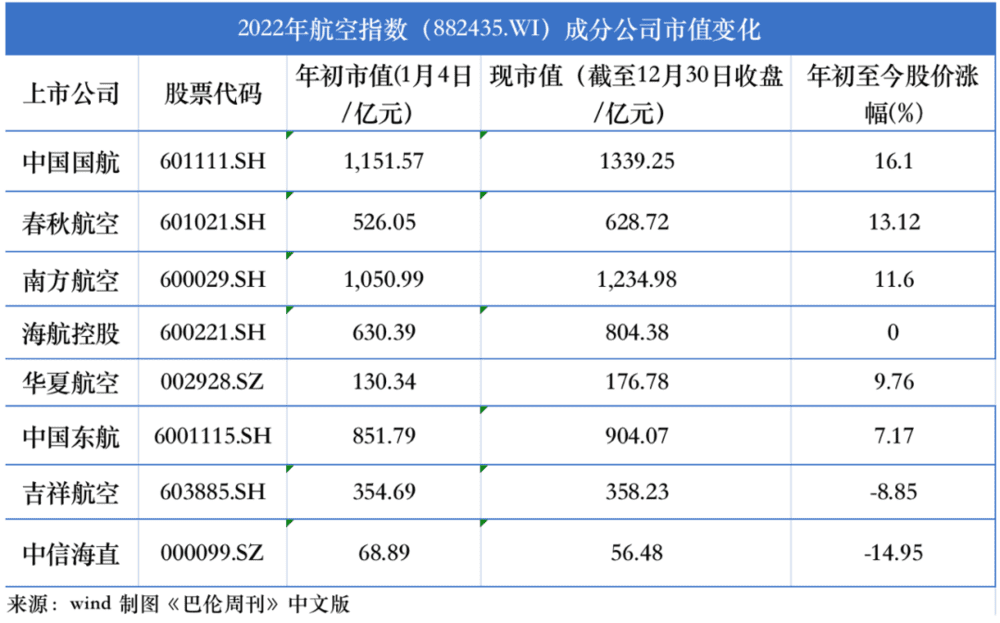

但截至2022年12月30日,Wind航空指数(882435.WI)2022年一年涨幅为6.65%,其成分股分别为中国国航、春秋航空、海航控股(600221.SH)、南方航空、东方航空、吉祥航空、中信海值(000099.SZ),其中中国国航2022年全年涨幅最大,其次是春秋航空。

中国国航亦是巴伦周刊中文版2022年“中国市值增长50强”年中观察榜单交通运输行业三个上榜公司之一,2022上半年其市值增长排名32名。

受疫情影响,中国国航2022年前三季度实现营业收入为420.89亿元,同比下降26.75%,归属于上市公司股东的净利润亏损约281.03亿元。其中单季度数据,2022年第三季度实现营收181.4亿元,同比-8.4%,实现归母净利润-86.7亿元,实现扣非归母净利润-87.9亿元。

春秋航空2022年前三季度实现营业收入66.0亿元,同比-23.5%,实现归属净利润-17.4亿元,而2021年同期盈利1.6亿元。其中2022年第三季度单季度春秋航空营业收入29.51亿元,同比-7.32%,归属于上市公司股东的净利润为-4.92亿元,归属于上市公司股东的扣除非经常性损益的净利润为-5.23亿元。

同为出行产业链,航空公司受到疫情影响,机场作为航空公司的上游也不可避免。2022年前三季度国内机场旅客吞吐量为4.23亿人次,同比下降41.90%;飞机起降架次569.60万架次,同比下降23.88%。旅客吞吐量分别为2019年同期的41.50%、65.38%。

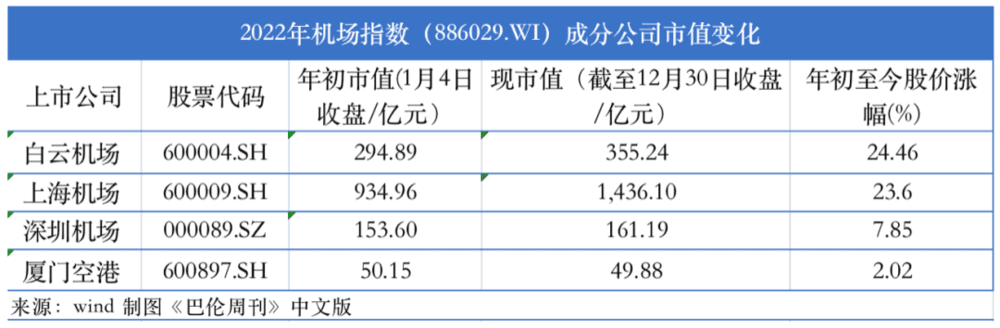

机场板块也是交通运输板块涨幅较大的板块。2022年万得机场指数(886029.WI)上涨21.63%,其成份股分别为深圳机场(000089.SZ)、厦门空港(600897.SH)、上海机场(600009.SH)、白云机场(600004.SH),其中涨幅最大的白云机场,上海机场与白云机场涨幅相差无几。

白云机场2022年前三季度旅客吞吐量为2193.73万人次,完成航班起降22.15万架次,分别为2019年同期水平的40.24%、60.56%。白云机场2022年前三季度营业总收入33.08亿元,同比下降8.86%,归母净利润-6.27亿元,同比下降27.96%。

受2022年上半年上海疫情影响,上海机场包含浦东机场和虹桥机场的吞吐量及飞机起降架次均大幅下滑,浦东机场前三季度旅客吞吐量浦东机场旅客吞吐量、飞机起降架次分别为998.97万人次和14.89万架次,仅为2019年度同期的17.25%、38.66%。2022年上海机场前三季度营收为41.29亿元,同比降低32%,前三季度净利润亏损21.03亿元。

需求下跌,成本上升,上涨逻辑在哪里?

2022年航空公司的业绩不仅来自于需求端受到疫情影响,还受到石油价格上涨影响以及汇率波动等成本端影响。2022年上半年受地缘政治影响原油价格不断上涨,航空公司也多次上调燃油附加费,2022年年内人民币对美元也在不断贬值。

然而在需求下跌,成本上涨,业绩巨亏的情况下,上市航空公司股价不跌反涨的原因是什么?

在资本市场上,航空股属于周期股,易受经济周期影响。支撑航空股上涨的逻辑主要可以分两点:即一是三年来航空公司供给受疫情影响放缓,国内疫情政策与国际航班运营政策的逐渐放开、疫情管控趋于正常化之后航空公司能恢复运营业绩实现反弹的预期。其次是成本端油价会降低的预期。2022年下半年以来国际原油价格下调,美布两油双双跌价,相应的下半年航空公司也多次下调燃油附加费。

航空股在2022年的逆市上涨,可以称为A股市场在2022年的一个“谜”,作为疫情重灾区的航空机场业,在股价表现上反而似乎最早脱离了疫情的拖累,不过我们可以肯定的是,其股价表现与航司自身基本面改善关系不大。

我们可以认为,航空公司在资本市场上的上涨驱动力来自于市场对于航空公司的预期:随着新冠疫情防疫政策逐渐优化,逐渐正常化,航空公司会随着国内商务及旅行出行需求恢复而恢复正常运营。

2022年11月,全国多地笼罩在疫情肆虐的气氛下,据民航局新闻发布会,2022年11月航空全行业完成运输总周转量52.2亿吨公里、旅客运输量2152.6万人次、货邮运输量60.6万吨,分别同比分别下降36.9%、51.5%和10.2%、环比下降28.8%、44.6%和增长0.4%。

不过,12月7日,国务院联防联控机制综合组发布防疫“新十条”之后,意味着防疫政策的逐渐正常化,跨省异地人员流动限制解除,国内出行不再受到疫情阻碍。春秋航空获得较大上涨则是由于市场看好其成本管控和灵活的调控能力,春秋航空则主要以国内航空为主要业务,按地区分类,春秋航空2021年国内收入占比95.49%,约为103.7亿元。

其次,国际航班恢复运营方面也有政策在12月28日出台,民航局发布《关于恢复国际客运航班工作方案的通知》:自2023年1月8日起,不再对国际客运航班实施“五个一”和“一国一策”等调控措施,中外航空公司按照双边运输协定安排运营定期客运航班。

2023年夏秋航季完全恢复至疫情前流程及要求;按照疫情前流程恢复受理入境公务机申请。不再定义入境高风险航班,取消入境航班75%客座率限制。

早前,国航、东航、南航三大航司均宣布四季度继续加大国际航线,释放运力。据民航局数据,2022年11月份,国际航线完成旅客运输量23.2万人,比2021年同期增长123.8%,截至2022年11月累计完成155.3万人,比2021年同期增长14%。而中国国航能成为三大航司上涨幅度之首正是由于其国际航线更丰富。

国际客运航班多项优化政策措施实施将利于航空公司国际航班恢复。有机构预计到2023年3月份,进出中国的国际运力将达到疫情前水平的20%至30%,到夏季可能达到50%。

而支撑机场股在资本市场上逆市上涨的原因除客、货运输需求恢复之外,机场客流回暖也将恢复业绩另一增长点:免税业务。疫情前,2019年上海机场的免税业务为其贡献大约七成净利润、为白云机场贡献大约五成净利润,因此未来机场业绩增长主要仍然依靠国际客流恢复带来的免税扣点收入。

现在该抄底,还是逃顶?

前文已分析支撑2022年近一年航空机场板块上涨的逻辑即“困境反转”的预期,随着新冠疫情影响转弱,国内外新冠防疫政策格局出现新变化,市场需求复苏、行业供需错配等多重条件似乎都在释放投资信号,那么现在是合适的买入时机吗?

想要回答这个问题,需要回答的是真正放开之后,航空机场板块的业绩能否超出投资者已经反映在当前股价中的预期,如果不能的话,那么当前航空机场板块的股价是否已经透支了疫情后的美好未来?

机构研报普遍认为,从估值角度来看,由于前期机场航运板块跌幅较大,目前股价并未充分反映需求回暖的预期。申万宏源证券此前研报认为航空板块已处于本轮大周期底部,周期性的机会已悄然而至。

华创证券认为,尽管从市值看,航空股已超2019年末,但以均值回归思路看,行情并未结束。单机市值看,国航三大航司中国航当前仍低于历史均值27%,东航低于均值18%,海航低于均值17%,南航则高出均值20%。三家民营航司中,春秋航空市值低于均值18%,吉祥航空市值为低于20%,华夏航空市值则高于3%。

如今防疫新政陆续出台,对于机场航空本身的预期到了验证阶段,首先被验证的将是新十条对于机场航空基本面的改善。

据飞常准民航看板数据,12月7日防疫新十条政策宣布后,国内客运航班量快速恢复,从2022年12月7日当日4254架次一周增加了3340架次,至12月15日全7594架次。

新十条发布之后,国内迎来的第一个假期是元旦,据飞常准数据,元旦假期间国内航线实际执行客运航班量21524班次,同比下降20%,日均执行国内客运航班量7175班次。

国内航司的国际航线(含港澳台)实际执行客运航班量553班次,同比提升44%,日均执行国际客运航班量184班次。

以同比看元旦数据,似乎并非国内复苏快于国际,而是国际航班复苏快于国内航班。1月8日之后新政落实,国际航班或许能得到更大的恢复。

另外,出行需求恢复也与经济基本面有关。除商务出行与货运需求之外,居民个人出行与居民消费意愿有关,疫情三年消费场景受到制约以及就业市场严峻收入增长速度变缓,居民消费倾向改变,储蓄意愿上升。

据央行发布2022年四个季度的城镇储户问卷调查报告,倾向于“更多储蓄”的居民占比已从2022年第一季度的54.7%上升至第四季度的61.8%。据央行2022年11月金融统计数据报告,截至2022年11月末,本外币存款余同比增长11.1%,人民币存款同比增长11.6%。

此前,中金公司研报认为疫情冲击拉长了行业周期底部,此轮周期的高点或将出现在国际线较大程度恢复之后,即2024年或以后,如果疫情能得到较好控制,基本面或于明年开始改善,股价或将先于基本面演绎。

综上,《巴伦周刊》中文版认为,当前并不是入手机场航空股的最好机会,即便未来航空机场流量和业绩能够恢复到三年前的水平,目前航空机场板块的股价估值也已经提前兑现,想要进一步上涨,恐怕就需要在商业模式进行优化和创新,在这一点上,随着国际航线复苏,拥有免税业务的机场比航空公司想象空间更大。

2022年第一个交易日1月3日至2022年1月6日,航空(882435.WI)指数已下跌1.34%,机场指数(886029.WI)已下跌1.76%。

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:黄颖芳,编辑:彭韧(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;市场有风险,投资须谨慎。)