本文来自微信公众号:锦缎(ID:jinduan006),作者:林晓晨,本文不构成任何投资建议,原文标题:《科创板来了一批潜力医药股,但多数人还不知道它们是谁》,题图来自:视觉中国

作为中国创新产业融资的主战场,科创板扮演着十分重要的历史角色。从2019年6月开板,至2022年底结束,在近三年半的时间中,共有499只股票登陆科创板,集中了大批半导体、新材料、创新药企业。本文将全面复盘2022年中在科创板上市的医疗产业公司。

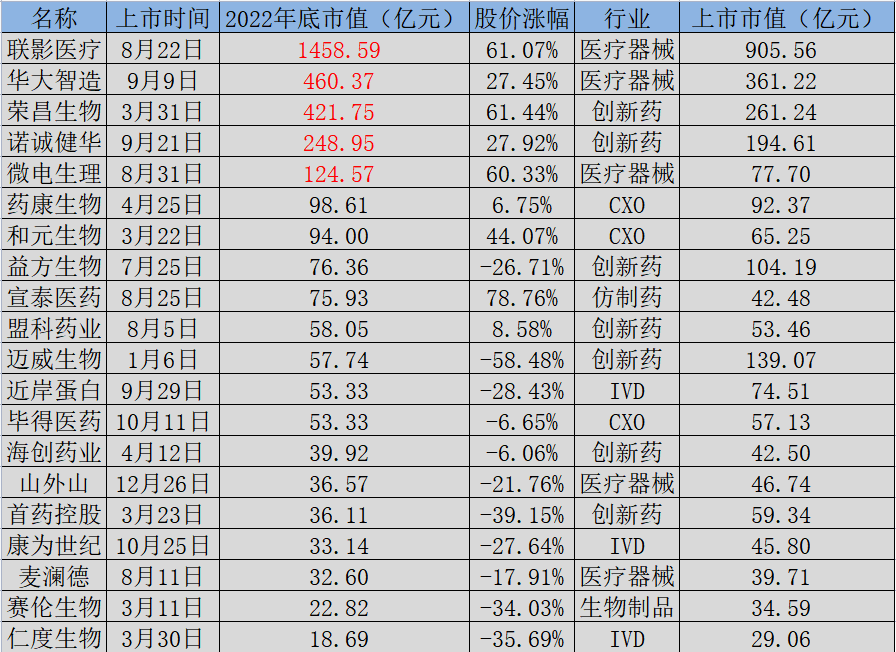

2022年,20家医疗公司登陆科创板

2022年中,共有20家医疗产业链公司成功登陆科创板。这些公司却呈现出显著的马太效应。

以2022年底数据结算,20家在今年登陆科创板医药公司的平均市值约为175.08亿元,整体市值的涨幅超过27%。尽管从全局看,这些公司的股价表现较为亮眼,但聚焦单个公司,大多数科创板中新上市的医疗产业链公司股价却是下跌的。

个体数据与全局数据之间出现了极为明显的分化,科创板中的医药公司表现出强者恒强的投资风格,资金更愿意追捧受到认可的龙头公司,而关注度不高的长尾公司却往往被很多投资者忽略。

以2022年底市值作为分析视角,科创板在2022年中共诞生了一家千亿市值的医药公司,两家400亿市值以上的医药公司,百亿市值以下的医药公司却多达15家。这些数据再次表明,科创板正迎来被“马太效应”所支配的“强者时代”,那些关注度高的明星公司明显更能够吸引投资者。

进一步聚焦,医疗器械是市值表现最为亮眼的版块,诞生了千亿市值的联影医疗以及400亿市值的华大智造;创新药则是上市公司数量最多的行业版块,但除荣昌生物和诺诚健华外,其余公司的市值均未超过百亿;CXO、IVD等板块并没有诞生一家百亿规模的公司,不过其中也不乏颇具前景的公司。

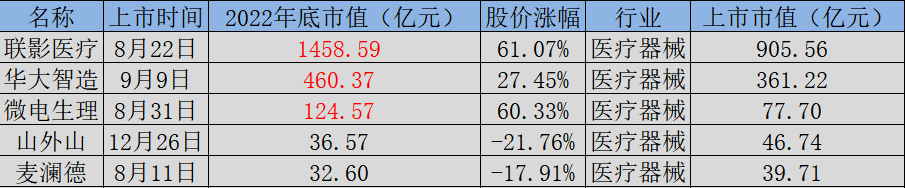

医疗器械:细分龙头密集上市

对于2022年科创板上市的医疗公司来说,医疗器械无疑是最值得关注的版块,5家公司目前合计市值高达2112.7亿元,占全年科创板上市医疗公司总市值的60%。

这个细分版块的最大特点就是上市的公司多为细分行业龙头。在5家2022年科创板上市的医药器械公司中,有4家是细分行业龙头:医疗影像设备龙头联影医疗、基因测序设备龙头华大智造、电生理设备龙头微电生理、血液透析机龙头山外山。

现阶段,我国医疗器械产业整体呈现高度依赖“海外企业”的情况,主流的医疗器械份额仍被欧美企业所占据,国产设备渗透率较低,具有极大的国产替代空间。

为了有效规避类似于芯片行业的“卡脖子”问题,国家已经开始全面推进医疗新基建的发展,尤其在近期又重点推出贴息贷款政策,促使个中国医疗器械产业的国产化渗透率得以快速提升。

行业发展与政策刺激的共振之下,具备核心产品竞争力的企业有望获得巨大的发展空间。基于这样的行业背景,优质的医疗器械龙头们或将成为新一批白马股。

1. 联影医疗

联影医疗是2022年科创板上市的医疗产业链公司中市值最高的公司。

具体业务方面,在磁共振成像系统(MR)和X 射线计算机断层扫描系统(CT)赛道中,联影医疗分别以20.3%和23.7%的市场占有率位列国内市场第一,产品覆盖高端低端各种类型。在新兴的分子影像设备(MI)赛道,联影医疗也是国内设备市场占有率最高的企业。

2. 华大智造

华大智造是另一家有望打破海外企业垄断的医疗器械公司。

一直以来,Illumina公司都在基因测序仪行业一家独大,我国基因测序企业长期处于被卡脖子的尴尬境地。

作为国内唯一能够量产基因测序仪的厂家,华大智造从诞生之初就是为了打破Illumina的垄断。通过收购美国基因测序设备开发商Complete Genomics,华大智造获得了其顶尖生化及仪器技术,并通过多代产品的迭代,帮助华大智造成为Illumina最有力的挑战者之一。

虽然以2019年数据,Illumina仍在国内市场占据61.9%的市场,但华大智造的市场份额已经提升至25.2%,且业绩增速明显高于Illumina。打破了国外垄断后,华大智造将进一步提升自身的市场率,并有望享受到癌症早筛逐渐普及的市场红利。

3. 微电生理

心脏电生理手术(电生理)是一种广泛应用于快速性心律失常的治疗手段,具体可分为二维心脏电生理手术(二维电生理)和三维心脏电生理手术(三维电生理)。相较于二维电生理,三维电生理标测密度更高、导管定位更准确,可以极大提升手术的成功率。

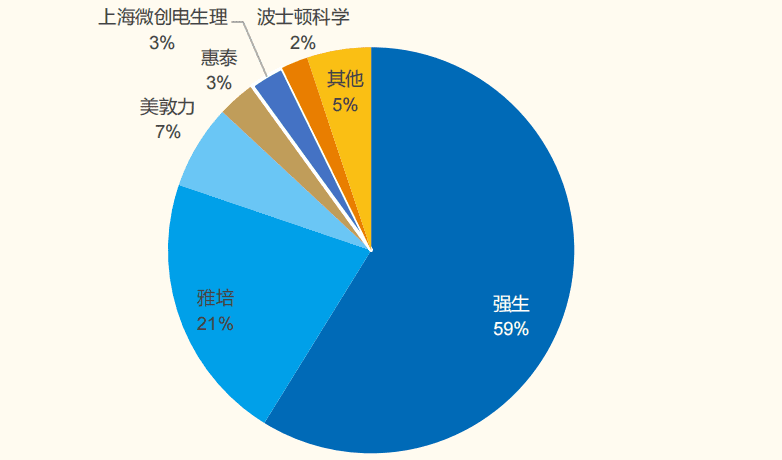

不同于之前提到的两大赛道,在电生理赛道中,中国企业的竞争格局更加恶劣,我国电生理市场90%的市场份额被海外巨头所占据,国产化率不足10%。

目前,强生和雅培牢牢占据中国电生理市场的主要份额,美敦力、波士顿科学等外企同样也在瓜分这一赛道。国内医疗器械企业中,只有微电生理和惠泰医疗具备一战之力,但市场份额也仅为3%左右。

不过,从技术层面分析,微电生理是最早切入三维电生理技术的国内企业,无论是国内三维电生理市场的占有率,还是三维电生理的产品功能,微电生理的产品都拥有更大的优势,具备成长为赛道龙头的潜力。

4. 山外山

山外山是一家在12月26日才上市的纯正次新股,它的核心产品为血液透析机。

从整个国内市场分析,血液透析机同样是一个被海外医疗器械所垄断的细分行业。据山外山招股书披露,2020 年国内血液透析机近90%的市场份额被海外企业占据,其中仅费森尤斯一家就占据30%的市场份额,可见血液透析机亟需加速进口替代的步伐。

在众多国产血液透析机企业中,山外山市场占有率最高。在医招采2022年2月发布的“血液透析机排行榜”中,山外山以5.36%的市场占有率位居国产厂商之首。考虑到我国血液透析机渗透率远低于全球平均水平,受益于国产替代的山外山或将有更大的成长空间。

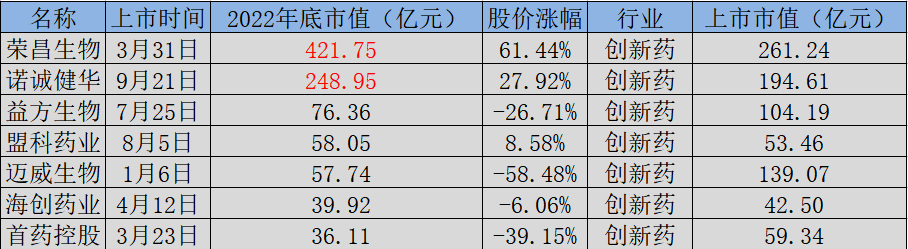

创新药:务实比想象力更重要

创新药是2022年中登陆科创板公司数量最多的医疗产业链版块,共有7家公司完成上市。虽然上市的公司数量很多,但却仅有荣昌生物和诺诚健华两家公司市值突破百亿,大多数创新药公司仍处于关注度较低的状态,存在较大的投资不确定性。

创新药公司从不缺乏想象力,但如何将这种想象力兑现却是一个难题。

在市场火热的时候,储备管线多,想象空间大的公司都能获得不错的估值;但现如今,受制于疫情带来的萧条,市场对于创新药企的忍耐度大幅下降,已经不再愿意付出那么高的风险溢价,而是更看重创新药企的确定性。这就导致很多临床早期的管线已然失去了价值,投资者更倾向于布局已经被市场所验证的重磅产品。

基于这样的背景,投资者对于创新药企的投资应该更加谨慎,尽量忽略药企画的饼,而是更加看重药企临床后期的管线和已经商业化的产品。回归投资策略,投资者对于创新药应该采取更加谨慎的投资态度,尽量回避那些市值太低的公司。

1. 荣昌生物

荣昌生物是为数不多已经用产品证明自身的创新药企,得益于HER2-ADC药物维迪西妥单抗的成功,荣昌生物已经成为中国ADC药物的龙头企业之一。

目前,荣昌生物已经商业化两款产品,分别是双靶点融合蛋白泰它西普和HER2-ADC维迪西妥单抗。

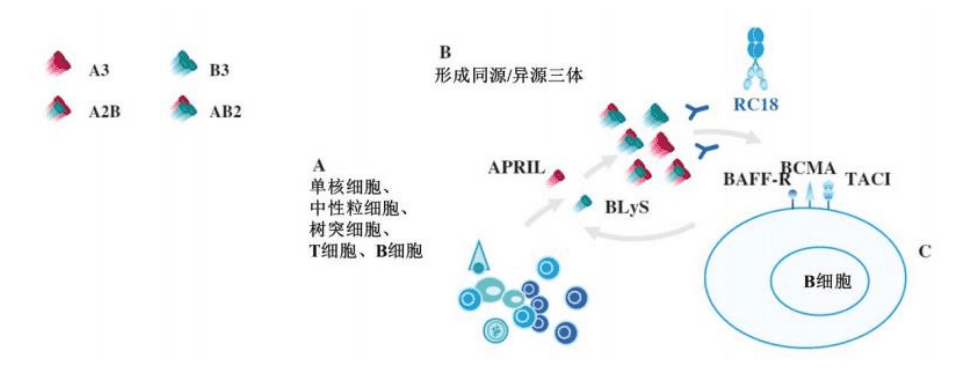

泰它西普是荣昌生物首款获批上市的创新药,红斑狼疮适应症(SLE)于2021年3月获得NMPA附条件批准上市。它能够同时靶向BLyS和APRIL两个靶点,通过阻断BLyS和APRIL向下游信号通路对B淋巴细胞增生和T淋巴细胞成熟的促进作用,达到治疗多种自身免疫性疾病的目的。

目前,全球正式获批SLE适应症的生物制剂仅有三种,分别是葛兰素史克的贝利木单抗,阿斯利康的Anifrolumab以及荣昌生物的泰它西普。聚焦国内市场,仅贝利木单抗和泰它西普获批,Anifrolumab仍在临床之中。

与第一款生物药贝利木单抗直接对比,泰它西普的临床效果较显著,皮下注射的给药方式也更为便捷,是SLE治疗领域中的潜在的“First-in-Class”药物。同时,泰它西普已获得 FDA 授予的快速通道资格,如果临床顺利,那么它有望全面进军美国市场。

另一款ADC新药维迪西妥单抗同样在2021年获批上市,聚焦HER2靶点。虽然维迪西妥单抗是一款基于第二代ADC药物Kadcyla 的“me better”产品,但由于其特立独行地以小适应症尿路上皮癌为突破点,规避了与“大魔王”DS-8201的正面交锋。

凭借不俗的疗效和特色的差异化策略,维迪西妥单抗不仅在国内完成上市,而且还获得了全球 ADC 领军企业Seagen的认可,荣昌生物以26亿美元的价格将维迪西妥单抗的海外权益授予Seagen,让公司在研发阶段就已经获得了宝贵的现金流。

荣昌生物已经成功将两款药品商业化,尽管营收还没有放量,但却已经获得了FDA和Seagen的认可。放眼未来,在SLE之外泰它西普仍有更多适用症可以布局,而在ADC和双抗路线上,荣昌生物亦有多款研发中的后续产品。

2. 诺诚健华

不同于荣昌生物的多点开花,诺诚健华的全部价值几乎都集中在奥布替尼一款产品之上。奥布替尼是一款第二代BTK 抑制剂,有望成为“best in class”的潜力产品。

目前,国内市场中仅有三款BTK 抑制剂获批,分别是强生的伊布替尼、百济神州的泽布替尼、以及诺诚健华的奥布替尼。伊布替尼凭借先发优势,占据了市场的绝大部分份额,不过百济神州的泽布替尼已经赢下与伊布替尼的“头对头”试验,有望快速提升市场份额。诺诚健华的奥布替尼虽为市场后来者,但在临床数据方面却显示出“best in class”的潜力。

营收层面,奥布替尼正处于快速放量状态。2021年奥布替尼共实现营收2.41亿元,而今年上半年其就已经实现2.17亿元的营收,几乎就快赶上去年全年的营收水平。此外,诺诚健华还与Biogen达成合作协议,以1.25亿美元的首付款及8.125亿美元的里程碑奖金获得了奥布替尼的海外商业化权益。

奥布替尼是一款优秀的产品,其能够达到怎样的高度将决定诺诚健华这家公司未来的价值。

其他赛道:关注特色的CXO细分龙头

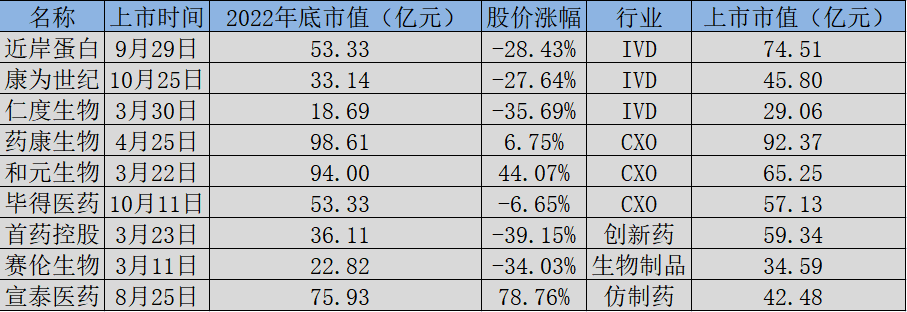

除医疗器械和创新药两大赛道外,仍有8家其他赛道的公司在科创板上市,其中3家CXO公司、3家体外检测(IVD)公司、1家仿制药公司和一家生物制品公司。但遗憾的是,这些公司中没有一年公司的市值能够突破百亿。

疫情之下,IVD原本是一个较为火热的赛道,但由于疫情的逐渐放开,核酸检测和抗原检测的热度纷纷消退,导致这一行业或将迎来一段时间不短的消化期,中期而言这并不是一个值得布局的优质赛道。

与之相对,3家在科创上市的CXO公司更值得关注,尤其是两家市值接近百亿的公司药康生物和和元生物。

1. 药康生物

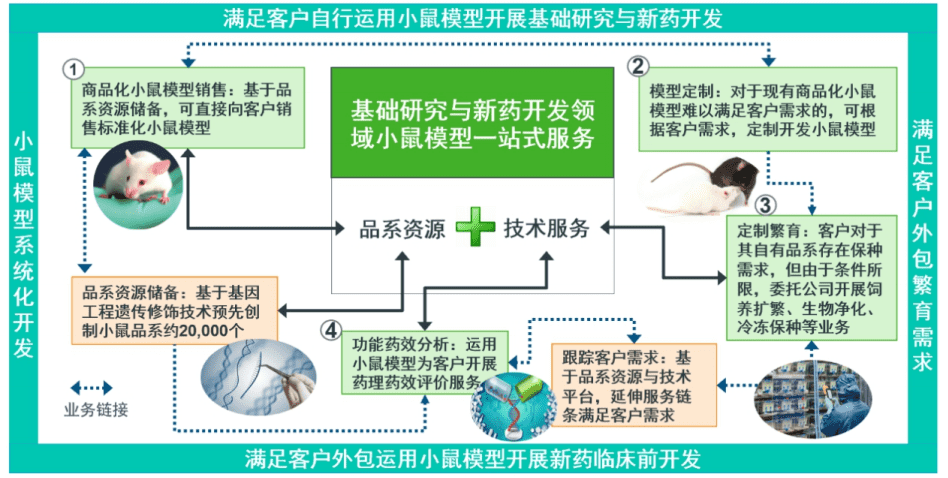

药康生物是国内领先的实验动物小鼠模型公司,涵盖研发、生产、销售及相关技术的一条龙服务。作为国内创新药和CXO的上游产业,药康生物的业绩直接与创新药产业的景气度高度相关。

实验动物并非简单的养殖业,而是需要向客户提供具有自主知识产权的商品化小鼠模型,需要满足客户在基因功能认知、疾病机理解析、药物靶点发现、药效筛选验证等基础研究和新药开发领域的实验动物小鼠模型相关需求。

目前,这一行业正处于发展早期,而药康生物作为行业龙头,小鼠模型品系数量大幅领先同行。拥有业内规模领先、技术先进、品系齐备的基因敲除小鼠品系资源库,如果中国创新药持续景气,药康生物有望吃到增长红利。

2. 和元生物

随着CAR-T疗法的横空出世,基因和细胞治疗(CGT)有望成为未来医药产业的发展潮流,和元生物正是一家专注于CGT行业CRO和CDMO业务的公司。

围绕CGT行业,和元生物搭建起基因治疗载体开发与生产工艺为核心的两大技术集群,在病毒载体生产的关键技术上已达到国际先进水平,拥有基于一次性工艺的大规模 GMP 生产平台,可灵活高效的完成质粒、腺相关病毒、溶瘤病毒、慢病毒等多种产品的共线生产。在2021年取得2.55亿元的营收,2022年上半年营收为1.35亿元,同比增长36.24%。

作为最早全面布局CGT产业的公司,和元生物有望成为这一细分领域的龙头。但由于CGT产业目前市场规模很小,能有怎样的发展仍存在较多变数,这增加了和元生物的投资不确定性。

确定性优于创新性

鉴于科创板表现出如此之强的“马太效应”,投资者在布局时仍应以龙头企业为主,而对于人气不高的长尾公司,谨慎是最佳的应对策略。

科创板虽然是一个追求创新的地方,但其实每一家上市的公司似乎都不缺乏创新性,而好公司与坏公司之间最大的产别就是将创新转变为业绩的能力。毕竟医药股投资风险较大,尤其是初创阶段的创新药公司,更是存在价值毁灭的风险,投资时应该尤为慎重。

现阶段,科创板上市公司的步伐没有减缓的迹象,但投资者兜里的资金却很难增加。这意味着与创新性相比,确定性是一种更加稀缺的指标。如果科创板难以获得更多的增量资金,那么这种“马太效应”或将被演绎到极致。

概括而论,投资者应该忽略公司给大家画的“饼”,而更加关注科创板公司的确定性。在过去一年中,科创板涌现出不少具备确定性的优质医疗标的,中国医疗产业未来的中流砥柱或将出现在这些公司之中。

本文来自微信公众号:锦缎(ID:jinduan006),作者:林晓晨,本文不构成任何投资建议