本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:郭力群,编辑:彭韧,原文标题:《多个衰退红灯亮起,美股还远远没有见底》,头图来自:视觉中国

对经济衰退的担忧再次笼罩华尔街。

摩根大通(JPMorgan Chase)首席执行官杰米·戴蒙(Jamie Dimon)周二再在接受CNBC采访时表示,虽然美国经济仍是全球最强劲的,但到了2023年中某个时候,不断上升的利率和通胀将耗尽消费者在疫情期间的储蓄。他说:“这些因素很可能给经济造成破坏,导致程度较轻或严重的衰退。”

在此之前,戴蒙曾在10月份接受CNBC采访时预测,美国经济衰退将在“六到九个月内”到来,他还称,股市“很容易会再下跌20%”。

高盛(Gold Sachs)首席执行官大卫·所罗门(David Solomon)周二也表示,在加息和高通胀继续削弱经济增长势头之际,他预计未来几个月美国经济将陷入衰退。

所罗门在出席《华尔街日报》举办的CEO理事会峰会(CEO Council Summit)时说:“如果通胀率降到4%左右,美国经济有35%的可能性实现‘软着陆’,保持约1%的正增长,但我认为经济衰退的可能性非常大。”

华尔街大投行高管接连发出衰退预警导致美股市场周二(12月6日)延续前一日跌势大幅收低。标普500指数创下两个月来最大两日跌幅,纳斯达克综合指数创下11月初以来最大两日跌幅。

除了经济衰退,还有几个因素将导致股市继续承压。

另一个衰退指标亮起红灯:货币供应量增速放缓

在戴蒙提到储蓄率下降的问题之前,最近货币供应量M2这一指标也发出了类似的警告信号。M2由现金、支票存款、储蓄存款和货币市场证券组成的,10月份M2同比仅增长1.28%,Dow Jones Market Data的数据显示,这是自1995年5月以来的最低增长率,远低于2021年2月26.89%的峰值。

美国的货币供应量从2020年开始大幅增长,原因在于疫情期间的刺激措施向经济注入了大量现金,消费者也减少了旅游和外出就餐等支出。

今年,美联储大幅上调了联邦基金利率,利率从接近零的水平升至3.75%~4%,预计接下来至少还会再上升100个基点。与此同时,美联储还在以每月950亿美元的速度缩减资产负债表。这两项举措加在一起会导致货币供应萎缩。

和收紧货币政策可能导致衰退一样,货币供应量的变化也可能是预示经济衰退的一个指标。M2增速放缓让人想起“大萧条”(Great Depression),根据货币学派代表人物米尔顿·弗里德曼(Milton Friedman)和安娜·J·施瓦茨(Anna J. Schwartz)的解释,“大萧条”是美国货币供应量萎缩三分之一导致的,当时美联储没能解决这个问题。按照这种解读,美联储可能正在重蹈覆辙。

不过,Piper Sandler宏观经济研究主管南希·拉扎尔(Nancy Lazar)指出,目前21.4万亿美元的M2仍处于一个较高的水平,因为美国经济中仍留有疫情期间出现的额外资金。

戴蒙也提到了储蓄过剩的问题,他在周二的采访中称,消费者“支票账户上的存款仍比疫情之前多出1.5万亿美元”。

但这些钱不会一直都在。

收益率曲线倒挂程度和持续时间,创40多年来之最

与此同时,美债收益率曲线仍然倒挂,这是经济衰退即将到来的典型信号。

除了2年期和10年期美债收益率曲线倒挂程度进一步加剧,现在3个月期和30年期美债收益率曲线也出现了倒挂,花旗研究(Citi Research)指出,这种情况非常罕见。

3个月期美债收益率最近为4.33%,远高于30年期美债的3.58%。

花旗研究在12月2日发布的报告中称:“金融环境可能进一步收紧,导致经济增长放缓或全面萎缩。”

目前大部分关注点集中在倒挂程度上。根据Tradeweb ICE的数据,2年期美债收益率已经比10年期美债收益率高出80.4个基点,为1981年10月2日二者倒挂程度最严重的一次。

另一个令人不安的迹象是收益率曲线倒挂持续的时间。

研究公司Bespoke在11月29日发布的报告中指出,2年期和10年期美债收益率曲线倒挂已经持续了102个交易日,1977年以来有五个持续时间较长的时期,这次是第六个。

在此前五个收益率曲线倒挂持续102个交易日或更长时间的时期里,标普500指数随后的表现有好有坏。

该指数在接下来1个月、3个月、6个月和12个月内的回报中值“均低于所有时期的中值,但表现不佳的程度在一年期内最大。”

不过,Bespoke宏观策略师乔治·皮尔克斯(George Pearkes)指出,收益率曲线倒挂不是经济一定会陷入衰退的确凿证据,通过分析经济数据来判断衰退的可能性有多大更重要。

底部未到,美股将继续承压

除了经济衰退,还有四个因素可能进一步给美股市场带来压力。

第一个因素是企业盈利预期被下调。高盛(Goldman Sachs)和美银美林(Bank of America Merrill Lynch)的股票策略师最近警告称,预计明年企业盈利增长将陷入停滞。虽然已经有分析师和企业下调了盈利指引,但许多华尔街人士预计明年还会有进一步的下调。

这将给股市带来更大的下行压力,因为企业盈利增长已经放缓,今年的增长主要得益于美国石油和天然气公司利润的飙升。

第二个因素是,历史表明,除非美联储降息,否则股市不会见底。

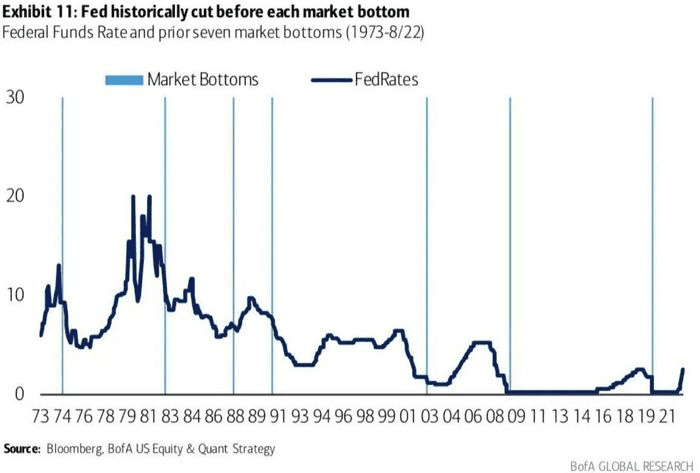

美银(Bank of America)分析师制作的图表表明,过去70年里,美国股市在美联储降息之前往往不会见底。

从下图可以看出,之前七次股市见底大多发生在美联储至少降息几次之后,然后才开启了漫长的上涨。2020年3月股市因疫情跌到最低点和美联储降息的时间几乎吻合是一个例外。

不过,许多策略师最爱说的一句话是:历史并不能保证未来的表现。

第三个因素是,在通胀率仍远高于美联储2%的目标的情况下,美联储有可能在更长时间内维持较高的利率水平,从而给股市带来更大的压力。

Beam Capital投资组合经理穆罕纳德·阿玛(Mohannad Aama)说:“很多人预计2023年下半年美联储会降息,但实际上2023年全年利率都会一直保持在更高的水平,大多数人还没有按此建模。”

美银分析师最近预计,通胀可能要到2024年才会显著下降。

第四,俄乌问题仍是一个不确定因素。如果俄乌冲突化解,冲突导致的原油和天然气等关键大宗商品的供应将恢复正常,进而缓解通胀压力,全球股市会获得提振而走高。

但如果冲突持续,这会对股市非常不利。Clocktower Group的马可·帕皮克(Marko Papic)说:“乌克兰会采取什么行动?俄罗斯会如何回应?我认为美国股市面临的最大风险其实是俄乌冲突无法化解。”

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:郭力群,编辑:彭韧