本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:摩西·A.米列夫斯基、亚历山德拉·C.麦奎因,编辑:彭韧,原文标题:《如果你的退休计划正好赶上了熊市|巴伦读书会》,头图来自:视觉中国

几乎所有投资者都知道股票在大类资产中长期收益率最高的历史数据,因此不少投资者都选择将大部分养老投资组合建立在股票投资组合之上,但是这种做法忽视了一种可能:即便股票长期收益率最高,身处市场的不同周期也可能会让最终收益差异很大。

只需做一个不太复杂的计算,我们就会发现,如果你的资产组合在刚刚退休时就遇到熊市,和在中后期遇到熊市,分别将会发生什么事情。本文选摘自《老有所养:资产年金化实现终生可持续收入》第三章《收益率发生次序如何搞砸养老规划》。

正文

很多年以来,金融服务行业的从业人员,受有些媒体甚至学术界怂恿,一直鼓吹股票与股权投资的优点,以及买入并持有的投资理论。毫无疑问,您已经看过无数图表,介绍在19世纪80年代的1美元或1英镑的投资,到2014年可能累积的投资余额。您可能还听说,在20世纪,分散化的股票投资组合扣除通胀后的复利收益率(或增长率)约为7%。这是真的,我们不想质疑这些东西。但是这些观点与退休收入规划并不相干,原因我们慢慢道来。

资产能够持续多久?

可能您快要退休,持有总金额为50万美元、100万美元或更多的养老资产。不论短期国债及金融市场之前如何波动,您现在得往前看,而不是回顾,您准备将您的养老资产账户转变成终生收入。我们假设尽管您已经读了本书前面的章节,您还是不准备考虑购买个人养老金。相反,您计划使用金融行业的定期提款计划(SystematicWithdrawalPlan,简写为SWP)来构建退休收入规划,您可以通过出售SWP中或多或少的资产份额,获得稳定的月收入(类似反方向的定额投资计划)。

何为定期提款计划?

定期提款计划(SWP)包括资产配置组合与定期提取固定金额两个方面,而不考虑组合或投资价值的波动情况。

SWP的基本特征是不对您的投资组合中的资产收益率提供任何保证,无下行风险保护,也没有防范长寿风险的机制。

SWP可以被视为定额投资计划(DollarCostAveragingPlan,简写为DCA)的对称物,在DCA中,自动、定期投资固定金额用于购买股票或共同基金份额,而不考虑价格。SWP与DCA方向相反。尽管SWP本身不是一种金融产品,却被视为可以发挥养老金的同样作用,即在账户中的钱耗尽之前,每月提供现金流。

您可能问自己的第一个问题是:“我的资产组合能支撑多久?”

我们举一个简单的例子来回答这个问题,假设退休时储蓄的养老资产为10万美元(注意,我们介绍的例子适用于任意规模的养老资产及任意货币单位)。如果您采用固定提取方式(始终提取固定金额)并获得给定的收益率(投资收益率不发生波动),利用计算公式可以精确地算出您的养老资产可以持续多长时间。

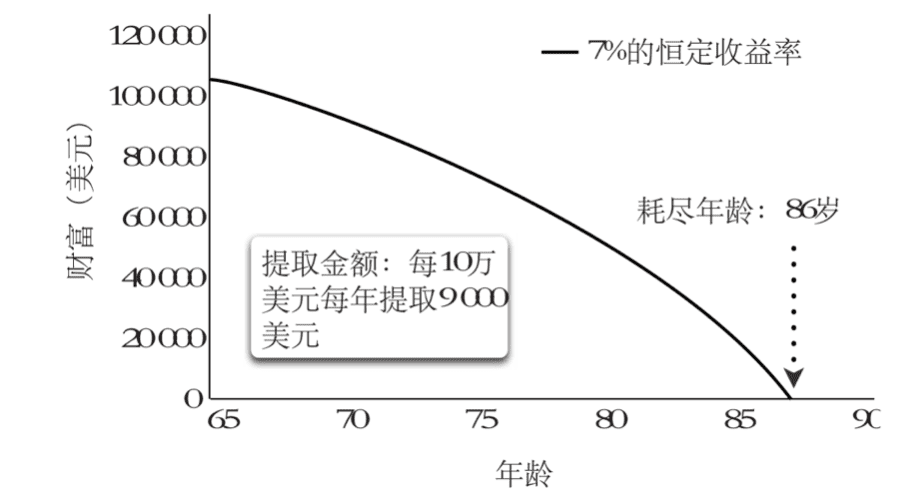

例如,如果您现有10万美元资产,每月提款额为750美元(每年9000美元),名义投资收益率为7%/年(0.5833%/月),您的养老资产在259个月内就会耗尽。这个名义投资收益率未扣除税收、投资费用及通胀率等。您从65岁开始这么做,在86岁时注定会耗尽资产。图1演示了您的资产稳定及可预测地走向耗尽的过程。

在此情况下,我们有绝对把握算出您的资产耗尽之日。金融教科书告诉我们,贴现率为0.583时,260期的750美元的现值恰好等于10万美元。因此,您的10万美元可以撑到86.5岁。如果您计划刚好活到86.5岁,则平安无事。顺便说一下,如果有20万美元,则每年可以提款1.8万美元;如果有30万美元,则每年可以提款2.7万美元,以此类推。

当然,如果您计划提取较低的金额,如每月625美元(或每年7500美元),资金将在466个月后耗尽,对于同一位65岁的退休人员,其养老资产可以维持到100岁之后(贴现率为0.583时,465.59期的625美元的现值也等于10万美元)。

因此,如果您确实知道自己何时去世,并确知您的终生投资收益率是多少,您可以设计完美的退休收入计划。

但是,如果您(假设是65岁退休人员)不是每年都获得稳定的7%的收益率,而是在退休期间获得算术平均值为7%的收益率,情况会怎么样?这笔钱能维持多久,最终结果会如何变化,最终结果取决于哪些因素?

需要强调,现实中投资收益率会发生波动,即使平均年收益率确实是7%,您也不能就此假设每年都获得7%的收益率。例如,在美国股市,以标准普尔500指数为代表,2008年的收益率为-38.47%,2009年为23.49%,2010年为12.64%,2011年为0,2012年为13.29%,2013年为29.60%,2014年为11.39%。这7年的算术平均值为7.42%,但是任何一年的收益率都与这个平均值相差甚远。

因为有很多方式可以产生7%的年平均收益率,我们将仔细分析这个问题。假设年投资收益率发生周期性的变化。图2用一个简单三角形图解如何产生这个收益率,三角形的每一个交叉点代表不同年度的收益率。

顺时针变化的投资收益率

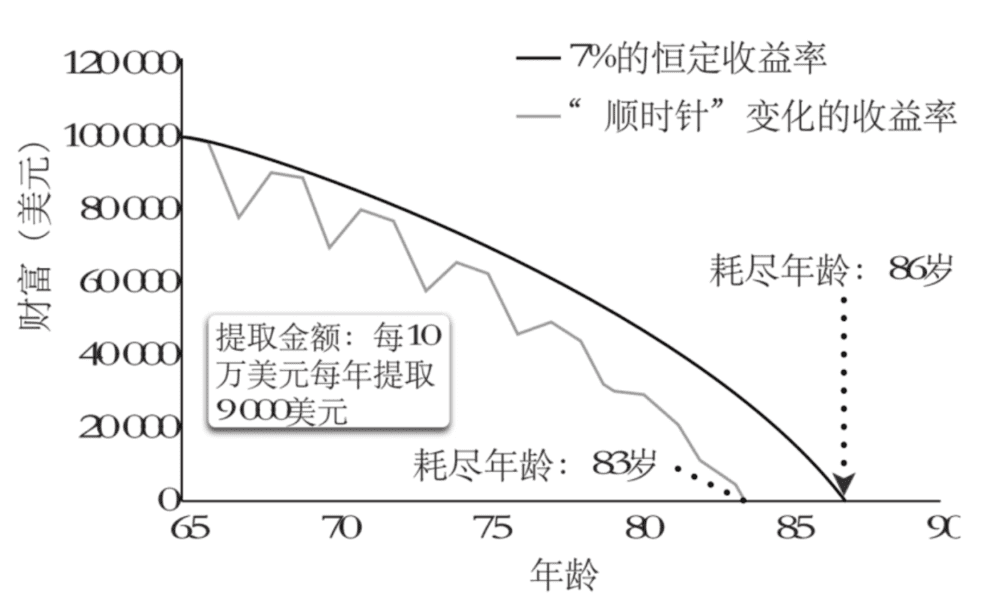

从图2可以看出,在退休后的第1年,资产组合获得7%的收益率,退休后第2年的收益率为-13%,退休后第3年的收益率为27%。这3个数字的算术平均数正好是7%,计划的提取金额还是前面例子中的750美元/月。在第4年再开始新的周期,并且每3年循环一轮,直到养老资产耗尽,钱没有了。此处讨论的是百万美元的问题:

您认为耗尽资产的时间是早于还是晚于前面的例子?当时考虑的是每年都获得7%的收益率。

如果您认为答案是更早,您答对了。确实,因为您开始退休的第1年,在产生很高的正收益率(+27%)之前是负收益率(-13%),您耗尽资产的时间会整整提前3年,即83岁。在第3、6、9年(以此类推)获得27%的收益率,不足以抵消在第2、5、8年(以此类推)获得的-13%的收益率。类似地,在某一年牛市中获得20%的收益率,并不能弥补前一年熊市中20%的投资亏损;前一年发生50%的亏损,后一年要获得100%的收益率才能弥补。

请注意,尽管在周期变化的收益率情形下,不能使用简单公式计算资产耗尽时间,但是也可以像恒定收益率情形一样精确计算出结果。不过,您必须采用手工方式计算,我们称之为“暴力”(bruteforce)方式。

如何计算资产耗尽时间

下面介绍如何计算资产耗尽时间:

拿出一张纸和计算器。起点是10万美元,设定在第一个月获得0.5833%的收益率;资产余额是10万美元×1.005833,或100000×(0.07/12+1)。

然后提取750美元,剩余资产在第二个月获得0.5833%的收益率。

如此计算12个月,随后按月收益率-1.0833%再计算12个月,对应的年名义收益率是-13%。

随后,按月收益率2.2500%再计算12个月,对应的年名义收益率是27%。

每36个月循环一次:一开始是12次的0.5833%,随后是12次的-1.0833%,最后是12次的2.2500%。您会有一串很长的收益率数据,用图形表示见图3,账户余额在83岁生日过后不久最终变成0。此时,收益率是按“顺时针”变化的平均值7%,结果比每年获得恒定的7%的收益率更差。

逆时针变化的投资收益率

如果沿着三角形的反方向依次变化会发生什么?换句话说,如果先是7%,随后是27%,再然后是-13%,并多次重复会发生什么?图4与图2是同样的三角形,只是箭头的方向相反。

请注意,不论您开始退休并提款时三角形转到哪条边,投资收益率的算术平均数均为7%。然而,此时耗尽资产的年龄是89.5岁,而不是86.5岁(恒定收益率)与83.33岁(顺时针变化)。因此,此时在获得负收益率之前获得最高收益率,比每年都获得7%的收益率更好,您可以比获得恒定的7%收益率时赚到更多钱,见图5。

我们继续前行之前,需要指出,如果我们从-13%或27%开始,而不是之前分析中将起始年的收益率设定为7%。例如,如果收益率变化次序依次是-13%、7%和27%,耗尽资产的年龄最早,是81岁;如果从27%开始而不是7%,将到94.92岁时才耗尽资产,这是我们考察的所有可能情形中的最大值。

最后,图6中的列表归纳了各种不同的收益率发生次序对应的“耗尽年龄”(资产耗尽时的年龄),以及与以7%的恒定收益率为基准的“耗尽年龄”之间的月数差异。您将发现,这种收益率排序造成的差异会很大,最早耗尽年龄与最晚耗尽年龄之间的差异长达14年。

三角形、熊市与牛市:退休收入马戏

确实,市场不会按完美的三角形运行。通常认为,股票市场、利率和收益率会按周期变化。这些周期,包含大量事后才能看清的“噪声”,即随机的、无意义的价格与成交量的变化,很难事先预测或计算。然而,这种周期变化会对您的退休收入的可持续性产生重大影响。

如果您在市场下行进入熊市周期时退休,您开始从一个分散化的投资组合中提款,您的资产组合的寿命则处于危险之中。

这种相对明显的现象,通常被称为“收益率发生次序的风险”。在“退休风险区”,即您退休前后的几年,您的存量资产规模最大,剩下的工作年限很少,此时您从市场下跌中恢复的能力最小,对不利的收益率发生次序造成的负面冲击的风险最为敏感。

分仓策略能否战胜不利的收益率发生次序?

不论我们说了什么,您可能会想:“我可以将我多年必需的资产进行安全投资,以防范不利收益率发生次序的风险。如果其他资产下跌,在市场恢复之前我就持仓不动。”

这种策略被称为“分仓策略”,将退休后前几年的必需资产放在安全的“仓库”中,与资产组合的其他资产隔离。这种策略很多人都用过,如将所有零钱都用一个罐子攒起来,最终会有足够多的钱买下某个东西。但是退休可不一样,因为没有人知道何时安全的“仓库”会用空。因此,尽管这种策略貌似安全,实际上却使您的养老资产承受更高风险。

我们这样想吧,如果一开始您持有50%的现金与50%的股票,计划在退休前几年从现金仓库中提款以满足退休生活需要。那么,随着您的现金仓库中资产的减少,您的总资产组合中,股票的持有比例会越来越高。

在退休收入规划中采用分仓策略,会影响您的总体资产配置,当您的现金仓库中的资产逐渐减少,总体股票持有比例及波动率就会上升,股票相关的风险会随时间波动。此时,如果您面临不利的最初收益率发生次序,您不得不用光全部现金资产,您会发现在退休期间持有100%的股票资产,并有可能陷入熊市。您用收入稳定性换取了资产的不稳定性。

不要让错觉糊弄您,不宜假想您的养老资产组合的安全性超越实际水平。

作者:摩西·A.米列夫斯基、亚历山德拉·C.麦奎因

译者:罗桂连 徐贞颖 谢晓晖,出版社:中信出版集团

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:摩西·A.米列夫斯基、亚历山德拉·C.麦奎因,编辑:彭韧