股市近期走势将取决于美联储释放的关于加息的信号,长期走势将取决于经济衰退的可能性和严重程度。本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:郭力群,编辑:彭韧,题图来自:视觉中国

当地时间周三(11月2日),美联储宣布再次加息75个基点,这是美联储连续第四次加息75个基点,也是今年的第六次加息行动,联邦基金利率目标区间目前升至3.75%~4.00%,达到近15年来最高水平。

在谈到接下来的加息幅度时,美联储在政策声明中说:“FOMC认为应该继续通过加息实施限制性货币政策,直到通胀回落到2%;在决定未来的加息幅度时,FOMC会考虑收紧政策的累积效应、对经济活动和通胀影响的滞后性以及经济和金融的动向。”

政策声明发布后美股市场随即上涨,市场认为美联储在暗示备受期待的政策“转向”终于要来了。但鲍威尔在接下来的新闻发布会上给股市泼了一盆冷水,他说,美联储加息“还有很长的路要走”,现在讨论暂停加息为时过早。鲍威尔还说,由于通胀形势“越来越具挑战性”,美联储可能得把利率提高到比上次会议预计的更高的水平。

股市随后回吐涨幅,道指收盘下跌1.6%,标普500指数下跌2.5%,纳斯达克综合指数下跌3.4%。

长期报道美联储和美国经济的MarketWatch专栏作家雷克斯·纳廷(Rex Nutting)指出,鲍威尔曾在7月份的新闻发布会上说了一些让市场怀疑美联储抵抗通胀的决心的话,这一次他没有重蹈覆辙,在市场认为美联储的政策可能转向时迅速纠正了这种误读。

纳廷称,“鲍威尔的确转向了,但他转向了‘鹰派’。”

一、“鹰派”鲍威尔不再担心过度紧缩

《巴伦周刊》指出,鲍威尔释放的信息似乎是美联储可能不会在接下来的会议上再加息75个基点,但未来仍有很多次幅度较小的加息行动,这可以给美联储留出更多时间分析未来公布的经济数据,并等待之前的加息逐渐对通胀产生影响。

CME FedWatch Tool的数据显示,从期货市场的定价来看,FOMC在12月会议上加息50个基点的可能性从不到45%升至接近60%。此外,联邦基金利率目标区间极有可能在2023年上半年的某个时候达到5.00%~5.25%的峰值,然后在明年年底下降。

在美联储召开下次会议之前将公布重要的就业数据和CPI数据,这些数据对于美联储下一步行动的细节非常重要。

鲍威尔在新闻发布会上重申利率会继续上升,他不止一次强调现在讨论暂停加息为时过早,但没有明确说明利率要升到多高才能降低通胀。

鲍威尔说:“多高的利率能让通胀降到2%的目标水平存在很大的不确定性,但加息仍有一段路要走,从上次会议以来公布的数据可以看出,最终利率水平将高于此前的预期。”

分析人士认为,在市场关于美联储政策转向的希望破灭后,鲍威尔周三的“鹰派”表态可能会抑制股市和债市出现更大幅度的反弹。

MarketWatch的纳廷指出,鲍威尔认为声明中的“鸽派”措辞是对FOMC中“鸽派”委员的必要安抚,但他明白必须在“鸽派”和“鹰派”之间找到平衡,让多头不要过于激动,他不希望市场在胜利还没来的时候就开始庆祝。

鲍威尔还认为,过度收紧政策带来的痛苦要小于行动过于缓慢。他说:“如果出现过度收紧政策的情况,美联储可以动用能给经济带来支撑的工具,但如果因为收紧力度不够而控制不住通胀,那么我们将面临通胀变得根深蒂固、价格可能会高得多的局面。”

《巴伦周刊》指出,压低通胀可能需要一场经济衰退来实现,美联储维持高利率的时间越长,投资者对许多资产类别的预期回报就越低。

对冲基金管理公司Man Group首席执行官卢克·埃利斯(Luke Ellis)近日称,美国经济衰退是“不可避免的”。贝莱德(BlackRock)的分析师周一也表示,“加息给经济造成的伤害变得更明显”时美联储才会停止加息。他们还认为,目前利率已经触及可能引发经济衰退的水平。

富国银行(Wells Fargo)股票策略主管克里斯·哈维(Chris Harvey)说:“鲍威尔似乎不担心过度紧缩造成的影响,这不是股市愿意看到的。”

《巴伦周刊》认为,股市的近期走势将取决于美联储释放的关于加息的信号,长期走势将取决于经济衰退的可能性和严重程度。

二、没人愿意看到衰退,鲍威尔是否再次误判了通胀形势?

美联储对劳动力市场强度的误判以及疫情引发的价格上涨导致了美国40年来最高的通胀,鲍威尔之前的“通胀暂时论”被安联(Allianz)首席经济顾问穆罕默德·埃尔-埃利安(Mohamed El-Erian)称为“可能是美联储历史上最糟糕的通胀预测”。

经济学家斯蒂芬·罗奇(Stephen Roach)将鲍威尔比作美联储前主席阿瑟·伯恩斯(Arthur Burns) ,后者在强大政治压力下的优柔寡断导致了20世纪70年代的严重通胀。

MarketWatch认为,非经济学家出身的鲍威尔最终如何被人们记住,将取决于他能否在不把美国经济拖入深度衰退的前提下控制通胀。

目前美国经济还没有陷入衰退,在消费者支出的支撑下,第三季度GDP增长了2.6%。但随着假日季的临近,消费者对价格上涨的接受度还能持续多久是个未知数,尤其是在美联储专注于加息和控制通胀、而不是避免经济衰退之际。

鲍威尔周三称,美国经济仍有机会避免陷入衰退,但由于物价压力缓解缓慢,今年美国经济“软着陆”的机会窗口已经缩小。

MarketWatch专栏作家雷克斯·纳廷认为,“软着陆”机会下降是因为美联储执着于继续加息,官员们似乎没有注意到通胀已经大幅回落,经济增长已经接近停滞。

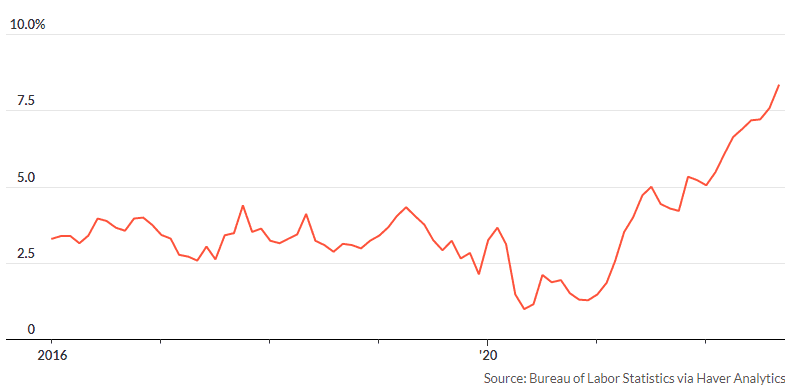

纳廷解释说,虽然CPI同比涨幅依然很高,但同比涨幅是一个“向后看”的指标,并不能准确预测通胀的未来走势,预测通胀率的最佳指标是三个月年化涨幅。“向后看”给美联储造成了一个“盲点”。

纳廷拿在实现软着陆方面取得显著成功的美国国家航空航天局(NASA)做了类比。

纳廷指出,NASA的科学家知道一些美联储已经忘记的事:向太空发送信息和从太空接收信息需要很长时间,所以要在向航天器发送指令时考虑这种延迟,这样才能安全地在其他星球上着陆。

经济也是如此。美联储从经济中收到的信号往往有延迟,有时会延迟数月,而且美联储目前赖以决定加息幅度的一个主要信号延迟了一年甚至更长时间。

这个信号就是住房价格的上涨情况,住房价格现在是导致CPI和PCE上升的主要因素,但由于计算住房价格上涨情况的方式不同,目前的数据反映的是12到18个月前的情况。

美联储看到的有延迟的住房价格信号

三个月平滑年率( 3-month smoothed annual rate)

美联储对通胀率自3月份开始加息以来没有进一步下降感到失望,但这是因为住房价格的信号是在去年夏秋发出来的,远在住房市场因加息和缩表而开始降温之前。

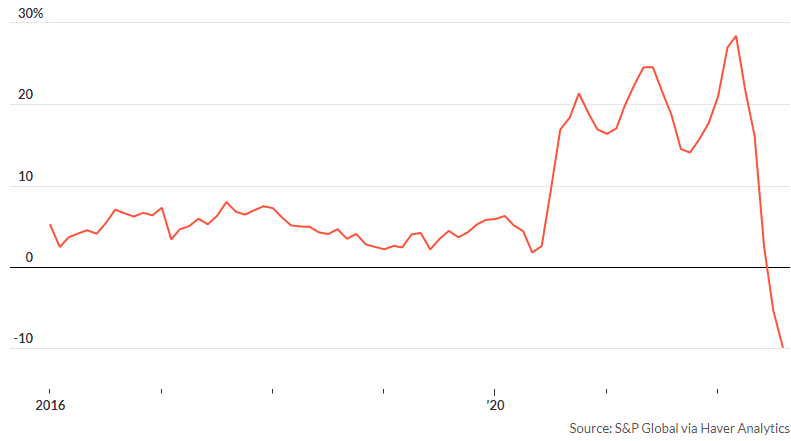

如果从实时数据来看,住房价格已经不再像CPI和PCE所体现的那样大幅上涨,自3月份首次加息以来,租金和房价的上涨已经放缓,实际上全美大部分地区的房价都在下跌,私营部门的租金指标显示,许多城市的房东都在降低租金。

过去三个月,不包括住房价格在内的CPI同比涨幅已经从春季紧缩开始时的14%下降到了1%。

住房价格的实时信号

Case-Shiller房价指数三个月平滑年率

纳廷指出,这一信息需要时间才能体现在CPI数据中,但到那时美联储再作出反应可能已经晚了,从而导致经济硬着陆。

纳廷认为,加息正在起作用,而美联储的“盲点”将美国经济置于危险之中,虽然高通胀仍令人担忧,特别是食品、医疗保健、新车和公用事业等必需品价格的上涨,但美联储应该对经济采取一种更为平衡的看法,没有人愿意看到经济硬着陆。

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:郭力群,编辑:彭韧