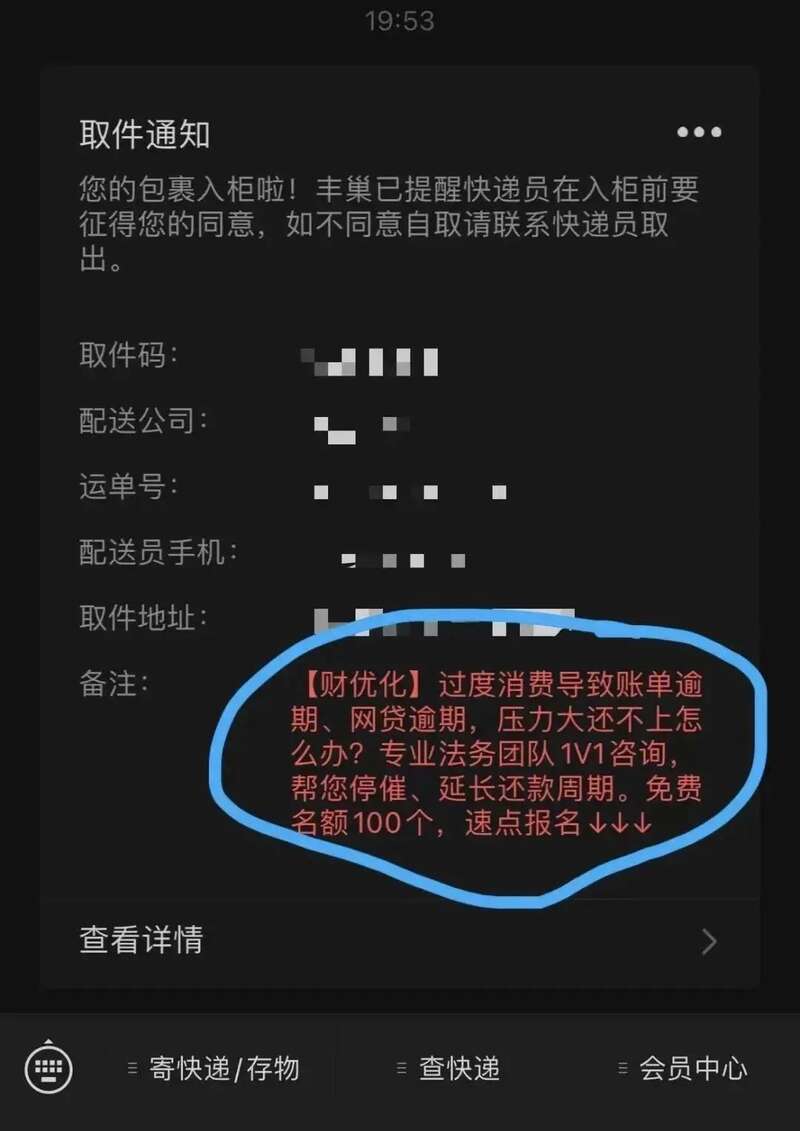

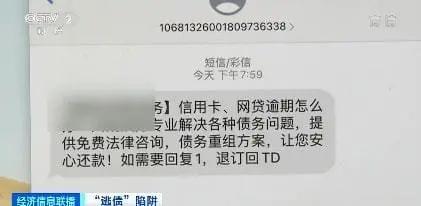

在广告里,他们会告诉如果你欠款还不上、银行一直催没有关系,专业人员可以帮你停止存款、延长还款:“过度消费导致账单逾期、网贷逾期、压力大还不上怎么办?专业法务团队1V1咨询,帮您停催、延长还款周期。”

如果点进链接,就会跳出一个填写个人信息的页面,要求你填写姓名、地址、手机号还有逾期金额。

对于普通人来说,这个小小的链接只是不会多看一眼的垃圾广告,但是在那些被击中痛点的目标用户眼里,这样的推广简直诱惑力十足,被追着催债的滋味实在是太难受了。

毕竟,如果要盘点现代人最害怕的事情,借钱一定能够排在前几名——不管你是开口借钱的,还是被别人借钱的。很多人害怕借钱,是因为担心对方不还钱,银行和金融机构当然也怕,于是帮人讨债和催收就成了一门大生意,最为人所知的就是各种催债公司。

而道高一尺魔高一丈,这些年,对应的另一门生意也逐渐兴旺起来——对抗催收。催收和反催收的相互较量,也引出了另一个直击灵魂的问题:借钱的和要账的到底谁是大爷?

收件码上的反催收组织宣称自己 “十年专注解决某卡、网上债务超时问题”,这种说法显然太保守了,这种需求与博弈已经持续了近20年。

不得不说,在刚开始的时候,催收组织才是那个说话大声的人。

1

2000年之前,普通人基本接触不到催收人员,更别提催收公司了,毕竟当年去借高利贷的人相当少。在民间的印象中,这些催收人员跟黑社会的画风基本一样,干的事情不是在欠债人门口泼油漆,就是在学校门口蹲人家孩子,手段极其残忍、性质十分恶劣。

这些印象有一些真实的成分,也有相当一部分经过了艺术加工。

催收公司真正进入大爆发,要等到2003年左右。随着国民经济的迅速发展,各种信贷消费业务也飞速扩张,2003年也是中国信用卡元年,当年6月份信用卡发卡量就达到了2499万张,到了2010年国内信用卡数量已经达到了2.3亿张。

如此迅猛的增长之下,同时放松了对申请人信息与资格的审核,很多信用卡专员还瞄准大学校园推广各种信用卡。

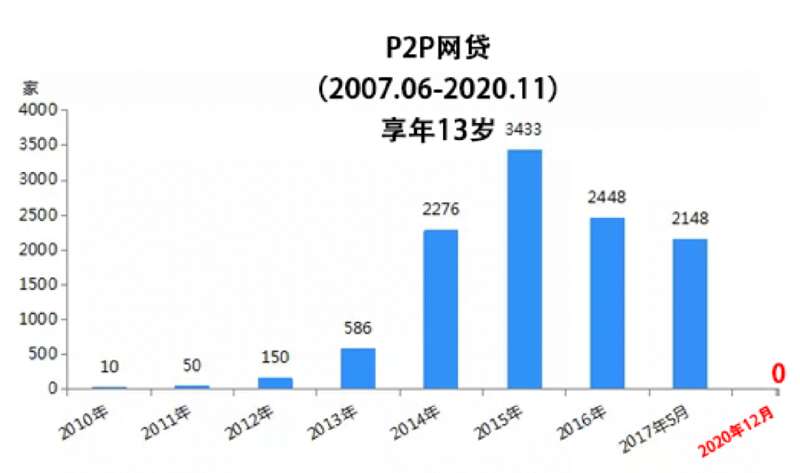

到了2007年,一个更加重量级的东西开始在中国出现——网贷平台。经过几年的发展,网贷平台在2012年左右进入了野蛮发展时期,从130多家猛增到2015年的3000多家。

借贷的多了,逾期乃至不还钱的人自然也随之迅速增加,于是催收也变得越来越重要。

一般来说,正规银行都会有自己的风险管理部门,但根本没有办法应对剧增的催收业务量,“银行内部的风险管理部门催收电话根本打不过来,呼叫中心的客服也不适合干这个,就靠我们去驻场催收或者他们外包出来”。

至于那些正规和不那么正规的网贷平台,自然更加依赖催收公司来干活。

全国究竟有多少催收公司,恐怕没有人能够统计,这个数量在3000到9000之间浮动,至于有多少人干这一行,一个常见的说法是30万。

与如今的发催收组织一样,催收公司同样也非常注重自我宣传:“今有欠债不还者,可请催客出马,为债主排忧解难。”

至于他们究竟怎么出马,最常见的就是打电话,也叫电催。

只不过,打电话也有不同的风格。比较温和一点的就是走感情路线,跟欠款人动之以情晓之以理,通过打感情牌让对方自动还款。当然,这种风格的成功率比较低,如果电催员是男性,通常都会遭到欠款人的辱骂或者嘲讽,所以女性电催员比较吃香。

通常干这行的都是年纪比较小或者刚毕业的女生,但大部分都会在两三个月内跑路不干,除了欠款人的辱骂,高强度的工作节奏也没有几个人能受得了:“电催就是争分夺秒,你还想休息一分钟?”

如果感情牌没有用,接下来电催员可能就会用法律规定来说服对方还款,比如说欠款会影响征信、买房买车等等,“有时候你可以说得严重一点,反正干我们这行就是连吓带骗,要不然不可能要到钱”。

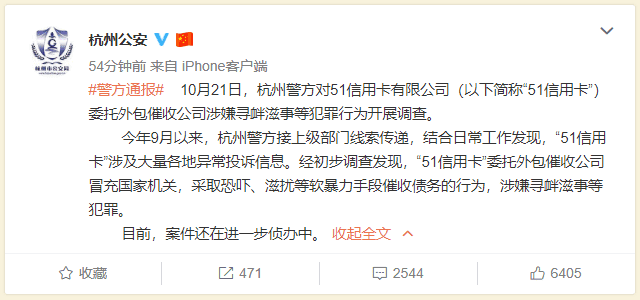

到了这里各种骚操作就开始出现了,为了增加威慑力,催收人员常常会假冒警察、法院工作人员恐吓对方。

就算是假冒国家机关人员,跟其他手段比起来也算得上“温和”,如果欠款人对这些“骚操作”还是油盐不进,催收公司就会开始采取“野路子”。

一个最简单的方法,就是电话轰炸。这个手段还有一个更加贴切的名字叫“呼死你”,“买整机500块,只轰炸一小时四十块”。

当然,这种轰炸不仅限于欠款人自己,还包括对方的家人、朋友、同学甚至老家的亲戚熟人,总之就是利用社会压力来让对方还款,“当他身边的每一个都知道他欠钱不还的时候,这个人基本上就完了”。

如果欠款人心理素质十分过硬,丝毫不在意世俗的眼光,对“社死”完全免疫,那么催收公司就会采用另一种方式——外访。所谓外访,翻译过来就是“马上到你家门口”。

到了这里,很多人熟悉的泼油漆就正式登场了。

而在催收公司最鼎盛的时候,有不少人真的会采取暴力手段,甚至会交流怎么打人才能不留下外伤,让人看不出来,“拿书本垫,用锤子打,躲开监控,最好很多人一起陪你去,到派出所录口供的时候,大家都作证说你没打”。

之所以为了催收能做到这个份上,是因为利润足够大,而且催收的难度越大,回款之后能够分到的佣金也越多。信用卡逾期催收佣金在26%左右,而各种网贷平台佣金可达30%~40%。

只不过,本来就是灰色地带的催收还这么肆无忌惮,注定要被治理。

2

2017年12月1日,银监会发布《关于规范整顿“现金贷”业务的通知》指出,各类机构或委托第三方机构均不得通过暴力、恐吓、侮辱、诽谤、骚扰等方式催收贷款。

2018年1月,国务院发布了《关于开展扫黑除恶专项斗争的通知》,将“暴力催收”定性为黑恶势力行为。4月18日,银监会发布《关于规范民间借贷行为 维护经济金融秩序有关事项的通知》,严厉打击以故意伤害、非法拘禁、侮辱、恐吓、威胁、骚扰等非法手段催收贷款。

随着国家的大力整顿,催收公司的好日子算是到头了,不仅暴力催收越来越少,就连打电话催收也变得越来越客气、小心,“觉得既大有可为又有筋疲力尽的感觉。身边做催收的确实不多了,或者以前做催收,慢慢转型的,转型做其他的业务”。

治理不规范的催收,尤其是暴力催收,当然是好事,而且非常有必要,但是随之而来有一个额外的后果, “催收难度明显加大了”。按照一位不良资产公司高层人员的说法,某国有大行信用卡中心30天的催回率目前只有45%左右,而此前几年这一数据是90%以上。

用一位前从业者的话说,催收行业“就像金融体系的蚯蚓,干的都是脏活累活,名声和观感也不好,但它却对保持土壤肥力,维持生态系统平衡有重要作用”。

于是,催收行业遭到治理之后,反催收开始逐渐嚣张。

反催收本身并不是什么新鲜事,最经典的一个操作就是,整个村子集体薅网贷平台的羊毛,你不是要打电话给我亲戚朋友催债吗,我们全都欠钱,谁都不用害怕在村里抬不起头。

如果有催债人员敢到村子里去,最后甚至还要报警才能从里面出来。

这种薅网贷羊毛的行为被称为“撸口子”,曾经有人在网上称自己从55家网贷撸了187000元,“和家人亲戚坦白,都支持不还,已经逾期600多天了,亲戚朋友没有笑话我的,都咨询怎么贷的”。

这些情况虽然一直有,但大多是分散的零星现象,并那时尚未形成所谓的“反催收联盟”,更不可能在取件码上打广告提供一条龙服务。而在催收行业和众多催收公司被治理后,反催收的声势也越来越大。

根据金融行业者的观察,各种通过恶性投诉、恶性起诉以达到免除利息或延期还款的例子从2018年开始出现,但在2019年几乎翻了一倍,“‘反催收’已经形成所谓联盟,有组织、有计划、有套路地通过激化债务人与催收团队、金融机构的矛盾,达到减免利息、延长债务期限、减少还款金额的目的,甚至要求赔偿各种费用等”。

这个时间节点,跟催收行业被集中治理基本是前后脚。

3

需要注意的是,很多人都很自然地默认被催收者是弱势群体,这种情况当然有不少,但是“反催收”的人群中,还包含了大量撸口子以及利用信用卡“套现”的人。他们管追着自己的催收员叫“催收狗”,而催收员们则称这些人是见不得光的“老鼠”。

最开始,这些人大多集中在贴吧、论坛以及各种聊天群抱团取暖、交流心得,为了防备“催收狗”的渗透,这些群都有自己的规矩。有的要求进群必须在三分钟内发出自己的实时逾期截图,否则会被当成卧底踢出去;有的要求支付费用进群;有的则要立毒誓:“如果我是催收狗或平台卧底,死全家。”

在这个阶段,反催收还是小圈子的自发行为,属于散兵游勇,顶多赚个入群费之类的,“我曾经也这么扛过来,现在总结成为经验分享给更多人”。

但到了2020年左右,反催收开始从论坛和聊天群扩散到更大的平台,越来越多的反催收账号在各个短视频平台出现,传授各种反催收的方法,“给催收员录音,激怒对方,只要他敢骂人,马上就拿着录音投诉他”。

随着人数不断增加,反催收的专业程度也在上升,以前的催收人员反而大量加入反催收公司,“最近金融行业不景气,催收行业又从去年开始就有很多人被抓,我决定离开这个行业,但又不想浪费自己的专业知识,就想,不如加入敌方阵营吧”。

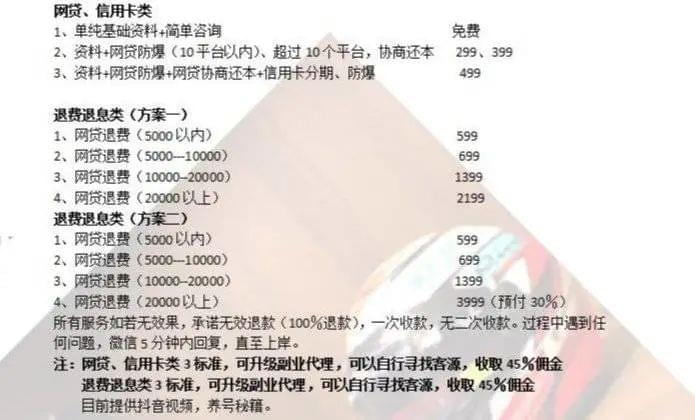

反催收机构最直接的赚钱方式,就是通过债务协商收佣金,收费标准一般是欠款金额的10%左右。

当然,反催收机构不可能让这些贷款消失或者永远不用还,他们通常承诺的效果是可以停止对方催款,或者“停息挂账”,也就是不用还利息,只还本金就行,另一个就是重新协商还款期限,延长还款的时间。

为了达到这些目的,反催收机构最常用的手法是先提出无理诉求,对方不满足马上去第三方投诉平台夸大其词,最后到监管机构进行投诉,这一套基本是流水线作业。

大量的恶意投诉给金融机构和监管部门造成了很大压力,某银行内部人士发现,2020年第一季度,其所在银行收到监管书面正式转办投诉393宗,其中催收类投诉占比82%,协商还款类在催收类投诉中占比为97%,模板投诉在催收类投诉中占比高达64%。

此外,他们还会伪造各种证明材料,比如经济贫困证明。他们也会代借款人到医院开具借款期间的病历证明,上传给金融机构并提出异议,然后金融机构审核,如果征信修复成功,会给相关医生回扣。

另一方面,催收机构还会搞“知识付费”,利用直播推广自己的课程,“交999元成为我们的会员,就能听所有的课程”。有的机构还表示,能够提供征信修复、保单维权、罚息追回、网贷协商技术等金融实操的技术资料包。

学完这些技巧,你就可以去跟催收人员高强度对线了。

但是反催收不可能总是成功,这些机构怎么保证稳赚不赔呢?

首先,在签订的协议中,通常并没有失败之后退还预付金的规定,“服务费需要提前一次性结清,如果对方不愿意或者犹豫,基本上就是白嫖。”

而且别忘了,反催收机构会让客户提供自己的个人信息、贷款信息及欠款金额等敏感信息。

不管能不能拿到佣金,先把这些轻易到手的信息卖出去,不就能拿到保底钱了?所以当有人找上门来的时候,不论能不能反催收成功,这些机构注定不会赔本。

催收公司已经被治理过多次,而对反催收机构的整治,还需要进一步加大力度。

2021年2月,银保监会明确提出,坚决打击恶意逃废债行为,推动200多家机构接入各类征信系统,加强对“反催收联盟”等违法违规网络群组的治理。

2022年,中国人民银行印发了《关于开展“征信修复”乱象专项治理“百日行动”工作的通知》,要求从2022年3月中旬至6月下旬在全国范围内开展此项工作。7月份,银保监会办公厅发布的《关于进一步加强消费金融公司和汽车金融公司投诉问题整治的通知》,明确了要严厉打击非法代理黑产。

当然,只要借贷行为存在,关于催收和反催收的问题就一定会存在,有借必有还只是一个很难达到的理想状态。但这个问题本身已经够让人头大了,不需要两个庞大的灰色产业再添一把火。

而催收机构和反催收机构的漫长博弈,用从业者的话来说,就像“一种魔法想打败另一种魔法”,可惜的是双方用的都是“黑魔法”,都严重扰乱了金融行业的秩序和社会的信用制度。

如果没有任何治理放任其发展,一方借助催收公司不择手段讨债,另一方依附反催收机构千方百计赖账,那画面简直不敢想象。