根据《国家邮报》的报道,加拿大智库菲沙研究所针对加拿大税收系统中的累进税率进行了研究,并在本周四发布了研究报告。该报告称,加拿大的高收入家庭实际上承担了远超其收入占比的高税收。

这份报告使用了菲沙研究所的2022版加拿大税务模拟程序,其中包含来自加拿大统计局社会政策模拟数据库与模型(SPSD/M )项目的数据,来估算加拿大人向联邦、省和市一级政府缴纳的税款,以及不同收入群体缴纳的税款份额。

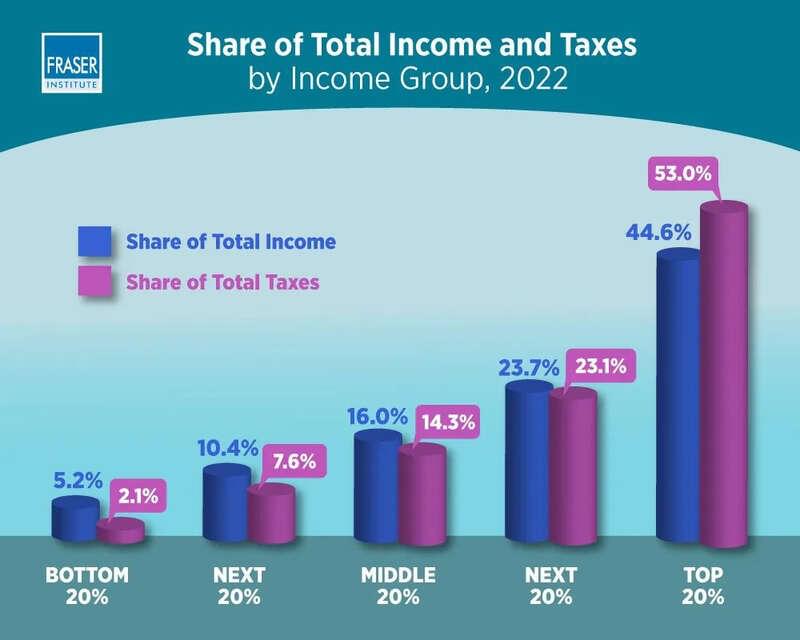

报告将纳税主体以家庭为单位,按照人数等分成5个组别,其年收入分别为:

组一:低收入家庭:$56,516以下

组二:$56,517 to $98,641

组三:$98,642 to $149,073

组四:$149,074 to $227,486

组五,高收入家庭:$227,486以上

在全部五个组别中,20%的低收入家庭缴纳的税款占所得税总额的0.8%;占60%的三个中等收入阶层缴纳的税款占总额的37.8%;收入最高的20%,缴纳的税款占加拿大个人所得税总额的61.4%。

与之相对应的是,这部分家庭的收入,在加拿大人总体收入中占比不到45%。也就是说,这20%的高收入家庭,承担了与其收入不成比例的高税收。

除了个人所得税,加拿大人还缴纳许多其他类型的税,包括销售税、工资税(如EI和CPP)、利得税、地税、燃油税、进口税、烟草税、酒税等。如果把这些税收都考虑在内,这个五个收入群体的总收入和总纳税额所占比例存在差异如下图。收入最高的20%缴税占比下降了8.4%,但仍高出收入占比44.6%不少。

对此,卡尔加里大学的经济学家Trevor Tombe表示,报告中的任何内容都没有让经济学家感到惊讶,因为加拿大税收制度的设计就是有意要让高收入者交更多的税。

“人们可以认为所有个人按照统一的税率纳税是公平的;也可以不同意这一点,并且说平均税率应该随着收入的增加而上升。但更棘手的问题是,累进税率应该以多快的速度随着收入的增加而提高?” Tombe说。

菲沙研究所财政研究副主任Jake Fuss表示,围绕收入和税收话题的讨论通常很少谈及每个收入群体到底实际缴纳了多少税款。和收入相比,交多少税才是公平的?是占收入的30%,就应当也占税收的30%,还是其他?

对此,经济学家和政策制定者的意见并不一致。Fuss说,“当我们谈论公平的份额时,一些政策制定者不是必需为他们的意见提供定义。”所以,争来争去,税收的分配还是被忽视了。

报告将导致收入与税收比例失当的原因指向了累进税率制度。在加拿大,收入越高,税率越高。比如,年收入为5.6万的人,按照大约15%的联邦边际税率纳税,而收入超过 22.7万元的人,按照33%的边际税率纳税。

报告指出,加税的后果并不一定是积极的。一方面,高收入者可能会更加努力地利用各种机制避税,从而导致政府实际增加的收入低于预期。

另一方面,更高的税收可能会减少经济活动。当政府提高或引入新的税收时,它们会减少对重要经济活动的激励,无论是企业家精神还是对创新的投资,因为参与这些活动的经济收益会因高税收而减少。

加税也会降低加拿大与其他工业化国家,特别是美国的竞争力。因为提高对高收入者的税收使加拿大对医生、科学家、经理和软件工程师等高技能人才的吸引力降低。

Fuss 说,““所以,我们不该使用税收制度来惩罚我们需要和想要更多的活动,这一点非常重要。”

报告最后得出的结论是,加拿大税收制度的设计,包括累进税率,仍有商榷的空间。但是,高收入者不好好交税的论断是缺乏事实依据的,也反映出关于人们如何应对税务问题,现有的分析和研究是不足的。