本文来自微信公众号:电厂 (ID:wonder-capsule),作者:严利婷,编辑:高宇雷,原文标题:《毛利下降、交付放缓,但特斯拉依旧是电动车行业的优等生》,题图来自:视觉中国

2022年,伴随外围压力的持续攀升,特斯拉的日子也不好过。

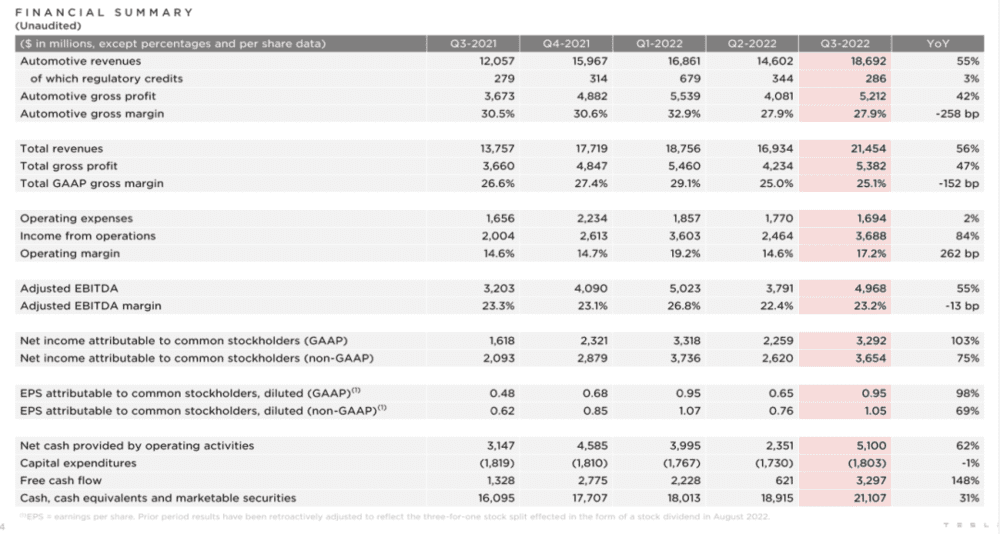

10月20日,特斯拉披露了最新财务报告,数据显示,2022年Q3,特斯拉总营收为214.5亿美元,同比增长56%,调整后的净利润36.5亿美元,同比增长75%。总体来看,这仍然是一份不错的成绩单,但市场对优等生的要求更高,相较于220.9亿美元的营收预期,特斯拉显然没有达到及格线。

值得注意的是,这是过去一年特斯拉少有的表现,并且,向来被称道的毛利水准也持续低迷。根据财报数据显示,2022年Q3,特斯拉的毛利率仅为25.1%,远低于市场预期的26.6%,其中,汽车业务毛利率为27.9%,这是继Q2的低谷之后,特斯拉汽车毛利率第二次跌至30%以下。

虽然特斯拉一直在业绩分析会上重申全年50%的增长目标,马斯克甚至还抛出了一项高达50~100亿美元的潜在回购计划,但本就已处在下行通道的特斯拉,盘后股价仍然一度重挫近7个点,并最终报收208.1美元,跌幅超过6%。按此计算,特斯拉的整体市值今年已经缩水超过四成。

Q3失利背后,单车毛利降超6%

从收入结构来看,汽车业务仍是特斯拉业绩不及格的关键。

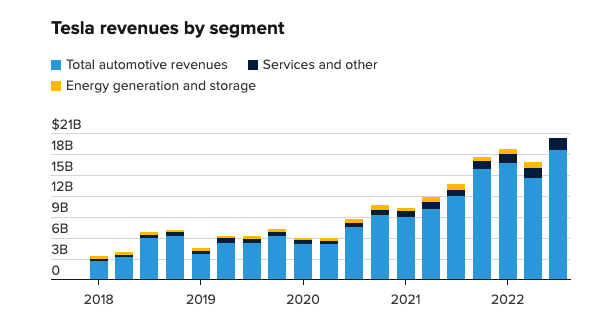

2022年Q3,特斯拉的总营收为214.5亿美元,相较于去年同期的137.6亿美元增长56%。其中,汽车业务收入为186.9亿美元,储能业务收入为11.2亿元,服务收入为16.5亿元。不过,作为特斯拉的业绩支柱,受整车交付量下滑影响,汽车业务的营收增速为55%,略低于特斯拉大盘增速。

对此,特斯拉在财报发布前就已经给市场打了一剂预防针。10月3日,特斯拉方面对外公布Q3的最终交付量为34.38万辆,同比增长42%,环比增长35%,但远低于市场预期的35.8万辆,资本市场也已经对此有所反应,特斯拉股价当天暴跌8.6%,包括大摩等多家投行闻讯下调了其目标价。

即便如此,最终的财报数据仍然不及市场预期。一方面,2022年Q3,特斯拉通过出售碳排放信用额度获得的收入为2.9亿美元,环比下降17%,创下一年来的收入新低。另一方面,即便抛开“卖碳收入”的影响,2022年Q3,特斯拉对应的单车销售收入为5.17万美元,环比减少3.5个百分点。

与此同时,特斯拉的成本却不断攀升。财报显示,2022年Q2,特斯拉汽车销售成本为131亿美元,同比增加61%,而总体收入成本为160.7亿美元,同比增长59%,二者均高于收入增速。对此,特斯拉给出了4点原因:原料成本上涨、新工厂爬坡拖累、4680电池扩产、外汇市场波动。

受此影响,特斯拉的盈利能力也遭遇冲击。2022年Q3,特斯拉整体毛利率则为25.1%,同比下降1.5个百分点。其中,汽车业务毛利润为52.1亿美元,对应的汽车毛利率为27.9%,同比下降2.6个百分点,按照34.38万的交付量计算,特斯拉的单车毛利润为1.5万美元,环比降幅超过6%。

根据财报披露,2022年Q3,外汇波动对特斯拉的利润拖累达到2.5亿美元,此外,柏林和德州的两座新工厂产能爬坡速度不尽如意,进一步拖累了整体毛利率。对此,特斯拉的CFO Zachary Kirkhorn在业绩会上指出,“倘若刨去卖碳收入的影响,特斯拉的整体毛利率大概在30%左右”。

从结果来看,特斯拉的钞能力仍然在线。2022年Q3,特斯拉的净利润为32.9亿美元,同比增长翻番,调整后的净利润为36.5亿美元,同比增幅达到75%,对应的每股收益为1.05美元,高于分析师预期的1.01美元。当然,这在很大程度上得益于特斯拉对整体运营费用的控制。

数据显示,2022年Q3,特斯拉的总运营费用为16.9亿美元,同比仅增长2%,其中,研发费用为7.3亿美元,同比增长20%,销售与管理费用为9.6亿美元,同比减少3%,整体运营费率不足8%。不过,这也未能挽回市场信心,从10月3号发布销量以来,特斯拉累计跌幅已超过16%。

特斯拉的隐忧,回购为何难解?

从市场反应来看,业绩不及预期并非特斯拉股价下跌的全部真相。

事实上,特斯拉公布Q3交付数据之后,Cowen & Co.分析师Jeffrey Osborne就指出,市场怀疑特斯拉交付量下滑的真正原因是市场需求走弱。一方面,根据官方披露的数据,2022年Q3,特斯拉的总产量为36.5万辆,相较于交付量存在2万的落差,另一方面,特斯拉交付周期也在不断缩短。

根据特斯拉官网最新数据显示,国产Model 3的提车周期大约在4~8周,国产Model Y长续航/高性能版提车周期为4~8周,而国产Model Y后驱版提车周期为1~4周,整体提车周期均在2月之内。

对于交付量的落差,继10月3日的公告之后,本次业绩分析会上,特斯拉管理层进一步解释称,作为北美之外的主要生产基地,特斯拉从上海到欧洲的海运遭遇巨大挑战,而从美国直接运输到欧洲市场的干线物流也面临困境,“这是特斯拉此前没有预料到,或者没有预料到会如此严重的一点”。

根据电厂了解,特斯拉的困境并非虚言。伴随国产车企出海的步伐不断提速,汽车海运出口早已是一票难求。此前,商务部国际贸易谈判代表兼副部长王受文介绍公开表示,由于滚装船运力不足,官方正积极协调通过中欧班列来运输汽车,此外,将与交通部门一起拓展多种汽车航运方式。

与此同时,汽车的运输成本也水涨船高。根据第三方机构克拉克森的数据显示,9月底,6500车位的大型滚装船日租金已经创下新高达到5.5万美元。为此,正在疯狂布局海外市场的比亚迪,近期已经开始打造自己的海运舰队,截至目前,比亚迪已经下定了8艘滚装船,每艘造价超过6亿元。

对比之下,特斯拉的解决办法更加直接,Kirkhorn在业绩会上表示,下一步,特斯拉将通过更近距离的交付去改变现状。根据特斯拉透露,虽然爬坡速度不及预期,但两座新工厂的生产率均已在Q3创下新高,其中,特斯拉柏林工厂在一周之内,采用2170电池生产了超过2000辆Model Y。

“特斯拉正在迈向更平稳的交付节奏”,马斯克也在不断释放利好信号,并声称Q4的市场需求依旧非常旺盛,预计Q4交付量将相当不错,这意味着2022年,“特斯拉将拥有史诗般的结尾”。不过,由于年底在途的未交付订单增加,CFO Kirkhorn表示,预计特斯拉全年交付量增速将低于50%。

对此,Investing.com高级分析师Jesse Cohen也认为,特斯拉今年很可能无法达成140万辆的交付目标。除了特斯拉自身所面临的产能挑战,经济下行压力所带来的需求疲软则是另一要害。

一个无法回避的事实是,今年9月16日开始,特斯拉中国已经通过保险补贴,实现了高达8000元的变相降价,不过,即便如此,特斯拉中国的销量仍在放缓。根据国盛证券的最新研报显示,从10月3~10月16日,特斯拉中国累计上险量为3942辆,同比跌幅为84%,环比跌幅达89%。

这也进一步引发了投资者对明年增长态势的担忧,此前,Future Fund Active ETF联合创始人Gary Black还给特斯拉董事会写了一封信,建议后者回购股票,本次业绩分析会上,马斯克回应称回购是有意义的,特斯拉正走相应的流程,一旦获得董事会批准,回购金额将达到50~100亿美元。

此外,市场对于特斯拉降价的预期也越来越浓。近期,业内有传言称,特斯拉的下一轮降价幅度或将达到4万元,并且,马斯克还在业绩会上透露,特斯拉正在研发更便宜的电动车。价格真的会成为最终的销量利器吗?对此,市场或许已经给出答案,截至发稿,特斯拉盘前股价再度暴跌6%。

本文来自微信公众号:电厂 (ID:wonder-capsule),作者:严利婷