在股价节节走低的行情下,昔日冲在抄底腾讯最前沿的资本大佬段永平一改往日画风,开始频繁在社交平台对这家互联网巨头表示质疑。

10月11日,段永平发布动态称:“我不敢说腾讯是乱投资,但腾讯确实有很多财务投资是我很难理解的。我能接受战略投资,但财务投资为什么不能让股东们自己去决定呢?”

事实上,这已不是段永平首次对腾讯提出质疑。10月5日,段永平曾称,对腾讯看的不透。他说,“我对苹果确实完全不操心,掉多少都不往心里去。腾讯总是觉得懂得不透,下不了重手。”

值得关注的是,尽管嘴上说看不透,但段永平却在2022年内已四次“抄底”腾讯。此前,他多次公开表示已加仓腾讯,并喊出“将卖出伯克希尔,继续抄底加仓腾讯”“分红的钱终于花掉了”“如果腾讯ADR能到$30以下,会再多买一些”等。

美东时间10月10日,腾讯ADR盘中一度跌至32.87美元,创近52周新低点。截至当天收盘,报收33.16美元。(文|《财经天下》周刊 唐果)

延伸阅读:

腾讯“绞肉机”:投资者抄底加仓都被套了

图片来源@视觉中国

孱弱不堪的港股下跌不断,恒生指数已经接近1997年高点的位置,创11年以来新低。恒生科技指数更是连续刷新成立以来最低纪录。

即便是港交所几千家上市公司的“定海神针”,腾讯在这场浩劫中也无法独善其身。股价自去年2月份的历史高点重挫近64%,4万多亿港元市值灰飞烟灭。

蒸发掉的市值接近两个茅台,或者4个宁德时代的资本价值,这也是腾讯历史上最大幅度的调整。

下跌途中,一大批腾讯的“信仰派”投资者纷纷抄底加仓,但无一例外都被套牢,其中也包括了投资大佬段永平。

段永平在下跌过程不断抄底腾讯

需要指出的是,腾讯股价下跌,既有港股流动性问题、互联网监管趋严的监管因素,也有大股东减持的外因,同样也存在自身业绩增长乏力的内因,是综合性因素导致的结果。

这家巨无霸企业被史无前例的肃杀氛围所笼罩,以至于成了投资者的“绞肉机”。

01、历史上最大跌幅

历史上腾讯股价大幅下跌的情况比较少见。

发展至今的腾讯,称得上是整个中文互联网的基座——微信已经像水一样渗入社会生活的方方面面。这给腾讯带来了规模巨大的业务收入和投资回报。

依托于全球18亿用户,以及每年不断增长的财务数据,腾讯历史上的每次危机和股价大跌,最终都会触底反弹并创新高。

经过梳理可以发现,腾讯自上市以来出现30%以上的大幅下跌的情况很少见。这一轮之前,在2008年金融危机前后出现过两次,2011年出现过一次,2018年出现过一次。

金融危机之后,腾讯股价在2010年1月突破了176.5港元,市值跃升至2500亿港元,一举超越雅虎,成为继谷歌、亚马逊之后的全球第三大互联网公司。

彼时的腾讯依靠用户规模优势四处掠地,遭到了外界的敌对情绪。该年7月,著名的“3Q大战”正式打响。外部舆论压力,再加上游戏业务短暂寒冬,以及2011年QQ用户的首次下滑,让腾讯股价在2010年和2011年间出现大幅下跌。

危机过后,腾讯决定采取开放和分享战略,腾讯另一张王牌——微信也正式诞生,开放生态+全新产品掀起了腾讯股价波澜壮阔的上涨行情。从2011年底到2021年的历史最高点,股价上涨了20倍以上。

在此期间,腾讯股价仅2018年出现了较大幅度的调整。当时下跌的核心原因是中国互联网用户的增长见顶,以及游戏版号的停发。

而如今的这次下跌,叠加了更多方面的不利因素,是腾讯此前从未有过的、历史性的大暴跌。其市盈率已经被打到了仅有12倍,基本和A股燃气水务板块相当。

巨大的想象空间、高成长性、强盈利能力,原本是资本市场给予互联网巨头高估值的三大强逻辑。这些全都建立在用户数量的增加和使用时长的增长基础之上。

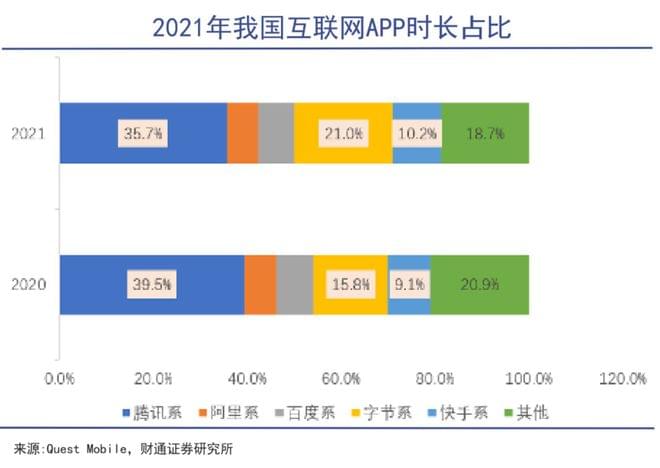

过去三年,腾讯系用户时长没有出现明显变化。但从占比来看变化明显,腾讯系和短视频平台之间此消彼长。

流量遭到蚕食,加上疫情影响,腾讯二季度广告收入186亿,同比下降18.42%。

游戏则遭受双向钳制,供给侧版号收缩,消费端则是未成年人保护政策,腾讯游戏业务二季度实现收入425亿元,同比也下滑了1%。但在版号长期断供的背景下,这样的表现已经相当难得。

三大业务增长乏力,今年上半年,腾讯控股收入2695.05亿元,同比下滑1%;净利润420.32亿元,同比重挫53%。其中支撑腾讯增长的金融科技及企业服务业务,二季度斩获收入422亿元,同比仅增长1%,环比还下降了10%。

剔除投资等因素,腾讯经调整后净利润为536.84亿元,同比下滑20%。基本面变差,再加上一系列利空消息空前密集爆发,这也就不难理解,腾讯股价为何萎靡不振,大幅度下跌。

02、风雨飘摇的“半条命”

资本市场的剧烈波动对腾讯的影响巨大。

2015年时马化腾曾表态,“腾讯现在只有半条命,另外半条命都交给了合作伙伴。”

而如今伙伴遍天下、投资了几乎整个互联网的腾讯,其持有的股权价值既是万亿美金市值的保障,也是盈利的重要源泉。2021年,腾讯投资收益高达715亿元,足见腾讯投资业务的举足轻重。

刘炽平担纲的腾讯投资部,2008年来不断跑马圈地,在互联网黄金时代赚的盆满钵满。更重要的是,腾讯以资本为纽带,打造了“开放+链接”的“鹅系”商业生态,并成功建造了腾讯“第二商业帝国”。

去年6月末,腾讯持有的上市公司股权公允价值一度攀升至1.45万亿元的顶峰,几乎相当于黑龙江省2021年的GDP。

腾讯投资规模“富可敌省”,但硬币的另一面,也相当于将自己的“半条命”交给了资本市场,尤其是港股和美股资本市场。今年上半年,受资本市场波动影响,腾讯投资组合回报只有18.1亿元,同比大降94%,导致其归母净利润大幅下滑。

腾讯市值中包含了许多被投企业的股权价值,这是腾讯和其他互联网企业最大的不同。腾讯系阵营中,持股市值规模最大的美团、拼多多、京东、Sea Limited、快手的股价,过去一段时间均呈现断崖式下跌。

截至6月底,腾讯持有上市公司公允价值为6019.2亿元,去年末为9828.35亿元,蒸发了3809亿元。

联营上市公司公允价值为4700亿,2021年末公允价值为6347亿,下降了26%。

2021年开始,腾讯主动收缩战线,储备粮草。相继减持京东、Sea Limited、步步高、海澜之家、新东方在线、华谊兄弟等公司股票,除了用京东股份来分红外,其余总计套现超过33亿美元。

一级市场上,今年前7月,腾讯仅出手72次,累计金额138.7亿元,同比大幅收窄。

通过开源节流,腾讯持有的证券资产不断下滑,而在手现金持续增加,到今年上半年腾讯已拥有1846.58亿的现金储备。

而在腾讯减持子公司股份的同时,大股东南非报业集团也在减持腾讯,近三个月减持7600万股,约245亿港元。南非大股东的意图很直白,即通过减持腾讯的资金来回购Naspers和旗下投资公司Prosus的股份,以缩小股价和净资产(NAV)之间的折价。

换句话说,大股东不想额外再掏钱,而且减持和回购同步进行。

为对冲如此巨大的抛售,腾讯已连续30个交易日进行回购,累计耗资105.53亿港元,年内回购67次,回购金额高达205.64亿港元,创下今年港股回购金额之最和腾讯历史上回购金额之最。

可以看出,腾讯回购和南非报业集团减持节奏和金额基本相当。有机构预测,极端情况下,腾讯可能需要耗资千亿港元,并且持续到明年下半年,才能消化掉大股东的资金饥渴。

考虑到未来的开支需要,适时抛售成熟的投资项目就十分必要。因此“腾讯或将出清美团股票”很有可能并非空穴来风,后续有适合的机会,腾讯的减持计划仍将继续。

03、讲出新故事

视频号和海外游戏肩负起续写新故事的重任。

不同于消费公司的细水长流,互联网的价值在于巨大的想象空间和增长潜力。

腾讯的根基是QQ和微信的流量生意,其他业务都是对流量的变现。如今,广告、游戏、金融科技三大业务持续承压,视频号和海外游戏肩负起续写新故事的重任。

即便上半年业绩不佳,但仰仗微信这个“国民级”的应用,腾讯的流量基本盘依旧稳固。二季度微信月活用户同比增长3.8%至12.99亿,腾讯系APP使用时长占比目前稳定在35%-36%。

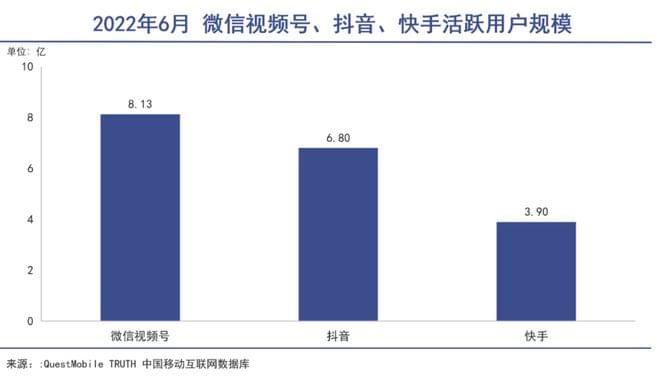

微信是公认的中国最大的私域流量平台,也是商户长期运营成本最低的流量获取平台。今年年中,视频号日活用户8.13亿,超过抖音的6.8亿。

相比先行一步的抖音和快手,视频号的魅力仍然来自于背后的微信生态。马化腾就已指出:“今年7月,腾讯开始推出视频号信息流广告,相信这将是拓展市场份额及提升盈利能力的重要机遇。”

不仅广告,视频号小店(电商)、广告竞价系统、合约系统都已开放,腾讯在视频领域的商业化正式向抖音和快手宣战,这意味着微信流量变现的想象空间被进一步打开。

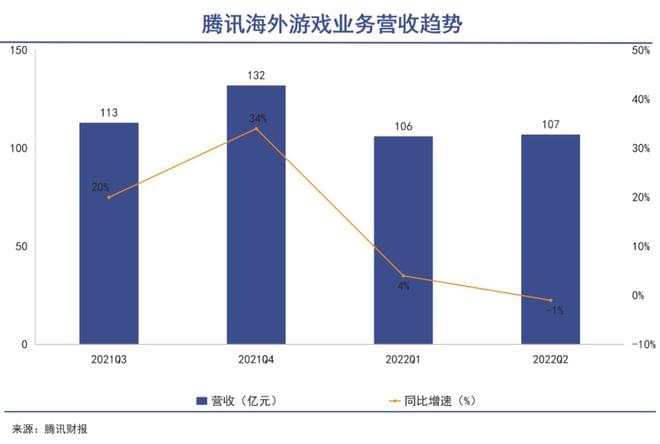

游戏曾一度是腾讯商业帝国的最大功臣,在国内游戏遭受需求和供给侧的双向钳制后,海外游戏成了更强劲的增长点。

2021年的第三和第四季度,腾讯海外游戏业务增速高达20%和34%,但时间来到2022年,由于经济下行、疫情居家红利消退,海外游戏的增速也明显放缓。

但从腾讯的动作来看,这家全球最大的游戏公司依然看中海外这片蓝海市场。米哈游就是在巨头的夹缝中,另辟蹊径选择出海,重磅作品《原神》长期问鼎中国游戏海外收入榜首。

伽马数据显示,2021年海外游戏市场增量已经超过国内市场。今年上半年,中国游戏市场销售收入下降了1.8%,而国产游戏在海外的收入同比增长了6.16%。

米哈游珠玉在前,海外市场逆势增长,腾讯势必会投入更多资源,并提高游戏出海的战略地位。如今年8月份,腾讯旗下《和平精英》国际版《PUBG Mobile》收入环比增长了21%,上升至第二名,其海外总收入已突破36亿美元(252.5亿元)。

未来,腾讯能否触底反弹,就要看视频号和海外游戏两个新故事如何演绎。

04、写在最后

曾经因错失腾讯,一直念念不忘的段永平,终于在今年等到他认为的千载难逢的时机:

“我始终认为腾讯是不错的公司,腾讯属于长坡厚雪的典范。拿着茅台或者腾讯,10年后不一定能大赚,但肯定比赔钱强很多。”

一系列利空因素空前密集,足以让更多的投资者踌躇不前。从中国股王沦为“价值绞肉机”,股价从749港元跌至270港元,腾讯的投资者们正在承受巨大的压力和风险。

但段永平之所以如此看好腾讯,也代表了部分投资者对其的价值判断:社交网络的壁垒值得长期信仰,类似于茅台酒的稀缺性和不可复制性。腾讯的核心武器并没有生锈。

就像在流量的海洋中深度下潜,腾讯正处在历史上最压抑和煎熬的时期。但它仍是中国商界的一面旗帜。