本文来自微信公众号:国际金融报(ID:gjjrb777),作者:李曦子,编辑:王哲希,题图来源:视觉中国

在公布减税方案后,英国市场被激起的动荡似乎仍未平息。

当地时间9月23日,英国公布减税方案后,引发了整个欧美市场的“黑色星期五”,英国自己更是遭遇股债汇“三杀”。

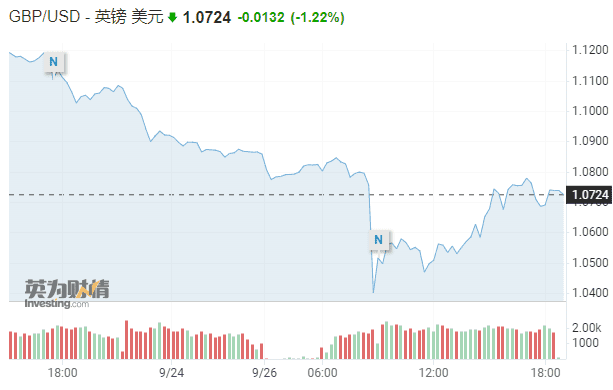

9月26日,英镑兑美元继续下跌,一度跌破1.04美元,创下了纪录新低。此前英镑/美元的纪录低点是在1985年创下的1.05美元左右。

不过,截至欧盘开市,英镑已回升至1.07水平。

《华尔街日报》指出,英国政府的大规模减税计划旨在于全球经济动荡之际提振经济增长,但这些措施引起了投资者对通货膨胀和中长期内英国财政可持续性的影响的担忧。

独立国际策略研究员陈佳在接受《国际金融报》记者采访时表示,激进减税计划与“鸽派”货币政策一并引爆了英国金融市场危机。

英央行与英政府上周先后宣布了加息50基点与50年来最大规模的减税计划,略显“鸽派”的货币政策与激进超期的财政政策合力,造成资本市场急剧动荡,英镑深陷贬值危机,对美元汇率降至历史低位。

英国市场股债汇三杀的直接原因是英国财政当局失去了市场公信力,本质上是全球金融市场对英国经济增长前景极度丧失信心的表现。

一、激进减税

英国经济增长乏力,能源危机和严重通胀让民众生活成本陡增。英国国家统计局发布的数据显示,英国8月CPI同比上涨9.9%,涨幅较7月的10.1%小幅回落,但仍处于40年来较高水平。同时,英国8月核心CPI同比增长6.3%,高于7月的6.2%。

英国财政大臣夸西·克沃滕表示:“我们的计划是,通过税收激励和改革扩大经济供给面。”

中金宏观认为,本轮减税是英国政府增长计划(Growth Plan)之中的一部分。面对疫情冲击和俄乌事件带来的“滞胀”风险,新上任的英国政府制定了“保经济增长”的目标,计划通过减税降低居民生活成本,减少企业税收负担,同时刺激投资需求,争取经济可以实现2.5%的趋势增速。英国政府希望以此简化税收制度,吸引资本流入,从而增强英国的国际竞争力。

据路透社报道,减税措施涉及个人所得税、财产税、海外游客购物消费税和企业税。其中宣布取消45%的最高所得税税率(该税率仅适用于最高收入人群),并将基本税率从20%降至19%,预期3100万人受惠。

英国智库财政研究所认为,这将是自1972年以来最大规模的一次减税。

此外,克沃滕说,新政府帮助民众负担部分能源账单的新政策,预计在未来6个月将耗资600亿英镑。

据统计,英国政府决定减税加上支付能源账单,本财年发债目标金额也随之提高,增加约45%至2341亿英镑。

金融业方面,英国政府决定,解除银行业奖金上限以提高竞争力。克沃滕说,金融机构是政府推动经济增长计划的核心,他将于近期发布更多改革措施,重塑英国的金融中心地位。

二、“空手套白狼”

陈佳认为,英国本次激进减税计划的本意是通过拉动投资来解决英国高企的“财政与贸易”孪生赤字问题,试图将英国短期经济拉出滞涨风险并提振长期增长前景。然而,这项财政政策的科学性与可行性遭到内外部的各种质疑。

“在英国深陷历史级滞涨,债务率高企的大环境下,当局宣布激进的减税计划,短期内只会加剧英国本就严峻的通胀问题,全面激化社会矛盾。更严重的是这场财政刺激大戏是空手套白狼,英国当前的财政健康度根本不足以支持这种历史级别的财政刺激,财政大臣克沃滕的减税计划被市场解读为孤注一掷,当且仅当未来英国全面回到健康高速增长区间才有可能实现财政综合平衡。”陈佳表示。

香港经济学家、丝路智谷研究院院长梁海明在接受《国际金融报》记者采访时也表示,英国目前正处于高通胀、高利率、经济衰退及严重赤字,新政府放弃前首相偏保守的理财方针,以减税刺激经济,这是相当有风险的赌博行为,且暂不被国际市场看好。因此,这令特别依赖外国资本的英国或将面临越来越大的风险,尤其是不能再吸引足够的外国资本以此维持对外收支。

此外,梁海明认为,大规模减税,会令市场忧虑这将令英国的通胀和财政恶化。尤其是为支付庞大财政开支,英国政府未来有需要增加举债,这将很有可能令英国政府的预算和经常账赤字进一步扩大,因此对英镑、英债和英股构成压力。

根据英国财务研究所(IFS)的最新预测,英国政府借款未来每年或达到约1000亿英镑,比其3月份的预测高出600多亿英镑。对于减税所需的资金来源,大部分或将由英国政府扩大借债进行融资,这意味着英国政府债务率将持续运行在较高水平。

中金宏观也表示,在低通胀、低利率的环境下,政府融资成本低,财政扩张无可厚非。但在通胀高企、利率不断上升的背景下,财政继续大幅扩张就会引发市场对于政府债务可持续性的担忧。

此外,一个更深层次的担忧是“财政主导”(fiscal dominance),即货币政策为了降低财政压力而维持低利率,上世纪70年代美国的经验表明,这么做的后果将是央行抗通胀的信用度下降,最终引发高通胀。自去年年底以来,英国央行为应对通胀已开始加息,此时英国政府推出减税,对英国央行而言将是一个巨大挑战。

回顾英国上世纪70年代的减税方案,FXTM富拓首席中文分析师杨傲正告诉《国际金融报》记者,该方案使之后10年英国通胀大幅上涨,同时配合当年的能源危机,通胀使得英国公共债务出现危机,其后除了IMF出手援助外,撒切尔夫人在上世纪80年代大刀阔斧地减少英国财政支出、裁减公务员,更重要的是将水、电等公共事业私有化,大幅减轻英国政府财政支出和规模,大幅减少债务,才得以挽救英国经济于万劫不复之中。

“问题是,当年英国政府的资产和债务规模有极大缩减空间,变卖资产的收益也可观。但此一时彼一时,现在英国政府的新举债和减税导致财政收入大减,而财政支出和融资成本大幅上涨,英国未来究竟如何应对这个可能出现的大危机,成为市场对英国经济和英镑前景的最大疑惑和不确定性。”杨傲正说。

三、金融风暴将至?

虽然今日英镑短暂回升,但是陈佳认为,英镑问题并不是由传统意义上的金融市场因误读政策过度恐慌而造成的踩踏形成的,而是对英国当前财政货币政策冲突与英国深层次结构性政治经济矛盾的一种理性表达。

英镑短期回调很可能是英镑汇市加速震荡的危险前兆。如果当局不能审慎处理,英国这场金融风暴有可能对本就相当脆弱的全球金融市场造成严重冲击,这方面中国虽然有强大的金融防火墙,但也必须未雨绸缪,尤其是资本市场和贸易企业要严肃研判,做好防范。

杨傲正表示,英镑虽然目前回升至1.07水平,但仍要注意的是,英镑的反弹或只是短暂反弹,中短期英镑的前景不容乐观,或将跌向平价水平。“即使英国央行预期持续加息,除非预期加息幅度比美联储更强,以及英国经济在平衡通胀和经济GDP增长,否则英镑最多只能小幅反弹,接下来持续创历史新低的机会较大。”

梁海明表示,随着英国的经济环境恶化,英国政府为赤字融资将变得越来越困难,相信英镑将挫至更低水平,未来数月会徘徊在1.05~1.1美元水平,如情况恶化,甚至还会跌至1。

“在这种情况下,建议英国可考虑与中国进一步加大中英货币互换额度,既维护两国尤其是英国金融市场稳定,又可减少中国与英国两国未来的贸易受到汇率变化的冲击。”

本文来自微信公众号:国际金融报(ID:gjjrb777),作者:李曦子,编辑:王哲希