本文来自微信公众号:星海笔记(ID:starnotes),作者:星哥的马甲,题图来源:《大时代》剧照

上周House讲股票投资的脱口秀火了。这五分钟还是很经典的,内容折射现实,获得很多共鸣,顺便还带火了首只“脱口秀概念股”。

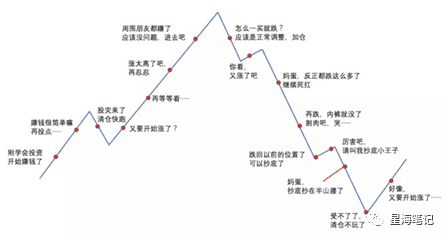

大部分人投资不做复盘,主要是不爱回顾惨痛的经历。而很多人又愿意把投资失败归结于一些客观原因或者别人的问题,比如俄乌冲突、公司业绩爆雷、甚至中国市场不成熟。但以我观察来看,大部分亏钱的原因都还属于心理学范畴,跟那些客观因素就没啥关系。这一点,house同学拿捏得还是很准的,我们一起来说说。

一、收益预期不切实际,风险认知一张白纸

投资目标都是赚钱,有点理想本无可厚非,关键问题是,有时候定得过于高远。

House说12万投2年财务自由,这当然是夸张了,但2007年、2015年的时候确实有很多人进股市就是奔着一年翻倍、两年五倍,三年买房买车的财富神话。这种赚快钱的目标一旦定下来,首先的结果肯定不是踏踏实实研究投资工具,必须是找短期高弹性的方向,于是就哪儿热往哪去,而且是把把梭哈,这一通操作下来,不是一地鸡毛反而奇怪。

但其实又是亏不起的。脱口秀里一个爆梗是:以为自己是高风险高收益进取型投资者,但实际上是只想高收益而不接受任何本金损失的散户。这实际上就是投资理财过程中最普遍的误区,眼睛只盯着收益数字,而对风险没有一个事先的预期。

我在本系列文章《预期管理:为什么投资者总是不满意?》说过,目前财富管理转型中最大的问题就是预期管理,而预期管理的核心根本不是收益,而是风险管理。麻烦的是,大部分客户乃至很大一部分客户经理对风险的认识基本一张白纸,有点风险意识的也基本都是靠“亏”出来的。

预期不合理,也不完全是投资者的错,渠道也有大问题。为了卖出去产品,黑体红色大字的突出那个预期回报,加上客户经理那么一忽悠,风险就被“战术性”的忽视了。

然后出了问题,压力就传导到管理人这边来: “产品快开放了,我们渠道历史上卖的产品没亏过钱,你们看给解决一下?”资管机构心里苦:解决个毛啊!不看看是什么点位卖的。其实最好的解决方案就是同类策略低点再发一期,问题是你卖得出去么?

二、错把beta当alpha

每到大牛市,就有人要辞职炒股,我身边的例子就不少,灵敏到甚至可以作为牛市见顶的标志。你问后来?后来比较好的是回来上班了,不好的人生真的就悲剧了。

从心理来讲,人们往往过高的估计好的结果中自己的能力贡献,而低估失败结果里自己的错误因素。实际上,不仅对普通投资者,即使是专业基金经理,也经常陷入过度自信的陷阱。公募转私募、赛道转全市场投资之后业绩一落千丈的例子不鲜见。

盲目自信带来的最大问题倒不是情绪上对市场太过乐观,而更主要是认为自己无所不能,从而不知觉之中做了超过能力范围决策,被市场无情收割。

反过来,一些好的基金经理做的事情在普通人看来应该说是相当保守而克制的。例如只投资于自己熟悉的行业和企业,在看不懂的市场环境中及时降低仓位,高度重视某些风险收益不对称的套利性机会等。

追求高性价比、多赚少亏的点滴积累,而不是时时刻刻想着赌方向、短期赚大钱,是获取长期复利的关键法则。在大规模、普遍意义上讲,市场beta至少贡献了一半以上的投资收益,而对beta的短期选择又有一定困难,用经历检验的方法、做自己真正擅长的事,至少能做到盈亏有因、买卖有法。

值得一提的是,呼兰也算是脱口秀圈的金融科班,毕竟是哥大精算专业硕士。他有一次说,上学时候去证券公司实习,试了半天,觉得自己真的不是投资这块料,索性也就不干这行了。我觉得明确能力边界、聚焦擅长方向其实是一种很好的态度,毕竟他现在比大部分干金融的挣得多多了。

三、错拿短期推长期

House说的两天赚了8000块,信心爆棚,年化46000%,这当然是戏谑的。短期的高收益线性外推,并认为能够长期持续,就好比说七岁小男孩1年身高从一米二长到一米三,就说再有7年能突破两米一样,是乍一听就很离谱的逻辑。但就是这么基本的谬误,事实上却仍然在各种场景下被潜移默化的使用。

资管机构着急发产品,就把投资经理的半年业绩年化宣传,甚至只有几个月的回测业绩也拿出来讲。

渠道也觉得短期业绩好的产品更好推,于是在产品评价中就给近期业绩赋予了更高的权重。一线客户经理选产品更是只看最近几个月的业绩表现,谁好就卖谁。

投资者逐步理解更长的业绩更有说服力,殊不知有时候看“长期年化”也很危险。比如茅台从2014年到2020年“年化收益”有57%,7年啊,总够长了吧?商业模式那么好,就算打个对折,一年涨个30%总可以了吧?对不起,2021年至今股票收益刚好为零。

人们容易陷入趋势外推陷阱的原因是什么?我觉得有两个。

一是趋势外推是人们研究和理解事物时候的一个基本逻辑——演绎法。

我们看经济数据、理解产业变化往往都会倾向于觉得事情会沿着过去的趋势进一步发展。金融市场上的大部分资产价格运动的确也有短期动量特征。但问题一是物极必反,有趋势就有反转;二是趋势即使延续它也未必一直是线性的,二阶导经常变化。此外,每隔几年经济周期、市场周期乃至政策环境、产业格局都会发生大幅的变化,从而从根本上打破趋势的延续。

另一个就是国内投资者过去太习惯于存款和固定收益、成本估值的理财产品,而这些东西的特点就是有明确的利息,价格不波动,投资结果高度的可预期性。所以人们就想当然的觉得要每天累积一点点,一直拿到期。

不管趋势延不延续,过高的收益一定是稀缺而且不延续的。不然,你再找个茅台试试?

四、把把all in,次次梭哈

高集中度投资,不是每个人都能驾驭的。有人说巴菲特大开大合,买股票都是一把进一把出,不是也成就了业绩神话?咱且不说老爷子实际上一直是有做组合投资的,就凭人家保险公司的大资金、超长期限和团队对企业的深度研究和影响力,那是一般个人和机构能复制的么?一把梭挣到是爽,但亏的妈妈都不认识也是很大概率,必须得受着。

一把梭的风格,如果仅仅是本金进去也就算了,股票再跌多少也能剩个百分之二三十的,大不了金盆洗手。

更可怕的是加杠杆的。2015年那一轮杠杆牛的崩溃,用了融资融券、股票质押甚至是1:9场外配资的,那就不是回去上班那么简单的事了。对很多人来讲真的是眼见他起高楼,宴宾客,楼塌了。关键豪门兴衰怎么也得十年八年吧?股市放杠杆,这一套走下来也就几个月之间的事。

从波动的角度来讲,只要价格的波动方向不是完全一致,多个资产组合就能起到提升风险收益比的作用。这种免费的午餐你不要,非得玩一波流,那真的也是拉都拉不住。

更何况,大部分人为什么会连着买一只票?大概率也不是最开始就all in了,基本是前面在它身上赚了点小钱,信心越来越足,市场再配合一点,趋势加速、成交放量,感觉自己眼光得到了验证,运气简直要上天了,财富自由靠此一搏,于是最后一把押上全部家当,结果连吃三个跌停,破口大骂,庄家是sb!殊不知游资心里也在想:你们这小白,要是不贪,哪会有今天。快去菜市场买点韭菜,吃啥补啥。

正确的做法,还是要从自身风险承受能力出发,合理搭配形成多资产组合。在较高的收益区间(如10%以上),获得1%收益的提升所支付的风险(波动)代价很可能大大高于1%。个人投资者盲目追求集中度和高收益,很可能是不划算的。

五、一亏就躺,回本就卖

持损止盈是非常普遍的投资误区,源于行为金融学已经确认的“损失厌恶”效应。

当我们持有一个资产的时候,“禀赋”会让我们倾向觉得这个东西是有价值的,特别是在市场下跌的时候,人们更倾向于持有资产,以期能够回本,而不卖出确认实际的损失。但如果资产真的回本了,投资者又会倾向于觉得“我终于不赔钱了,赶紧换个更好的”而快速止盈卖出。

做过基金销售的都有这个感受,虽然中国基金投资者平均持有一只基金期限可能也就半年,但那些巨亏的基金,客户的换手率反而是低的。

2007年发行的第一批QDII公募基金,上来就赶上金融危机,从1块直接跌到4毛钱,基本上都是到十年后才回本,但我问过几家基金公司,确实有相当部分的客户就这么一直扛了十年,然而产品刚到1块钱就赶忙赎回了。但显然又错过了后面的美股大牛市,至少少赚了百分之二三十。

市场中有千千万万投资者,每个人交易的成本、盈利水平都不一样,并没有一条公认的“成本线”或“止盈线”。资产价格运动也不会围绕一个投资者的持仓成本。48.6买入中石油的人,等完这辈子都不一定能回本,而2018年底抄过一把A股的人,只要别太偏门,就算今年4月看过去也收益颇丰。

你买的东西应不应该继续拿着,永远都不取决于你是多少钱买的,赚没赚钱,而是决定于这个东西它到底值不值钱,以及市场认为它值多少钱。

我觉得以一个“旁观者”或者“外科大夫做手术”的心态去对待自己的持仓会好一些。少去纠结“我已经持有什么”,而是去想“如果我手里拿的全是现金,我应该买什么、应该怎么做”,从而在考虑交易成本的条件下让组合一直处于高性价比的状态,是一种更理性的投资心态。

本文来自微信公众号:星海笔记(ID:starnotes),作者:星哥的马甲