本文来自微信公众号:星海笔记(ID:starnotes),作者:星哥的马甲,题图来源:视觉中国

今天来聊聊资产配置的话题。内容稍有点拗口,但希望你能读完,会有一些新的认识。

我们做投顾工作面临很大的一个问题,即使我们可以根据客户需求给出合理的资产配置比例,但投资者会相当期待基金经理能够做到“高抛低吸”——及时减仓回避市场的下跌,并精确加仓捕捉市场的上涨。

比如今年三四月份的时候,就有人焦急的问:市场完蛋了,你清仓没有啊?到了6月初,又有很多人问: 涨了涨了,给我满上没啊?什么?仓位才变了10%?你们不是说有“资产配置”能力吗?

做投资组合大都离不开不同资产、不同策略之间怎么搭配、买多少,何时买的问题。但是资产配置的主要价值究竟是什么?配置是否等于“高抛低吸”的择时操作?短期择时对组合业绩能够产生多大的贡献?

一、资产配置≠择时

在投资者中广为传播的一种说法:投资收益的90%来源于资产配置。所以很多人经常讲:你看,择时很重要,做好择时,投资就成功了90%。 如果这个说法成立,有两个显而易见的推论:

一是我们只需要复制一下巴菲特的资产配置比例(毕竟伯克希尔的财报里都写了,他换手又不高),是不是就能达到他老人家九成的收益率(40年年化18%左右)?

二是股票型基金仓位都很高且常年不太调整,那是否股票基金的收益应该也都比较类似? 显然,都是站不住脚的。原因在于很多人误会了这个90%的真实含义。

90%这个数字来源于Brinson等人于30年多前(1986年)发表的一篇著名论文,叫《投资组合表现的决定因素》(Determinants of Portfolio Performance)。这篇文章对投资表现的归因方法后来形成了行业标准。

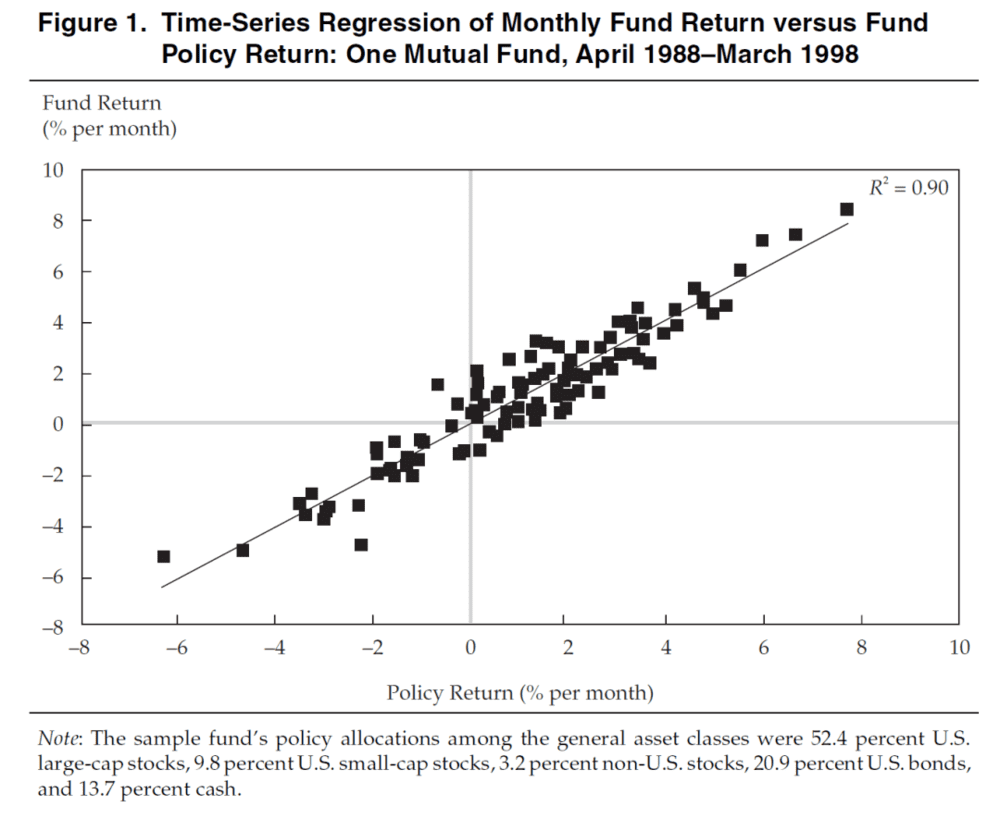

简言之,文章分析了91个美国大型退休金基金在1974年到1983年期间的投资数据,得出了一支基金随着时间变化在不同期间(月度为单位)产生的收益与其合同约定投资政策的基准收益高度相关,R²达到93.6%。 对这句拗口的话,有两个常见的误读:

1. 文章计算的是同一个产品在不同时期的收益与其比较基准收益的相关性(return variability across time),而不是不同产品之间在同一时期的收益差异(variation among funds)。举个例子讲,比如一个股票产品基准是沪深300指数,那么就是算一下这个股票产品的收益跟它这个基准指数的相关性。

2. R²=90%含义是模型解释力度的强弱,并不是收益的比例。基准收益变化对组合收益变化的解释力(拟合优度)非常好,但这不意味着从幅度上看,收益里面90%的部分(比如赚了10块钱里面的9块)就是由资产配置来贡献的。 是不是看起来90%的意义一下子小了很多?

那么,如果从基金之间的比较,或者从收益幅度的角度,资产配置到底能解释多少呢?也许是发现上述误会实在是太普遍了,上述论文发表15年后,又有两位经济学家Ibbotson和Kaplan于2000年专门写了另一篇论文进行了辨析。这里直接上结论:

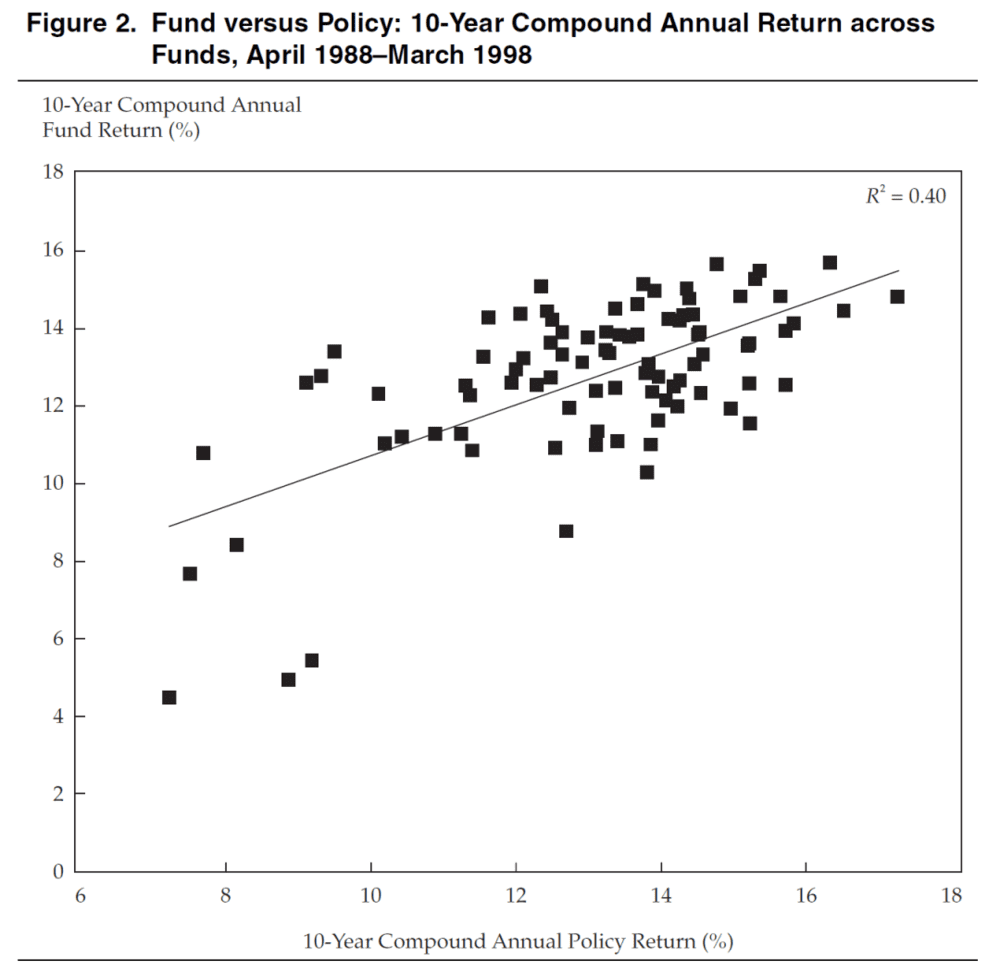

(1)不同基金之间在同一时期的业绩差异,平均来讲大概40%能够被资产配置的差异所解释。但由于不同基金之间主动管理程度的不同,这个解释力度有很大的范围,大致从14%到80%。显然,主动管理参与度越低,资产配置解释力越强,主动管理程度越大,资产配置解释力越弱。

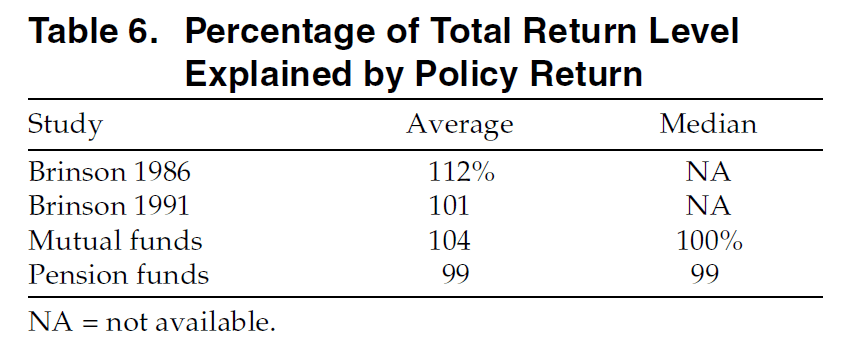

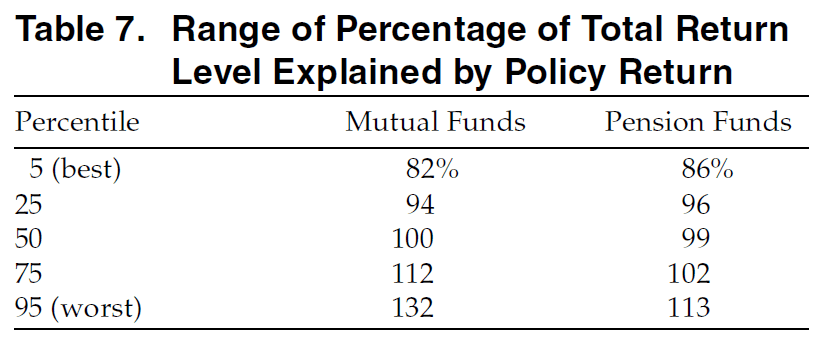

(2)如果一定要看一下基准比例对投资收益水平的影响幅度的话,作者用美国的数据做下来,竟然是接近或超过(如果考虑费用的话)100%的。这是啥意思呢?就是说基准回报以外的短期“择时”平均意义上并没有贡献正回报,很多时候还是负的。

到这里基本上逻辑能够理清了。作为专业投资顾问,在这里需要重新认识两个概念:

资产配置:它是长期的(3~5年以上)、把两类或以上的资产按照一定比例形成资产组合的过程。这个比例是一个中枢水平,是根据投资者的风险收益目标而设计的,在长期内保持基本稳定。

择时:是投资组合的管理者在资产配置确定的比例中枢上下一定范围内根据主观判断进行的调整,意图是获得超过比较基准的回报率。

让我们说人话梳理一下上述研究结论:

一个基金的长期资产配置(一般称之为战略资产配置,Strategic Asset Allocation)构成产品的投资政策基准(也就是投资各类资产的中枢水平),该基准可以解释大部分的投资收益变化。

在不同的投资组合之间,投资基准(战略配置)的差异大概能解释不到一半的投资业绩差异,另外一多半还是来自品种选择、再平衡和择时。

平均来讲,短期择时对收益的贡献不明显,但基金间差异较大。 从上述严谨的学术研究和我们日常的感知来看,“资产配置”和“择时”对组合投资结果的价值是不同的。

二、资产配置的主要价值是什么?

正如上文所述,对投资有决定意义的资产配置只是确定了资产的长期中枢水平,其目的并不包括“获得超过基准水平的超额回报”。既然如此,资产配置还有什么价值呢?

从长期投资的角度来理解,资产配置的价值主要有两个:

满足投资者特定的投资目标。不同投资者的投资目的差别是很大的,不单是收益、风险,还有流动性、容量等等,单一资产很难满足。故通过持有多种资产的方式可以组合搭配,实现特定的投资目的。

享受多元化投资带来的“分散红利”。分散化投资本身就是有红利的,特别是在大类资产上的分散。抛开所有经济市场的原因之外不谈,分散化带来的总风险降低本身就是低相关性带来的一个数学结论,从理论到实践效果都是相当稳固的。

因此,获取多元化的资产来源,并通过组合构建达到投资者长期所需的风险收益目标,这本身就是资产配置最大的意义。

三、短期择时:看起来很美好?

每个投资者都有一个美好的愿望,如果能“高抛低吸”,抓住市场的“波段”,那这种操作肯定能为投资创造巨大的价值。 对于短期“波段”的把握,属于我们定义的“择时”,而非“配置”。那么短期择时到底有没有价值呢?

1. 短期择时对收益贡献并没有想象的大

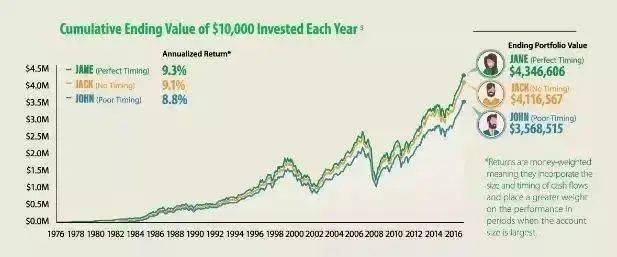

曾有人在美国市场测算了一种极端的情况:假设有三个人,从1977年开始此后40年间,他们每年投资10000美元在全球股市上,Jane命好,她选择每年市场的最低点投资,Jack人比较懒,选择每年的第一天投资,而John点背,每年都投资在了最高点。结论是:

“每年都买在最低点”的JANE年化收益为9.3%;

“每年第一个交易日买入”的JACK年化收益为9.1%;

“每年都买在最高点”的JOHN年化收益为8.8%。

彼得·林奇也曾提到:1965~1995 年间,如果投资者每年都在市场最低点(精确到最低点的那一天)买入,将获得年均 11.7%的回报。而如果不幸每年都买在最高点,也将获得10.6%的回报。可以看出,在这种最极端有效的年度内择时有效性之下,投资组合的回报长期来看每年差别只有1%。

中国市场波动高一些,情况会不会好一些呢?

以沪深300为例,在2011~2020年间,每年10000块钱买在高点和买在低点相比,年化收益率差异大致在3.9%,买在高点与买在每年开盘价相比,年化收益率大概差了1.8%。差异比美国要大一些,但可能也没有很多人想象的那么大。同时,考虑到“最低点买”的极端假设以及各种成本费用的存在,实际能做到的会打一个比较大的折扣。

试想一下,如果我们承担2%的年管理费率买一支私募基金,即使基金经理能够精准的每年买在指数最低点,与我们每年年初开盘闭眼买股票指数同样持有到10年末相比,平均来看择时带来的增值贡献还无法覆盖管理费成本(当然这里面只考虑择时,没有考虑选股的贡献)。因此,我们支付高昂的管理费期待基金经理靠“择时”赚钱是不划算的。

2. 择时错误带来的代价可能很大

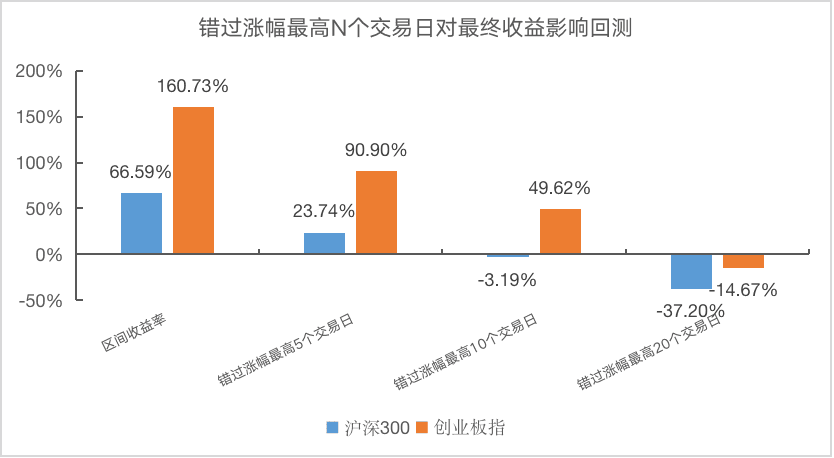

我曾在《炒股十五年,就为了这22天?》文章中分析过,如果错过了少数上涨的天数,将对投资收益造成毁灭性打击。因此,短期择时虽然正面贡献未必很大,但却有可能错过关键的上涨。

很多人择时操作往往是为了卖出以躲避大跌,但从历史上看,往往大跌之后就跟随着大涨,错过涨幅最高的N个交易日对投资收益的伤害是巨大的(下表是2011~2020年数据测算)。因此,择时错误的代价很可能是很高的。

3. 择时的胜率不高,具备择时能力的人可能很少

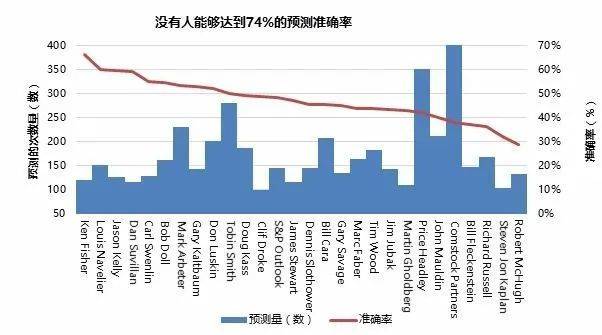

其实早在1975年William F. Sharpe(就是夏普比率的夏普)的一篇学术论文“Likely Gains from Market Timing”中,就指出要想在择时的游戏中占得便宜,预测者需要达到大约3/4的准确率。然而在美国市场上,几乎没有人达到上述预测准确率。

由于国内资本市场历史短和基金经理任职长度的问题,长周期大样本的择时能力研究较少。华宝证券研究所曾经根据季报数据对2016年~2019年股票基金经理的择时能力进行研究。

经计算,132名考察基金经理中权益仓位配置胜率平均数为57%,中位数为58%。207名考察基金经理中可转债配置胜率平均数为49%,中位数为50%。而另一些学术论文则得到了低于50%的择时胜率。但总的来讲,基金经理连续业绩短导致数据点偏少,研究起来还是有比较大的困难,但总体来讲也无法达到夏普所说的3/4胜率。

公募基金做相对收益,仓位变化不大。而私募价基金则大部分要考虑回撤影响,会有一定的仓位调节。但这种仓位择时是否贡献了正收益?同样很难下定论。

今年我们看到大量的私募基金在3月下旬开始减仓,躲过了4月的一波下跌,但往往此类基金在4月底5月初开始的上涨中加仓滞后,以至于开始出现跑输的状态。这样一减一加,从波动的角度,有益,从收益的角度,则未必实现了正贡献。定性的来说,也有一些大佬表达过关于择时的观点:

巴菲特的老师,Benjamin Graham曾经说过:“在我研究了华尔街过去60年的历史后得出的结论是:没有人可以预测股市的走向。”

耶鲁大学基金会主席Charles Ellis在他的一本著作《Winning the loser's game》中提到:择时是一个非常糟糕的主意:永远不要去尝试。

择时即使正确,考虑成本后可能也未必十分划算。冯柳在《寻找共识 依靠常识 接受自己的不完美》中说:

有些时候看上去多其实并不多,一般市场下跌30%已经不小,你提前卖掉一半已经算是很充分的应对了,那可以回避15%的下跌。你不是神,不可能每次都对,有70%的成功率已经非常牛了,7次做对抵掉3次做错,就是做对4次,再考虑交易成本,可能最终做对的就是3次,平均下来只能回避4个多点的下跌。

而指数下跌30%的年份并不多,再平均下来,可能就只有1、2个点左右。为了减少这一点点的回撤,你要冒着牛市踏空的风险、要付出过程中的纠结和生活质量的下降……这实在太得不偿失了。

4. 短期择时为什么困难呢?

原因很多,随便举个例子:

比如6月美国通胀数据出来,大超市场预期,下一步股市怎么走?

第一层的人说,通胀超预期,那肯定加息也要超预期了,对股票不利,赶紧先卖成长股吧。

第二层的人说,通胀数据这么差,后面不会再差了,加息预期市场已经price in,前面股票跌了那么多,现在可以买了。

第三层的人说,这个加息跟不上通胀,一定会加出个衰退来,基本面需求要完蛋,戴维斯双杀来了,快跑吧。

第四层的人说,市场估计到加息超预期后要衰退了,一旦衰退货币政策就紧到头了,宽松预期曙光就在眼前了,还是左侧埋伏点。

那么作为投资经理的你,看到了第几层,又相信第几层呢?

在一年维度的短期内进行仓位择时往往胜率不高,除了市场噪音大、研究清楚各种短期影响因素本身就很困难之外,还与市场对各种影响因素的反馈机制复杂程度有关。任何结果事后看必有原因,但并不是相同原因都必然导致一样的结果。判断每个时期市场的主要矛盾,是极其容易陷入当局者迷的事情。

金融市场价格波动基本上是混沌状态。从客观的本体论角度,市场是可被定义的,也可以建立精妙的模型去刻画,甚至可以尝试去写出预测未来走向的方程组,但它大概率是无法求解的。只能采用主观估计的方式去试图逼近。

但事实上,由于变量过多、过程复杂,以至于任何一个微小的不精确都可能产生蝴蝶效应,导致整个结果发生翻天覆地的变化。从主观的认知论角度,市场是不可知的。

择时的准确率非常依赖市场波动率和有效性。在欧洲美国日本等低波动强有效市场,Beta和风格择时基本无效,而在巴西,土耳其以及其他发展中国家,由于市场的低效和高波动率,择时还是有非常好的效果。

但近年来全球的货币宽松导致市场波动率普遍下行。中国的股票市场波动率也从原来的25%~30%一路下降到现在的16%~17%,同时也伴随着择时效果的大打折扣。中国市场近几年采用量价因子的高频交易策略一度效果较好,也是市场波动大、有效性低的体现,但这类策略往往容量有限、也不太持续。

5. 但是,择时也并非一无是处

尽管胜率不高,但还是有太多人对短期择时趋之若鹜。主要是几个原因:

其一,择时虽然长期、整体胜率不行,但在不同人、同一人不同时间体现的方差极大。总有一些短期看起来“很神”的案例,比如某某精准逃顶、某某某底部加仓上杠杆短期翻倍等等。尽管成功的可能是凤毛麟角,同时也有很多短期爆仓、瞬间巨亏的血泪史,但“可能成功”本身就足够激发人的赌徒心理,这也是高波动市场带来的期权价值。

就个例来讲,的确有非常少量的人在比较长的时间里体现出了持续的择时能力(也包括一些高频量化策略),但这种超额收益是非常稀缺的。

其二,有时会有一定的战略价值,比如在3~5年的市场大周期中(如2008、2015、2018)遇到极度高估、低估的顶和底,特别是在情绪影响极为剧烈的时候,理性判断的胜率会高一些,不一定能提高收益,但可以降低组合波动,提高客户体验。

其三,短期连续正确的择时对投资经理来讲可能意味着“一战成名”。虽然大部分人也都知道,如果严谨的归因,投资中的大部分价值创造来源于beta,但对很多专业投资人来讲是要靠择时“博出位”的。很多短期择时也不过是技术性的,类似于long gamma,是个概率问题,但一旦成功它可能带来的爆发式的快感,一时间的眼球关注,对身在其中的人来讲也许是巨大的增值和命运的改变。

其四,择时是专业人员表达观点、体现专业能力、激发交流沟通的一种方式。这么多基金经理,总不能每个人都跟你说“拿着不动就行”,那也太乏味了吧。

6. 关于择时的六点结论

第一,长期看,择时正确的正面贡献是有限的。

第二,短期看,择时失败带来的损失可能很大。

第三,短期择时是一个胜率不太高的事情。综合考虑胜率和赔率,不敢下重注,对组合的影响也就更打折扣。

第四,择时在高波动、有效性弱的市场中更有价值。

第五,择时能力的方差很大,短期择时贡献时有发生,但无法排除随机性,持续的正择时贡献相当稀缺,也是价值昂贵不易获取的。

第六,择时也并非一无是处:长周期的顶和底判断依据更充分,胜率要高一些,可以适当降低组合的波动,从而改善客户体验;为投资经理提供了业绩爆发的可能性以及沟通和情绪价值。

四、关于资产配置和择时,我们应该持有什么样的态度?

最后做个简单的总结:

1. 资产配置,特别是多资产配置从数学原理上降低了组合的波动性、提升了组合的绩效,作用是毋庸置疑的。

2. 战略配置比例(投资政策、基准)的设置决定了组合绝大部分的收益。根据实际投资需求,做出长期、正确的资产配置,就是抓住了投资的牛鼻子。

3. 短期择时是获取超额收益的方法。平均来看,短期择时的贡献很可能是比较小的,但在不同人当中方差很大。只有极少部分人具有择时能力,但判断一个人是否具备择时能力需要长时间的证据,即很高的选择成本。

4. 由于择时的胜率不高,严重错误容易万劫不复,所以对正常的投资管理而言偏离度不敢过大,因此降低了(即使正确的)择时对组合的贡献。

5. 相对而言,在极端市场情况下根据估值、情绪等指标进行低频率的仓位择时,可能有助于优化组合风险收益比。

本文来自微信公众号:星海笔记(ID:starnotes),作者:星哥的马甲