加拿大家庭需要将税后收入的48.2%用于偿还房地产抵押贷款。

图自微信图库

按照加拿大家庭年收入中位数7万加元计算,这个收入水平的家庭要每个月拿出3000元偿还房贷。

以9月19日当天的五年期固定期限贷款利率5.34%计算,从银行借款50万,月供就是3000元,假设首付是35%,那么拿出近一半税后收入还房贷的家庭也只能买得起77万的房子。假设首付是20%,那就只能买到62.5万的房子。

事实上,如果不是新移民,年收入7万元的家庭已经很难借到50万房贷了!

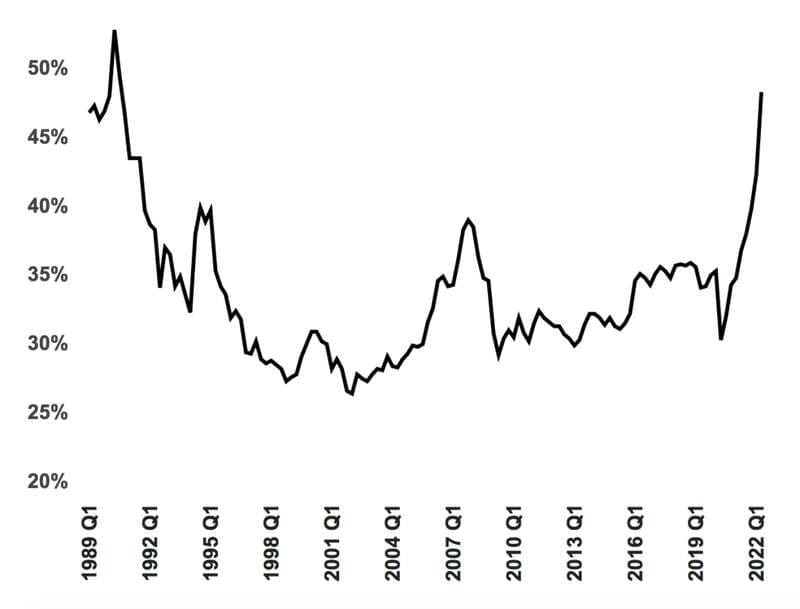

加拿大央行解释说,住房负担能力指数在90年代的金融泡沫中曾有一次高峰,当时短暂超过了50%,随着泡沫破裂,这个指数一路暴跌至32.2%。由于加拿大家庭的税后收入相对稳定,可负担指数从52.7%跌到32.2%的过程基本可以理解为房价下跌的过程。

到2008年,由于次级房地产贷款证券化导致的金融风暴之前,加拿大的住房负担能力指数也只有38.9%。

到2020年时,这个指数只有30.2%,也符合家庭收入三分之一可支配收入用于住房比较合理的的经济学论述。

但从2020年开始,今年住房负担能力指数像是踏上了不归路,以几乎没有任何停滞的陡峭曲线向上暴涨到48.2%。

加拿大央行对此解释说,这个指数有两个意义:

1、意味着已经有房贷的家庭实际生活质量会受到影响。

2、还没有房贷的家庭借钱买房的难度变得比以往任何时候都要大。

加拿大央行特别强调,加拿大各省之间的收入中位数非常接近,但不同地区的房价差距非常大。48.2%是全国的指数,部分房价极高的地区可能已经把家庭收入的三分之二用于供房。

相信这个部分地区里,包含了大温地区的诸多城市。

加拿大央行指出,住房负担能力指数的上涨严重异常,2022年一季度,这个指数还只有42.2%,二季度就达到了48.2%,如此快速的增长也可被视为房地产的需求严重过剩。

但就算加拿大在2022年上半年引入了20多万新移民,但同期加拿大新建成的住宅足以容纳40万新居民。所以加拿大住房市场在局部地区的供需或许失衡,但全国整体看不存在供不应求的情况。

所以,2020年至今住房负担能力指数的暴涨只能被解读为泡沫。

加拿大银行的判断是:

1、住房负担能力指数暴涨之后必然是急剧下跌。而能让住房负担能力指数暴跌的只有房价的暴跌。

2、而房价回落的速度一定超过加息的速度,所以尽管加息很厉害,但未来几个月加拿大房地产买家会发现他们的实际负担减轻了。

黄三水说,如果相信历史是可以循环的,那很有可能以一轮暴跌让住房负担能力指数回到正常值,也就是三分之一的家庭收入用于供房。沿着K线图的曲线查找,差不多就是跌到2020年四季度的水平。

当然,看涨看跌都只是一种预判,仅供大家参考。