本文来自微信公众号:真探AlphaSeeker(ID:deep_insights),作者:陈文琦,头图来自:视觉中国

被众多SaaS企业视为对标对象、行业天花板的“SaaS鼻祖”正遭遇着前所未有的挑战。

最近,Salesforce发布了2023财年第二季度(截止7月31日)业绩,虽然营收和每股收益今年均超华尔街预期,但是在当日延长交易中,Salesforce股价却一度下跌7%。而今年以来,Salesforce股价已跌去37%。

财报中,很多数据展现了危险的信号:

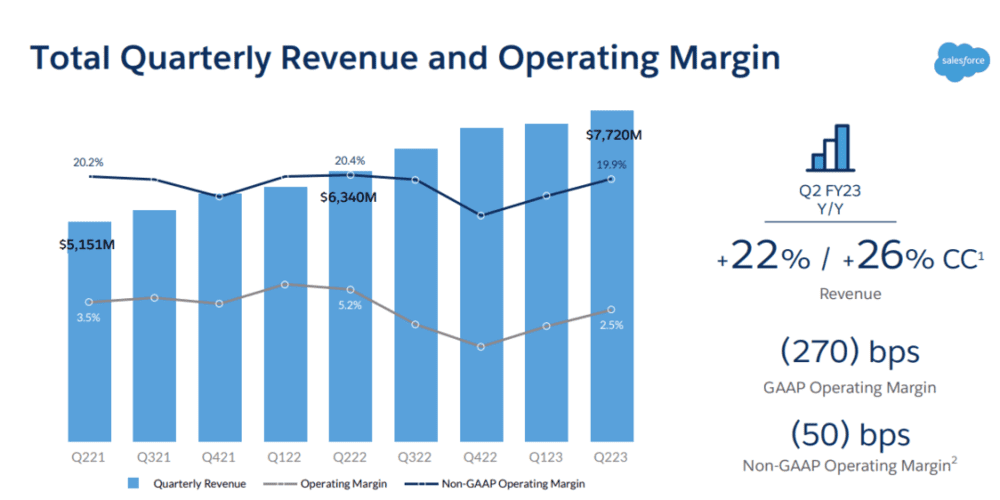

FY2023Q2,其营收略涨,净利润大跌:SalesforceQ2季度收入为77.20亿美元,同比增长22%,其净利润为6800万美元,与去年同期的5.35亿美元相比下降87%。

第二次下调了全年收益预期:目前Salesforce对全年的收入预期为 309亿美元至310亿美元(其中包括8亿美元的负面外汇影响),每股收益为4.71美元至4.73美元,上一财季公布的预期为317亿美元至318亿美元, 每股收益4.74美元至4.76美元。其FY23Q3预期收入增长14%达到78亿美元,根据S&P Global Market Intelligence数据,这将是公司历史上收入增长率最低的一个财季。

另外,Salesforce宣布了其首次股票回购计划,规模为100亿美元,在财报后电话会中,公司表示回购计划表示了公司对业务前景的信心,但显然,这更像是给股东们的一个交代。

Salesforce收入增速放缓,盈利水平不佳,二级市场表现糟糕,这家CRM巨头、无数SaaS公司的战略对标对象,似乎很难在短期内扭转低迷的状态。

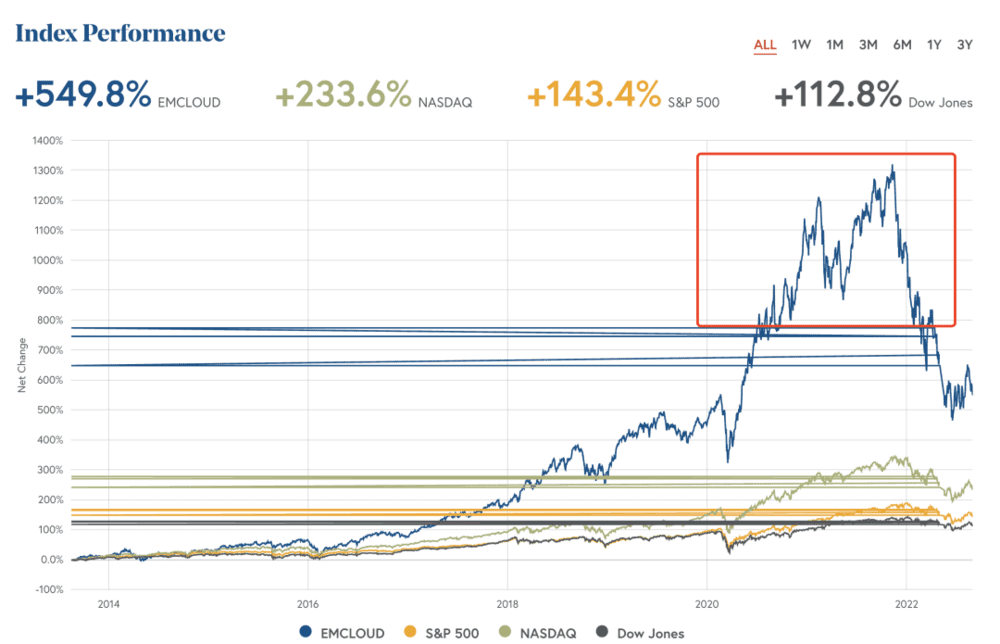

不仅仅是Salesforce,SaaS行业去年看到各种IPO和水涨船高的估值,而今年,是集体性地偃旗息鼓。美国Bessemer的Emcloud index指数(云和SaaS行业重要指标)今年以来失去了远远跑赢大盘的冲劲,掉头往下,相关公司估值倍数大幅度回撤,例如去年的大牛股Snowflake,现已跌破发行价。

快速转向背后有哪些波动因素,这能给国产SaaS公司们什么启示?

图源:Bessemer官网

一、Salesforce增收不增利?

从当季营收与营收增速看,Salesforce基本盘依旧稳固,在庞大的基数上维持了20%以上的增速,Q2总收入达到77.20亿美元。

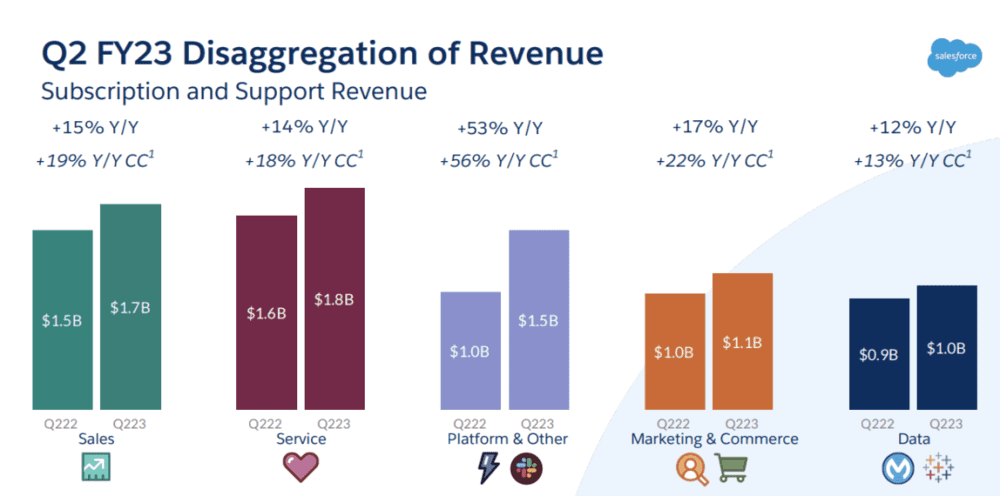

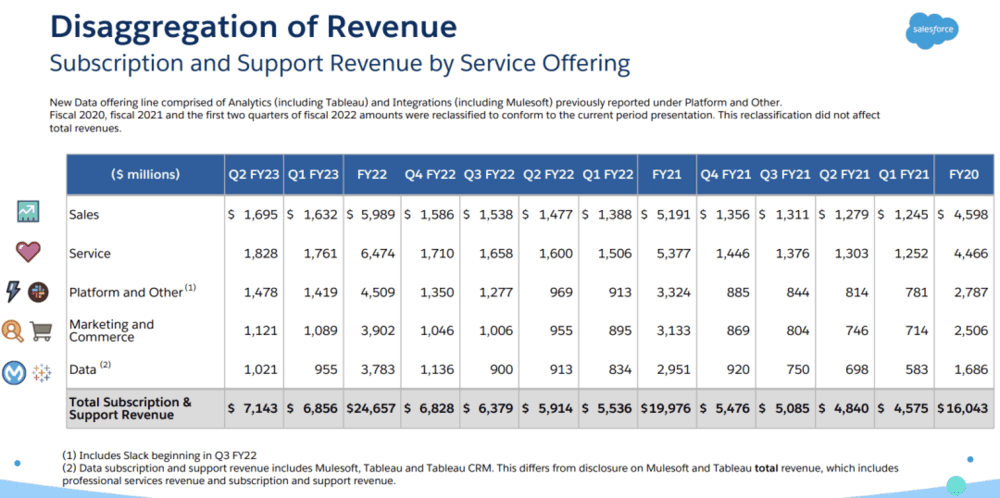

拆解业务,Salesforce营收来源分为两部分,订阅和支持业务(subscripton and support revenue)、专业服务和其他业务。其中,前者是营收大头,FY23Q2收入为71.43亿美元,与去年同期的59.14亿美元相比增长21%,在总营收中所占比例为93%。

这部分业务又分为销售云(sales),客服云(service),平台和应用(platform&others),营销和商业(marketing&commerce)以及数据分析(data)五个板块。其中Salesforce于2020年收购的办公协同平台Slack合并进平台和应用板块,该板块本季度实现了53%的同比增长。

图源:公司财报

Salesforce在业务基本盘和营收方面的增长有目共睹,更令人担心的是它不稳定的盈利能力。

报告财季内,Salesforce的毛利润为55.93亿美元,在总营收中所占比例为72%,去年同期为75%,毛利水平一直处于高位。但是Q2营业利润为1.93亿美元,GAAP下营业利润率仅为2.5%,比去年同期下降2.7个百分点,Non-GAAP下营业利润率为19.9%。

图源:公司财报

解释Salesforce的“不增利”,并非Salesforce不赚钱,而是它把利润投入了频繁的外部收购中。

Salesforce从CRM起家,逐渐构建对PaaS/SaaS生态的全面布局,收购/并购是其重要手段,其中几笔较大的收购有65亿美元的应用集成平台Mulesoft、157亿美元的数据分析平台Tableau以及227亿美元的Slack。

收购的目的是为了未来发展,“卡位”面对竞争,但与此同时,不可避免带来财务和组织整合上的压力。

即使自身生态布局日益完整,Salesforce也不能忽视对手产生的威胁。

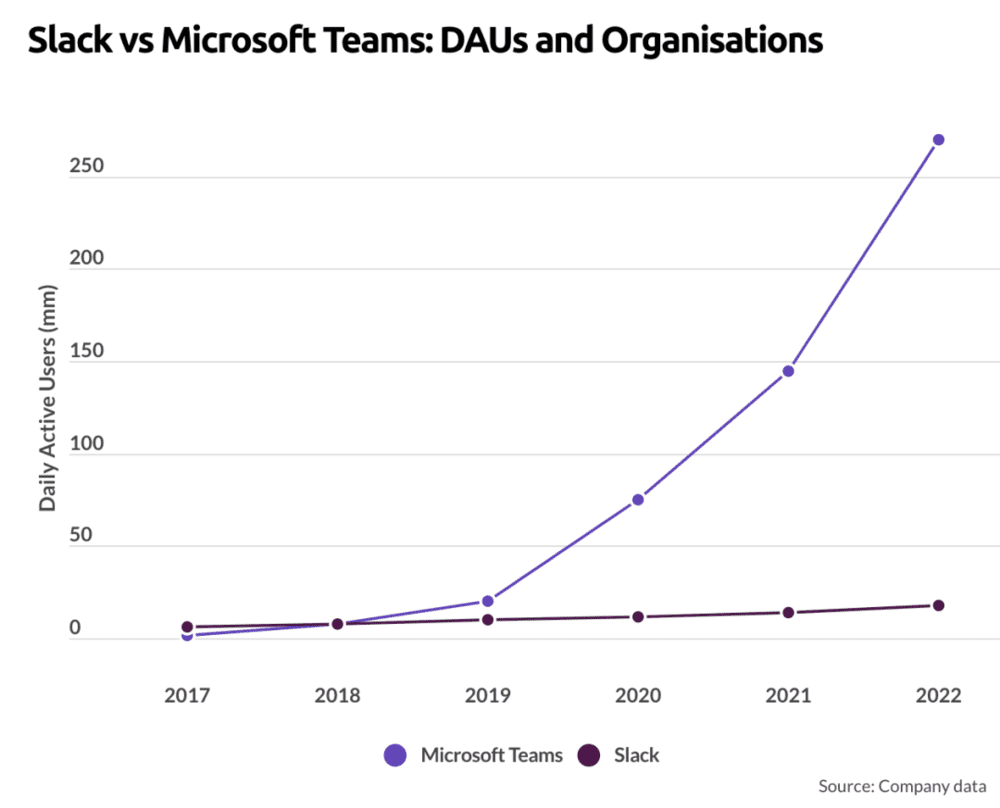

一方面是老对手,比如Microsoft,ToB基因深厚,通过Office365、Skype、Azure Cloud等产品布局积攒了大量客户,从IaaS带动PaaS/Saas业务的战略见成效,具体的业务政策上,类似协作工具Teams和Office365的协同效应使其用户大增,快速超越了Slack。

图源:Business of Apps

另一方面是一批在垂直领域深耕的SaaS公司,比如在创意、营销方向有明显优势的Adobe,拥有电商资源的Shopify等等,它们在通用型平台服务上虽不如Salesforce积累深厚,但是在行业深度上会与其形成竞争。

从行业角度看,SaaS赛道进入了“去泡沫化”阶段,美国二级市场对SaaS的偏爱穿越周期,估值持续走高,过去两年因为疫情催化的数字化浪潮,又让SaaS出现小窗口的迅猛增长,但是随着货币政策调整、公司裁员、预算削减、地缘政治等等因素,在今年呈现了下滑表现。Salesforce只是其中的一个缩影。

二、中国门徒们的曙光?

SaaS概念在中国起步晚,发展阶段以及模式与美国市场差异大,这点在诸多分析文章中被论述,同时,行业也极容易受到美国市场波动的影响。

今年以来,一级市场遇冷、公司业绩下滑等偏消极的行业消息颇多。一级市场经历了2021年的“大年”,理性正在回归。另外,有赞、微盟等老牌电商SaaS上半年财报展现出的亏损扩大的状态令人担忧。

8月初,Salesforce中国区撤退的消息传来,一些声音开始“唱衰”SaaS在中国市场的发展,一些声音则乐观表示“这是中国厂商的曙光”。其实细看,Salesforce对中国区的调整对其自身而言并非大事,其中国区业务与其他中国厂商的服务也并不是简单的替代关系。

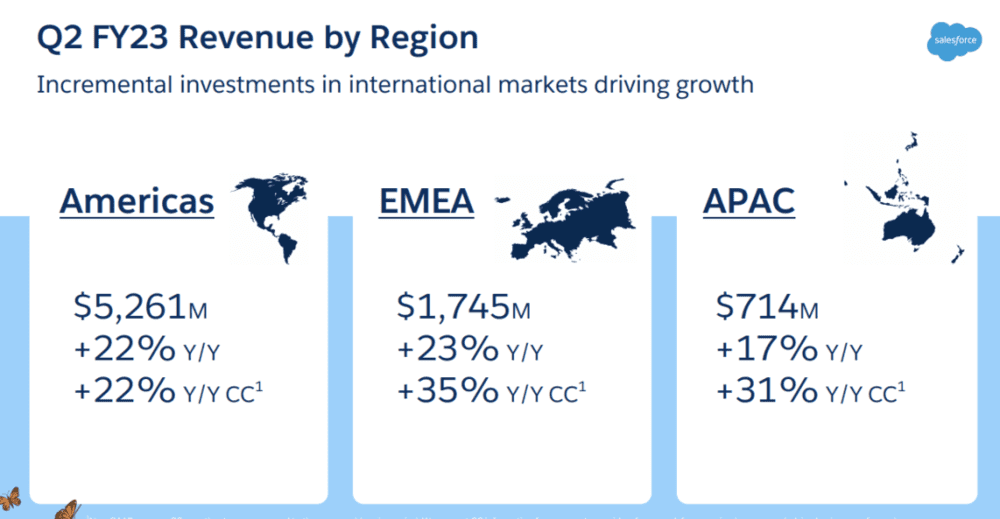

据多家媒体报道和Salesforce自身回应,公司确实调整了中国区的整个销售团队,并关闭了负责中国运营的香港办公室。但是亚太区本非Salesforce业务重心,根据其最新财报,Salesforce美洲、欧洲、亚太业务营收分别为52.61亿美元、17.45亿美元、7.14亿美元。亚洲区只占总营收不到10%,而且增速并不突出,存在感很弱。

图源:公司财报

另外,据Techcrunch报道,Salesforce对此表示:“由于与阿里的合作,公司正在优化业务结构,以更好地服务大中华地区,在裁员的同时也会开设新职位。”阿里云将作为总代理承接Salesforce的中国市场业务,于新加坡的办公室也得到了保留。

这样看来,从中国业务中脱身更像是一种战略放弃。背后确有“水土不服”的因素,2003年Salesforce就进入了中国市场并开始展开业务,香港办事处于2006年就成立了,但是十余年时间里,在这个蓬勃发展的市场,Salesforce并没有实现大突破。

客观来说,中国SaaS市场规模和渗透率远不及欧美成熟市场。据艾瑞咨询数据,中国企业级SaaS市场规模2022年预计达到991亿元,其中CRM市场规模仅为156亿元(这个数字甚至远远不及Salesforce一个财季的营收),相较2020年增长16.5%。

这也是中国CRM产品虽多如牛毛,却跑不出头部独角兽的原因之一。实际业务推进中,企业的付费意愿低、对CRM价值评估不准确、使用门槛高、市场价格战等问题层数不穷,让渗透率一直处于低位。中国SaaS企业们,有独特的问题待解决,Salesforce只能是个取经的对象,照搬照抄行不通。

但不能否认的是,出于对降本增效的需求,企业上云和数字化的趋势长期不会变,经济环境影响或公司自身发展阶段的局限更多是短期挑战。

中国SaaS行业还是个百花齐放、群雄逐鹿的舞台。传统软件厂商如用友、金蝶、金山办公,拓展云计算服务的互联网巨头如阿里、腾讯、字节,独立SaaS厂商如有赞、浪潮、微盟等,步子越来越大。

更进一步看,更细分、更垂直、更专业已成为不可挡的趋势。除了通用型SaaS,在产品方向和具体行业上有小风口涌现,比如跨境电商SaaS,随着越来越多品牌和卖家出海,需要更多基础设施建设者和服务商。近两年,一级市场大额投融资事件频繁,店小秘、积加、马帮等公司成为hot deal,新产品亮相颇多,比如跨境电商敦煌网推出社交电商SaaS平台MyyShop。

SaaS行业大盘和领头羊Salesforce的低迷预计还要持续一段时间,这在分析师和公司的指引中清晰可见。市场冷热波动是必然,但悲观不会继续,有产品力和战略眼光的SaaS公司将持续在这个长期赛道稳健成长。

本文来自微信公众号:真探AlphaSeeker(ID:deep_insights),作者:陈文琦