本文来自微信公众号:MIR睿工业(ID:mirruigongye),作者:王梦娅,原文标题:《光伏大省限电,这些工厂还能产吗?》,题图来自:视觉中国

“双碳”目标下,光伏发电作为重要的可再生能源发电技术取得了快速发展,在国家政策引导与技术革新驱动的双重作用下,中国光伏发电产业规模持续扩大。2022年上半年国内光伏新增装机达30.88GW,同比高增137%;光伏产品(硅片、电池片、组件)产量同比增长均在45%以上,出口总额约259亿美元,同比增长113%。

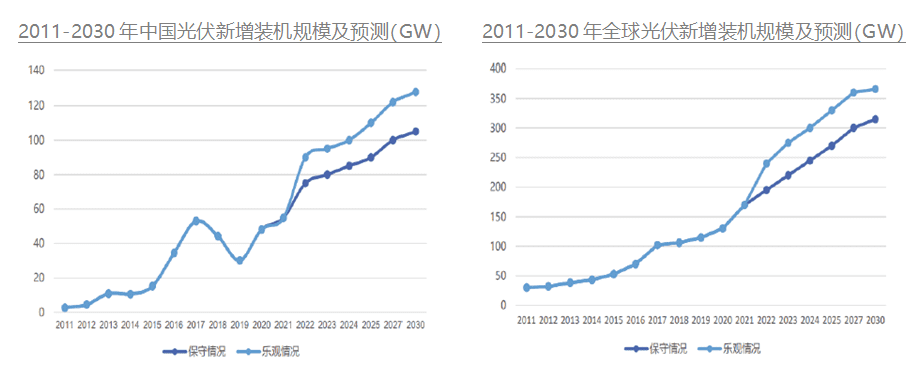

随着光伏在建筑、交通、园区等领域融合发展加速,叠加整县推进政策,分布式光伏将持续稳步上涨。大型风光基地项目的开工建设,也会使集中式光伏电站迎来新一轮发展热潮。保守预测2022全年中国光伏新增装机量将达75GW,到2025年光伏新增装机规模将达90GW。

同时,全球光伏市场的需求亦非常强劲,俄乌冲突加剧,欧洲能源危机问题持续发酵,各国对可再生能源的重视程度加深,叠加天然气价格的上升,光伏装机需求高度景气,保守预计2025年全球光伏新增装机规模将达270GW。

光伏装机量增长提速的情形下,位于光伏电站上游的光伏产品需求也会被随之推动,光伏厂商会进一步受益。MIR 睿工业选取了光伏行业的TOP20厂商,对他们各自旗下的硅片厂及光伏产品工厂进行了整理,初步统计,截至2022年7月,全国范围内这20家厂商已布局有120家工厂。我们将这120家工厂按照细分产品、工厂建设状态及地区进行了拆分与解析,从不同维度来看市场发展情况。

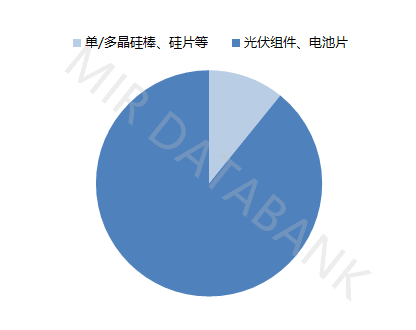

硅片厂对比光伏产品生产厂比例悬殊

分产品来看,这些光伏工厂中有近90%的工厂主要生产的是光伏组件和光伏电池片,剩下的主要生产单晶硅片及单晶硅棒。

光伏工厂具体产品生产情况

光伏组件生产具有投资规模相对较小、建设周期相对较短、技术和资金门槛相对较低的特点,随着国内电池与组件技术产业化水平不断提高,国产厂商已具备规模化生产能力与较强的国际竞争力。2022年上半年,得益于印度关税放开以及2月突发的俄乌战争导致欧洲能源成本和电价飙升,欧洲国家出现能源危机,海外光伏迎来抢装潮,极大地刺激了对中国光伏组件的需求,上半年组件出口量达78.6GW,同比增长74.3%。

而硅片的生产工厂数量较少,主要是由于进入硅片行业存在较高的技术壁垒且投资强度大,随着头部硅片企业加速产能扩张,经过时间的大浪淘沙之后,中小玩家因高成本陆续停产或宣布退出硅片业务,部分玩家被挤出竞技场,硅片产业集中度进一步提升。

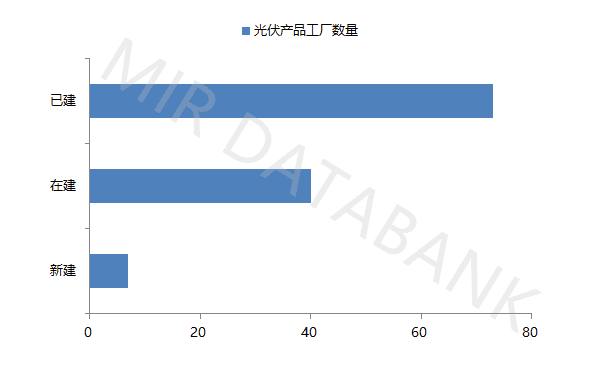

已建项目维持市场发展,新建项目略显乏力

分建设状态来看,这120家光伏产品工厂大多是已建成状态,在建的项目目前有40个左右,新建项目接近10个。

已建、在建、新建光伏产品工厂情况

事实上,从供应链角度看,目前光伏产业链的重要环节——硅料、硅片、电池片和组件中,硅料和硅片环节有些许供不应求,电池片和组件环节则处于产能相对过剩的状态。

前两年硅料受到下游挤压,导致产能扩张比较谨慎,现如今随着光伏装机量不断增长,市场对于硅料的需求又大幅提升。但由于硅料技术门槛较高,受生产流程限制产能扩张周期较长,产能落地速度远低于下游各环节,因此2022年上半年硅料环节实际产出有限,行业供给仍处于紧平衡状态。在上游原料产能有限的情况下,很大一部分可能也会限制下游光伏产品的扩产步伐。

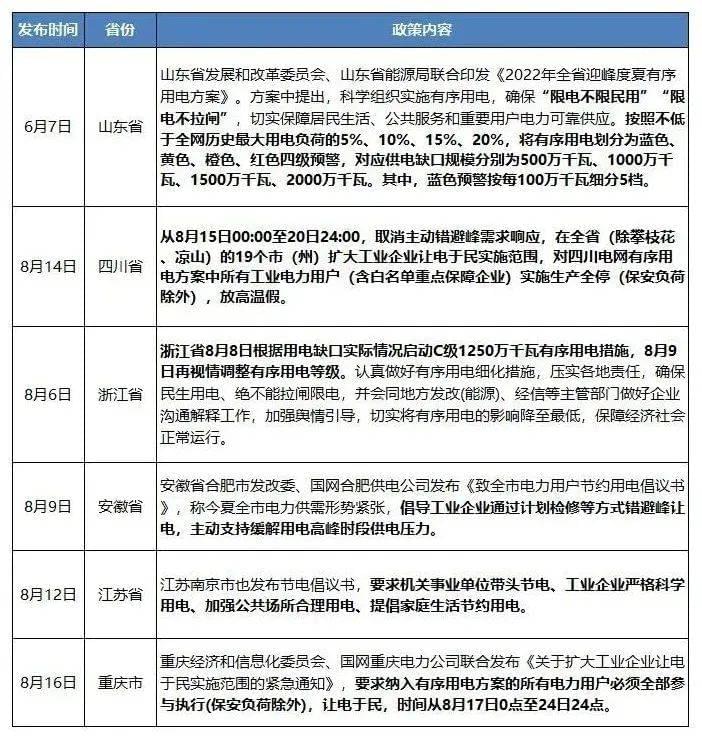

再而需求井喷之下,供不应求最终的结果就是硅料价格上涨。8月限电再次袭来,中国光伏产业大省四川、江苏、浙江也在限电行列,光伏头部厂商通威股份、晶科能源、协鑫科技等都在这几地设有硅料及光伏产品的生产基地。在整个光伏产业链环节,光伏硅料生产及拉棒环节的电耗水平较高,限电会使这两环节的生产受到较大影响,硅料的产能可能进一步收缩,现如今本就高悬不掉的硅料价格也可能会进一步上涨,下游其他产品的产能也会受到限制。

2022年部分省份限电政策

此外,硅料价格不断上涨,会大幅挤压下游各环节盈利水平,目前仅硅片环节能部分传导硅料价格上涨带来的成本增加,电池片、组件环节对上游成本传导能力较弱,盈利能力已接近盈亏平衡线,实际开工率已大幅下滑。若下游终端电站对高价组件接受能力不及预期,后续可能会影响全年行业需求。

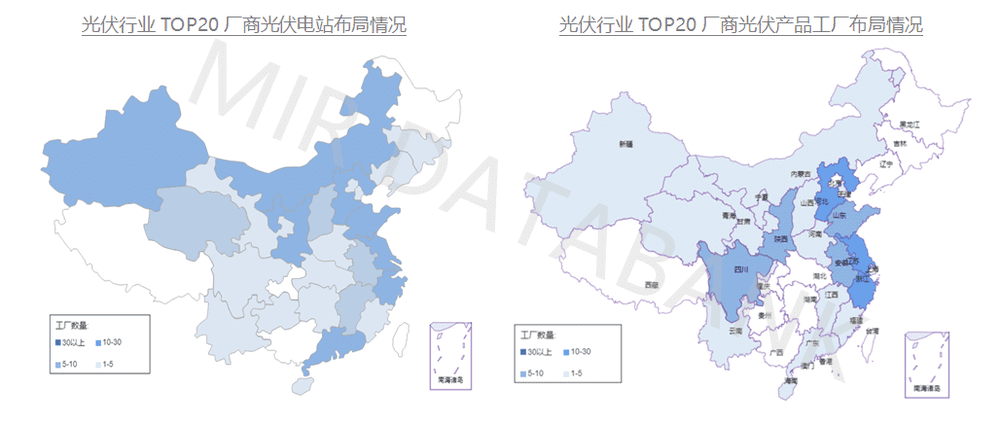

冀苏浙工厂布局众多,京甘湘零星分布

分地区来看,光伏行业TOP20厂商的光伏产品制造工厂大多分布在华北和华东地区,其中河北、江苏、浙江三省聚集了大部分,拥有工厂的数量均在20座左右,此外临近河北和江苏的山东及安徽也是大多数厂商青睐的选址。像福建、甘肃、北京、湖南等地则分布较少,几乎未建有光伏产品工厂。

(信息来源:MIR DATABANK)

光伏产品工厂的分布会与其上下游产业链的成熟度息息相关,比如四川和江苏硅石资源较为丰富,生产多晶硅具有天然优势,再比如光伏产品和光伏电站是相辅相成的存在,产业链协同发展,从光伏行业TOP20厂商旗下的光伏电站和光伏产品工厂的地区分布图上可以发现,光伏电站和光伏产品工厂的分布大多在华东及华北地区有所重合。

而光伏电站分布多的地区,例如河北和江苏,大多是由于该地区用电量大,对于电力的需求旺盛,并且自身具有地理优势和省级政策的大力支持。无论是河北还是江苏,可利用的土地资源都非常丰富且有充足的光照优势,“十四五”时期这两省规划的光伏装机目标也全在2000万千瓦以上,江苏的目标为2600万千瓦,河北甚至定到了5400万千瓦。

值得一提的是,现如今光伏建设还有一个强利好在于风光大基地的建设,2021年12月国家发改委和能源局发布了第一批风光大基地项目清单,主要分布在内蒙古、青海、甘肃、湖南等省份,2022年发布的第二批项目集中在库布奇、乌兰布和、腾格里等地区,而企业若在某地投资定会期望当地有一些产业链的配套,从此角度出发,或许会推动光伏产品厂商在周边建厂。

写在最后

步入“十四五”时期以来,为加快推进达成“双碳”战略,新能源产业得到了大力支持,光伏作为其中的细分赛道,未来也定会迎来更大的发展机遇。根据国家发改委能源所发布的《中国2050年光伏发展展望》报告显示,到2050年,光伏发电将成为中国第一大电力能源,总装机规模将达到50亿千瓦(即5000GW),约占全国各类发电总装机量的59%,光伏全年发电量将达到6万亿千瓦时左右,占当年全社会用电量的39%。光伏市场广阔的发展前景已可以想象。

本文来自微信公众号:MIR睿工业(ID:mirruigongye),作者:王梦娅