本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:林一丹,题图来自:视觉中国

瑞幸目前依然是最接近星巴克的中国竞争者。

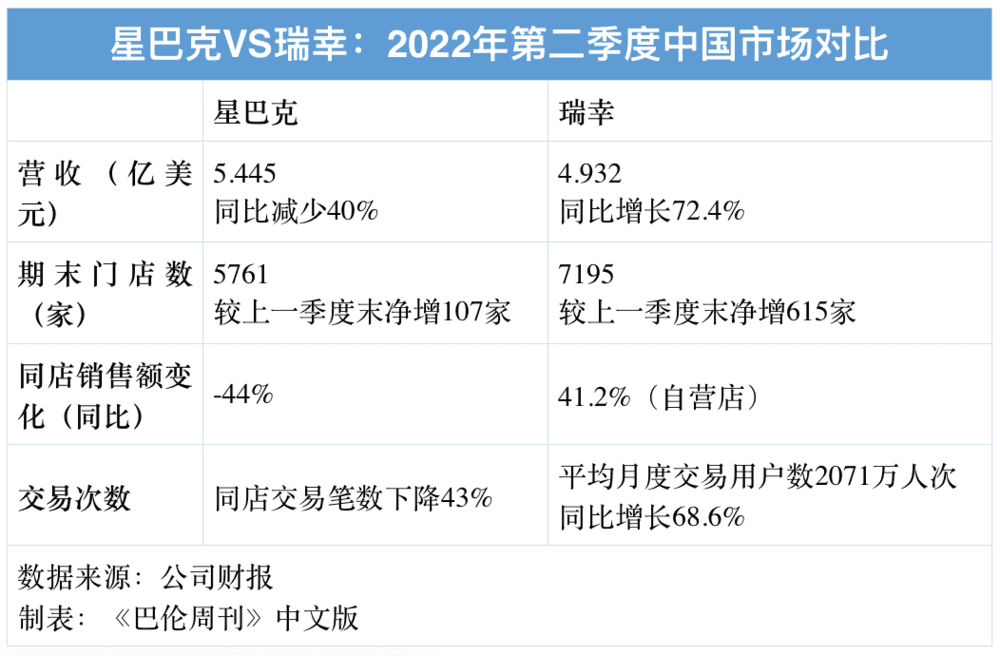

8月初,全球咖啡巨头星巴克(SBUX.O)和中国咖啡连锁品牌瑞幸咖啡(LKNCY.OO)先后发布了2022财年Q3和Q2季报。以下几组运营数据,让不少人高呼“瑞幸终于超越了星巴克”——

季度末门店数量:瑞幸7195家,星巴克中国区5761家;

门店较上一季度末净增:瑞幸615家,星巴克中国区107家;

同店销售额:瑞幸自营店同比增长41.2%,星巴克中国区同比下降44%。

(注:瑞幸财年为自然年,星巴克财年为10月至次年9月,即星巴克Q3与瑞幸Q2为同一周期。为方便叙述和财务数据对比,下文统一表述为2022年第二季度。)

若细致对比上述数据,不难发现“瑞幸超越星巴克”实则悄悄偷换了概念,因为星巴克的每一项数据都源于中国区。别忘了,星巴克的门店遍布全球,2022年二季度中国区5.4445亿美元的营收仅占其当期总营收81.5亿美元的6.7%。

但“超越”并不完全是一个伪命题,毕竟仅从中国市场来看,瑞幸的确在二季度拿出了惊艳市场的成绩单。当咖啡的消费者教育已经完成后,无论是投资者还是咖啡商,都乐于见到中国能拥有一个可以与星巴克抗衡的咖啡品牌。

瑞幸曾经、或许目前依然是最接近星巴克的中国竞争者。2019年上市后,瑞幸市值最高曾达120亿美元;2020年6月29日,瑞幸退到粉单市场交易,0.98美元的开盘价并没有使之一蹶不振,反而在波动中持续向上攀升,截至2022年8月26日收于16.28美元。

反观星巴克,在今年内部持续的风波及外部经济环境的影响下,股价持续下跌,年初至今跌幅已达26.85%,8月26日收盘价84.06美元,市值964亿美元。

《巴伦周刊》中文版认为,以2022年第二季度中国市场为依据,瑞幸战胜了星巴克是不争的事实;然而从盈利能力来看,星巴克仍更胜一筹。在“瑞幸超越星巴克”的外界期盼中,两家咖啡品牌的竞争终将回到供应链管理和成本控制上。

真命题:瑞幸二季度在中国市场的确赢了

从中国市场营收来看,瑞幸与星巴克的差距已在毫厘之间;在门店数和销售额方面,瑞幸的势头更猛于星巴克。除了前述运营数据外,还有一项关键的运营数据进一步证明了瑞幸二季度的尚佳表现。

从交易次数来看,瑞幸平均月度交易用户数2071万人次,同比增长68.6%。星巴克没有相关数据的披露,但一个类似的数据——二季度中国区同店交易笔数同比下滑了43%。叠加同店销售额的同比增减,便可以得出一个粗浅的结论:喝瑞幸的中国人越来越多,喝星巴克的中国人越来越少。

这也直接推动了两家公司2022年二季度中国市场的营收变化:星巴克中国区营收5.445亿美元,同比减少40%;瑞幸营收4.932亿美元,同比增长72.4%。

瑞幸戏剧般的“起死回生”,与之产品端的爆款策略密不可分。早在2020年的退市风波中,瑞幸就于9月推出了“厚乳”系列产品,占当年销量的20%,拉开了爆款序幕;2021年,新品生椰拿铁爆红全网,仅6月单月销量便突破1000万杯;今年,爆款的接力棒交给了椰云拿铁,瑞幸在财报中称,2022年二季度该产品的销量超2400万杯。

爆款给瑞幸带来了可喜的回报。2022年第二季度,瑞幸Non-GAAP净利润4000万美元,同比增长了190.8%。Non-GAAP净利率为8.1%,上年同期为4.8%。

在咖啡消费市场中,消费者习惯的转变也助力了瑞幸的涅槃重生。大量“星巴克又贵又难喝”的评论,代表着对于咖啡品质没有过分严苛要求的消费者愈加精打细算,瑞幸的性价比成为了它的又一个制胜法宝。

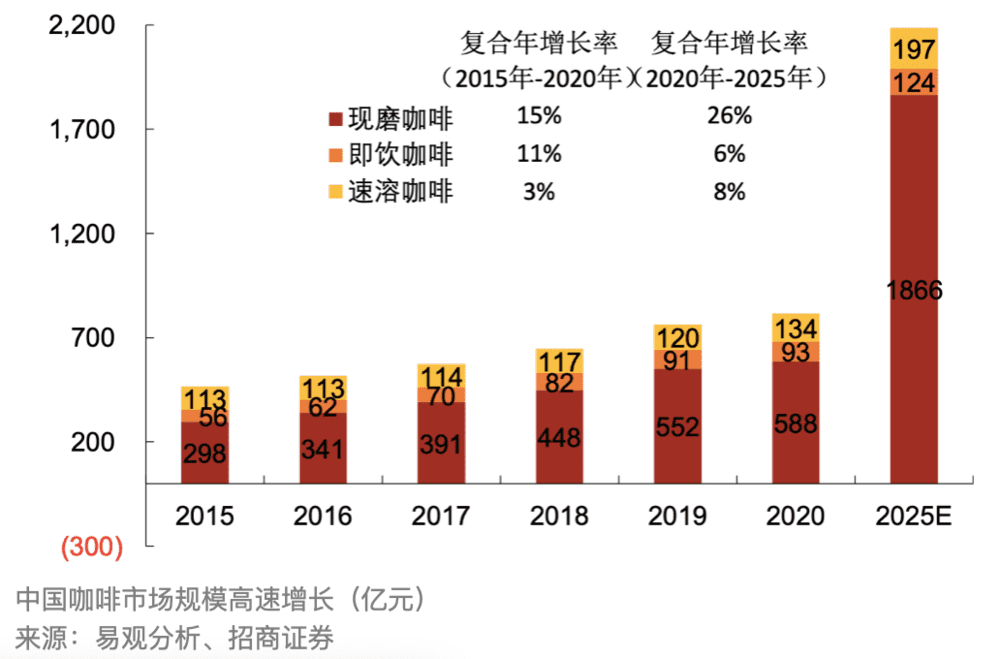

对瑞幸而言,积极的预期是,其可观的增长将借助中国咖啡市场的增长和渗透率的提升继续保持下去。

招商证券引用易观分析和Frost & Sullivan的数据指出,中国咖啡消费总杯数从2013年的44亿杯、人均3.2杯增长到2020年的112亿杯、人均8.8杯,市场规模从2015年的467亿元增长至2020年的815亿元,预计到2025年将达到2187亿元。作为中国本土的头号玩家,瑞星从中分一杯羹是大概率事件。

但市场竞争亦显而易见。除了老对手星巴克,瑞幸还面临着本土后起之秀(如Manner、Seesaw)、外来搅局者(Tims、Peet’s)、异业竞争者(喜茶、奈雪的茶、百胜中国)的挑战。在把握市场和消费者喜爱的同时,瑞幸对供应链和成本的管控更能影响其长期盈利水平。如果从这一角度进行对比,那么瑞幸距离星巴克仍有不小的差距。

伪命题:星巴克的盈利能力不容小觑

招商证券的研报指出,从产业链价值贡献来看,咖啡产业链下游的批发商、贸易商、零售商的占比最高,达93%。换言之,对星巴克和瑞幸来说,如果能够在上游种植和中游加工环节强化供应链,在下游产品研发、门店运营等方面加强成本管控,对公司盈利能力的提升将带来积极影响。

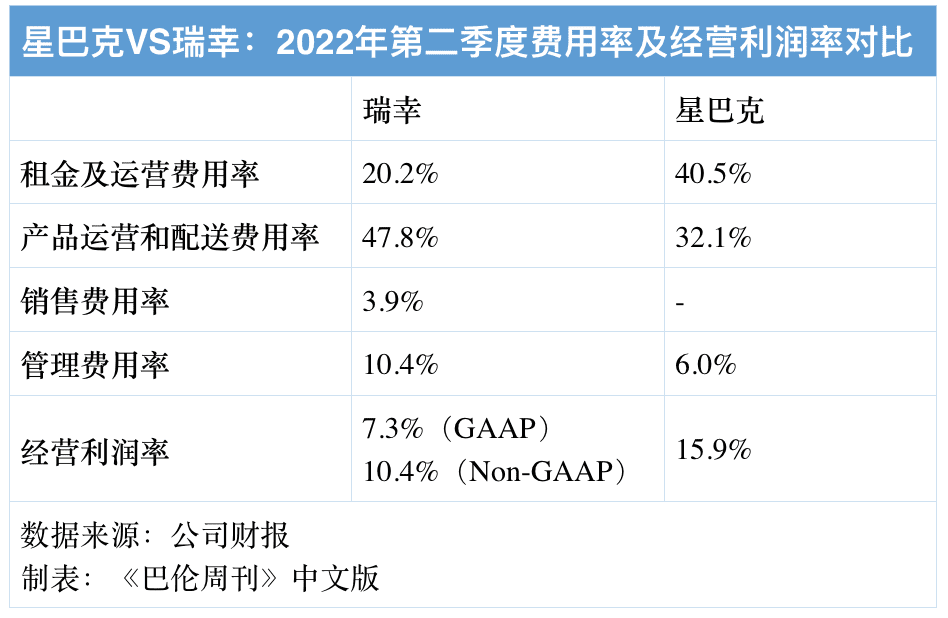

《巴伦周刊》中文版根据星巴克与瑞幸2022年第二季度的财报,整理计算出两家公司的运营费用率与经营利润率,发现星巴克依然比瑞幸更具优势。

相较之下,瑞幸唯一的优势在于租金及运营费用方面。这很好理解:星巴克一直以来致力于打造“第三空间”,门店面积大且多位于租金高昂的商圈底商位置;瑞幸是即买即走的“快咖啡”模式,不少门店都居于写字楼一角,租金压力比星巴克小不少。

然而,抛开租金成本,星巴克在其他费用管理方面的表现均优于瑞幸。作为深耕多年的行业龙头,星巴克的盈利能力依然强大。

产品运营和配送:星巴克更低的费用率,与之更高的产品单价相关,因其代表着更高的产品利润。不过《巴伦周刊》中文版认为,投资者需要尤其关注该项费用率的变化,因为星巴克的高产品单价中,涵盖了其“第三空间”的价值;如果线下咖啡的社交属性发生改变,或是门店关停等客观原因导致“第三空间”的价值无法发挥出来,人们是否还会继续购买更高价格的单品,是需要打上问号的。

销售和管理:销售方面,前文提及的瑞幸爆款频出,实则也意味着营销支出的增加;星巴克更低的管理费用率,体现出的是这家全球咖啡巨头在上游供应链和中游加工环节的优势。

要想在供应链和管理上超越星巴克,瑞幸还有很长的路——这并非一句空话。例如,2021年生椰拿铁爆红之际,由于缺少椰子的供应导致产品售罄,许多消费者在社交媒体上抱怨“根本买不到”;瑞幸官方甚至发了条微博自我调侃:“我们的产品总监已上树,生椰拿铁正在紧急补货中!”

若以一言以蔽之,这是瑞幸在对标星巴克时需要完善的地方。仔细挖掘的话,成熟供应链的搭建完善意味着更高昂的运营管理成本,这对公司盈利水平的压力不可忽视,以及,完善供应链的形成,还需要时间的验证。因此,从2022年第二季度的经营利润率来看,星巴克15.9%的表现是当之无愧的咖啡行业赢家。

各有难题:现在不是定胜负的最终局

《巴伦周刊》中文版认为,从全球视角来看,瑞幸短时间内在市值、市场等多方面难以超越星巴克;而仅讨论中国市场,瑞幸已经有能力与星巴克齐头并进。此外,两家公司均需要面对疫情、通胀、宏观经济及同行竞争等风险。

两家公司也有各不相同的利空因素——

星巴克方面:

(1)门店运营成本仍在增加:2022年第二季度,公司门店运营支出从上年同期的29.67亿美元上涨11%至33.03亿美元。这背后的客观原因在于,2022年星巴克最重要的两大市场面临着线下门店运营的挑战:美国本土是咖啡师工会运动的不断持续,中国市场则是疫情影响下门店的关停。

而以2022年第二季度营收来看,美国本土营收占比高达69%,这也让令投资者担心。

(2)美国的通胀会抑制消费者购买力,增加星巴克的盈利难度。乐观的数据是,2022年第二季度星巴克美国本土的营收同比上涨13%至56.23亿美元,同店销售额上涨9%,但考虑到公司整体本季度营收为81.5亿美元,同比增长8.7%;净利润为9.14亿美元,同比下跌20.8%,美国市场的增长显然还不够。

(3)加之前述星巴克在中国市场的疲软表现,星巴克股价有继续承压的可能性。

(4)星巴克管理层的变动也影响了公司股价:2022年4月,在星巴克表现低迷之际,曾带领公司度过2008年金融危机的霍华德·舒尔茨重回董事会,担任临时CEO,负责星巴克的日常运营,并指导其创新工作,同时帮助选择和引进星巴克的下一任常任CEO。

Evercore ISI分析师David Palmer称,舒尔茨回归星巴克意义重大;但Wedbush分析师Nick Setyan认为,在舒尔茨真正意义上让星巴克找到更好的方向前,股价并没有更多催化因素。

不过,华尔街也有乐观的看法。Jefferies分析师Andy Barish早些时候表示,管理层交接、美国工会的影响、通胀导致的成本上涨、中国业务承压都是星巴克面临的暂时性问题。

在第二季度公布财报后,在公布2022年第二季度的财报后,《巴伦周刊》称,星巴克每股84美分的盈利高于分析师此前预期的77美分,对公司来说是“可喜的”。星巴克上一财季的表现低于预期,但本季投资者对美国销售额的攀升感到鼓舞。

股价方面,在2022年5月11日和12日短暂跌破70美元后,星巴克的股价正在慢慢回到上行通道,8月26日收于84.06美元。据纳斯达克统计,基于29位分析师在过去三个月给予的星巴克未来12个月目标价,平均目标价为92.89美元,最高和最低估价分别为110美元、84美元。

瑞幸方面:

投资者最大的问号在于,何时能回归主板交易。

2021年9月,瑞幸与美国集体诉讼原告代表签署了1.88亿美元的和解意向书,并初步获得美国法院批准。同时,瑞幸逐季计提相关罚款,2022年第二季度计提金额为2.77亿元。瑞幸CEO郭谨一表示,瑞幸在诉讼方面已取得“实质性进展”,但只有完成所有债务重组和履约义务、并完成对投资者的赔偿前,瑞幸转板的进度条才会真正被填满。

浙商证券指出,由于瑞幸较好的财务状况、新管理层的稳定和持续努力,与美相关监管机构在和解和回主板上市上不断取得进展,瑞幸在现制咖啡赛道上还将保持领先地位。

平安证券认为,瑞幸估值水平处于低位,经营数据稳步向上,财务造假带来的系列问题得以基本解决,并已进入高质量发展阶段。如能转板成功,估值修复空间较大。

截至8月26日收盘,瑞幸总市值43.16亿美元。

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:林一丹