本文来自微信公众号:7点5度(ID:Asia7_5),作者:Jenny Zhao赵亚,题图来源:视觉中国

一、东南亚葡萄市场概览

东南亚地区共11国,多语言、多货币、多民族、多宗教,合计人口6.6亿多人,根据World population review机构数据,东南亚42%(约2.4 亿人)为不饮酒的穆斯林,剩下的一大半人群是潜在葡萄酒消费对象。

东南亚是一个非常年轻的市场,大部分国家的人口年龄中位数都在35岁以下,更具体来说东南亚60%的人口年龄都低于35岁,这意味着巨大的年轻人消费市场。另外,60%以上的东南亚人都用互联网,用户体量达4亿人以上,加上东南亚的经济正处于飞速增长的阶段,综上所述,在东南亚消费葡萄酒的中产阶级正在爆发。

在东南亚,葡萄酒消费场景有餐馆,聚会,自饮,还有一个重要的场景是礼物比如公司给客户、员工礼物、晚辈给长辈礼物等。本文深度剖析东南亚6国来分析它们葡萄酒市场的潜力、准入信息和行业机遇。

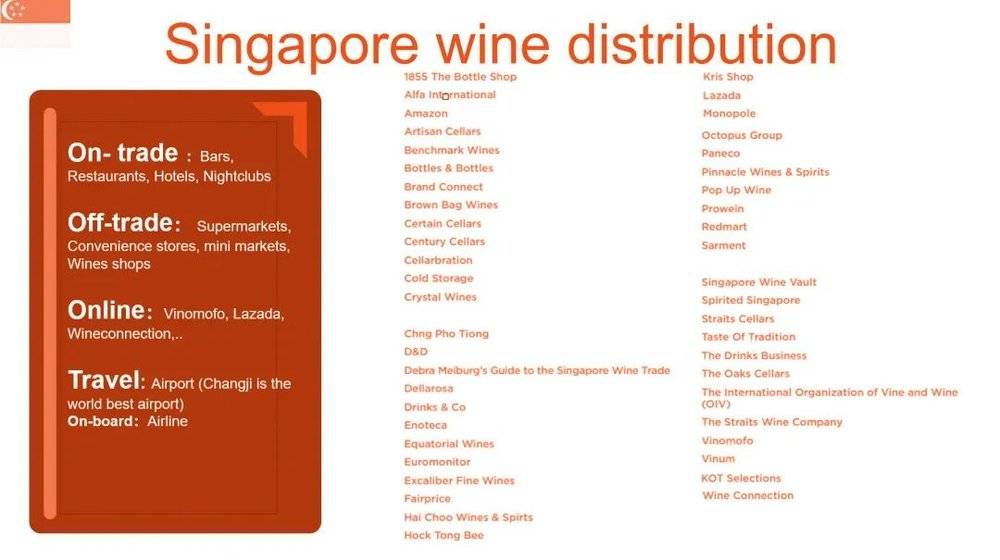

编者按:葡萄酒渠道一般分为:

On-trade即饮渠道:行话叫CHR:Café/Bars/Nightclubs, Hotels, Restaurants;

Off-trade非即饮渠道:精品超市Supermarkets, 便利店Convenience stores, 葡萄酒专营店Wines shops;

Online电商销售:Shopee,Lazada或者是独立站比如Wineconnection,Vinomof,Paneco等;

Travel Retail旅游零售:比如机场免税店,机场餐馆等;

On-board:比如飞机上搭配的葡萄酒,(欧美火车上)可以购买葡萄酒等。

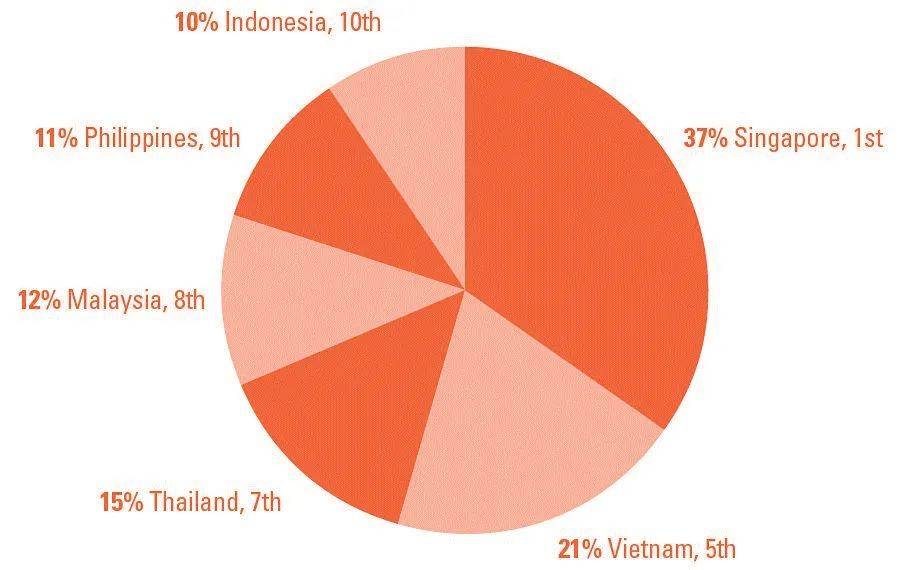

二、新加坡,东南亚最成熟的葡萄酒市场

虽然新加坡国土面积只有728.6平方公里(比上海浦东小),但有四百多家专营葡萄酒商店和上千家销售葡萄酒的餐馆酒吧。而且,新加坡的葡萄酒价值为东南亚国家之首,约达14亿美元。

从人口信息来看,新加坡是一个人口仅为五百六十万人的国家,其中外来人口占比为总人口1/3。根据euromonitor数据,新加坡消费者58%是男性消费者,42%为女性消费者。其中男性消费者中57%年龄区间在35~54岁。

就葡萄酒消费而言,新加坡人均每年葡萄酒消费保守估计为2L。根据ProWein预估,新加坡到2024年人均葡萄酒消费量可达3L(即人均每人每年饮4瓶)。

新加坡93.2%的葡萄酒采购来自线下销售。其中线下销售又分为餐饮酒吧渠道On trade和超市葡萄酒商店渠道Off trade;新加坡的餐饮文化发达,不管是疫情前还是疫情后70%以上消费者会选择On trade渠道。

以下是新加坡主要葡萄酒销售渠道和经销商信息。

现在,新加坡全面开放,酒店、餐厅、酒吧、娱乐、旅游等复苏更是促进葡萄酒消费。但对于很多葡萄酒经销商和生产商,新加坡有4大痛点:

第一,消费者基础有限;

第二,市场竞争大;

第三,每升88美金的高酒精饮料征税以及对葡萄酒消费者额外征收 7% 的商品和服务税;

第四,酒类广告限制。

尽管如此,葡萄酒酒商和葡萄酒厂家还是首选新加坡为东南亚总部。因为新加坡是东南亚最成熟的葡萄酒消费中心,且位于东南亚中心的战略位置,如国际葡萄酒贸易商Berry Bros. & Rudd ,Corney & Barrow,国际酿酒商Treasury Wine Estates(奔富品牌),Pernod Ricard,Vina Concha y Tora 等立足新加坡开拓东南亚葡萄酒市场。

根据葡萄酒与烈酒教育机构(Wine & Spirit Education Trust):WSET报告称,在全球大流行持续蔓延的背景下,WSET的课程报名人数再创新高,仅澳大利亚、中国香港、中国台湾、韩国和新加坡几个地区就占WSET 全球总业务的 31%,每年约3万4千人报名葡萄酒认证考试。

新加坡市场不仅集聚全球酒商,还是一个成熟的消费者市场。此外,电商平台Lazada、Shopee、Amazon等在新加坡建立东南亚总部,消费者在新加坡线上采购葡萄酒也是十分便利(比如在韩国因为政策不能线上购买葡萄酒)。

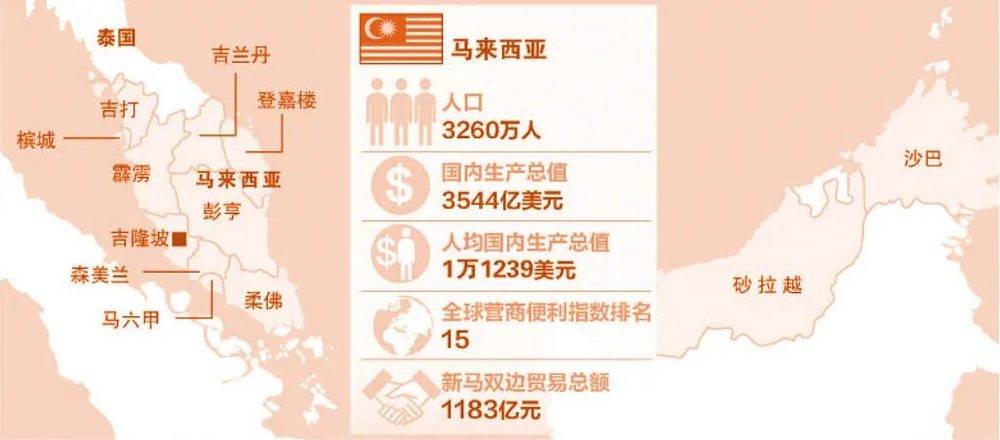

三、马来西亚,东南亚第二大葡萄酒消费国

说完新加坡,不得不提邻国马来西亚。3200万的马来西亚人有32个民族,61.3%是穆斯林。穆斯林马来西亚人不饮酒,因此葡萄酒市场主要由750万中国人、212万印度人、外籍人士和高达每年2500万游客组成,约 70% 的人口居住在酒精消费率较高的城市地区,尤其是吉隆坡、砂拉越和沙巴。

马来西亚的葡萄酒消费越来越成为一种生活方式比如聚会饮品,活动礼品等。根据statista数据,马来西亚是亚洲第二大葡萄酒消费国,2020年消费量为2670万升,马来西亚酒精消费量为平均每人每年0.9L(分摊了穆斯林的那部分)。

后疫情时代,马来西亚更是加强以市场为导向的经济建设,进一步放开进口。加上马来西亚在马六甲海峡沿岸的战略位置优势,使马来西亚成为东南亚葡萄酒出口重要目的地。预计到 2022年,马来西亚葡萄酒市场估值将达到 9.9 亿美元 (对比新加坡14亿美元葡萄酒市场估值)。

马来西亚最大的葡萄酒进口国是澳大利亚,三分之一的葡萄酒都是澳洲萄酒。2012 年马来西亚-澳大利亚自由贸易协定(MAFTA)生效,因为两国密切的双边关系,马来西亚成为澳大利亚的第十一大贸易伙伴。

根据澳大利亚葡萄酒协会(wineaustralia.com)报告,2019 年澳洲葡萄酒在马来西亚收入达到 2400 万美元。根据全面与进步跨太平洋伙伴关系协定(CPTPP),澳大利亚葡萄酒应受益于优惠税率下降,到 2034 年应达到零税率。马来西亚葡萄酒关税为 34%左右。

澳洲最大的葡萄酒集团奔富集团Treasury Wine Estates国际市场总经理Mr Mootoosamy先生在采访中说道“在我们重要市场马来西亚,我们希望提供葡萄酒知识给消费者,重塑葡萄酒语言,减少消费者选购焦虑,让他们更有信心买到合适的葡萄酒”。

对葡萄酒商而言,葡萄酒准入马来西亚相对规范。要求遵守葡萄酒的标签规定,必须明确标识酒精标识以保护穆斯林消费者;另外,要严格遵守马来西亚的食品法和食品条例管理下食品标准、食品卫生、食品广告、实验室认证和食品进口过程。

四、印尼,东南亚人口最多且增长最快的经济体

Wiki官方数据显示,印尼是世界第四人口大国,约2.7亿人口散居在17506个岛屿上。印尼全国约87.2%的居民信奉伊斯兰教,是世界上穆斯林人口最多的国家。尽管穆斯林有禁酒的宗教信条,但根据statista数据显示,在2015 年到2019年印尼平均每人每年酒精消费为0.41升,葡萄酒潜在消费者来自3千多万的非穆斯林。

从2018年起,印尼城镇化率达到55.33%。在2019年,印尼经济增长率为 5.1%,成为东南亚增长最快的经济体之一,这意味更多的中产阶级崛起。推动葡萄酒需求的正是这些中产非穆斯林居民以及本地和海外的雅皮士,他们将葡萄酒融入了生活方式,每周举办品酒活动,印尼大城市时尚的酒吧和本地啤酒厂欣欣向荣。

印尼也有自己的葡萄酒种植基地,从1994年起Hatten Wines开始在巴厘岛种植和生产葡萄酒。

根据国际基督徒关怀差会(International Christian Concern)统计,印尼现在有2040万新教徒和842万天主教徒,合计总人口占比10.58%,全国上下印约有11000座天主教堂,共有61000座教堂,每天或每周举行弥撒,把葡萄酒以圣酒方式销售也是将是巨大潜在机遇。

针对印尼年轻人以及年轻女性的大众群体,葡萄酒生产商为东南亚市场研发了0% 酒精葡萄酒,用于进入东南亚特别是印尼市场便利店、超市和大卖场渠道。

印尼第一个葡萄酒认证教育家WSET educator就是女性:Widya她也是印度尼西亚侍酒师协会巴厘岛分会的主席。在这个有53年历史的英国葡萄酒与烈酒基金会WSET采访中,Widya说道:“印尼本地食物和半甜白葡萄酒、果味浓郁的干白葡萄酒、淡单宁的红葡萄酒是相得益彰的绝佳搭配,印尼年轻消费者正在学习各种葡萄酒知识和享受这种生活方式”。

值得一提的是,2022年Statista数据显示,印尼是全球第9大电子商务市场,有1.38亿印尼人网上购物,占人口一半。电商占印尼数字经济总值的72%,预计2022年销售额达590亿美元,其中16%消费是食品与饮料。

在印尼电商买酒也是大城市年轻人选择,除了印尼大的电商平台,本地葡萄酒独立站也颇具特色,不过有些独立站只在爪哇岛Java和苏门答腊岛Sumatra配送。

相比其他东南亚国家,印尼也是最严格执行禁止通过电视广告宣传酒精饮料法律。因此社交媒体宣传是教育和连接印尼葡萄酒消费者的最佳方式之一。

五、菲律宾,东南亚最西化的国家见证葡萄酒增长

根据statista数据,2015 年菲律宾的静止酒(又称无气泡葡萄酒)市场零售价值为 1.08 亿美元,而2022年葡萄酒价值的达到 1.437 亿美元,预计2022~2025 年复合年增长率可以达到每年 6.75% 的速度增长。

作为亚洲最西化,英语普及率最高的国家之一,菲律宾的人口高达1亿,有90多个民族,80%的人口信奉罗马天主教,6%信奉伊斯兰教。47%的城市人口,15~64 岁年轻人占比高达61.7%。目前,菲律宾平均每人每年葡萄酒消费量为0.11升,这意味着葡萄酒年轻人市场的潜力巨大。

菲律宾目前大部分葡萄酒消费场景还是on-trade消费(例如,在酒吧和餐馆)而且红酒消费占比高达94.3%。后疫情时代,葡萄酒商重拾品酒活动的组织,利用菲律宾消费者日益增长的健康意识,强调适度饮酒对健康的益处,把消费者从啤酒的注意力吸引到葡萄酒商(根根据 Faostat 的数据,2019 年菲律宾的人均啤酒消费量达到 12.5 升,比人均葡萄酒消费高113倍)。

菲律宾本地葡萄酒灌装商Calabria Company Limited总裁 Christopher Quimbo 在接受菲律宾本地报纸Rappler Talk采访时说到:

“为什么菲律宾的葡萄酒消费量如此之低?我们研究归结为三个关键因素:品味、价格和熟悉度。菲律宾人不喜欢传统干红葡萄酒,也觉得这不在他们预算之内,而且他们经常被大量的陌生的品牌压得喘不过气来。因此,我们针对菲律宾人偏甜口味研发了低酒精度的Novellino Wines”。

他还提到“菲律宾10年内又会新增2500万从来没有喝过酒的年轻新消费者”。

尽管人均收入在增长,但大多数菲律宾消费者仍将葡萄酒视为奢侈品,有强大价格优势的本地啤酒和烈酒成为葡萄酒最大的竞争对手。

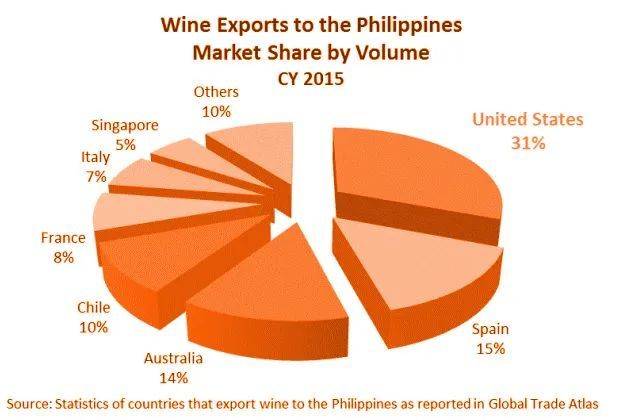

值得一提的是,自 2009 年以来,就葡萄酒出口数量而言,菲律宾一直是美国在东南亚最大的葡萄酒市场。菲律宾市面上美国葡萄酒在2022 年价值为 535.8 亿美元,市场额从疫情期31%上涨到37%。

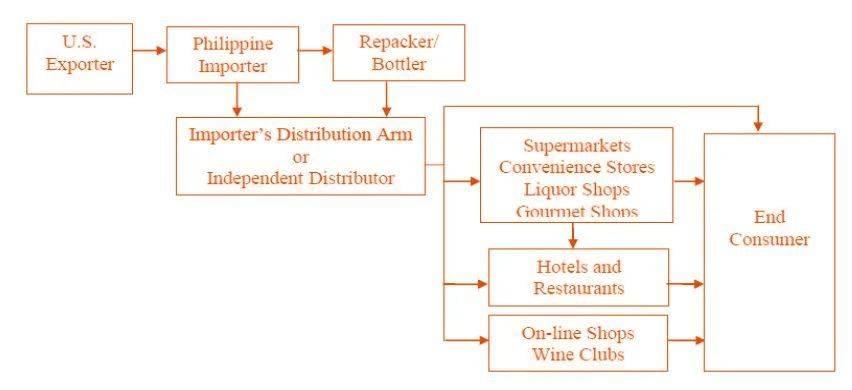

菲律宾有30多家葡萄酒进口商,70%进口商都盘踞在马尼拉大都会,以首都出发来管理自己的各地分销渠道。进口商将葡萄酒分销到超市、便利店、酒类/美食店、酒店、餐厅并直接面向消费者。

有一些进口商自己经营酒类/美食店、网上商店和葡萄酒俱乐部。在菲律宾超市渠道销售货架费很高,并且超市和餐饮渠道通常需要营销支持资金。另外菲律宾账期比较长,大多数渠道客户要求进口商/分销商给到60~90天的账期。

从准入层面,所有在菲律宾零售的加工食品包括葡萄酒都必须注册菲律宾食品局FDA。菲律宾 FDA要求进口商提供符合当地法规的葡萄酒标。

六、泰国,东南亚葡萄酒消费稳步增长的国家

泰国有接近7千万人口,有30多个民族,泰族占全国总人口40%。泰国是典型的佛教国家,全国93.5%为佛教徒。尽管如此,泰国的葡萄酒市场也不容小觑。

根据2020年数据,泰国每年的酒精饮料消费量约为 35 亿升,本地酒精市场75%为啤酒消费,剩下的是本地葡萄酒,进口葡萄酒仅占1.5%(2015年仅0.8%),但价值在总酒饮市场的 10% 至 15% 之间。

然而,泰国的葡萄酒进口量在稳步增长,2020年底泰国消费了1.033亿升葡萄酒,人均每年消费葡萄酒0.3升。进口葡萄酒来自法国、澳大利亚、新西兰、美国、智利、西班牙、南非等国家。

经过二十多年的发展,泰国在毗邻老挝的Chiang Rai和Phichit产区(新兴产区),位于呵叻高原的Khao Yai产区(葡萄酒产量占泰国总产量的46%)以及湄公河三角洲中央产区(葡萄酒产量占到泰国总产量的53%)形成了稳定生产的三大葡萄酒产区。

作为旅游大国,泰国大城市不断扩大的夜生活和高级餐饮业为泰国的葡萄酒饮酒市场注入了活力,属于东南亚稳健增长的新兴葡萄酒市场。

另外,泰国有30多家米其林餐厅,品酒师和米其林餐馆老板Chaisiri在今年接受米其林指南采访时说到 “泰国菜最棒的地方在于每道菜都有你想要的味道——咸味、甜味、酸味、鲜味。我会选择橙酒orange wine来搭配泰国菜。” (编者按:橙酒就古老的白葡萄酒里自然静置果皮与果核产生出橙色,这古老的酿酒方式在近20年才复兴。)

而侍酒师Jay Bottorff在采访中建议“泰国菜肴最安全的搭配的酒是清淡、脆爽,微甜的白葡萄酒(如半干的雷司令或奥利地绿维特利纳Gruner Veltliner)。如果想喝红酒搭泰国菜,可以选择酒体轻盈、单宁淡雅、酸度微高的红酒如黑比诺或佳美。”

从消费者口味偏好来看,饮食大国泰国的各色餐厅特别是西餐厅让年轻葡萄酒爱好者探索新的菜肴和葡萄酒的搭配。相比菲律宾偏甜的口味,一般来说,泰国人更喜欢烈性、大胆、强劲和较重的葡萄酒,因此泰国最畅销的品种是西拉葡萄酒。

当地食物搭配的最佳葡萄酒是果味浓郁的红葡萄酒,白葡萄酒和起泡酒,这样最能平衡泰国菜的辣味。

在过去的几十年里,由于零售市场的发展,泰国葡萄酒的呈现出动态增加的趋势,使泰国葡萄酒消费者不再局限于高级餐厅,葡萄酒专卖店,而是可以在多样的超市,卖场购买多各国以及各个价位葡萄酒。因而在泰国,2/3葡萄酒消费者在超市商店等Off trade渠道购买,1/3是在餐馆酒吧等On trade渠道购买。得益于曼谷等城市地区的旅游贡献和精致餐饮文化,on-trade葡萄酒消费主要是中高档葡萄酒品牌。

从准入层面,葡萄酒可以进口到泰国之前,每个单独的葡萄酒标签都必须在泰国财政部的消费税部门注册,注册完成后,葡萄酒商才能获得进口许可证。有泰国公司可以注册葡萄酒税和申请跑一趟家进口许可证。

泰国的高消费税会让一瓶澳洲价值10美元的葡萄酒在在泰国卖贵到三到四倍。泰国消费税部门表示价格高于1000泰铢(零售价)的葡萄酒将按其价格的10%加每升酒精含量1500泰铢征税。

真正的100%葡萄酒瓶盖上印有蓝色消费税印章,当地混合的葡萄酒带有橙色印记。本地混合酒由大约一半的葡萄酒酒和另一半的果酒制成,以便将税收从60%降低到25%。不过酒标前标没有用英文来提示这是本地混装酒,只有瓶背标签上的“果酒”字样,而且通常以小字体用泰语书写。

葡萄酒商和经销商需要尊重泰国土地习俗,比如超市和大卖场仅限于上午11点至下午2点和下午5点至午夜(个别网点将午夜延长至凌晨2点)时间内可销售酒精。另外,法律禁止在学校或寺庙300米范围内销售酒精饮料。佛教节日禁止普通酒店销售葡萄酒,仅个别或者执照的酒店可以。和其他东南亚国家一样,有关葡萄酒的销售和广告要按照泰国文化和法律要求。

七、越南,东南亚葡萄酒需求最强国家

根据wiki数据,2019年越南人口达9600万,越南也是世界上人口密度较高的国家之一。根据尼尔森数据,越南的人口预计到2025年将达到1.01亿,其中劳动年龄人口占总人口的60%,中位年龄为30岁。此外,越南的中产阶级预计到2030年将达到9500万,这意味着葡萄酒市场的消费者潜力很大。

后疫情时代越南无数的自由贸易协定(FTA)大幅降低或完全放开进口产品的关税让越南更具竞争力,吸引外国投资者转移生产或设立业务,越南经济快速发展也促进葡萄酒需求高速增长。

从 2010 年到2020 年,越南的酒类消费量增长了95%。根据statista.com数据,2020年其消费量为1530万升,每年人均啤酒和葡萄酒消费量为6.6升,其中葡萄酒占0.2L。根据marketresearch.com数据,2015年越南静止酒市场为2.07亿美元(零售价值),到 2025年,越南葡萄酒市场预计将达到3.2亿美元。

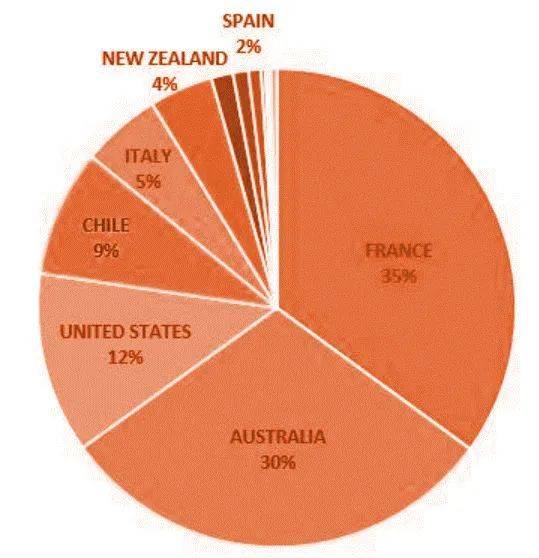

因为法国和越南之间的历史联系,法国葡萄酒在越南占据了第一大市场份额,达35%。紧随其后的是智利葡萄酒,然后才是澳大利亚、美国和意大利。由于法国波尔多葡萄酒的声誉,波尔多地区葡萄酒占越南销售法国葡萄酒的70%。

然而,波尔多葡萄酒也是越南市场上假冒最多的葡萄酒。

根据 Ubifrance 公布的数据,和大部分东南亚国家消费者类似,越南啤酒消费占比高达75%,而且啤酒价格比葡萄酒便宜。越南葡萄酒市场中,红葡萄酒消费约占市场的65%,其次是白葡萄酒占25%,最后起泡酒占10%。

越南男性消费者更喜欢高单宁和高酒精度的红葡萄酒,越南城市女性比男性消费者具有学习态度,是酒吧或者酒商的品酒会主要参与者,职场商场女性因此也被酒商定位为重要目标消费者。

根据Ipsos研究,越南消费者分为北部,中部和南部。北部的消费者往往是潮流追随者,非常关注包装,并且对不同品牌有相当了解;中部的消费者往往比较保守,不太愿意尝试新品牌,并且爱本土品牌;南部的消费者相对随和,愿意尝试新品牌,对不同品牌有一定了解。

基于这个背景,葡萄酒在越南销售围绕北部河内,中部岘港,南部胡志明市网络,在餐馆咖啡酒吧酒店(On trade)以及在精品超市和葡萄酒商店(off trade)销售。

越南不容忽视的消费场景是:企业给员工和合作伙伴的年终礼物,在越南新年节或春节,企业礼品类别可以占到一年高达 60% 的葡萄酒销售额。

在东南亚国家中,越南因为地势优势自产葡萄酒,在越南北部Ba Vi和Annamite山脉和南部大叻Dalat及宁顺(Nihn Thuan)附近的高地有超过15家葡萄酒生产商。不过越南本地葡萄酒的质量和数量不足以满足国内市场,因此越南葡萄酒厂也进口国外原酒进行本地灌装销售。

从市场准入层面,近年由于澳大利亚葡萄酒受到中国关税的约束(中国对澳大利亚葡萄酒征收为其5年超过200%的关税),越南因此成为澳大利亚葡萄酒生产商寻求市场多元化的重要东南亚目的地。

在越南,葡萄酒被列为酒精饮料,它必须缴纳25%的奢侈品税,这也一定程度上制约了越南葡萄酒产业的快速发展;然而越南葡萄酒市场依旧蓝海潜力巨大,进口葡萄酒需求是高速增长的。

八、机遇:东南亚葡萄酒市场是一片蓝海

对比葡萄牙每人每年平均消费51.9 L葡萄酒,意大利人每年平均消费46.6 L葡萄酒,法国人人每年平均消费46 L葡萄酒,东南亚各国每人每年平均消费葡萄酒的数量较少,但也可以是一片蓝海市场,潜力巨大。

据了解,新加坡人每年平均消费2~3L葡萄酒,马来西亚则为0.9L,印尼约0.4L,菲律宾约0.11L,泰国约0.3L,越南约0.2L。

研究每一个国家政策例如关税、消费税和增值税是葡萄酒生产商和贸易准入的第一步骤,研究新世界和旧世界葡萄酒品牌是进入市场定位的必须功课,针对不同消费者定位葡萄酒的销售渠道On-trade,Off-trade和电商,寻找东南亚当地经销伙伴也是至关重要。其中,电商也是葡萄酒的新兴增量,并且提供了十分便利的销售渠道。(这里笔者补充一下在韩国,法律不允许电商销售葡萄酒。疫情期间可以电商采购但是必须带身份证到店提取。)

2020年,东南亚日均电商订单数超过500万,电商活跃用户增长至1.5亿人,电商规模达740亿美元;2021年电商规模超1200亿美元,同比增长62%。东南亚电商市场仍存在8~10倍的提升空间,据Bain咨询预测,2025年东南亚地区电商市场规模将达到2340亿美元。

随着消费者继续适应Covid-19的影响,饮料酒类电商已成为全球越来越重要的零售渠道。IWSR Drinks Market Analysis也预测了东南亚电商葡萄酒销售的劲势。在东南亚,去电商购买葡萄酒的消费者有两大类:资深葡萄酒的饮用者和入门葡萄酒饮用者。

资深葡萄酒爱好者会去电商独立站检索一些小众葡萄酒比如有机葡萄酒(Organic wine),生物动力葡萄酒(Biodynamic Wine),自然酒(Natural Wine)或者一些小众产品和独立酒农品牌。入门葡萄酒爱好者是因为能够毫无干扰地自己研究葡萄酒,避免了他们在货架前一脸茫然的状态,消费者可以根据自己的预算选购。

通常,东南亚电商平台会给到捆绑折扣,比如买5送1(6瓶为一箱),买56打10%折扣,买6送开瓶器等并且包邮送货上门。也有葡萄酒电商为了迎合消费者对于品质好、价格低、选择多、配送快等方面的消费诉求,为消费者提供优质的消费体验,会在线下建立葡萄酒销售网点。

比如成立于1998年的Wine Connection Group是东南亚最大的葡萄酒零售连锁店和电商独立站集团,他们在泰国、新加坡、马来西亚和韩国拥有83 个网点提供餐饮,葡萄酒活动,葡萄酒销售,葡萄酒周边销售的线下服务。

另外,Wine Connection不断在东南亚市场线上和线下扩展,提供2小时内送货到家服务。

如果想在东南亚葡萄酒市场进行一番创业,可瞄准以下三个市场和消费群体:

大众市场,走量:0酒精葡萄酒创新;

小众市场,走价:高端葡萄酒销售;

周边市场:针对年轻人的葡萄酒周边。

1. 0酒精葡萄酒技术

无酒精葡萄酒Alcohol-free wine (又称脱醇葡萄酒Aealcoholised wine)最早是1908 年由德国人发明的专利。有两种类型的非酒精葡萄酒:一种是和普通葡萄酒一样用酵母发酵葡萄汁,然后通过蒸馏巧妙过滤葡萄酒中酒精;另一种方法是避免发酵,并在葡萄酒中添加碳酸,以获得无酒精起泡酒。

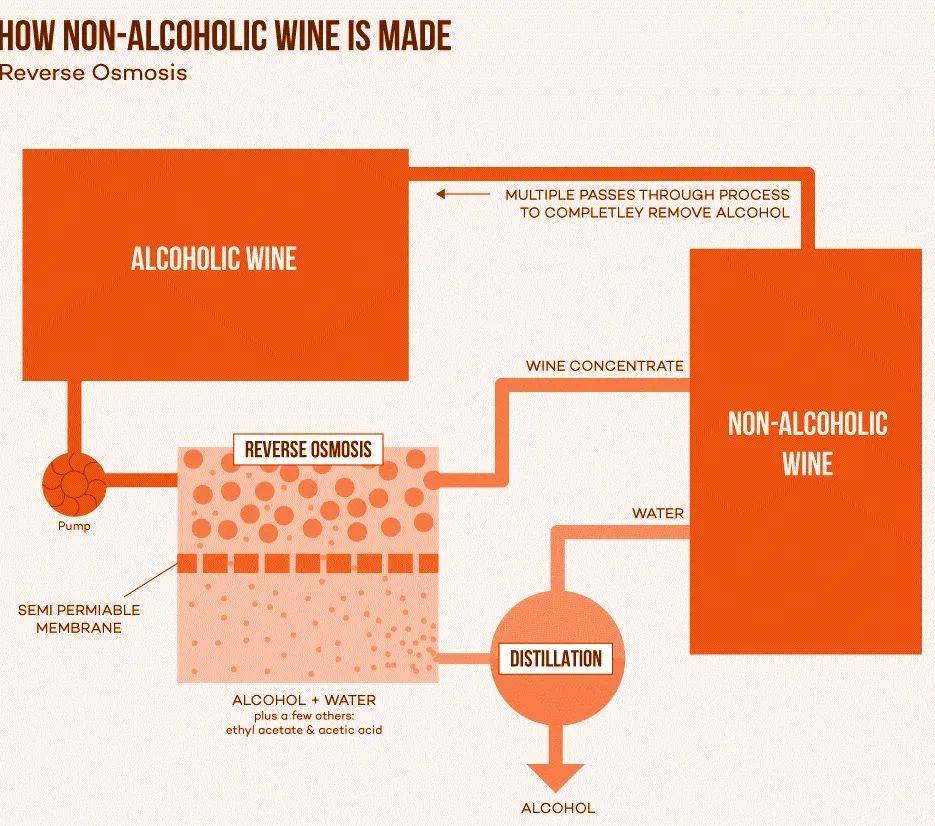

针对第一种,把真正的、实际的、含酒精的葡萄酒变为不含酒精的葡萄酒又有两种主要制作工艺:真空蒸馏vacuum distillation和反渗透reverse osmosis。

反渗透是一种巧妙的工艺,可在通过蒸馏去除酒精之前过滤出芳香化合物和酚类物质。之后,将剩余的水重新添加到过滤出的浓缩葡萄酒中。反渗透是一个昂贵的过程,需要2~4次才能完全去除葡萄酒中的酒精。

真空蒸馏使用真空室vacuum chamber低温蒸发葡萄酒,不过这个过程会导致葡萄酒本身的芳香化合物随着酒精的蒸发而挥发。

无酒精葡萄酒的种类和葡萄酒一样有红酒,白葡萄酒,和桃红酒以及起泡酒种类,和葡萄酒比起来缺乏更细微的特征如单宁和酒香等。

无酒精葡萄酒最初是为由糖尿病患者、运动员和孕妇组成的客户设计的,但现在欧美有很多新的消费场景比如针对有健康意识的人、对酒精过敏的人、素食者、指定司机或不喝酒精饮料的人。

其实无酒精葡萄酒真实的酒精度数为0.3度左右,对大部分非行家葡萄酒消费者来说味道接近葡萄酒,目前在东南亚市场还是一片汪洋蓝海,商机有待开发。

2. 高端葡萄酒销售

作为葡萄酒新兴市场,东南亚约80%的葡萄酒消费者类型为以下类型,以下根据他们葡萄酒消费价值进行了排序:

Frugal Occasions节约的偶尔饮用者:主要在节前,庆祝等特殊时刻购买和饮用葡萄酒。

健康少量饮酒者Health sippers: 他们对价格敏感,对葡萄酒了解刚刚开始,偶尔为了健康而饮用葡萄酒

社交圈新人Social newbies:年轻消费者刚刚接触到葡萄酒,并把它当成有趣的,适合在社交场合饮用的饮料。

发展习惯的饮用者Developing drinkers:他们正在培养葡萄酒饮用习惯,越发好奇,开始把品酒当成生活一部分。

对于中国有高端和奢侈葡萄酒进口渠道的经销商,转销葡萄酒到东南亚国家也是一个商机,因为有20%潜在的高端人群可以为高价格高品质的葡萄酒买单。而市面上这些来自旧世界法国、西班牙、意大利;新世界澳洲、美国、智利/阿根廷,甚至中国名庄葡萄酒数量是有限的,这些葡萄酒吸引着一些潜在买家注意力。

冒险精神鉴赏家Adventurous Connoisseurs:高消费,高饮用频率消费者,购买来自不同国家,不同产地,不同品质,不同品牌的葡萄酒。开始有收藏(囤积)葡萄酒习惯。

名庄爱好者Prestige wine collectors: 高净值人群,喜欢收藏名庄,比如法国勃艮第,波尔多名庄葡萄酒,为了传递声望和社会地位。

值得一提的是高端葡萄酒在全球各大拍卖会,比如法国每年11月第三个星期天在博恩城(Beaune)举办的济贫院(Hospices de Beaune)拍卖会。这是世界上最古老的慈善拍卖会,19世纪中期,只有勃艮第的酒商可以参与竞标,而这些酒商很多是为他们的客户的预先委托而竞标。拍卖完,博恩济贫医院会把整桶酒送到得标的酒商处,酒商等到年份成熟后再装瓶上市。

2020在160届葡萄酒拍卖会上,最贵的一桶Corton Les Bressandes Grand Cru葡萄酒被中国的匿名买家用66万欧元拍得,全场总成交金额为1277万欧元。2021年成交总额为1250 万欧元,其中不乏中国、马来西亚、新加坡买家。

除了法国,美国纳帕谷葡萄酒拍卖会Napa,英国伦敦苏富比拍卖行Sotheby’s,英国伦敦佳士得拍卖行Christie’s和德国特里尔The Grosser Ring Auction也拍卖出令人咋舌的天价酒,被中国和东南亚买家匿名买走。

买好的葡萄酒就如做到好的投资,好酒可以随着时间而增值,高端和奢侈葡萄酒销售也是东南亚葡萄酒市场的机会。

3. 葡萄酒产品周边

前面我们提到80%的东南亚葡萄酒消费者的特质,总体年轻,跃跃欲试,接纳度高。这群22~35岁年轻人平均每天花好几个小时在社交媒体上而且熟悉电商购物,他们对葡萄酒相对价格敏感,但毫不掩饰对葡萄酒带来的生活方式的喜爱。

相比直接销售有准入门槛,关税、货架费、营销费的葡萄酒,开发一些葡萄酒周边到线上和线下销售将会是一个商机,比如音乐酒杯、创意开瓶器、创意酒架、速冷杯、萄酒书籍、时尚的存酒包等。

总的来讲,东南亚葡萄酒市场看上去不如西方市场成熟,但好在市场潜力有待开发。面对不同的国家以及不同的消费群体,创业者总有可切入的机会。

本文来自微信公众号:7点5度(ID:Asia7_5),作者:Jenny Zhao赵亚(有着11年Food&Beverage海外市场营销经验。其中,她有长达8年时间驻法国工作,作为知名葡萄酒集团第01号亚洲市场部员工,从0到1开拓亚洲市场,持有英国葡萄酒与烈酒教育基金会WSET 3级)