本文整理摘编自《极端不确定性》,书籍作者:默文·金/约翰·凯 ,译者:傅诚刚,原文标题:《英国前央行行长默文·金:真正聪明的投资者从不按模型投资》,本文经中信出版编辑整理,头图来自:《华尔街之狼》剧照

新冠肺炎疫情暴发后,一切事情都可能被随时打断,我们失去了基于确定性预期的生活。于是,我们都疲于应对不断变化的世界,却忘了问一句:“究竟发生了什么?”

英国央行前行长默文·金曾成功带领英国走出2008年金融危机,他总结其中的经验,携手牛津大学赛德商学院首任院长约翰·凯,在《极端不确定性》这本书中为我们提供了看清和应对不确定性的另一个角度。

本文从极端不确定性的角度解读投资策略,对聪明的投资者来说,股价的随机性和不确定性是一件好事,而并非一件坏事。巴菲特利用对极端不确定性和冒险精神之间关系的深刻认识进行投资,所获得的回报是 700 亿美元。

一、投资该不该相信模型?

现代金融理论有三大支柱:有效投资组合模型、资本资产定价模型和有效市场假说。在一个极端不确定的世界里,理性投资者必须了解这些模型,但不应过度拘泥于字面意思,不应过于较真。

马科维茨投资组合模型的核心观点是,风险是投资组合作为一个整体的产物,而非组合中单个投资风险的总和。这一发现对实际投资策略非常重要。无论风险的含义是基于参考叙事的词典的定义,即“未能满足对现实的期望”,还是基于金融经济学家的定义,即“概率分布的方差”,马科维茨投资组合模型的核心观点都是成立的。

根据组合投资理论,你需要了解投资组合中每个证券每日收益和损失概率分布的方差,以及这些证券之间的协方差,即一个证券表现不好是否与另一个证券相关。

在协方差分析中,贝塔系数是指一只股票股价波动和市场整体起伏的关联。因此,我们可以认为向发达国家顾客出售消费品的公司的贝塔系数接近1。但如果该公司大幅增加杠杆,从而使股票回报更不稳定,其贝塔系数将超过1。

相比之下,业务活动与整体经济表现无关的公司的贝塔系数可能会较低。这是财政部经济学者在与国防承包商的谈判中使用的论点。

当你观察贝塔系数的实际计算时,会发现很多时候系数都接近 1,即各家企业的业务和杠杆都各不相同。其原因在于,贝塔系数通常是在相对较短的时间段内计算出来的,在这段时间内,所有股票都会受到主流市场叙事变化带来的正面或负面影响,如增长数据高于预期、失业数据低于预期等。

各国央行向市场提供的大量流动性影响了所有资产的价格,造成结果就是,那段时间所有资产之间的相关性似乎都很高。

但极端不确定性意味着这种基于历史数据集的相关性计算是徒劳的。在大多数情况下,我们无法得知相关概率分布的方差或协方差。投资回报不是从一个已知的平稳过程中随机抽取的结果。然而,许多金融分析和金融监管却都基于这样的假设。

或许这就是为什么尽管我们认识许多为客户构建有效投资组合边界的人,但并不认识使用这种方法管理个人财务的人。

马科维茨决定将一半退休金投资于股票,另一半投资于债券。

我们其实可以比马科维茨做得好。我们可以去关注与各类资产长期表现相关的基本面,我们还应当了解到,宽泛的资产类别,如新兴市场股票和房地产等,虽然给投资顾问提供了便利,但事实上粒度太粗,我们根本无从得知多元化投资的真正影响。

在短时间内,影响越南零售商和巴西石油服务公司的业绩,或柏林一栋公寓楼和澳大利亚农田的收益的因素可能是迥然相异的。解释性的数值模拟可以给我们一定的启发,但永远不能代替我们去寻找答案,来回答“究竟发生了什么”。

在有效投资组合模型和资本资产定价模型背后隐含着这样一个观点,即个人对基础概率分布做出的评估也是类似的。由于该模型假设,在这个小世界里每个人对风险的理解都相同,只是风险偏好不同,所以高风险意味着高回报,反之亦然。这一观点总是成立。

但是,风险对不同的人意义不同。风险对政府和国防承包商的意义是不同的,对存钱买房的人和存钱安稳退休的人的意义是不同的。

对想保住工作的资产管理经理来说,风险是因业绩不佳而被解雇。对一个资本资产定价模型的爱好者来说,风险就是短期股票价格变动的方差。如果你的风险概念与整个市场的风险概念非常不同,你就可以用他人的利益来最小化你的风险。

广泛的分散投资可以降低风险且成本为零,就相当于一顿免费的午餐。一旦你意识到,日常价格波动不是风险指标,而是对市场中那些无意义的噪声的衡量,你就可以忽视这些波动而以更低的成本实现长期目标。制定多元化的投资组合,你可以得到可观的收益,但并不是全然没有风险,而是风险更低。

有时,我们可以试试关掉计算机,认真思考这个问题:“究竟发生了什么?”这样做会让你获益匪浅。

广泛分散投资,建立一个对不可预测事件具有鲁棒性和韧性的投资组合,是应对极端不确定性的最佳防御,因为大部分极端不确定事件只会给你的一部分资产带来重大长期影响。这种多元化的投资方式已经让某硅谷巨头去新西兰农村买地了,他想在世界末日来临时在这块土地上生存下去。

可是后来太多人跟风,新西兰只能开始限制外国人购买本国土地。这位硅谷巨头的行为虽然很稀奇,但思路是合理的。

二、被舆论操控的投资

在某些金融市场中,舆论有时的确“不诚实且易受操纵”,但是普通人会诚实参考舆论来把握他们所处的环境,并在极端不确定的情况下指导个人投资决策。为了回答“究竟发生了什么”这个问题,叙事必不可少。

富有感染力的舆论通常会在一些现实事件真实地改变了经济基本面后感染金融市场。因为舆论的传播必然是循序渐进的,那些最先采纳的人可能会赚取丰足利润,而后来者不断跟风,时评者对速度和规模以及其将带来的经济发展夸夸其谈。

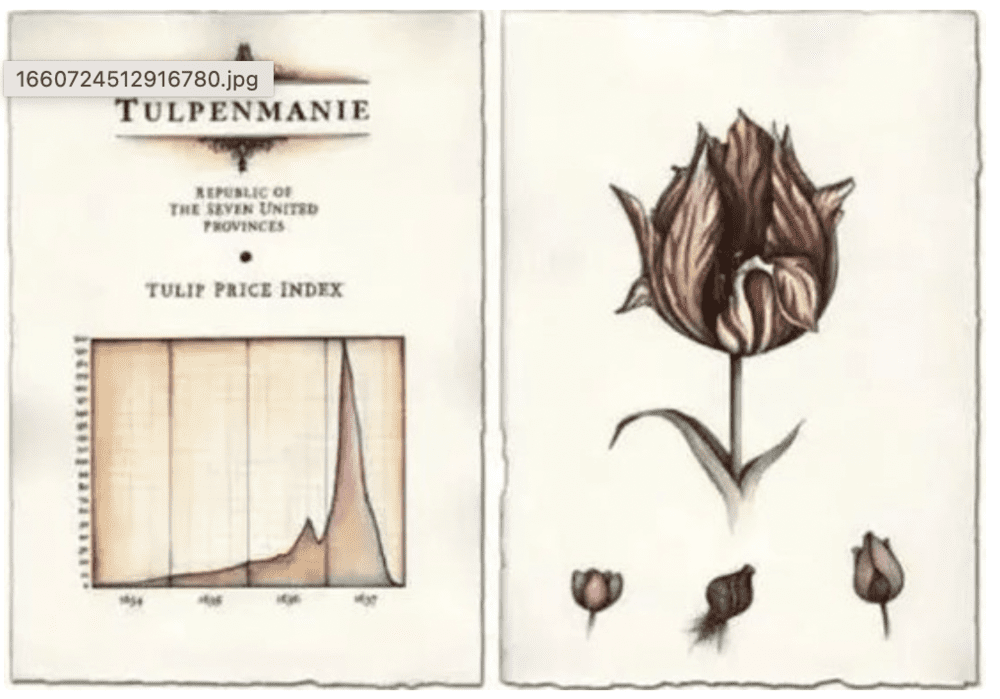

众所周知,人们倾向于对一项新科技的短期影响过度吹捧,而对其长期影响轻描淡写。在金融泡沫领域开历史先河的作品是查尔斯· 麦凯的《大癫狂:非同寻常的大众幻想与群众性癫狂》。该书写于 20 世纪 40 年代铁路狂热时期,记述了从 17 世纪 30 年代荷兰郁金香热到一个世纪后南海泡沫事件的感染性金融愚事。

近来,学术界对于荷兰郁金香热的性质和规模越发怀疑,因为该事件已显得过于愚蠢。但仅提及这一事件中的问题,并不能触及这类叙事的核心。没有人能够质疑 18 世纪国际贸易的发展、 19 世纪铁路的建设或 20 世纪 20 年代无线电和商用航空的发展是具有划时代意义的经济活动。

相似地,投资者们正确地认识到, 20 世纪七八十年代日本制造商的成功,不仅带领日本跻身主要经济强国,而且揭示了新兴市场经济体中更广泛的发展现象。但这完全不能证明日本股票和财产所附价值是膨胀的资产价格泡沫。

在后续的 10 年里,同样不自量力的结果和应对手段几乎旋即在其他新兴市场反复上演,如 1999 年的“新经济”泡沫,以及采用欧元后整片欧洲大陆利率趋同。

以上所有案例中,投资者们在强大的现实最终到来时,损失了巨额资金。舆论的崩塌比它的传播更为迅速。

在我们撰写《极端不确定性》这本书之时,舆论场正在制造另一个“郁金香”泡沫,即想象中由加密货币接管世界货币体系的未来。如其他知名科幻故事一般,比特币现象结合了多种经年累月的叙事,即对免受政府干预世界的自由主义展望、一项魔幻科技的威力,以及“货币创造”的秘密。

三、确定性不等于安全性

在预期效用的世界里,如果结果不涉及不确定性,就没有风险,但确定性并不等于没有风险。确定性是无法实现的,近似确定性的成本更是难以负担。

一个典型的养老金方案实质上就是对一个 30 岁的人做承诺:50 年后,当这个人 80 岁时,他将得到一笔与消费者价格指数挂钩的金额的钱。这样一项承诺要怎么保证或承保?很多国家,包括英国、美国和德国在内,都设有成熟期较长的政府指数债券,或许可以让这种担保成为可能,因为向政府放贷的风险很低。

虽然评级机构和支持限制政府支出的人士十分支持这样做,但这些债券的回报率很低。英国的情况尤为极端。2019 年1 月购买一份 2062 指数债券的价格是 208 英镑,该债券将在 2062 年以100 英镑(不是印刷错误)的零售价格指数挂钩价赎回,结合零售价格指数,年回报率为 0.2%。

我们尚不清楚是否可以把这微薄收益再投资,但不管怎么说,如果你要寻求确定性,这 208 英镑还不如自己留着。大家很可能会有这样的疑问:2062 债券在 2062 年的实际价值波动是大于还是小于多种实体资产投资组合的真实价值波动?

这样的多种实体资产投资组合可以包括悉尼海港的一家酒店、加利福尼亚的一座办公大楼、英国具有发展潜力的一块农业用地,以及柏林市中心的一栋公寓楼。这样的投资组合的收益率是大大超过指数债券的,并且,除非发生核灾难,该资产价值损失超过一半的概率微乎其微。

商业和金融领域并不存在确定性,即便存在,也只是通过分散投资(而非只投资一种“安全”资产)所达到鲁棒性和韧性。

风险是一种个人经验,而非某种资产的特性。

四、波动性是投资者的朋友

本杰明· 格雷厄姆是第一位受人敬仰的投资大师,也是世界上最受人敬仰的投资大师,同时,他还是沃伦· 巴菲特的导师。

在约一个世纪前,他阐明了这样一个观点:对聪明的投资者来说,股价的随机性是一件好事,而并非一件坏事。

巴菲特对于股票有一个著名的“棒球比喻”:棒球投手向你投来了 47 美元的“通用汽车”!又投来了 39 美元的“美国钢铁”!没有人要求你挥棒击球。 他还强调,你不必永远都在挥棒击球。这个比喻预设投资者拥有识别股价高估或低估的能力,这也是一种格雷厄姆和巴菲特所拥有的过人能力。

与此同时,格雷厄姆也非常认可美元价格平均计算法的好处,他认为即使投资者对股票估价的原则和公司的基本面一无所知,没有清晰的投资意图,不了解投资策略,不了解企业行为,他们也只需定期将一定数量的钱投资于市场,就可以受益。因为投资者会自然而然地在价低时多买,在价高时少买。

这种看待市场波动的方法,恰恰与过去半个世纪以来主导金融理论的传统观点相反。传统观点认为,风险和波动是等同的,人们应尽量避免投资价格波动大的证券。

用巴菲特的话来说,波动性几乎被普遍当作衡量风险的指标。虽然这种教学法层面的预设使教学变得容易,但它是完全错误的。同样地,分散投资的好处来自投资回报分配中随机性因素的结果。我们有时会问:“从投资组合中排除特定类型的投资的成本是多少?”

例如,一些投资者可能有原则性地反对持有烟草或军火交易公司的股票。但答案肯定是不知道。如果我们确实知道,我们要么就把这类股票从我们的投资组合中剔除,要么就只投资这类股票。

但有一点是肯定的,那就是分散投资确实可以降低风险,这么做可以降低应急基金安全可靠、养老金收益可观、大学捐赠基金稳步增长等各种参考叙事无法被实现的风险。

从字面上看,有效市场假说意味着沃伦· 巴菲特和吉姆· 西蒙斯的投资成功是不可能实现的。富兰克· 奈特认识到,极端不确定性会带来赢利机会,这些人积累的巨额财富证明了他的正确性。有效市场假说很有启发意义,是一个不可或缺的模型,但它不是真的。

作为历史上最成功的投资者,巴菲特深知这一点。他描述了有效市场假说的支持者:有些人正确地观察到了,市场经常是有效的,但这些人错误地以为,市场一直是有效的。

这两个命题就像一个白天一个黑夜,差得很远。 对巴菲特来说,这个差异价值 700 亿美元,也就是说,巴菲特利用奈特对极端不确定性和冒险精神之间关系的深刻认识进行投资,所获得的回报是 700 亿美元。