本文来自微信公众号:巴伦周刊(ID:barronschina),作者:林一丹,题图来自:视觉中国

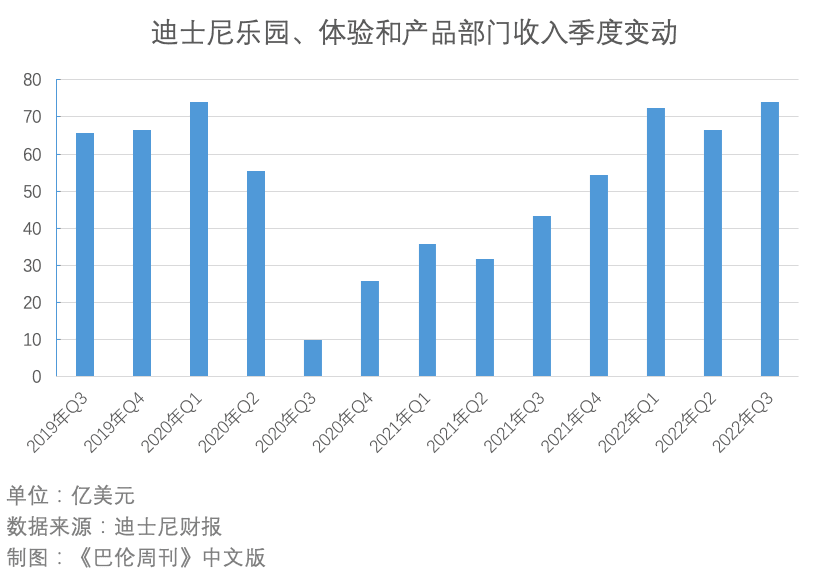

2022年第三财季,迪士尼乐园、体验和产品部门的季度营收创下了疫情后的最好表现。

当地时间8月10日,迪士尼(DIS.N)公布了截至2022年7月2日的季度业绩。公司第三财季收入增长26%至215.04亿美元,高于FactSet调查的分析师平均预期的209.9亿美元;调整后的每股收益为1.09美元,高于分析师预期的每股97美分。

财报公布后,迪士尼股价在当天的盘后交易中上涨近7%。8月11日,迪士尼股价进一步上涨4.68%,收于117.69美元。

按业务部门划分,媒体和娱乐部门(Disney Media and Entertainment Distribution)收入141.1亿美元,同比增长11%。乐园、体验和产品部门(Disney Parks, Experiences and Products)收入达到73.94亿美元,同比增长70%,是疫情后最好的表现;该部门的经营利润21.86亿美元,远高于上年同期的3.56亿美元。

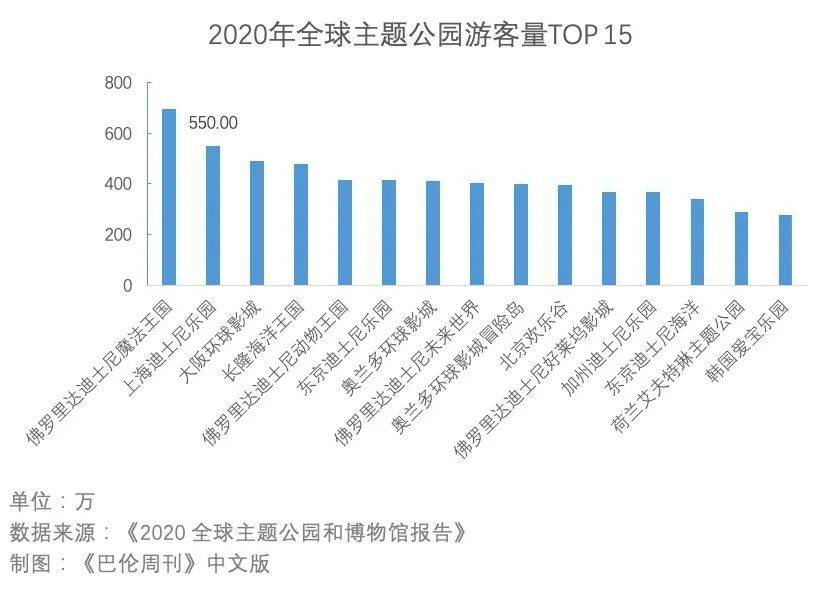

乐园、体验和产品部门的收入,与各地主题公园和度假区的门票及商品销售息息相关。而今年3月21日,上海迪士尼度假区关闭,直至6月30日乐园部分恢复运营,整个度假区才在限流的基础上全部开放。财报称,本财季上海迪士尼度假区仅开放了三天。根据世界主题娱乐协会(Themed Entertainment Association)和AECOM联合发布的《2020全球主题公园和博物馆报告》,上海迪士尼乐园的游客量仅次于位于美国佛罗里达州的迪士尼魔法王国。

乐园业绩超预期增长

迪士尼在季报中给出的答案是,乐园、体验和产品部门主要受益于“本地业务的增长”。从营收来看,美国本土度假村和乐园为迪士尼带来了54.23亿美元的收入,同比上涨104%;16.51亿美元的经营利润则大幅超越了上年同期200万美元盈利表现。

某种程度上来看,本季度乐园、体验和产品部门的表现足以让迪士尼缓口气。自2020年开始,疫情的困扰让原本快乐的迪士尼乐园不复往昔,甚至在2020年第三财季仅贡献了9.83亿美元的收入,同比下滑85%。不过,进入2022财年后,欢声笑语逐渐清晰,乐园、体验和产品部门的收入也恢复到疫情前的水平。在此基础上,投资者们有理由期待,三个月后公布的迪士尼2022年年报将呈现出不错的表现。

本地业务之外,乐园、体验和产品部门的国际收入也在增长,为7.88亿美元,50%涨幅略逊于本土业务;经营亏损由2.1亿美元收窄至6400万美元。财报指出,巴黎迪士尼乐园较高的业绩增长抵消了上海迪士尼度假区因闭园导致的业绩下滑;在这个财季里,上海迪士尼度假区仅开放了三天。

事实证明,投资者的担心是多余的。一方面,作为上海迪士尼度假村的共同股东,迪士尼持有43%的股权,上海度假村的关停对整体业绩的影响有限;另一方面,从收入来看,迪士尼国际业务的占比很小,即使上海迪士尼乐园的客流量位居全球第二,美国本土乐园业务才是迪士尼的重头戏。

但这并不意味着包括上海迪士尼度假区在内的国际乐园、体验和产品业务不重要。相反,迪士尼2021财年年报显示,其非美国本土的乐园大部分仍处于扩张阶段:上海迪士尼乐园正在打造“疯狂动物城”主题区、香港迪士尼乐园正在扩建“冰雪奇缘”主题区域、东京迪士尼海洋正在建造“梦幻之泉”,今年迎来30岁生日的巴黎迪士尼乐园,也已在7月开放了新的复仇者联盟主题区。

伴随着主题公园扩张可能带来的客流量增长,迪士尼相关配套设施的建设同样在快速发展。其位于佛罗里达、巴黎、东京的度假区仍有不少新建酒店和休闲娱乐场所正在或即将投入运营。

在这些依靠基建带来的收入外,乐园、体验和产品部门的另一大重要收入来源是消费产品收入,2022年第三财季达11.83亿美元,经营利润5.99亿美元。

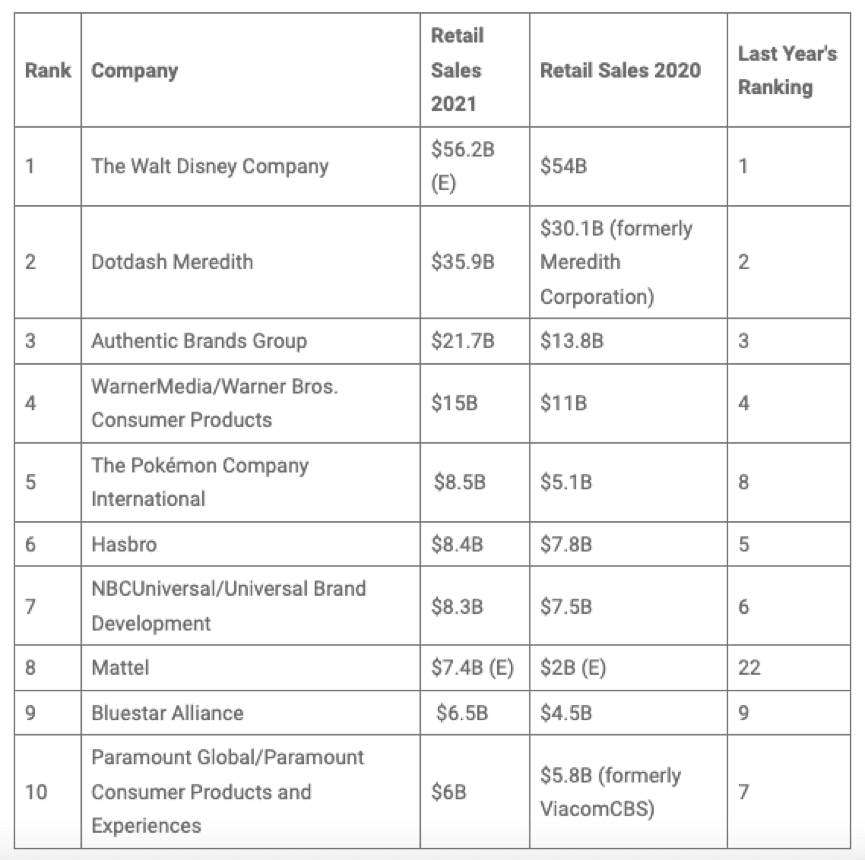

如此高的利润率背后,离不开迪士尼的IP们。除了人们耳熟能详的迪士尼品牌的IP,比如米老鼠、唐老鸭、小熊维尼、迪士尼公主、冰雪奇缘等等,还有公司在过去收购的皮克斯、漫威、卢卡斯、二十世纪福克斯等品牌的IP们。根据美国License!Global发布的《2022年全球授权商报告》,迪士尼2021年全球授权零售销售额高居榜首,预计达562亿美元。

资料来源:License!Global《2022年全球授权商报告》

而上述豪华的IP阵容还不是全部,曾在2004年几乎被奥兰多乐园下架、在美国本土被打入奥特莱斯折扣商店“冷宫”的达菲熊,却在东京迪士尼受到了意外的热捧,并逐渐被亚洲市场的消费者所喜爱,从达菲熊逐渐衍生出“达菲家族”IP,为中国消费者熟知的星黛露、玲娜贝儿亦是这一IP品牌的成员。其中,于去年9月与大众见面的玲娜贝儿,是由中国设计师主导设计且目前仅在上海迪士尼活动的IP,从中也可瞥见迪士尼对海外市场的重视。

《巴伦周刊》中文版认为,迪士尼原本强大的IP阵容已经可以在一定程度上确保公司乐园、体验和产品部门稳健的收入;而公司自身创新和由收购吸纳而来IP更是为迪士尼的增长创造了可观的潜力。

不过,迪士尼表示,通胀的加剧、乐园体量的扩张以及新产品的销售都带来了更多的成本压力,华尔街也在关注公园、体验和产品部门如何应对通货膨胀的影响。8月10日的数据显示,美国7月份消费者价格指数同比上涨8.5%,涨幅低于市场预计的8.7%,这或许能让迪士尼松口气。

RBC Capital Markets分析师Kutgun Maral认为,迪士尼乐园业务将展现出持续复苏的势头,他指出,迪士尼乐园、体验和产品部门有可能复制康卡斯特(CMCSA.O)的传递出的积极信号,后者在第二财季报告了其主题公园部门的强劲增长。

Kutgun Maral称:“显然,迪士尼不能幸免于宏观环境的挑战,但我们相信通过技术投入、园区扩容、客户流量变现和提高成本结构的效率,迪士尼乐园能够像以往一样面对潜在的经济衰退。”

明星业务流媒体压力山大

在本财季,流媒体业务的表现超越了许多投资者的期待,主要体现在用户数量方面:Disney+平台新增1440万订阅用户,几乎都来自于北美以外的市场,而据FactSet,分析师此前预计的新增订阅用户数为1000万;截至7月2日,Disney+总订阅人数达1.521亿,亦高于FactSet一致预期的1.4769亿。此外,ESPN+总用户数量为2280万,Hulu总用户数量为4620万。

但用户的增长没能抵消节目制作和营销成本,尤其是Disney+平台在报告期内增加了更多节目内容,包括制作和购买版权的支出加大。第三财季,迪士尼媒体和娱乐部门收入141.1亿美元,同比增长11%;经营利润13.81亿美元,同比下滑32%。其中,包括Disney+、ESPN+、Hulu等流媒体平台在内的“直接面向消费者”业务(Direct-to-Consumer)在报告期内实现收入50.58亿美元,同比增长19%,但经营亏损由上一年的2.93亿美元扩大到10.61亿美元。

对迪士尼而言,流媒体业务的亏损是一件需要担心的事情。疫情初期,人们长时间居家,给整个流媒体行业带来了用户数量和收入的增长;即便如此,迪士尼流媒体业务未能因此实现盈利,在2020和2021财年分别亏损了29.13亿美元和16.79亿美元。

《巴伦周刊》指出,现在华尔街投资者对流媒体业务的关注焦点从用户增长转向了盈利表现,这令公司股价失去了在疫情期间的涨幅。Wind数据显示,截至8月11日,迪士尼股价今年以来下跌了24%,而标普500指数的跌幅为11.7%。

即使是在本财季让市场喜出望外的流媒体用户增长,也不全是好消息。公司首席财务官Christine McCarthy在电话会上称,迪士尼预计到2024财年末,Disney+的核心用户在1.35亿至1.65亿之间、Disney+ Hotstar平台的核心用户为8000万,二者相加最理想的状态为2.45亿用户,与公司此前预期的2.6亿有所减少。华尔街有分析师认为,难以达到预期的用户增长也有可能在未来令迪士尼股票承压。

迪士尼还宣布,将从2022年12月8日开始提高Disney+流媒体服务的订阅费用。目前,Disney+免广告账户的订阅费用为7.99美元/月,此后将被提高至10.99美元/月。Hulu免广告账户的订阅价格也将从12.99美元/月升至14.99美元/月。

Guggenheim分析师Michael Morris将迪士尼的评级从“中性”上调至“买入”,目标价从110美元上调至145美元,称上调“反映了在乐园业务持续性发展以及‘直接面向消费者’业务的提价和成本控制方面,对公司更高预期和更强信心”。

KeyBanc Capital Markets的分析师Brandon Nispel更是直言,迪士尼将是该机构“在媒体板块拥有的唯一资产”。相比“直接面向消费者”业务,该机构更青睐迪士尼营收“相对强大”的有线电视网络业务(Linear Networks)。三季报显示,有线电视网络业务收入为71.89亿美元,经营利润为24.69亿美元。该机构将迪士尼目标价从131美元上调至154美元。

RBC Capital Markets的Kutgun Maral给予迪士尼“优于大市”评级,但在财报发布前将目标价从176美元下调至150美元。他表示,如果迪士尼降低其流媒体业务的目标,那么股价可能受到影响。

他写道:“迪士尼仍然是我们覆盖范围内的首选之一,我们给予‘优于大市’评级,是因为华尔街更积极地看好‘直接面向消费者’业务的机会,以及线下乐园业务的持久运营能力。”但也同时提示,虽然迪士尼具备不容忽视的中长期吸引力,股价仍有可能遭遇短期波动。

8月11日,迪士尼股价收盘价为117.69美元。

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:林一丹