这不是马斯克第一次干这样的事情。几年前,在私有化特斯拉的交易中,他就来过这么一手。

当时,马斯克高调宣布要溢价收购特斯拉的股份,将特斯拉由上市公司变为私有化公司。消息一出,特斯拉股价高涨。但随后他又宣布,我没钱了,私有化这事儿吹了。

这种摆明操纵股价的行为,让美国证券交易委员会(SEC)不能视而不见。最终,SEC给马斯克开出了巨额的罚单。

但是,所谓“巨额”,那是对咱们这些穷光蛋来说的,对马斯克来说,几亿美元而已,洒洒水了。

这也就解释了为什么这次在推特收购的问题上,马斯克敢于再作冯妇,风流不改,罚酒三杯罢了,我有啥可怕的?

网传正背着几百亿美元官司的马斯克仍在希腊悠闲度假

什么能让马斯克长长记性呢?常理而言,恐怕让他吃几年牢饭应该比罚款更有效果。

但在今天的美国,亿万富翁因为金融违法而锒铛入狱,似乎是一件不可能发生的事情。

在1980年代爆发的储蓄贷款协会危机中,美国司法部和FBI重拳出击,进行了30000多次刑事调查,将数名涉嫌欺诈的银行、投资行业高管送进大牢。

而2008年那场因为华尔街高管极端冒险和欺诈造成的金融危机,资金规模比储贷危机大70倍,使数千万普通人遭受了巨大损失,美国中下阶层生活水平直线下降。但最终,却没有一个华尔街高管去蹲大牢。

美国的金融监管体系依赖SEC与检察官的配合。SEC监视内幕交易等违规行为,并处理所谓的“披露违规”,即确保上市公司公开的财务信息实际上与现实相符。

不过,SEC没有起诉权,所以它会将案件移交给纽约南区联邦检察官。这个职位号称“华尔街警长”,主管金融犯罪,由总统直接任命。独立性也很强,很多情况下甚至不需要向司法部长汇报就可以采取行动。

理论上讲,美国的金融监管机制是这样运作的:亿万富翁华尔街混蛋犯下欺诈行为,纽约证券交易所抓住并向美国证券交易委员会举报,美国证券交易委员会处理此案并将其提交给检察官,而检察官则将这些混蛋送上法庭,最后关进大牢。

但理想很丰满,现实很骨感。大量证据表明,在华尔街,司法系统不仅在惩罚金融犯罪分子方面做得很烂,实际上它甚至已经演变成一种高效的保护机制——让华尔街高管得以免受牢狱之灾。

这种现实与政治光谱完全无关,无论谁在任或哪个政党掌权,它都会发生。

这是为什么呢?

还得从历史开始说起。

1873年,由于铸币法案将美国推向了事实上的金本位制,白银的价值大跌。不稳定的货币政策,让投资者对于长期收益的期待随之下降。而当时美国却正处于铁路建设的高潮中,维持这种高潮需要投资者对长期收益有足够的信心。

于是,当年,危机就到来了。

银行发生挤兑,纽交所被关闭,全国几百条铁路破产,几百家企业倒闭,并在随后引发了波澜壮阔的全美铁路工人大罢工。

在危机中受损严重的银行家们发现,之前大家都是各干各的,互不通气,对危机的反应非常缓慢。一位名叫詹姆斯·霍温斯坦的银行家决定,事情不能再这样下去了。

于是他在纽约组织同业,广泛奔走,最后成功在1875年,成立了美国银行家协会(ABA)。ABA的纲领中写道,ABA成立的目的,是为促进银行和投资机构的普遍福利,并确保行动的一致性。

也许有些人会认为这一组织就像传说中的共济会一样,躲在暗处操控美国的一切,不过,负责任地说,没有哪个组织能在刚刚成立时就有那样的威势。

那时的ABA,就如同大部分行业公会和游说组织一样,小心翼翼地在国会议员之间左右逢源。但ABA的成立,确实是银行业踏足政治的关键一步。

1876年,ABA时任主席第一次获得在国会作证的机会,他请愿降低银行的税收负担。这之后7年,经过无数次讨论之后,这一愿望成真。

而在1897年,ABA的前任主席莱曼·盖奇被麦金利总统任命为财政部长,任职至1902年。

1925年,ABA以50万美元的天价捐赠成立了教育基金会,直到今天,这家基金会都是美国各大名校经济研究的主要经费来源之一。

二战中,ABA的投资银行委员会主席,高盛集团负责人西德尼·温伯格成为了罗斯福总统的战争物资供应局局长,并在随后数十年中成为了民主党的重要领袖。

可以看出,经过数十年的发展,ABA已经让银行业的政治影响力越来越强。不过,哪怕在1980年代,银行、投资行业也还没有今天这样的熏天权势。

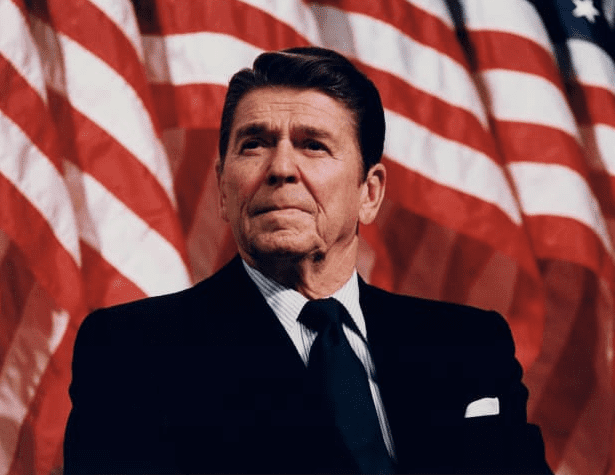

直到罗纳德·里根当上总统。

里根在70年代的滞胀危机中赢得民意支持,对于金融业,他确立了放松管控的态度。这样一位对金融业非常友好的总统,让ABA的游说环境变得轻松了起来。

1980年,在ABA的力推之下,里根签署《放松管制和货币控制法案》,取消了大萧条时期以来的利率上限,允许银行在通胀环境中提供更具竞争力的利率,最终将更多存款引入银行系统。

1983年,里根签署了一项法案,废除了对利息和股息的源头预提税,这让金融业的收入暴增。这一法案也被ABA称为有史以来最大的“游说胜利”。

1984年,联邦存款保险公司(FDIC)没收伊利诺伊州大陆银行,引发了关于“大而不能倒”的讨论。最终,这家银行没有被清算,反而从FDIC获得了45亿美元的注资。

也是从里根执政的年代开始,银行家们登堂入室的比例大幅提高,进入政府担当重任。比如,怀特·黑德成为了里根政府的助理国务卿,在美国外交领域发挥了巨大影响力。美国财政部和美联储的大部分要职被银行家垄断,也始于里根时期。

日后美国总统们萧规曹随,如克林顿、小布什、特朗普的财政部长,竟然全部出自高盛。

懂王的白宫堪称“群(luo)英(bo)荟(kai)萃(hui)”,国家经济委员会主席科恩、首席策略师兼高级顾问班农、白宫通讯主管斯卡拉姆齐,都是银行家出身。

那奥巴马是个例外吗?怎么可能。高盛是奥巴马排名第一的私人捐助者,奥巴马让花旗集团的一位大咖负责他的经济转型团队,而他的的参谋长则是摩根大通的一位高管。

可以说,从里根开始,美国政府对金融业的支持与纵容,让华尔街金融与华盛顿政治形成了一种共生关系。也正是这种共生关系,成了日后华尔街高管的免罪金牌。

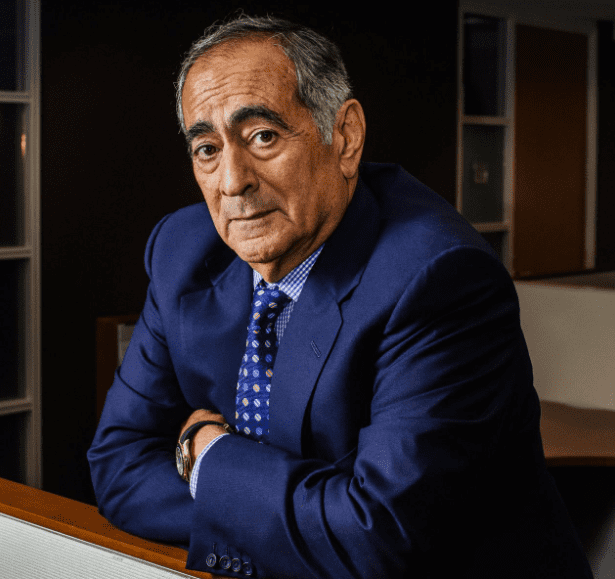

最能体现华尔街特权的案例,莫过于美国证券交易委员会调查员加里·阿吉雷对投资银行家约翰·麦克的调查。

阿吉雷于2004年9月加入SEC,在担任金融调查员两天后,他就收到一份有关内幕交易的投诉,对象是对冲基金巨星萨姆博格。

当时,在没有经过任何事先研究或讨论的情况下,萨姆博格突然大量收购Heller Financial公司的股票。

“就好像萨姆博格有一天早上醒来,一个来自天堂的声音告诉他开始购买 Heller。”阿吉雷回忆道。“而且他不只是购买股票,有几天他试图购买的股票数量是当天交易量的三倍。”

果不其然,短短几周之后Heller就被通用电气溢价收购,萨姆博格在这笔交易中赚到了2000万美元。

经过一番调查,阿吉雷轻而易举地锁定了萨姆博格的内幕消息来源:约翰·麦克。此人是萨姆博格的密友,刚刚卸任的摩根士丹利CEO。

当时,麦克一直希望萨姆博格可以允许他参与科技公司朗讯的重组,这次重组可以让麦克轻松收获千万美元。

亲兄弟,明算账,萨姆博格不可能白帮这个忙。

于是,麦克飞往瑞士面试瑞士信贷第一波士顿公司的高级职位。碰巧的是,这家投资银行的客户中有一家名为Heller Financial的公司。

谁也不知道麦克在瑞士之行中得到了什么消息,据他自己说,他把所有会议记录都丢了。

不过,通讯记录显示,麦克回到美国的当天夜里,就给萨姆博格打了个电话。第二天早晨,麦克就被加入到了朗讯的交易中。而在下一个交易日,萨姆博格开始大规模吃进Heller的股票。

没有比这个再明显的内幕交易了。别说阿吉雷这样训练有素的SEC调查员,就是咱们吃瓜群众也能看出这里面有问题。于是,阿吉雷信心满满地向上级汇报,要求约谈麦克。

但也正是从这一刻开始,事情起了变化。

阿吉雷的上级表示,这个案子很难继续推进,因为麦克有强大的政治联系。

阿吉雷当然知道麦克不是好相与的,在美国金融圈人尽皆知,麦克是总统竞选的捐款大佬,负责过许多总统候选人的筹款工作。可如此明显的违法行为,很难让大佬公然出来为他说话。阿吉雷仍然很有信心。

他的主管却摇了摇头,阿吉雷你没明白“强大的政治联系”意味着什么。

他很快就明白了。

没过几天,摩根士丹利方面的压力让阿吉雷有些吃不消了。这家银行正在争取请回麦克做他们的CEO。一开始,摩根士丹利的高管埃里克·蒂纳罗亲自给阿吉雷打了电话,要他搁置调查。

这可把阿吉雷吓了一跳,因为蒂纳罗在就职摩根士丹利之前,是纽约州州长艾略特·斯皮策的高级顾问……

这还不算完,三天后,摩根士丹利的法律顾问玛丽·乔·怀特直接把电话打到了阿吉雷上级的上级的上级,也就是SEC的执法主管那里,好一顿兴师问罪。执法主管道了歉,还表示,自己一定会把这个案子压下去。

这位玛丽·乔·怀特有多大威力,能让美国证券交易委员会的执法主管如此害怕?答案是,她在担任摩根士丹利的法律顾问之前,曾任纽约南区联邦检察官。

主管金融犯罪的检察官卸任后直接去了大银行当法律顾问,啧啧啧……这还不算神奇,几年之后,这位怀特夫人还将重返政坛担任奥巴马政府的SEC委员长。

而为了应付阿吉雷的调查,约翰·麦克还请了一位律师,这位律师名叫加里·林奇,是SEC上一任执法主管。

呵呵。

阿吉雷终于明白了,什么叫做“强大的政治联系”。

在申请约谈麦克的一个月后,阿吉雷突然被SEC解雇(当时他刚刚拿到一份绩效嘉奖),调查麦克参与内幕交易的案子被立即撤销,所有证词和传票也都被取消。

麦克被排除了嫌疑,SEC假模假式地开始寻找萨姆博格的“真正”消息源。对此,阿吉雷打趣道:“OJ辛普森正在寻找杀死他妻子的‘真正’凶手。”

令人哭笑不得。

过了几年之后,阿吉雷注意到美国金融执法会议在纽约希尔顿酒店举行,与会者名单包括华尔街各大金融公司雇佣的1500名律师,和SEC的一些高级调查员,以及纽约南区联邦检察官办公室的检察官。

阿吉雷自费2200美元参与了这次酒会,他在那里明白了一个道理,美国的金融监管者与金融罪犯之间的斗争不是对抗性的较量,而是朋友和同事之间的鸡尾酒会。他们每月、每年都在不断换边。

在希尔顿酒店的会议室里,监管机构和银行家律师在一系列演讲和小组讨论中相互擦肩而过,远离了乌合之众。“他们在那种环境下更加友好。”阿吉雷说。

美国金融界的旋转门不是只转一次,而是一直在转啊……

如此宽松友好的监管环境如同放纵,再辅以金融业扭曲的激励机制,无异于鼓励高管忽视杠杆率去做极端的冒险与欺诈。

滚石杂志愤怒地评论,美国政府建造监狱,里面关满了盗窃硬币的人,但如果你盗窃了十亿美元呢?如果你让100人丧失了抵押品赎回权呢?算了,那不是犯罪,让他们道个歉,这事儿就过去了。

要知道,坊间常言的“三星共和国”韩国,三星掌门李在镕犯了事儿,也还得吃上一年多的牢饭;而在美国,华尔街大亨却可以施施然脱身。

真不愧是全球金融资本主义的真正大本营。

参考资料:

marketplace:为什么金融危机后没有任何华尔街的CEO入狱?

滚石:金融骗子拖垮了世界经济——但联邦政府所做的更多是保护他们

大西洋:华尔街的银行家如何免于入狱?

金融界:高盛称前高管从政让我们感到骄傲