本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:劳伦·福斯特,刘依薇(Evie Liu)对本文亦有贡献,翻译:小彩,编辑:郭力群,封图来自:视觉中国

过去几年,投资者对根据环境、社会和公司治理(ESG)指标挑选投资对象的兴趣激增,将数十亿美元投向ESG策略,ESG也成为华尔街最喜欢的时髦术语之一。

随着这种策略越来越受欢迎,大大小小的投资公司都抓住了这个机会,设计和推广新的ESG基金和排名。德勤金融服务中心(Deloitte’s Center for Financial Services)的数据显示,2021年,全球专业机构管理的ESG资产规模激增至46万亿美元,占资管总额的近40%。到2024年,预计这一数字将上升到80万亿美元,超过资管总额的一半。

今年爆发的地缘危机给ESG投资带来了第一次真正的考验。由于许多ESG基金不投今年表现抢眼的传统能源股和国防股,而专注于今年表现不佳的低碳科技股,这些基金第一季度出现亏损,表现不及相应的基准指标。

一个季度的表现并不能说明长期趋势,但糟糕的表现凸显出ESG投资固有的一些弱点,众多一直不看好的批评人士也多了一个不看好的理由。糟糕的表现还表明,投资者需要重新思考往往侧重于环境问题的ESG策略,把更多重点放在社会这一因素上,尤其是在欧洲人道主义危机日益严重的情况下。

芝加哥大学哈里斯公共政策学院影响力科学中心(Center for Impact Sciences)执行主任杰森·索尔(Jason Saul)说:“投资者将重新看待有关ESG投资的问题,作为一种投资理念,ESG投资需要与时俱进。”

纽约大学斯特恩商学院教授、股票估值专家阿斯沃斯·达摩达兰(Aswath Damodaran)称,地缘风险对ESG投资来说是“即将到来的许多考验中的第一个”。达摩达兰指出,之前ESG策略带来的回报几乎都要归功于相关基金对科技股的投资,而避开了化石燃料相关股票,后者在去年之前一直表现不佳。

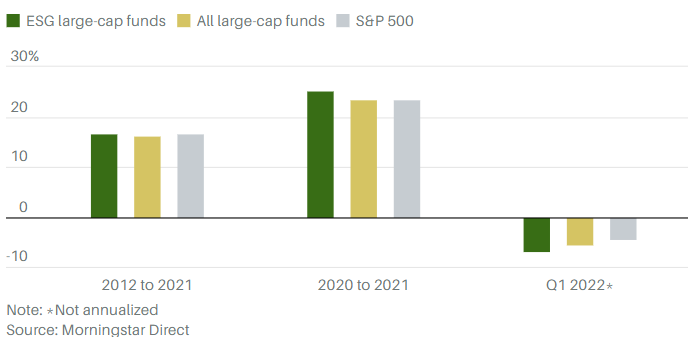

一些投资者将ESG视为一种道德责任,但许多该策略的支持者投资ESG基金或“可持续”基金(这些术语经常被互换使用)是因为他们认为在ESG方面做得好的公司可能会比那些做得不好的公司表现更好。Morningstar Direct的数据显示,在2012年至2021年期间,美国所有大盘股基金的年化回报率为14.87%,而专注于ESG的大盘股基金的回报率为15.58%。

然而,这两类基金均未能跑赢以标普500指数衡量的大盘,该指数同期回报率为16.55%。

按资产加权计算的年化总回报

但这并不意味着ESG投资者的回报不佳。根据Morningstar Direct的数据,按资产加权计算的话,同期专注于ESG的大盘股基金每投资1美元的年化回报率为16.49%,几乎与标普500指数持平。

ESG在过去两年的表现更加突出。在2020年和2021年,美国所有大盘股基金每投资1美元的年化回报率为23.39%,基本与标普500指数持平,专注于ESG的大盘股基金回报率更高,为25.19%。

但2022年的情况有所不同。晨星(Morningstar)的数据显示,今年第一季度,美国所有大盘股基金按资产加权计算平均下跌了5.6%,专注于ESG的大盘股基金下跌了近7%。

特许金融分析师协会(CFA Institute)资本市场政策高级主管马特·奥萨赫(Matt Orsagh)说:“ESG投资正在经历一场剧变,可能会受到一些冲击。”

重仓科技股的ESG基金在通胀环境下表现不佳

通胀或许是ESG基金最近表现不佳的罪魁祸首。3月份美国CPI同比上升8.5%,通胀连续第七个月同比上升,触及40多年来最高水平。

地缘危机导致能源和其他大宗商品价格上涨,加剧了全球通胀。布伦特原油价格今年迄今已上涨了40%以上,推动交易所交易基金Energy Select Sector SPDR(XLE)的总回报达到45%。

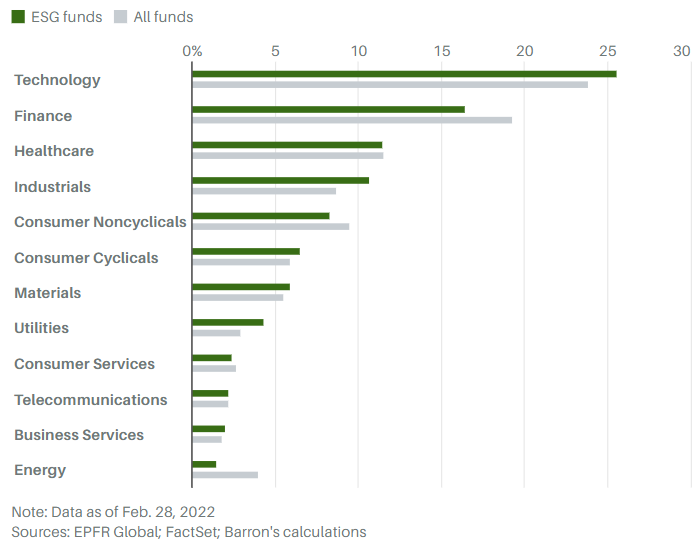

然而,许多ESG基金中石油和天然气股的权重偏低,因为这些股票所在的行业具有气候不友好的特征,很少被纳入ESG基金。追踪基金流动和持仓情况的EPFR Global的数据显示,截至2月份,每月公布持仓情况的全球ESG基金中能源股的权重仅为1.5%,相比之下,所有股票基金中能源股的权重为4%。

另一方面,EPFR的数据显示,科技股一直是全球ESG基金青睐的标的,截至2月28日,科技股占全球ESG基金总资产的25%以上,比科技股在所有股票基金中的权重高出近两个百分点。但随着美联储开始加息,一季度科技股和其他成长型股票表现糟糕,Technology Sector Select SPDR ETF(XLK)下跌了近9%。微软(MSFT)是这只ETF持仓量最大的股票之一,也是ESG基金的最爱。

ESG基金和所有基金持仓情况对比

批评人士和拥趸各执一词

达摩达兰认为,ESG可能会进入一个持续表现不佳的阶段。

塔夫茨大学弗莱彻学院高级讲师肯·帕克(Ken Pucker)的看法和达摩达兰一样。他表示,ESG基金无法带来相对于基准指数回报的超额回报。他还认为,与普通基金相比,ESG基金过于爱宣传自己会有怎样的优异表现,收取的费用也更高。

在最近发表在《机构投资者》(Institutional Investor)的一篇文章中,帕克和波士顿大学奎斯特罗姆商学院(Questrom School of Business at Boston University)教授安德鲁·金(Andrew King)讨论了对十多名专业投资人进行的采访,采访主要为了了解他们的观点,即专注于ESG可以带来更高的利润、更高的股票回报。

帕克尔和金总结得出:“缺乏ESG基金能带来相对于基准指数回报的超额回报的证据,实际上我们认为资金流入ESG基金代表着一种市场营销引发的趋势,既不会让地球受益,也不会为投资者带来更高的回报。”

ESG基金经理及拥趸显然不同意这一观点。他们指出,ESG策略旨在提供长期价值,而且所有投资类型都会有表现不好的时候。Natixis Investment Managers旗下可持续投资子公司Mirova US的投资组合经理安布尔·费尔班克斯(Amber Fairbanks)承认,今年迄今为止,ESG基金表现糟糕,但他称:“ESG的基本理念是长期的,作为ESG基金经理,我们寻求的是在长期内跑赢。”

Eaton Vance旗下可持续发展部门Calvert Research and Management执行副总裁兼首席负责投资官Emily Chew说:“所有策略都会出现有一两个季度表现不好的情况,ESG仍然是一个非常健全的用来考虑公司整体运营环境的框架。”

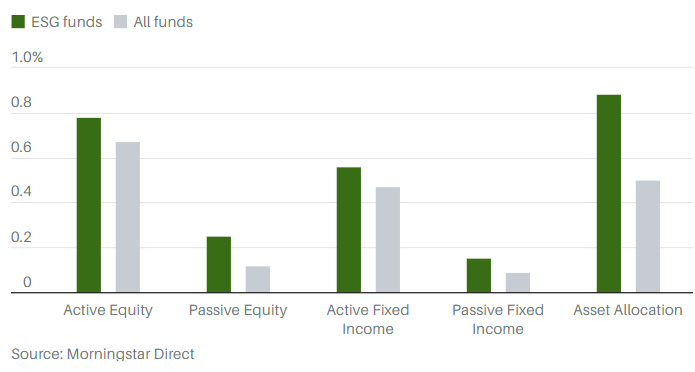

批评人士长期以来一直认为,投资者为ESG产品支付了过高的价格,这并不是说这些基金的收费高于其他基金,Morningstar Direct的数据显示,截至2022年2月,美国主动管理型股票基金的平均费率为1.12%,这些基金中的ESG基金的平均费率为1.04%。同样,被动管理型ESG基金的平均费率也略低于所有被动管理型股票基金。

ESG基金的平均费率更高

但ESG投资者似乎比整体投资者更愿意支付更高的费用。按资产加权计算,所有主动管理型股票基金的投资者每投资1美元支付0.67%,而ESG基金的投资者每投资1美元支付支付0.78%。在被动管理型基金中,二者差距更大,被动管理型ESG基金的费用比率为0.25%,是所有被动管理型股票基金平均费用比率的两倍多。

金融大咖加持,美国ESG资金流入逐年增多

ESG在欧洲有着深厚的根基,欧洲的政界人士长期以来一直在推动制定规则,使企业与欧盟的长期碳中和目标保持一致。在美国,批评人士认为ESG只是一时的流行。但在2019年和2020年,极端天气事件、新冠疫情和社会公正问题令ESG策略在美国也获得了更多关注,包括那些因乔治·弗洛伊德(George Floyd)被警方拘留期间死亡而凸显出来的问题,促使许多投资者更多地关注环境和社会问题。

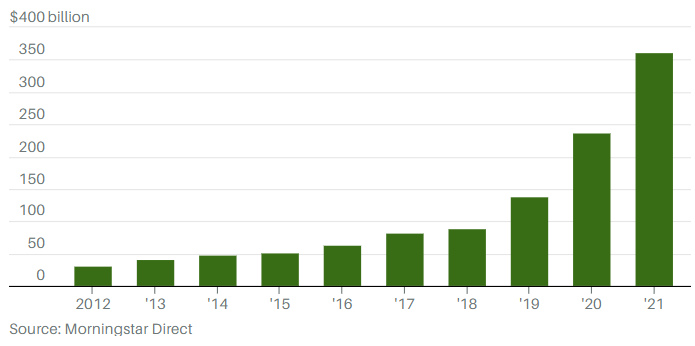

晨星的数据显示,2021年美国投资者可投资的可持续开放式基金和ETF的净流入资金达到创纪录的692亿美元,比前一年创下的纪录增长了35%。观察人士宣称,ESG终于进入了主流投资界。

美国ESG资管规模逐年上升

事实上,种子早在几年前就已经播下了。ESG先驱艾米·多米尼(Amy Domini)于1990年与他人共同创立了KLD Research & Analytics,并创建了Domini 400社会指数。不久之后,她推出了一只与股指挂钩的被动管理型美国股票基金。多米尼的公司及其旗舰指数目前由最大的ESG评级公司明晟(MSCI)所有。2006年,KLD Research & Analytics通过推出Domini Impact Equity(DSEPX)转向主动管理策略,2021年的回报率为21.3%,但今年下跌了12%。

明晟没有就本文的报道发表评论。

特许金融分析师协会的奥萨赫还记得ESG缩写词在2005年被创造出来的情景。在2000年代初期,他曾在GovernanceMetrics International工作,现在该公司是明晟的一部分。奥萨赫表示,ESG的诞生是因为出现了一种把非金融信息整合到投资过程中的需要。他说:“ESG是一种认知,不是一种投资风格,当时ESG的宗旨是为投资者找到更好的信息来有效配置资本。”

这些年来,在一些投资者的心目中,ESG成了“通过做好事来赚钱”的同义词。对其他人来说,ESG主要被视为一种降低风险的策略。当金融界最知名的人物之一——全球最大的资产管理公司贝莱德(BlackRock)首席执行官拉里·芬克(larry Fink)——也开始谈论ESG时,这一策略得到了极大的推动。

芬克在2018年写给公司首席执行官们的信中恳求其他首席执行官对自己的角色进行更深的思考。他写道:“社会要求上市公司和私营公司为社会目的服务,随着时间的推移,每家公司不仅要公布财务业绩,还必须表明自己如何为社会做出积极贡献。”

那年晚些时候,芬克指出ESG正处于拐点。他说:“我认为对ESG的需求将改变所有投资,包括主动型投资和被动型投资,这可能还需要一到五年的时间,但也没有那么遥远。”

据晨星的数据,那一年美国可持续共同基金和ETF的资产规模为890亿美元,到2021年底,仅仅三年之后,这个数字就膨胀到了3600亿美元。不过,这只是美国基金总资产28万亿美元中的一小部分。

在贝莱德近日举行的一季度财报电话会议上,芬克重申了公司对可持续投资的承诺。他在电话会议的问答环节中承认,能源价格上涨和通胀对许多ESG投资造成了“严重影响”,但他表示,这不会改变“ESG的长期性这一特质”。

芬克援引一季度的资金流动作为证据,他说:“可持续投资的资金流约为190亿美元,虽然比前几个季度有所下降,但肯定比两年前有所上升。”

ESG仍缺乏统一的评定标准

随着美国ESG资管规模的扩大,投资者的选择也越来越多。根据ISS Market Intelligence的数据,2021年,基金公司推出了133只ESG基金,创下纪录,较2020年的75只数量显著增加。

具有讽刺意味的是,ESG产品数量在增多,但ESG投资的构成并没有既定标准,也没有制定标准的组织,甚至连美国两家占主导地位的评级公司——明晟和拥有Sustainalytics的晨星——的评级方法也不一样。

Sustainalytics是一家ESG评级和研究公司,该公司的ESG风险评级(ESG Risk Ratings)衡量的是一家公司对特定行业材料ESG风险的敞口,以及一家公司管理这些风险的能力。明晟ESG评级(MSCI ESG Ratings)衡量的是一家公司对ESG风险的敞口,以及与同类公司比这家公司管理这类风险的能力。

晨星可持续发展研究主管乔恩·黑尔(Jon Hale)也认为,围绕ESG和可持续投资的术语令人担忧。他说:“我倾向于将‘可持续投资’作为一个总括术语,指一系列既能带来具有竞争力的投资回报,又能带来积极ESG成果的投资方式。”

Soundboard Governance咨询公司总裁道格拉斯·贾(Douglas Chia)说:“现在有大量评级机构。”他指出,投资者开始对评级方法、评级公司如何收集信息以及这些信息的实际含义提出更多问题。他说:“为了确定评级机构正在评估的信息披露的质量,你必须要有衡量标准,而且必须要求标准具有可比性和可审计性,或可证明性,或类似的东西,这正是美国证券交易委员会(SEC)正在试图做的,也是许多其他地方的机构正在试图做的。”

2022年3月,SEC提出新规定,要求美国上市公司报告其温室气体排放情况,以及气候变化对其业务的影响细节。

ISS MI在其发布的报告中指出,基金经理正在通过在市面上已有的基金中增加ESG标准来吸引ESG投资者。该公司称,添加ESG标准的基金数量在2020年达到顶峰,达到200只,管理资产近1万亿美元,相比之下2021年数量为136只,管理资产约3000亿美元。

如今,ESG实际上已经成为一个行业,或者正如道格拉斯·贾所说的“大ESG”(Big ESG),涵盖了资管公司、代理顾问、评级公司、咨询公司等,而且还在继续增长。普华永道(PwC)去年宣布,计划未来五年净增10万个新工作岗位,重点是“在关键领域招聘专家,其中许多与ESG有关,包括气候、供应链、领导力和变化。”该公司还设立了ESG学院(ESG Academy),以提高员工对ESG原则的认识和了解。

德勤近日表示,将投入10亿美元扩大其可持续以及气候相关业务,并计划启动新的德勤可持续发展中心(Deloitte Center for Sustainable Progress,简称DCSP)。

除了环境因素,ESG中的社会因素变得愈发重要

ESG背后有着大量的动力和市场力量,以及一代深切关注地球和社会问题的年轻投资者。但未来几个月,业绩不佳可能会考验投资者的耐心及兴趣。

奥萨格说:“ESG承诺了太多东西,一季度糟糕的业绩会令投资者开始思考他们买入ESG基金时所依据的论点。”如果继续表现不佳,部分ESG投资者可能会选择在其他地方寻找回报。在短期内,他们可能需要重新考虑自己愿意投资的公司。

伯恩斯坦(Bernstein)ESG全球主管、ESG高级分析师Zhihan Ma称,俄乌冲突和高通胀正在给有关可持续投资的传统理念带来挑战。她说:“一方面,传统观点认为,ESG会带来影响力和回报,另一方面,传统观点认为ESG投资意味着投资于最优秀的公司。”她指的是ESG得分较高的公司,通常是科技领域的公司。“但在考虑到整个市场条件时,投资ESG得分最高的的公司不一定能同时带来影响力和回报。”

Ma对ESG的长期前景持乐观态度。她说:“我们不可能在一夜之间解决气候变化问题,也不可能在一夜之间解决日益严重的不平等问题。社会上存在一些系统性问题,需要所有利益相关方、监管机构、投资者、消费者和企业的共同努力来解决,这意味着所有对这些因素的考虑都将长期存在。”

Ma表示,在疫情最严重的时期和种族矛盾激化的阶段,ESG中的S、即社会因素(social),已成为一个更加紧迫的问题。她说:“如果目前的俄乌冲突导致长期的人道主义危机,ESG中的社会因素将吸引更多投资者的关注。”

如何衡量社会因素是一个难点,可能比量化环境影响和风险更复杂。法国巴黎银行的2021年ESG全球调查发现,51%的受访者认为社会因素是最难分析和纳入到投资策略中的ESG指标。报告称:“获取这类数据的难度更大,而且目前严重缺乏围绕社会因素指标的标准化,而与此同时,这一因素对投资者的重要性正在日益上升。”

影响力研究中心的索尔在最近一篇题为《修复ESG中的S》(Fixing the S in ESG)的论文中讨论了这个问题。他写道:“为了更有实用性,衡量S因素的方式必须更加与时俱进。”

要实现这一点,首先必须设置衡量公司业务带来的社会影响的客观指标,而迄今为止还没有这些指标。其次,一旦社会影响被标准化和分类,它们必须由一个独立机构进行核实。第三,公司必须更具体地提交这方面的报告。

索尔认为,为了提高S的重要性,除了在报告中的这一部分打勾,企业应该开始持续地提交社会影响数据,ESG投资者应该开始要求企业提交社会影响方面的数据,ESG评级公司、标准制定机构和数据供应商应与专业的S数据提供商合作,提高数据的价值。

他表示,自从俄乌冲突爆发以来,ESG的投资业绩受到了影响,因为该行业“只是单一地与E因素联系在一起,投资者没有充分考虑到S因素的重要性,他还说:“除了量化碳排放和关注E因素,ESG投资也要更加关注S因素。”

RadiantESG Global Investors联合创始人、投资和可持续主管凯瑟琳·麦克唐纳(Kathryn McDonald)称,由于气候灾难威胁到生存,人们有理由强调环境问题。但她表示,人们越来越清楚地看到,“社会挑战带来了大量风险,影响着投资和整个经济,这些威胁并不遥远,就摆在我们面前。”

ESG吸引了投资者和华尔街的注意力,人们对这种投资的兴趣不会消失。但是,由于市场波动、投资者的理解偏差以及ESG的定义和衡量ESG的影响力及风险固有的缺陷,未来几个季度和几年里这种策略可能面临更多考验。ESG基金的表现最终将决定这一投资理念是否会进一步发展、是否会在主流投资界占到重要的一席,还是最终只是一场短暂的热潮。

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:劳伦·福斯特,刘依薇(Evie Liu)对本文亦有贡献,翻译:小彩,编辑:郭力群