本文来自微信公众号:锦缎(ID:jinduan006),作者:牧之,头图来自:视觉中国

在锂矿这个布满聪明钱的赛道里,想跑得比别人快或者比别人聪明,实在难上加难——因为好的锂矿不仅对价很高,而且开发起来非常耗钱,一直都是一个强者恒强的领域。

就在去年,中国矿业一哥紫金矿业出海平魔,豪掷50亿拿下了位于阿根廷西北部卡塔马卡省的Tres Quebradas Salar(3Q)锂盐湖项目。

人们很快发现,50亿扔出去拿到的还仅仅是采矿权,后续完成开采和精炼,几十亿资本开支还在等着紫金去付。动辄百亿的矿山现金投入只够填一个矿,已经让很多外界资本望而却步。

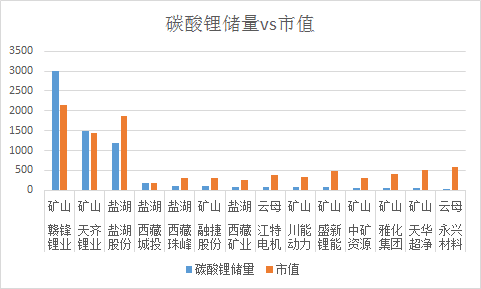

事实上,如果将A股所有的有锂矿的上市公司按市值和储量排列,我们会发现一个近乎于作弊的公式:碳酸锂储量越小的公司相对市值反而越高。

这个公式个中逻辑不难推算:

一家A股上市公司拥有的超强融资能力,叠加锂资源开发的超高利润率(回收期不超过两年)的商业模式,让市场更愿意给那些资源量相对较低的企业更高的估值。

高估值支撑了锂矿的融资收购,收购带来的更高回报率,高回报率的项目带来更高估值,更高估值支持收购更多锂矿,在这里形成正向循环。飞轮效应由此诞生:也由此诞生江特电机和西藏珠峰这样的超级牛股。

因此,拿下锂矿,完成开采,可以带来估值的天量飞跃,市值增长几百亿也不在话下。以上市公司公布的储量来算,每万吨储量碳酸锂约等于5亿市值,所以我们过去一年多屡屡看到,当一个百万吨大型锂矿在手,可以助力公司市值直冲云霄。

但随着各路资本了解到这个巨大杠杆之后,所有人几乎都会遇到一个问题:好的锂矿价格实在不菲,众人都在盯着,到哪儿才能找到价格又低的优质资源呢?答案并不难解:

当你的对手陷入破产边缘。

一、越危险,越美丽

二战行将结束之际,英国首相丘吉尔在组建联合国期间,曾说过一句话:“永远不要浪费一场好危机。”(Never waste a good crisis.)

在资本市场风声鹤唳的今天,这句话更是充满了哲理:只有当交易对手方陷入不得不买的强平困境中之时,交易的对价才会是你从未见过的低价。只不过,我们热切希望,当机会到来之时,我们是被强平方的对手盘,而非相反。

因此,当怀揣锂矿的A股旧日明星众和股份陷入破产清算边缘时,国城矿业的大股东国城集团出手也就显得不那么出人意料:

2022年2月25日,从A股黯然退市到新三板已达两年之久的福建众和股份有限公司(以下简称“众和股份”)发布公告称,旗下金鑫矿业有限公司拟引入投资方国城集团,通过增资与借款相结合的方式保全众和股份核心锂矿资产免遭拍卖,并助金鑫矿业恢复生产经营能力。

资料显示,金鑫矿业是我国储量规模最大的锂辉石矿之一,也是国内少有的高品质大型锂矿资源。

福建众和股份有限公司下属重要子公司马尔康金鑫矿业有限公司,因陷入经营困境和财务危机,难以清偿其自身负债,国城集团通过施救,避免了金鑫矿业持有的采矿权、探矿权及机器设备等核心资产面临被司法拍卖的风险。

增资方案显示,参考第三方资产评估机构出具的估值报告,投资方将按照投资前金鑫矿业全部股东权益4.29亿元的估值实施本次增资。增资完成后,国城常青、国城德远持股比例分别为48%、2%,阿坝州众和新能源有限公司仍为公司第一大股东,持股比例为50%。

除此之外,已经走向破产边缘的众和股份还与国城集团签下了战略合作协议:协议中,国城集团向众和股份支付2亿保证金,参与众和的破产重组工作。在协议中还留下了一句意味深长的话:恢复众和股份可持续发展,尽快独立申请重新上市或由其他上市公司吸收合并换股上市,维护债权人和中小股东的利益。

两份协议结合来看,是国城集团相当于仅通过出资4.288亿注资就拿下了总储量近300万吨碳酸锂的金鑫矿业的50%控股股权,同时通过推动众和重组,未来还掌握了将金鑫矿业通过换股完成上市的主动权。

在锂矿作弊公式中,300万吨的金鑫矿业哪怕按2亿每万吨储量的市值换算计算,也是一个600亿市值以上的庞然大物,如果一切顺利,国城集团的估值在注资那一刻,就实现了惊人的逆转。

在国城集团2022年的干部大会记录中,增资金鑫矿业产生的喜气洋洋溢于言表:“这一重大经营举措在实现集团高质量发展的道路上,具有里程碑式的意义。”

二、越华丽,越忧伤

当然,便宜的资产自然都有便宜的道理:

如果打开众和股份的公告,众和股份的新三板公告栏中,充斥着查封,诉讼,判决等字眼,这看上去完全不像一家可以隐藏千亿市值的锂矿企业。

这与几年前那个新能源明星众和股份相比,一个天上一个地下:那时候的众和股份,从纺织业成功转型锂矿,拿下了金鑫矿业的控股权,但随着纺织业的衰退,众和资金流突然断流,而金鑫矿业更是前期需要消耗大量资本开采。

此刻的众和陷入了两难局面:清算资产自然可以自保,但未开采的锂矿估值着实有限;而福建人许建成选择了加大油门底部加注,这直接让已经摇摇欲坠的众和轰然倒塌。

众和股份的财报两年前就已经无法发出,而最后一份财报中,众和股份的负债已经接近28亿,早已资不抵债,债出多头的众和股份此刻已经完全瘫痪:

掌门人许建成因金鑫矿权转让合同纠纷被党坝检方起诉入狱,直到2021年年初被判无罪才重新出山;

地处藏民聚居区的金鑫矿业,众多当地老百姓为了参与矿业开发,贷款购入卡车参与运输,现在也已经负债累累;

甚至连债主都换了好几拨:2018年,为了保住众和上市壳不退市,中融信托把债权转让给兴业矿业,兴业矿业大股东出资6亿来推动金鑫矿业开发,但怀抱亚洲最大锂矿这个金饭碗,众和在群龙无首的情况下,始终无法实现临门一脚,金鑫矿业的开发至今依然搁置。

可笑的是,随着新能源市场的迅速崛起,碳酸锂价格也一路飙升,有心人曾经推算过:

以当前价格计,金鑫矿业开工2年即可还清全部负债,但此刻的众和就是一分钱也拿不出来。实际上如果没有国城集团的低价入资和白衣骑士援助,众和即将陷入拆家拍卖的地步。

三、越危机,越兴奋

平心而论,对国城集团来说,入股金鑫矿业只是刚刚开始,新婚总是最愉快的:

承接账上利滚利的负债,注入资本开支实现矿山开发,清理显性和隐形的纠纷和诉讼,与供应商和客户和解,拿到环境影响评价的更新,最终推动各方面已无瑕疵的锂矿业务完成上市,这些才是真正考验国城集团白衣骑士能力的真正大考。

事实上,兴业矿业和中融信托在保壳上的铩羽而归,已经说明了这件事不像表面上看上去那么简单。

不过,以国城集团参与重整的历史来看,似乎投资者更对这家公司重组的能力多有青睐:

在过去四年中,国城集团要约收购了业已破产的建新矿业,拿到了上市资格;在对建新的重组中,国城集团成功完成了对旗下高品位钼矿中西矿业的重组,这部分资产即将注入上市公司;而随着2020疫情的发展,国城集团又在最低谷时向亚洲最大的白银矿山宇邦矿业伸出援手,以极其低廉的价格拿下了这家最大银矿的控股权。以过去轨迹来看,国城矿业善于参与破产重组,也拥有雄厚的资金实力。

尽管道阻且长,但有了这些经历,也许,众和的小股东们可以对国城集团在债务缠身的金鑫锂矿上重演神奇多一份信心,毕竟,这是众和成长为数不多的曙光之一。

四、不要浪费一场危机,关键的是你不是危机本身

历史显然给众和股份开了个巨大的玩笑。从纺织厂转行锂矿,众和股份显然猜中了这个开头,没有猜中这个结局:

向新能源转型这一方向毫无疑问是正确的,但转型过程中资金周转的巨大缺口,矿山开采前期巨大的资金壁垒和时间成本,交易过程中的众多法律风险,都是众和最终陷入流动性危机的重要因素。

更讽刺的是,本应是巨大的现金流来源和就业机会的锂矿,最终拖垮了众和,让众和陷入了债务,诉讼等多重危机之中,供应商,经销商,当地政府和民众都被卷入最终的漩涡。

而站在国城集团的角度,从4年前的刚刚入局的矿业新人,到未来旗下资产合计已经可以坐望百亿美金估值,这一切都建立在每一次交易时点都正好是对手方流动性枯竭的时刻:金鑫这笔交易,完美的诠释了什么叫“不要白白浪费一场危机”这句名言。也许,在资本市场风声鹤唳的今天,作为投资人的我们更应该理解这句话的含义。

但我们更要明白的是,不“浪费”这场危机的前提是,不要让自己成为危机本身——在锂资产持续暴涨的今天,每一条K线似乎都暗含着镰刀的锋利。

本文来自微信公众号:锦缎(ID:jinduan006),作者:牧之