本文来自微信公众号:洪灝的中国市场策略(ID:honghaochinastrategy),作者:洪灝(交银国际董事总经理),头图来自:视觉中国

“是非成败转头空。青山依旧在,几度夕阳红。” ——《三国演义》

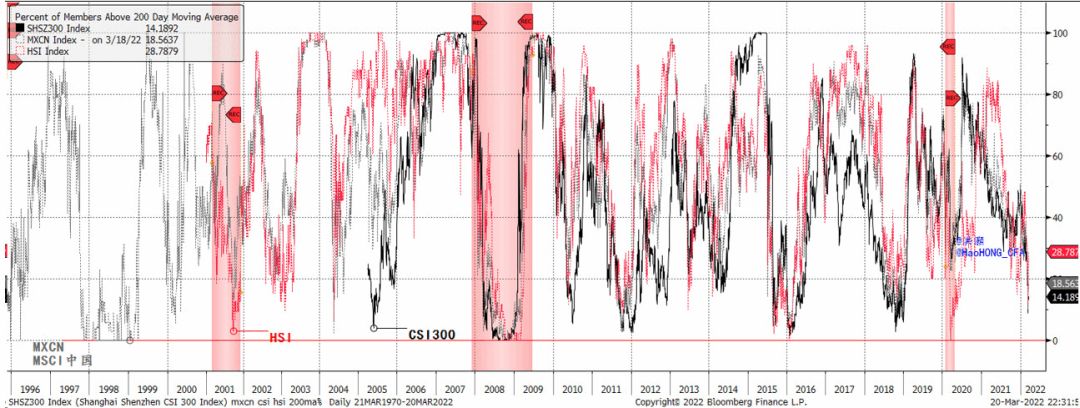

史诗级的市场超卖行情

上周的市场行情可谓史诗级。过去20个交易日指数点位的涨跌幅度,与1997年10月28日亚洲金融危机期间、和2020年3月20日新冠疫情期间所见的最深跌幅别无二致,并在过去40多年的市场历史中首屈一指。而最严重的20天抛售潮发生在2008年10月27日的前两周,当时的全球市场正深陷于金融危机之泥淖(图表 1)。

此轮抛售潮和戏剧性的反弹突如其来,令市场上一众涉世未深的交易员和分析师瞠目结舌。对于我们这些二十多年前自亚洲金融危机以来就在市场上摸爬滚打多年的老手,这样史诗级的波动激发了我们得自于对市场数十年如一日的跟踪观察、现在类似于与生俱来的对于市场危机的条件反射。在3月14日题为《三月之乱,夕惕若厉》的报告里, 我们预警了即将到来的暴跌。随后,在3月16日题为《又一次技术修复:谁还在卖?》的盘前报告里,我们预示了即将到来的、迅猛的轧空行情。在走出交易狂怒的漩涡后,我们必须驻足凝思,刨根问底,并思考接下来将何去何从。

俄乌冲突仍然战况焦灼,未见分晓。而以美国为首的联盟立场也日渐强硬。俄罗斯正为严重的资源局限和萎靡不振的士气所困扰。美国不断言辞激烈地警告说,若战事延续,则有可能酿成“第三次世界大战”。因此,作为这场战争举足轻重的平衡力量,中国自然成为了各方关注的焦点。

国内围绕这场战事的发言盈庭,众口纷纭。但人们或许可以从中国古代经典名著《三国演义》中汲取智慧,洞鉴古今,来理解美、俄、中之间三足鼎立的微妙战略动态制衡。在《三国演义》中,实力第二和第三的国家(蜀、吴)有时会选择并肩携手以抵抗实力最强的魏国,但有时也暗中较量以维持权力制衡。同时,蜀吴也各自厉兵秣马,以备挥师北伐与魏国决战千里,进而一偿统一中华的夙愿。

这无疑是一部集权谋、博弈和智慧于一体的引人入胜的经典。如果这不是一篇关于市场策略的报告,相信我们的讨论将滔滔不绝。其实,熟读三国的国人早已深谙当下俄乌战事中微妙的国家之间的制衡。

图表1:所有主要的中国市场指数都处于超卖状态,接近历史极值

随着俄罗斯央行的海外外汇储备在战争爆发后不久即遭受了美国的制裁,美国所有的竞争对手都必然开始考虑其美元资产的安全性问题。如果美元体系能被具象为武器,诸如香港这样的小型而开放的经济体,同时也作为众多中国企业重要融资渠道,肯定会为有朝一日被冻结金融资源而忧心不已。无怪乎,香港市场的做空力度和认沽期权的成交量比一直处于历史最高水平(请参阅我们2022年3月16日发表的题为《又一次技术修复:谁还在卖?》的报告)。俄罗斯受到制裁后,从大局维度看,当下的香港对于中国的战略意义尤为突出。

3月16日重要会议

在岸市场本周同样风高浪急,尽管波幅较之香港市场则是小巫大巫。虽然上证在上周二的交易中单日最深下挫了超过4%,但其过去20日的指数点位跌幅在过去20年间并非罕见。

周三午休后,新华社报道了高层主持的重要会议。会议谈及了市场关切的诸多议题,尤其是中概股于《外国公司问责法案》重压下的退市隐忧、对于利空困扰的互联网平台的政策支持、房地产行业的改革以及货币和财政政策动向。会议还提及了中国正与美国证交会和港交所密切合作,并取得了一些进展。

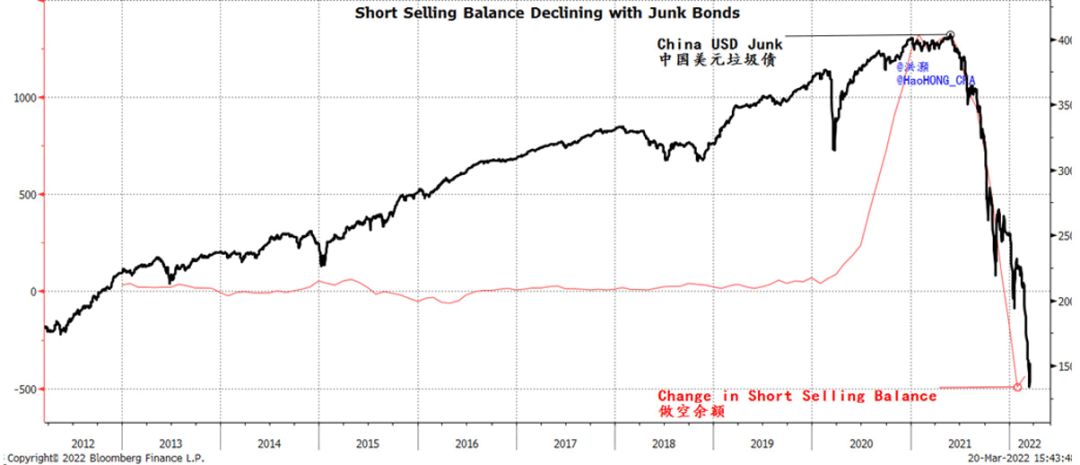

市场闻风而动,鼓噪而起。值得注意的是,上证周三从3023点开启反弹,略低于其850日移动均线这一长期趋势线当时所在的位置——3160点。从谷底到顶峰,上证在三天内一路高歌猛进,收复了近8%的失地。有传言称,一些从事卖空交易的对冲基金已备受关注。在中国诸多网络书店中快速搜索罗斯的书籍开始无功而返。这着实奇怪,毕竟这位趁着金融危机做空大发横财、声名狼藉的基金经理,一直在国内交易员圈子里被奉为“交易之神”,就像帮会供奉推崇《三国演义》中忠心义胆的主要人物之一关羽关将军一样。诸如此类的轶事引人遐想起2015年夏天之时,卖空者被围剿以救市。

然而,我们的数据分析表明,空头其实自2021年中以来一直在平空单(图表 2)。与此同时,中资美元垃圾债继续暴跌,在岸市场的做空头寸也在衔枚共退。换言之,做空交易并非当前在岸市场下行压力的始作俑者。尽管周三以来的市场复苏令人难以忘怀,但究其成因其实与市场的理解有所不同。

图表2:自去年以来,在岸空头与中资美元垃圾债并行回撤

周期见顶回落,信心重拾有待时日

我们认为,加杠杆的交易是在岸市场“更聪明的钱”。这些带了杠杆的交易员踌躇满志,果断坚毅。通过分析他们的交易行为,我们可以对市场信心窥斑见豹,并判断在岸市场的未来走向。

我们的数据分析表明,深交所的净买入交易实际上在2021年年中左右见顶,此后一直在下降。我们注意到,净买入活动的峰值与2015年夏季股市泡沫破灭前夕所见的水平相同,且深证一直在同步下跌(图表 3,上图)。我们在上交所也发现了类似的关联性(图表 3,下图)。

图表3:沪深两市净融资买入在本轮周期已见顶

我们的研究还发现,中国的两融交易也存在一个3年的周期,这与我们的中国经济短周期理论中3到4年的周期波长基本一致。在由两个3年的子周期组成的一个6年周期中,前3年似乎是保证金交易中杠杆大幅上升然后暴力去杠杆的周期,而后3年则是一个更稳定的杠杆资金边际积累的过程。最终,杠杆周期结束将开启摧枯拉朽的去杠杆化,比如2015年中到2016年初、和2018全年所见那般。目前看来,如果最敏锐的资金感受到压力,在岸市场也仍将感同身受。

杠杆交易的减少是信心退却的迹象。这是周期之末的典型特征。事实上,这种去杠杆的过程将放大周期之末往往出现的巨幅波动。这只是市场周期中的一个常见的阶段,也将会往返循复,就像四季轮回一般。

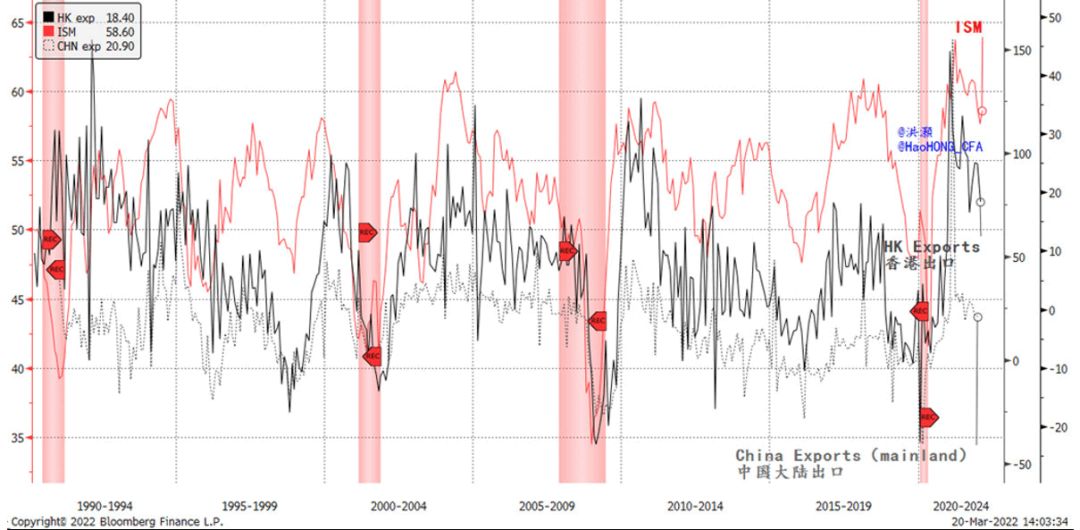

在我们2022年展望报告中,我们通过考察中国与海外关联的宏观账户,来衡量中国与世界其他地区之间,尤其是与美国之间的动态变化,从而勾勒出今年的宏观框架。我们认为,出口和经常项目顺差、以及中国商业银行的外汇存款一直是维护在岸市场表现的重要流动性来源。

随着2022年的不断演绎,我们发现中国出口的强势开始逐步减弱(图表 4)。这也是意料之事。随着西方国家逐渐群体免疫,产能不断恢复,它们对中国出口的依赖也在与日俱减。基于这样的宏观框架,我们一直是在岸市场上为数不多的谨慎的声音。此际,香港出口增长已连续三个季度下滑,而中国出口也将并行放缓。

图表4:中国内地和中国香港的出口将继续放缓;美国周期已见顶回落

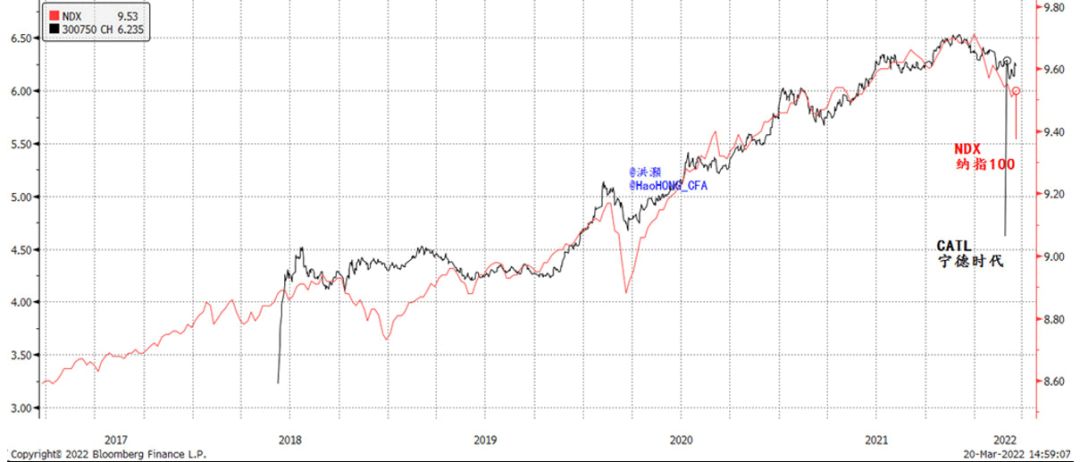

周期之末,所有成长型的资产都会受到影响。比如,宁德时代作为中国新能源企业的执牛耳者,与由美国纳斯达克规模最大的100家科技公司所构成的纳指100指数的走势高度吻合(图表 5)。这种相关性绝非巧合。在这次技术性的修复之后,投资者将再次把注意力集中在周期之末逐渐弱化的基本面上。

图表5:宁德时代和纳指100

结论

上周离岸市场的技术性修复是史诗级的,而在岸市场的反弹则稍逊一筹。市场技术反弹前20日离岸指数的点位跌幅也印证了这一点。在岸市场这轮下跌的罪魁祸首被错咎为做空者。其实,自2021年中以来,随着中资美元垃圾债券的暴跌,做空者一直在平掉空仓。

虽然上周三的重要会议提及了许多市场密切关注的议题,但与美国证交会的谈判中,中国并不占主导权。

虽然香港天然是中概股回归的市场,但香港市场的流动性远不及纽约。回归后,这些中概股将会出现流动性折价,并很可能因投资者群体的变化而受到冲击。中概股回归所带来的庞大工作量也很可能会让港交所疲于应付。当然,香港也可以为这些中国企业的佼佼者的回归开辟特殊通道,洞开方便之门。

在岸市场的融资净买入头寸在本轮周期已见顶,去杠杆似在如火如荼地进行中。尽管上周国内外的交流都很重要,但在岸市场的压力不可能被单单一次会议、一个电话轻易驱散。无独有偶,2018年10月20日也召开了一次重要会议,彼时正值中美正深陷贸易鏖战、而美股暴跌进入自大萧条以来最惨烈的圣诞节。最终,在岸市场于2019年1月初触底。当下的市场正被迅猛的反弹势能蒙蔽,但二次探底的可能性很难一笔带过。

在去年11月发布的2022年展望中,我们预测上证的交易区间在略低于3200点至略低于3800点之间,最坏的情况是略低于3000点(《展望 2022 :夕惕若厉》, 2021年11月15日)。上周的下跌后,上证与3000点仅一步之遥。我们继续维持我们预测的交易区间,同时将根据指数在交易区间内的位置而调整我们的风险偏好。

本文来自微信公众号:洪灝的中国市场策略(ID:honghaochinastrategy),作者:洪灝(交银国际董事总经理)