这些往事

——一次又一次的凸显出某些中国企业在国际金融战场上,比猪还蠢。

不仅仅是比猪还蠢,准确的说是——

蠢且自信,菜又爱玩。

耐心看完此文,你只会有一种想法:

要再被收割多少次,才能长一点点记性!

第一次交锋,被割掉1.76亿美元。

1997年,株冶集团的前身“株洲冶炼厂”,是当时中国最大的铅锌生产和出口基地之一。

作为一家锌生产和出口商,最怕的是啥?

锌价下跌!

为了对抗锌价的波动和下跌,株冶就在伦敦金属交易所(LME)进行空头(卖出)套期保值。

在这里,我们先来普及两个概念。这两个概念,在接下来的内容中,将频繁出现。无数中国企业,也恰恰在这两个概念上,反复栽跟头,反复被收割。

第一个概念,期货做空(空头)。

期货做空,指的是——

先看准某期货品种价格将下跌,然后在合约中做高价卖出的卖方,如果价格下跌了,就能高卖低买获利了。

看不懂?没关系,举个例子。

以白糖为例,我们来模拟一次期货做空的交易。

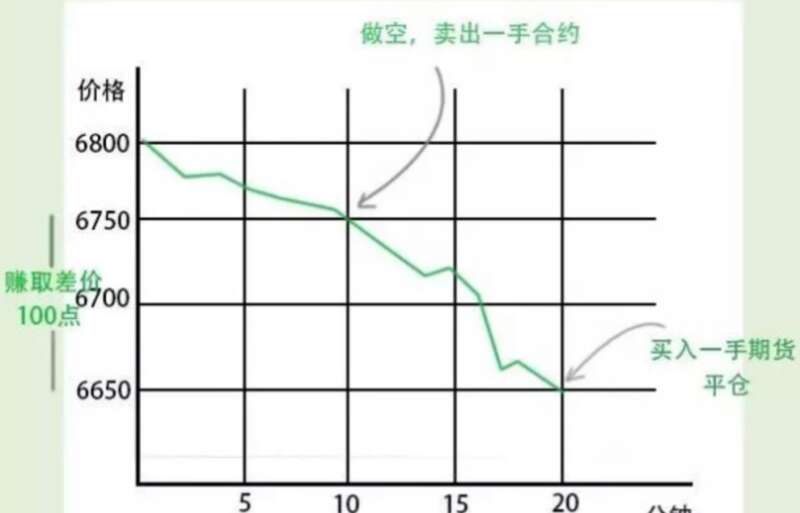

现在期货市场的白糖价格是6750元/吨,你认为未来可能会跌。

即使你手上没有白糖期货合约,你也可以选择先卖出一份白糖期货合约,当价格跌到6650元/吨时,你再买入一手白糖期货合约平仓。

做空就是,先卖后买。6750卖出,6650买入,赚取差价100元。

以上操作,就是期货做空。

喏,就是下面这张图——

还是看不懂?没关系,更粗暴的理解来了。

期货做空,就是只要跌,你就赚。

你只需要记住上面这点就行。

第二个概念,做空套期保值。

前面说了,作为一家锌的生产商,最怕的就是锌价下跌。

为了对抗锌价下跌,你就可以在期货市场开出一定数量的空单,做空锌期货。

锌价如果真跌了,虽然现货市场你赔了,但期货市场你又靠做空反而赚了,以此对冲锌价下跌所带来的损失。

做空套期保值,是一家生产商对抗市场波动的最好武器,也几乎是唯一武器。

但套期保值,有个最基本的原则——

你做空开出的空单规模,一定要与库存的现货或即将持有的现货数量相当。

否则,就会出大问题!

究竟是什么大问题?

莫慌!接下来,我们就会讲到。

1995年至1996年,国际铅锌价格大跌。

——从最高点1233点,下跌到970点。

作为一家年产量在30万吨的大厂,为了对冲锌价下跌带来的损失,株冶厂长曾维伦授权销售经理徐跃东从事境外期货交易

——也就是,做空套期保值。

伴随锌价不断下跌,株冶的做空收益越来越高。

钱赚多了,欲望就上头了。

做空做到1997年,徐跃东认为锌价还会继续下跌,就想玩把大的。

继续加仓,做空5-8月的期货合约。

最终,株冶开出的空单规模高达45万吨,远超其年产量30万吨。

注意!注意!注意!

此时此刻,前面我们提到的那个“大问题”就来了——

做空开出的空单规模,超过了现货规模。

一旦进入交割环节,株冶将没有足够的现货交割。

一旦没有足够的现货交割,株冶将被迫从期货市场里,购买已经涨上去的高价合约来交割。

就在此时,瑞士一家贸易商盯上了株冶庞大的空单,逼空大战开始了。

这家贸易商,先后做了两件事——

先在现货市场大量囤积锌库存;

然后在期货市场大量做多,买入5-8月锌期货合约。

在期货市场大量做多,是为了推高锌的期货价格不断上涨。

在现货市场大量囤积库存,一方面是为了让空头主力株冶在市场上搜集不到足够的现货交割,另一方面是为了营造出现货紧张的市场氛围,拉高现货价格,推高期货价格。

这两件事做完,锌的期货和现货价格一路走高。

——从970点,一路飙涨到1672点。

1997年年中,株冶发现事儿大了,要爆雷了。

期货市场上,锌价暴涨超过50%,株冶做空赔了个底儿掉。

现货市场上,锌价涨了这么多,如果能有足够的现货,以暴涨的锌价交割,株冶绝壁大赚。

但偏偏因为株冶的做空规模太大,远超自己的现货库存。短时间内,株冶压根凑不够足够的现货,进入交割期。

眼见东窗事发,国企的常规操作就出现了——

上报损失,国家兜底。

高层开了个“株冶事件”专门会议,派驻工作组

——追加保证金,申请延迟交割,通过各种渠道调集其他锌厂的现货货源,组织交割……

交割期到了,但因为空单规模太大,依旧没有凑够现货交割。

于是,强制平仓开始!

——株冶为了履约,以超过1600点的历史最高价,买入期货合约,集中平仓。

集中平仓的3天时间里,株冶一共亏损1.758亿美元,合计人民币14.59亿。

回顾整场事件,株冶进入期货市场的初心是什么?

套期保值,对冲锌价下跌的损失。

既然是套期保值,株冶必须遵守的基本原则是什么?

开出的空单规模,一定要小于或等于自己的现货库存和年产量。即便做空失败,也有足够现货交割。

但株冶发现,做空投机的钱有点太好赚,比老老实实做实体好赚太多,就开始逐步违背“套期保值”的初心。

套保变成投机,投机就被盯上,盯上就被收割。

“株冶事件”,是中国企业第一次闯入国际金融市场,然后摔了个狗啃泥。

国际资本以一场漂亮的“多逼空”,让中国企业感受到了世界的残酷。

摔跤,本不可怕。人嘛,总要有第一次。

但可怕的是——

同样的坑里,咱们摔了一跤又一跤。

第二次交锋,中国第四大石油公司被揍到破产。

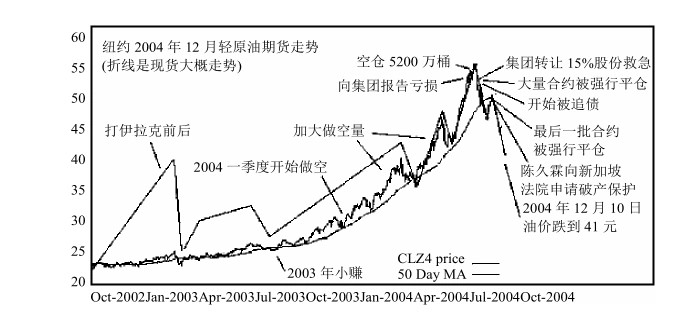

2003年3月24日,美军的战斗机开进了伊拉克。

伊拉克战争,打响了。

三天后,中航油的经贸副主任走进了执行总裁陈久霖的办公室。

中航油,曾经的中国第四大石油公司,垄断了中国100%的航空加油设施和油料。

对,也是个国企。不仅是国企,还是走出国门、跨国经营的成功国企典范。

最初,中航油闯进期货市场的初衷,与株冶一样

——套期保值,对冲油价波动带来的市场风险。

伊拉克战争打响后,经贸副主任走进总裁陈久霖的办公室那一刻起,事情发生了变化。

经贸主任说,公司可以趁着伊拉克战争,通过投机石油期权来套利。

陈久霖的回复很简单,“如果有利润就批准”。

说干就干,中航油上来就开大。

——场内交易不刺激,要玩就玩场外。

所谓场外对赌,就是在证券交易所之外,一家公司与另一家公司签订协议进行对赌。

与中航油对赌的是谁?

杰润!

没听过?没关系,我提个大家听过的。

杰润是高盛旗下的一家贸易公司,曾依靠期货和金融衍生品,一年贡献出高盛一多半的利润。

国际资本市场·真·高端玩家。

第一场对赌,中航油看多,杰润看跌,中航油竟然赢了。

——期货小白,赢了高端玩家200万美金。

一个是刚闯入国际市场的期货小白,另一个是拥有两百年金融衍生品交易史的高端玩家……期货小白,赢了祖师爷。太上老君炼丹炉里的炉灰,赢了钻进炼丹炉里的孙悟空。

事情似乎并非如此简单!

这200万美金,就是高盛送给中航油的一颗“毒丸”。

赢了200万美金后,中航油的陈久霖有点飘。

——期货投机这玩意,有点过于赚钱,也过于容易。

——比“吭哧吭哧把油从国外拉进来,再送到机场,再怼进飞机屁股里”,要简单容易太多。

既然来钱这么快,何不再研究研究。

于是,中航油开始研究起上一把的对手“高盛”。

——高盛既然是祖师爷,为什么会输给自己?

——上把对赌,高盛为什么要做空?

中航油一研究,就发现了个大秘密:

过去21年,原油价格从未超过50美元/桶。

高盛做空的大方向是对的,上把对赌输给自己,只是时间点选错了。

自此之后,中航油开始全面转空。

短短几天,中航油开出足足200万桶的空单。

刚开始“做空”,油价的确小跌,中航油略有小赚。刚赚了没两天,油价就开始直线拉涨。

来来来,看看下面这个绝望的走势——

中航油一路做空,油价一路拉涨,从头赔到尾,连条底裤都不剩。

整个过程,中航油曾多次作出“让人无法琢磨”的骚操作。

骚操作之一,找对手来做交易指导。

2004年,伴随油价的不断攀升,中航油的“做空”已经出现大额亏损。

陈久霖有点慌,又不愿平仓止损,就想找个懂行的前辈咨询一下。

找来找去,找到了谁?

杰润!

对,就是高盛旗下的那个杰润,也就是前面提到的、中航油第一次对赌的对手。

——做空的老前辈,我认真研究了你的思路,怎么赔成这个逼样?

——快给我指条明路吧!

杰润说,指导可以,但我要先看看你的持仓,看看你拿了多少空单。

于是,骚操作来了!

中航油就把自己的持仓和期权组合等全部机密,摊平到了杰润面前!

杰润足足用了五天时间,就给中航油提交了一份建议书。

——继续做空,买进更大的看跌期权。

这件事情,骚就骚在杰润出具的这份建议书上。

杰润的背后是谁?是高盛!

高盛的背后是谁?是由高盛、壳牌和英国石油公司组建的期权交易所。

这群石油商人如何挣钱?肯定是拉高石油价格,在油价上涨中持续获利。

这群靠油价上涨获利的石油商人,却给中航油出具了一份“继续做空”的建议书,目的是什么?

继续放大利润,不仅要吃油价上涨的利润,更要吃“打爆中航油”的做空者尸体。

扯淡的是——

中航油竟然全盘接纳了杰润的建议,继续做空。

骚操作之二来了,继续认对手当老师。

听了杰润的建议,中航油继续做空三个月,2004年一季度的财报来了。

——账面亏损继续扩大,高达580万美元。

此时此刻,摆在中航油陈久霖面前的,有两个选择:要么平仓止损,要么继续做空。

如果停止投机、平仓止损,账面上的亏损就要转为实际亏损,陈久霖的总裁位置即将不保。

陈久霖拉着中航油,最终选择了继续做空,继续赌下去。

——只要不平仓,只要不离场,只要账面亏损不转为实际亏损,只要不下牌桌,就总有赢的那一天。

中航油把到期的合约买了回来,然后改成期限更长、交易量更大的看空期权,也就是所谓的展期。

这样做的结果是——

虽然没下牌桌,还有翻赢的可能,但只要油价继续涨,亏损的风险也被成倍的放大。

又是三个月过去,油价又涨了,涨到了40美金/桶。

中航油的账面亏损从580万美元,扩大到3000万美元。

此时若是平仓出局,虽然赔了3000万,但中航油还不至于混到破产。

虽伤筋动骨,但还不至于被埋在土里。

但中航油又一次做出了风骚的选择:再次找到杰润。

——老师,我又赔了,保证金都交不起了,快给指条明路吧。

这波操作,直接把彻底赢麻的杰润给整不会了。

——已经坑了你一波,你竟然还来?

杰润再一次研究了半天,再一次给中航油出具了一份建议书,相同的建议再一次出现。

——继续做空吧,油价已经涨到了40美金,马上就会跌,一波就能翻赢。

中航油说,我也想继续做空,但真没钱交保证金了。

杰润说,那我给你找个贷款方吧。

于是,杰润拉来了日本三井住友银行,以中航油存在三井银行户头上的1326万美元货款为抵押,贷给中航油1350万美元。

中航油左手拿着杰润出具的“继续做空”建议书,右手拿着杰润拉来的1350万美元贷款,再次加大保证金,再次补仓,再次做空。

这波操作,骚就骚在杰润拉来的这个放贷方——日本三井住友银行。

三井住友银行的背后是谁?三井能源风险管理公司。

三井能源风险管理公司是谁?中航油最大的交易对手,中航油做空,三井能源做多。

三井能源的背后是谁?高盛。2003年初,高盛斥资12.7亿美元,成为三井住友银行的大股东,而三井银行又是三井能源的大股东。

朋友们,看明白了没有?

一连串的骚操作,可真是骚到了家。

中航油找到的期权指导老师,是杰润背后的高盛;中航油的第一大交易对手,也是三井能源背后的高盛;中航油的放贷方,还是三井银行背后的高盛。

也就是说——

教中航油做空的老师,是高盛;

导致中航油赔钱的对手,也是高盛;

赔干之后,给中航油放贷继续做空的,还是高盛。

自始至终——

高盛一边当着中航油的老师,拿着咨询费;一边看着中航油的持仓底牌,跟中航油干仗;一边等中航油输完赔干之后,放贷抽息。

一条鱼从头吃到尾,连鱼刺都化成了渣,喝进了肚子里。

最后,说一下中航油的悲惨结局吧。

2004年10月,原油期货继续上涨,突破50美元/桶。

此时,中航油的买空投机盘位已经达到5200万桶,账面亏损达到1.5亿美元。

陈久霖仍然不死心,仍然想翻赢。中航油,已经拿出流动资金和银团贷款等所有能筹到的钱,全部追加了保证金,但仍然有高达8000万的缺口。

此时,高盛终于亮出了獠牙。

2004年10月26日,在高盛的授意下,三井能源开始逼仓,正式发出违约函,向中航油催交保证金。

迫不得已之下,中航油在55.43美元的历史最高位油价,被迫斩仓。

——账面亏损,变成了实际亏损1.32亿。

此后的11月,中航油又数次被强行平仓,实际亏损再次扩大到5.5亿美元。

2004年12月1日,中国第四大石油公司“中航油”宣告破产。

神奇的是,自中航油宣告破产开始,原油价格从最高点一路下跌。

破产之后的中航油,终于明白过来一件事——

从头到尾,都是高盛布的一场局。

这场绞杀,从自己第一次与杰润对赌就已经发生。

第一次对赌赢来的200万美元,就是高盛送给自己的一颗毒丸。

第三次交锋,至今未敢公布亏损数据。

1990年,毕业于武汉大学国际金融系的刘其兵,进入了国家物资储备局工作。

此后十年,刘其兵成长为国储系统精心培养出来的核心交易员,获得了在伦敦金属交易所实习的机会,还建立了连接伦敦金属交易所和国家物资储备局的电脑网络。

刘其兵担任国储铜期货交易的处长,也是国储局唯一有权进行境外期货交易的交易员。

刘其兵入场铜期货的前几年,正赶上了两大红利。

第一大红利,铜价处于历史最低点。

量子基金的索罗斯与日本住友财团的滨中泰男决战伦敦,做多的滨中泰男被打爆,铜价从3250美元/吨跌倒历史低值1300美元/吨。

第二大红利,正处城镇化和工业化加速期的中国,对铜有庞大的市场需求。

当时的中国,每年消耗的铜量占全球的50%,开采的铜量只占全球的10%,剩下的40%都要从海外进口。

处于城镇化和工业化加速期的中国,是铜的天然大多头。

基于以上两大红利——

刘其兵入场铜期货的时机,就是“多头”的黄金时代。

早期,刘其兵的交易手段就两种:

第一,直接做多。

既然国内有庞大的铜需求,伦铜期货的价格又处在历史最低点,那就直接买入铜期货合约。

等交割期到来,再把铜拉到国内,就当在伦敦给国储局低价收购铜了。

第二,正向套利。

当时伦铜处于历史低点,而国内的沪铜价格又相对较高。

于是,刘其兵就在伦敦买入铜期货的订单,又在上海卖出相同数量的铜期货。到了交割期,就把国外的铜拉到国内,在上海卖出,赚个差价。

靠着以上两种“做多”交易,刘其兵及其背后的国储铜,嗷嗷叫的给国家赚钱。一共赚了多少钱?

7亿人民币!

通过上面的论述,大家会发现一个问题:刚刚遭遇滨中泰男的“住友铜事件”,国外铜价历史低点;工业化和城镇化双向加速,国内需求历史高点。

作为国内和国外市场的唯一链接点——

刘其兵及其背后的国储铜,猛当中间商,狠狠赚差价。

只要刘其兵能持续做多,国储铜几乎稳赚不败。

遗憾的是,长期做多、猛赚两年的刘其兵,又一次被外资盯上了。

一个专门为刘其兵和国储铜挖的坑来了!

2004年底,在伦敦金属交易所(LME)的年会前后,一大帮国际金融机构频繁放出预测:

全球铜供应将出现10万多吨的过剩;全球铜价即将见顶下跌。

为什么外资会频繁放出“铜价下跌”的消息?

逼刘其兵“多翻空”,由做多转入做空。

前面已经讲过,背靠国内庞大的铜需求,只要刘其兵坚持做多,几乎稳赚不败。

那么,要打爆刘其兵的前提就是

——诱导和逼迫他从“做多”转入“做空”,也就是“多翻空”。

外资频繁预测和诱导了两个月,刘其兵终于坐不住了,做了改变他一生的操作。

——2004年,刘其兵开始做空伦敦铜期货。

截止2005年9月,刘其兵在伦敦金属交易所一共开了8000手空单,也就是做空了20万吨纯铜。

接下来,更骚的一幕出现了。

前两年的刘其兵太顺了,赚了太多的钱,名头太过于响亮,国内有大量的老鼠仓在跟随刘其兵。

刘其兵做空,国内老鼠仓跟着做空。

据后期统计,老鼠仓的规模大概是刘其兵的1-1.5倍,也有约20-30万吨的空头头寸。

也就是说——

当时的中国人,一共在伦敦金属交易所开出了50万吨的铜仓位空单。

而当时的外资对国储铜的判断是:中国一共只有20万吨的纯铜现货库存。

又是一场“多逼空”的大战,拉开序幕。

全球各个主流机构,几乎同一时间像群狼一样嗅了过来,站在国储铜的对立面,像疯了一样推高铜价。

他们算准了一件事——

到了交割期,国储铜一定拿不出几十万吨纯铜现货,进行交割。

到那时,国储铜只能花高价买入铜期货合约,被迫平仓。

在外资的合力推高下,2005年11月国际铜价涨到百年历史最高点,4146美元/吨。而刘其兵的空头头寸,大都是建立在3000美元/吨左右。

国储铜的这场做空,每吨至少净赔1100美元。20万吨空单,就是2.2亿美元以上的净亏损。

为了挽回损失,国储铜开始向国内市场大规模抛出现货铜,以此希望打压现货铜价。

通过打压现货价格,来降低铜期货价格,以此挽回期货做空的损失。

此后短短一个月,国储铜先后举行了四轮的铜现货抛售拍卖。

接下来,骚气的一幕来了——

抛了四轮,铜价也涨了四轮。

一轮比一轮价格高,给市场带来的冲击一次比一次大。

第四轮铜现货抛售完毕,铜期货再次刷新百年历史最高价,达到4466美元/吨。

国储铜做空的净亏损扩大到3亿美元,本就捉襟见肘的铜库存还减少了5万吨。

此轮抛铜压价,正式宣告失败。

万般无奈之际,国储铜开始学着外资向市场释放消息,以此来扭转市场情绪。

先是FGW和CZB联合对外宣布,取消实施多年的进口铜关税补贴。

——以前缺铜,所以给补贴;现在不给补贴,就是告诉市场“暂时不咋缺铜了”。

然后一向低调的国储局对外放风,国储局拥有130万吨铜库存,远远高出外资预计的30万吨。

——这是在告诉市场,库存多的是,足够交割,别再推高铜价逼空了。

两轮消息释放完毕,市场丝毫不为所动,铜价继续上涨到接近4500美元/吨。

时间行至2005年12月21日,交割期到了。

铜价仍然维持在4000美元/吨以上,做空的刘其兵已经逃匿。

这轮做空,中国又一次惨败。

国储铜究竟赔了多少,至今都没有一个具体数字。

但国储铜事件之后,时任证监会主席的刘明康在某次会议上公开表示:由于缺乏对市场风险的有效控制,“国储铜”事件代价惨重。

这是惜字如金的高层,罕有的用上了“惨重”这样的措辞。

究竟有多惨痛?

我可以给大家举个例子。

伴随这场“多逼空”的大战,期铜带着现货铜价一路上涨。

作为世界上铜消费量和进口量最大的国家,大量的中国企业在2005-2006年只剩下两种选择——

要么停工,要么无奈接受高价进口铜。

自2000年之后,中国就是全球最大的铜消费国和进口国。

从“套期保值”和“国有资产保值增值”的角度看,中国企业在期货市场的最佳选择就是“做多”。

——在伦敦金属交易所,以低价位做多。

“做多”有两个好处:

如果铜价下跌,我们可以买到足够多的便宜现货,以满足国内对进口铜的庞大需求;

如果铜价上涨,我们在铜现货进口上的损失,可以在期货市场得到对冲和弥补。

作为一个铜进口和消费大国,国储铜的核心交易员竟然在国际市场大规模做空。

不仅自己做空,还带着老鼠仓一起大规模做空。

而“做空投机”失败造成的全部损失,却最终由全体中国制造业企业共同承担。

自国储铜从“负责国家战略储备物资调节”向“投机赚钱”转向的那一刻起,就注定了这是一场悲剧。

一场投机带来的彻头彻尾悲剧!

第四次、第五次、第六次……数不清多少次的交锋被割。

不知不觉,已经写了7000多字。

写到这里,你们知道最大的悲哀是什么吗?

最大的悲哀是——

我已经写累了,你也看累了,但还有大量中国企业被外资收割案例没有讲完!

2003年,中储棉事件。

当年,中储棉进口棉花20万吨,豪赌棉价上涨。

万万没想到,进口棉花的货轮还没到港,棉价已经大跌2000元/吨。

最终,保守估计中储棉亏损在6亿元以上。

2008年,东航、国航和深南电“燃油套保”事件。

2008-2009年,国际油价暴涨暴跌。

东航、国航和深南电,先后与以高盛为代表的国际投行签订一系列燃油期货合约。

这三家公司的初心,还是上面反复提到的“套期保值”。

相关合约的内容极其复杂,要讲明白需要大段的篇幅,我不过多赘述。

大家只需要记住几个关键词——

还是高盛、还是期货衍生品交易,还是场外对赌。

半年后,东航损失6.2亿,国航损失3.1亿,深南电的损失至今未公布。

2008年,中信泰富事件。

2006-2008年,中信泰富先后与13家国际银行签订了24款外汇衍生品合约。

中信泰富的初心,也是前面反复提到的“套期保值“。

相关合约的内容,讲起来更加晦涩难懂,含有复杂的“双外汇选低期权”和“看跌期权“等一系列的定价和对冲机制。

大家只需要记住两句话——

这些合约不仅咱们看不懂,甚至连中信泰富自己都看不懂;

部分合约自签字那一刻起,中信泰富已经浮亏了1亿美金。

2008年10月起,伴随澳元贬值,中信泰富每天亏损1.1亿港元。短短30天,中信泰富的巨额亏损已经扩大到186亿港元。

2019年,中石化子公司原油套保事件。

套保变投机,最终亏损46亿;

2020年,中行原油宝事件。

一系列让人看不懂的傻逼操作,诱发外资“空逼多”,导致穿仓后的中行和客户最终亏损300亿。

时间行至2022年,又冒出来这次的“青山镍事件“。

事情已经过去一周,详细的来龙去脉已经有无数人做过详细的分析,我已无需多讲。

我只想说——

青山镍的本质,还是“套保”变“投机”,结果玩现了。

对,青山集团就是在赤裸裸的投机,与前面提到的“株冶事件“、”中航油事件“和”国储铜事件“没有任何区别。

青山集团在这次的事件中,自身存在两个严重问题。也就是这两个问题,决定了它绝壁是投机。

第一,青山长期持有的是镍铁和高冰镍,而做空的是纯镍。

也就是说,青山自产的镍产品,是不符合现货交割要求的。

第二,青山的空单持有规模太大,已不是单纯的套期保值。

前面我们提到,套期保值的基本前提是——

开出的空单规模,一定要小于或等于自己的现货库存和年产量。

这样的话,即便做空失败,也有足够现货交割。

青山假如是为了“套期保值”而开出20万吨的空单,那么库存里起码得有个15-20万吨的纯镍现货。

但按照目前的剧本,青山绝壁没有!

如果有,青山也不至于慌得一批,还发出公告

——自己正在通过多种渠道,调配足够的现货。

一家公司,在“自产产品不符合交割要求,同时库存中又没有足够现货”的情况下,在期货市场大规模做空。你告诉我,这不叫投机?

快别放屁了!

如果这都不叫投机,那株冶、国储铜、中航油能跳起来指着鼻子骂娘。

原本青山想的也挺美,如果做空失败,就从俄罗斯老朋友那拉来纯镍交割。万万没想到,俄乌战争爆发了,俄罗斯的纯镍被制裁了,无法当作交割品了。

于是,国际资本闻着血腥味进场了——

赌定你没有现货!赌定你在交割日的前几天凑不到足够的纯镍!

只要我把镍期货推到天价,你没有充足的现货,就会被平仓!

株冶事件、国储铜事件和中航油事件,就会重现!

此时此刻,摆在青山面前的无非就是三条路——

第一条路,要么凑不够现货,被迫平仓,亏损约200亿上下。

不到最后一刻,青山大概率不会选。

第二条路,国外被咬了,那就回国咬散户。

青山在国内的沪镍市场,基本没有对手盘。完全可以利用绝对优势,先做空沪镍减少损失,把价格打到起点,再反手做多。用国内期货市场赚的钱,去补国外伦镍的窟窿。

这套流程,国内企业熟,贼熟。

第三条路,打着民族大义的旗号,恳请国家队出手。

刚看到新闻,大旗已经打起来了,青山集团反杀,民族企业又一次赢麻了。

上条新闻的下面是,青山集团主要领导已经赴京。

呵,熟悉的操作。

又要为一小撮人的投机买单了,赚了算我的,赔了是大家的,谁让咱是民族企业。

写到这里,已经接近9000字。

回顾这9000字,满纸荒唐言,一把辛酸泪。

反正已经聊到这了,不如开喷吧。

第一,部分国内玩家在国际金融市场上的表现,真的比猪还蠢。

一家高盛,拿着同一套戏码,先后玩遍了中航油、东航、国航和深南电。

尤其是中航油,不仅开局就把底牌亮给了对手,竟然还给对手付着咨询费,让对手收割。

更骚的是——

还反复付咨询费,反复让对手收割。

看着这种骚操作,你会产生一种错觉:这里面,怕不是有什么内幕交易吧。

但当你又一次认真复盘全程后,你会立即扔掉上面那个不切实际的幻想——

这群人的水准,怕是还不配玩内幕交易,因为看不懂。

如果说国际市场里的外资是孙悟空,那么内资就是太上老君炼丹炉里的炉灰。

孙悟空会跟炉灰们玩内幕么?

呸,好好说话,别骂人。

第二,投机是原罪。

大家去看看上面那些亏损的企业,几乎所有人冲进国际期货市场的初衷都是“套期保值”。

刚开始,套期保值做的都好好的,也能多少赚点。但不出半年,几乎所有的企业都会违背初衷。

从套期保值,转入投机赚钱。

贪欲一上线,原本就不太够用的智商就彻底下了线。

蠢且自信,菜又爱玩。

如果让我来评价过往三十年内资在国际金融市场的表现,恐怕没有比上面这八个字更贴切的形象了。

第三,高手死于做空。

回顾上面提到的所有案例,你会发现一个问题:

绝大多数的亏损,都来自于投机做空。

如果是单纯套保,做空无可厚非。怕就怕投机做空,无数高手死于做空。

做空者的盈利,靠的是什么?

对商品价格的精准判断。

真实的市场,恰恰是难以判断的。就算你能判断价格的走向,但价格实现的时间又存在极大的不确定。

尤其是期货市场,越是临近合约到期的交割日,价格变化的随机性就越强。

最后,哪怕已经写了近万字,我心中仍憋着一股压抑的情绪。

所有的情绪,最终都凝成了两句话——

能不能特么的长点记性?

究竟还要再被收割多少次,才能长那么一点点记性?