本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:郭慧萍,编辑:吴海珊,原文标题:《港股救不了中概股》,头图来自:视觉中国

“以前天天喊着争夺核心资产的投资者,现在终于不用再争夺了,满地都是便宜货。”一位因投资互联网公司产生亏损的雪球用户这样表达自己的无奈。

3月15日截至收盘,恒生科技指数下跌8.1%;恒生指数下跌5.72%,跌破19000点关口,创下6年来股价新低。2022年至今,香港股市已经蒸发了逾4600亿美元。

针对互联网公司的抛售潮也在持续,其中阿里巴巴- SW(9988.HK)下跌了11.93%,收报71.25港币;美团- W(3690.HK)下跌5.86%,收报106港币;腾讯控股(0070.HK)下跌10.19%,收报298港币;京东集团- SW(9618.HK)下跌10.06%,收报161.9港币。

Wind数据显示,今年截至3月15日,在港股市场阿里巴巴股价已经下跌40.08%;京东下跌40.91%;腾讯控股下跌32.79%;美团下跌52.97%。

本番中概股大跌的导火索是美国证监会(SEC)于近日发布的“预除名”中概股名单。这五家中国公司为:百济神州(BGNE)、百胜中国(YUMC)、再鼎医药(ZLAB)、盛美半导体(ACMR)、和黄医药(HCM)。

而根据美国2020年通过的立法,如果在美上市外国公司连续三年无法让美国监管机构审查审计底稿,可能遭遇退市,这意味着最早退市时间也会在2024年。

分析人士称,上述五家公司之所以被首先点名,应该是因为它们刚刚向SEC提交了年度业绩报告。而随着各家公司陆续发布年报,预计将有更多在美中概股也会步其后尘,被拖入退市风险名单之中。

在外部环境趋紧的背景下,有能力且符合条件的中概股公司已经开始回港上市,阿里巴巴、京东等均在此列。中概股全面回港上市是必然之选。

但《巴伦周刊》中文版认为,中概股所面临的处境前所未有的复杂。从当前来看,港股难以成为中概股的避风港。SEC发布名单之后,未在预摘牌名单且已经在香港二次上市的中概股出现了比被点名公司更大的跌幅。

承载中概股回归,港交所流动性堪忧

自2018年香港开始为迎接中概股回归创造有利条件后,中概股赴港二次上市近年来一直在持续。目前美股中概股企业中已有28 家同时在港股上市。

但中概股全面回流之际,港股市场能否承担中概股的估值和流动性引发市场担忧。

美银证券在年初的一份报告中指出,虽然南向资金流、更多内地企业上市和印花税下调有利条件,会降低港股市场的交易成本,可帮助改善香港股市相对较低的流动性。“但投资者仍然怀疑,香港的流动性是否足以支撑ADR回归后额外的市值,而全面回归可能性正在迅速攀升。”

Wind数据显示,2022年至今,港股主板平均每日成交金额为1293.12亿港币(折合165.2亿美元),相比2021年的1667亿港币出现了较大下滑,这与港股市场内忧外患环境下表现不佳有关。

这个数字远不及美国单一交易所——纳斯达克交易所的每日交易额。而3月7日-11日期间,纳斯达克交易所每日交易额超过2800亿美元,是香港市场交易额的近17倍。

美银证券认为香港的流动性令人忧虑,特别是更多ADR转换为香港股票,而流入资金并未增加。

高盛(Goldman Sachs)在近日的一份报告中估计,如果已经在港美两地上市的中国公司全部转向香港,香港市场的日均成交额可能会增加约26亿美元。新股上市可能会使之再增14亿美元。

而这增量对于中概股的融资需求而言可能只是杯水车薪。目前在美国上市的中国公司有280家。3月14日,在美上市的中概股总体市值为8870亿美元。而仅阿里巴巴一家公司,当日成交额就有55.48亿美元。

在这种情况下,如果港股赚钱效应继续不明显,可能会出现新公司融不到钱,旧公司资金被分流的情况。“虽然有些互联网公司目前还没在中概股退市名单中,但是将来这些中概股如果从美股被迫退市之后谋求回归港股,对港股的资金链会形成一定的影响,会分流一部分投资于原来在港股上市的互联网公司的资金。”前海开源首席经济学家杨德龙表示。

这句话可以简单理解为,投资者会卖掉部分原在香港上市的互联网公司股票,买入新退美赴港互联网公司,在没有增量资金的情况下,卖出会导致互联网公司股价的进一步下跌。

光大证券研报显示,截至 2021年12月5日,共有33家美国上市中概股符合回港二次上市新规,以互联网公司为主,拼多多、腾讯音乐、微博、唯品会、富途控股、爱奇艺、泛华金控等公司位列其中。

截至2月份,在香港上市企业中,有27.96%的企业是以中国互联网公司为代表的资讯科技业。但市场目前对于互联网公司的悲观情绪非常浓厚。“互联网行业未来2-3年内,看不到任何景气,没有景气度可言”,华鑫证券分析师严凯文对路透社说。而在美联储加息、中美对抗加剧、中国经济放缓的情况下,投资者短期恐怕难见香港市场流动性出现根本性好转。

香港股市2月份不同行业的市值和成交额占比

“从教育赛道变天开始,外资就开始讨论怎么抛中概股了”,一位市场人士说。

没有估值支持,股价跌势还将继续

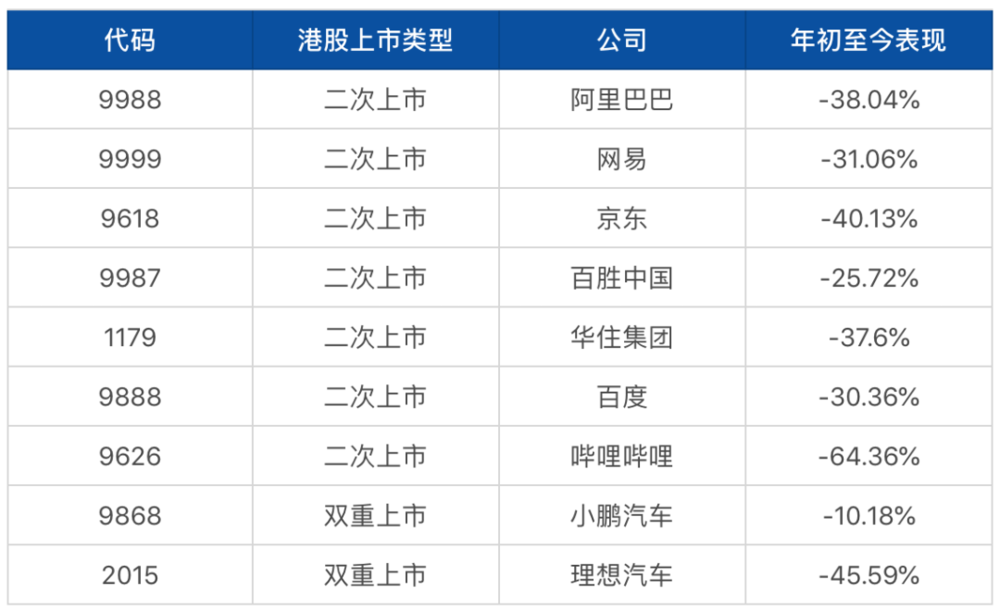

在外部环境变化的背景下,有能力且符合条件的中概股公司为了规避《外国公司问责法案》的负面影响,已经回港上市。但在2022年以来,已经在香港二次上市的公司同样大跌,以互联网公司为代表的中概股出现了无差异抛售。

部分已经在香港二次上市的部分中概互联网公司2022年迄今平均下跌35%

《巴伦周刊》此前曾指出,近期以京东、阿里巴巴等互联网公司公布的业绩不及市场预期,也是互联网公司集体下跌的一个原因。而随着针对互联网行业的监管、互联网红利消失,互联网行业也面临价值重估。

3月14日,摩根大通分析师Alex Yao一次集体下调28只中国科技股评级及目标价,将阿里巴巴港股目标价从180美元削至65美元。

截至3月14日美股收盘,阿里巴巴报77.76美元,距离分析师目标价还有16.4%的下跌空间。

摩根大通认为,随着风险成为全球投资者对中国股市最关键的考虑因素,在没有其他支持估值的因素出现之前,中国整个互联网行业的下跌可能在短期内还会继续。

“阿里巴巴不仅是中国互联网的情绪晴雨表,也是中国网络消费的代表。”Alex Yao认为,从未来6到12个月的角度来看,中国互联网行业是 “不可投资的”。

同时被他下调目标价的公司还包括腾讯、京东、哔哩哔哩、美团、百度、金山云、腾讯音乐、斗鱼、网易、携程、爱奇艺等27家中国公司。

摩根大通热门中概股目标价

“在过去13个月,中国互联网公司股票跌幅超过了2000年初美国互联网泡沫时的跌幅。”DataTrek Research的联合创始人Nicholas Colas在上周给客户的一份说明中表示,但这种暴跌并没有为投资者带来当年纳斯达克指数那样的短期反弹机会。

他表示:“没人知道中国监管机构对大型科技公司的监管何时结束,但是能确定的是中国互联网公司仍有很长的路要走,在好转之前甚至可能进一步走下坡路。”

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:郭慧萍,编辑:吴海珊