原标题《创新药的定价难题:如何寻找商业价值最优解?》,题图来自:视觉中国

对于药企来说,创新药的定价就是一门玄学。

在国内集采降价、医保控费的大背景下,部分投资者认为,创新药逻辑生变,高额的成本对应有限的支付市场——中国似乎已经没有创新药的商业化下半场了。

这也是过去一年多以来,整个生物制药板块跌跌不休的根源。定价过低引发市场对创新药前景的担忧,与之相对的则是,药物也不是定价越高越好。

过去几年,漂洋过海而来的重磅原研药不少,但真正能够在国内大放异彩的却不多,“药王”修美乐也一度叫好不叫座。近年来,可以排得上号的可能也仅有抗癌神药PD-1。

大部分创新药“折戟”中国市场的原因也不复杂,定价过高带来的商业化灾难。

由于国内支付方单一,患者难以负担高价创新药,最终让市场难以放量。这一点,多发性骨髓瘤基石疗法达雷妥尤单抗,是最好的例子。

年入60亿美金的重磅产品

对于强生来说,收购而来的达雷妥尤单抗,是一张成功的彩票。

2016年,上市的第一个完整年度,达雷妥尤单抗的销售额便达到5.72亿美元;2021年,达雷妥尤单抗的销售额已经攀升至60.23亿美元。

2021年,达雷妥尤单抗已经成为强生商业化药物队伍中的第二大单品,占药品总收入的11.5%,地位可见一斑。

达雷妥尤单抗之所以表现惊人,是因为其给多发性骨髓瘤患者带来了新的希望。多发性骨髓瘤是一种血液疾病,发病率仅次于最为常见的白血病,排名第二。

此前,尽管化疗、蛋白酶体抑制剂和免疫调节剂等疗法较多,但几乎所有患者最终仍会复发。因此,多发性骨髓瘤患者对新治疗方案有着迫切需求。

达雷妥尤单抗的出现,则满足了这一点。

达雷妥尤单抗可以直接结合骨髓瘤细胞上高度均匀表达的CD38蛋白,诱导补体依赖性细胞毒性等多重机制,给骨髓瘤细胞带来致命打击。

作为全球首个靶向CD38的药物,达雷妥尤单抗虽其仍无法治愈多发性骨髓瘤,但能够显著延长患者的生命。

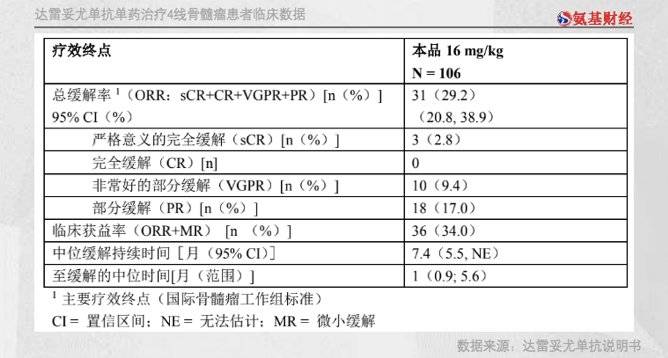

针对所有疗法都已经产生耐药的患者,达雷妥尤单抗依然能够达到42.8%的客观缓解率,也就是说对几乎一半的患者有效。并且,患者中位疾病无进展生存期也是达到7.4个月,总体数据非常不错。

更重要的是,达雷妥尤单抗与地塞米松、来那度胺等“传统”一线疗法药物并不是互相取代的关系,而是合作关系。2016年以来,达雷妥尤单抗联合各类药物,展现出更好的临床效果。

在末线疗法获批之后,达雷妥尤单抗仅用了4年的时间,在美国完成了末线治疗至一线治疗的跨越。

由于多发性骨髓无法治愈,患者表现为反复的复发与缓解,往往要经历多线治疗,适应症覆盖一至四线用药的达雷妥尤单抗,成为了临床基石疗法。

这为其放量提供了更大便利,自上市以来其销售额以惊人的速度增长,6年时间由5.7亿美元攀升至60.23亿美元。有分析师预测,达雷妥尤单抗的销售峰值将达100亿美元。

被高价限制的国内市场

继成功获批在美国、欧洲、日本等国家上市后,2019年10月,达雷妥尤单抗就已在国内获批上市,用于单药治疗复发和难治性多发性骨髓瘤成人患者。

不过,对比其在海外的销售额,国内的销售情况可以用惨淡二字来形容。

根据米内网数据,达雷妥尤单抗2020年在中国城市实体药店终端销售额为1.6亿元。由于当时达雷妥尤单抗尚未进入医保,所以入院基本不可能,产品销售也主要在药店展开。

2021年的高增长,也大概率与国内市场没有太大关系。强生在2021年财报中表示,达雷妥尤单抗销售额的增长,主要来自美国和欧洲。

固然,在国内多发性骨髓瘤发病率要低于欧美。在美国,男性发病率约为7.1/10万,女性为4.6/10万,多数发达国家及地区多发性骨髓瘤的发病率为4/10万,我国多发性骨髓瘤发病率约为2~3/10万。

但考虑到我国人口规模基数较大,患病人数也不会太少。在达雷妥尤单抗之前,多发性骨髓瘤患者的第一选择来那度胺,2019年国内销售额也有7亿元。

显然,销售额不佳,不完全能用发病率较低来解释。更重要的一个原因是,价格过高。

国内上市之初,达雷妥尤单抗价格为19710.00元/支(400mg/20ml)、5460.00元/支(100mg/5ml)。

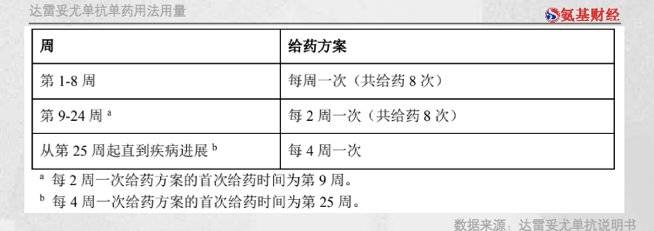

按照药品说明书,在治疗初期每周一次,持续8周。在随后用药频次将会有所下滑,第9-24周每2周给要一次,从第25周起直到疾病进展,每4周给药一次。

如此算来,一个70kg的成年人,一次用量则需要1120mg,费用将近6万。单个周期为4次给药,单月费用为24万元。后续继续治疗,费用还会持续增加。

尽管达雷妥尤单抗将国内多发性骨髓瘤的治疗带入免疫治疗时代,但月治疗费超20万元,这在绝大部分患者眼中,算得上是“天价药”。虽然该药也推出援助计划,但如此高昂的药价仍将绝大部分患者拒之门外。

这也是达雷妥尤单抗在国内卖不动的核心原因。

创新药定价的平衡之道

对药企而言,创新药的商业化价值由患者基数、渗透率、定价的三个因素构成。患者基数难以改变,要想提升药物的价值,就要从药物的渗透率和定价着手。

渗透率是由多方面因素决定。患者需要时间接受新事物,医生也需要时间学习新技术。即使进入医保后,也只是获得一个官方背书,药品最终能不能在医院卖、能卖多少,还得看终端的努力。

相比之下,定价更为关键。正如达雷妥尤单抗,由于过高的定价将大部分患者拒之门外,但也影响了自身在中国地区的销售额。

强生也意识到了这一问题。2021年,医保谈判前夕,达雷妥尤单抗以5折的降级力度,向医保局示好。最终在2021年的医保谈判中,以超70%的降价幅度进入医保目录。

虽然降价能够提高渗透率,但药物定价,就像是硬币的两面:一面是患者,定价过高会使得患者难以负担;另一面则是药企,定价过低会使得药物的商业化价值受到影响。

并且,药品降价幅度过大,也未必能够获得销售额的增长。

比如,靶向抗肿瘤药奥希替尼是阿斯利康的一款明星药物,为了拓展中国市场,这款药物一直积极寻求纳入医保,以价换量。

2018年,奥希替尼首次进入中国医保目录,价格从一盒5万元降至1.5万元。随后,这款药物放量明显。

2020年12月,奥希替尼适应症全线纳入医保,患者群体增加了不少,价格也进一步大幅下降:由之前的1.5万元降为5580元,降幅达64%。

但阿斯利康表示,虽然奥希替尼在中国的销量正在扩大,但至少目前还不能完全弥补降价的影响。2021年三季报显示,奥希替尼在国内的季度销售同比下滑10个百分点。

再比如强生的英夫利昔单抗,2019年以降价66.8%的代价进入医保。但医保并未成为英夫利昔单抗放量的推手,2020年样本医院销售额为1.55亿元,同比下降9.08%。显然,市场空间的提升没能弥补价格下跌的影响。

创新药本身是高投入、高产出、高回报的行业,过度的降价,对公司本身也并不划算。

而如何在定价中找到一个平衡点,兼顾患者与自身利益,实现创新药价值的最大化,是一道需要所有创新药企仔细思考的难题。