作者:赵晨希,编辑:李信马,题图来自:视觉中国

作为全球CRM领域的龙头,和SaaS领域的标杆企业,Salesforce的最新财报却扭盈为亏。

北京时间3月2日凌晨,CRM软件服务提供商Salesforce公布了2022财年Q4季度和全年业绩报告。报告数据显示,2022财年Q4季度,Salesforce总营收73.3亿美元,同比增长26%,高于市场预期的72.3亿美元。

2022财年,Salesforce总营收为264.9亿美元,同比增长25%,经营现金流为60亿美元,同比增长25%。GAAP(美国通用会计准则)下,Salesforce的营业利润为2.1%,non-GAAP(非美国通用会计准则)下的营业利润率为18.7%。

Salesforce董事长兼联席首席执行官Marc Benioff称,Salesforce2022财年第四季度和全年业绩表现不凡,客户拥有巨大的使用需求,2023年的收入指导将提高至321亿美元,经营现金流同比增长22%,处于高位。

瑞士信贷分析师Phil Winslow也认为,Salesforce用一份“强劲的财报”为2022财年画上句号,并提供了积极的2023年和2024年营收和利润预期。“在我们覆盖的个股中,我们仍然认为Salesforce是在B2B和B2C领域加速数字化转型中最重要的公司。” Winslow表示道。

在财报公布后,资本市场也给予了正向反馈,Salesforce的股价上涨约3%。尽管如此,但从今年1月至今,Salesforce的股票就却已经下跌了18%之多,比标准普尔500指数下跌的10%更甚。

2021年,Salesforce的股价达到历史高点,随后其股价持续走低,跌幅最高达37%。Marc Benioff在财报电话会议上也承认,Salesforce股价萎靡。另一方面,2020年底,Salesforce宣布收购Slack,作为仅次于IBM收购红帽的另一桩“世纪大收购”,合并带来了巨额的资金投入以及业务兼容阶段性的“阵痛”。

即使是表现亮眼的财报,也难以将其完全遮掩。

盈转亏:增收不增利

2022财年,Salesforce在营收增长方面的确表现强劲。

Salesforce主要营收来自订阅和支持业务,占比高达93%,专业服务及其他占比7%。从订阅和支持项目细分业务来看,服务业务营收最高,其次是销售、平台以及其他、市场营销和商业、数据业务。

其中,2022财年平台以及其他吸收了Slack的订阅与支持的5.84亿美元营收,因而该项业务较2020年营收增长百分点最高,达到35.6%。除了来自Slack的营收,平台以及其他还有Platform 360等其他类别。市场营销和商业、数据业务(包括Mulesoft、Tableau和Tableau CRM等)分别增长 24.5%、28.2%。

从不同区域来看,美国为Salesforce的营收主阵地,2022财年占整体营收比例为67.9%,其次是欧洲和亚太地区。三个地区在不同季度中,都获得较稳定的增长,其中欧洲地区增长最为快速。

但增收的同时,Salesforce却没有增利。

2022财年,Salesforce盈利14.44亿美元,较上一财年的40.72亿美元同比减少65.54%,其中Q4净亏损2800万美元,而上一财年同期净利润为2.67亿美元实际上,自从Salesforce在2021财年Q4净利润断崖式下滑后,“难盈利”就成为资本市场对Salesforce的担忧。

对于软件企业增收不增利的现象,香颂资本执行董事沈萌曾对DoNews表示,原因主要有两种:第一是因为竞争更加激烈,因此企业为了提高营收而压低收益率,导致营收受降价刺激而增加,但利润却受此影响而减少;第二是出于战略考虑,即为了保证长期发展而进行支出,导致利润下滑。“收购就属于第二种情形。”沈萌说。

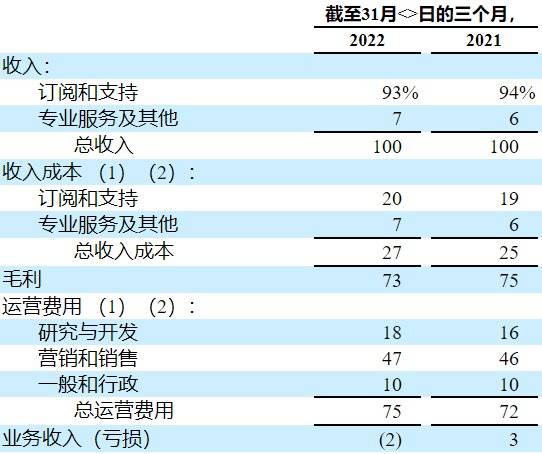

Salesforce的毛利率长期维持在75%左右,但其各项运营费用却一直居高不下。2022财年Q4,Salesforce的毛利相较同期增长了不到10亿美元,但总运营成本却增长了超过13亿美元,是其亏损的直接原因。

下图为各项目占收入的比例,可以看到,Q4的总运营费用已经占到了收入的75%,而营销和销售占收入的比例更是高达47%。某种意义上来说,Salesforce为了增长而牺牲了利润。

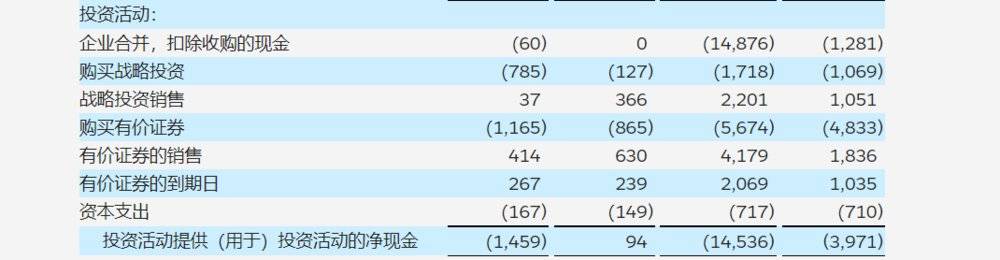

除此之外,持续的并购也吃掉了Salesforce大量的利润。2021年7月,Salesforce完成了对Slack的收购,财报显示,企业合并扣除收购现金项目中,Salesforce全年支出148.76亿美元,极大影响了其盈利能力。为了丰富生态,自2006年起,Salesforce先后发起过69起收购。其中2018年以65亿美元收购Mulesoft,2019年157亿美元收购分析平台 Tableau,2020年以277亿美元收购Slack,都因为数额巨大而被外界熟知。

随着未来Salesforce对业务的进一步开拓,可预见,其高投入和高运营成本的持续不可避免,毛利率高却低利润的状态或会持续一段时间。

Salesforce 还能增长多久?

2004年,Salesforce上市,截至2021年,其营收增长了221倍之多。据Affde数据统计,截至2020年H1,Salesforce市场份额达到19.8%,相比其四大竞争对手——微软、甲骨文、SAP、Adobe——的市场份额之和(17.8%) 还要高。

Salesforce以CRM起家,之后平台化发展,产品逐步囊括销售云、服务云、营销云,以及电子商务平台、CPQ定价管理服务、DMP数据管理平台、Pardot营销自动化服务等模块,包括销售、数据管理和营销一系列功能,类别完善。

作为CRM行业的标杆,Salesforce具有很强的“统治力”,直到现在都是国内SaaS企业,如用友、金蝶等战略对标的对象。此外,Salesforce还具备强大的连接性,与社交媒体Twitter、Facebook、LinkedIn等,以及微软Word、Excel、 Outlook等工具进行广泛集成,是竞争对手所不具备的优势。

但正如上文所说,从其难盈利可以看出,Salesforce面临的竞争压力并不小。Salesforce对Slack发起收购,原因之一就是为了对抗微软。2001年微软收购Great Plains首次涉足CRM,15年后才统一CRM和ERP推出基于云的Dynamics 365。

虽然入场晚,但微软的优势在于其定价简单,可根据客户对隐私的要求,提供公有云、混合云、私有云多种云环境,而Salesforce属于SaaS托管。 此外,微软Office 365、Skype for Business 、Azure Cloud等产品积累了大量企业客户资源,甚至巩固了数百家终身企业客户。

同时,Salesforce的功能全面、定价复杂,反而成为发展的掣肘。对于SMB(中小型)企业而言,少即是多,往往不需要太多的功能,也没有更多预算支撑Salesforce的付费使用。

即使已经上市18年,但面对巨头们,Salesforce依旧要保持警惕和竞争。在此背景下,眼前的盈利和长期持续的增长相比,后者对Salesforce来说也许才是当下最重要的事情,也因此,持续的并购和高成本运营是必须的。

对国内SaaS领域的企业来说,Salesforce是行业标杆也是“摸着过河的石头”,虽然国内外的大环境有所差异,但通过观察和分析其发展和表现,也许能帮助企业找到某些途径,成为新的、甚至更好的“Salesforce”。