本文来自微信公众号:01芯闻(ID:chiplab),作者:栋幺,题图来自:视觉中国

前面两篇文章《从JP摩根/GSA指数看芯片行业晴雨》和《汽车芯片短缺,为何发生,何时缓解,怎么解决?》连续分析了芯片短缺的成因以及现状。今天这篇文章则结合麦肯锡近期的一份讲座报告,从中长期的供需情况来看半导体行业的缺芯危机还将持续多久。

注:该报告发布于今年一月中,尚没有考虑俄乌危机的影响。

情况未见好转

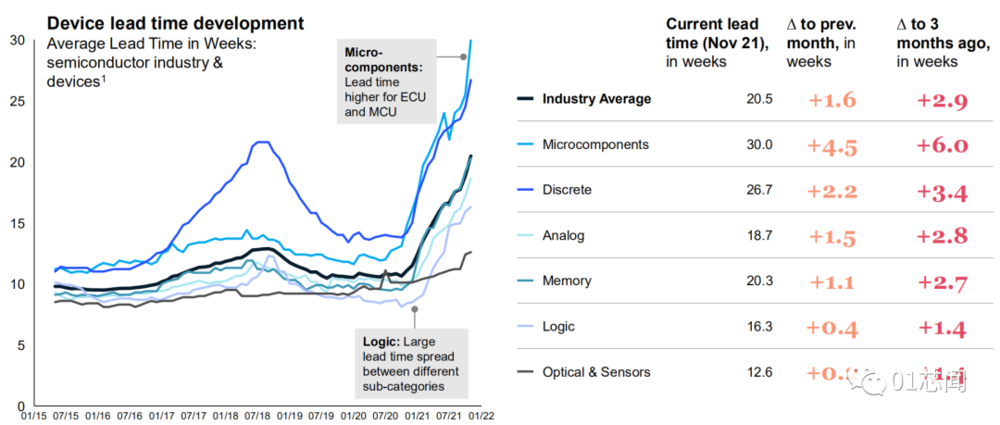

根据麦肯锡半导体产业研究部门所作的调研,所有细分芯片产品的交期继续增加,目前交期最长的是各类控制器IC,如电源芯片等,其次为分立器件,包括MOSFET和IGBT。

以2021年11月的数据为例,两者的交期分别达到30周和26.7周,超过半导体产品的平均交期20.5周。控制器IC和分立器件交期增加的加速度也高于其他细分芯片产品和行业平均。

逻辑芯片包括各位微处理器和FPGA产品等虽然交期只有16.3周,排名倒数第二。但是在逻辑芯片这个大类下,各子类芯片的交期分布较大,意味着有的逻辑类芯片产品交期远远超过其他子类。

交期变化曲线上尚未看到增速缓和或见顶的迹象,芯片供应形势并没有得到根本好转。结合几家头部半导体厂商最新的季度财报,英飞凌和安森美等已反馈2022年产能均已全部定出。今年这些芯片原厂在运营方面的优化和调整对其整个产品的供应情况来说只能是杯水车薪。

不足的供应和超过预期的需求

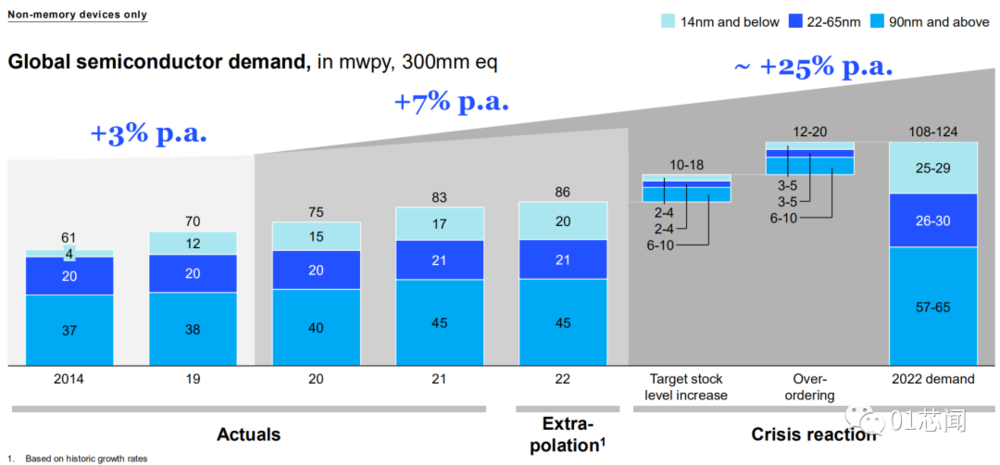

根据历史数据,半导体需求量在2014到2019年间平均每年增加3%。在经历了2018年至2019年初的行业低潮后,2019年半导体产业开始复苏。按照疫情前的预测, 2020年至2022年的年增长率应该在7%左右。

但是因为疫情带来需求的先抑后扬,使得供应链上各个环节和客户均增加备货,以及牛鞭效应带来的重复下单,使得2022年的半导体需求预期增加25%。这意味着按照历史数据预测的2022年的半导体总需求量,从等同于0.86亿片12寸晶圆,增加到1.08亿-1.24亿片。

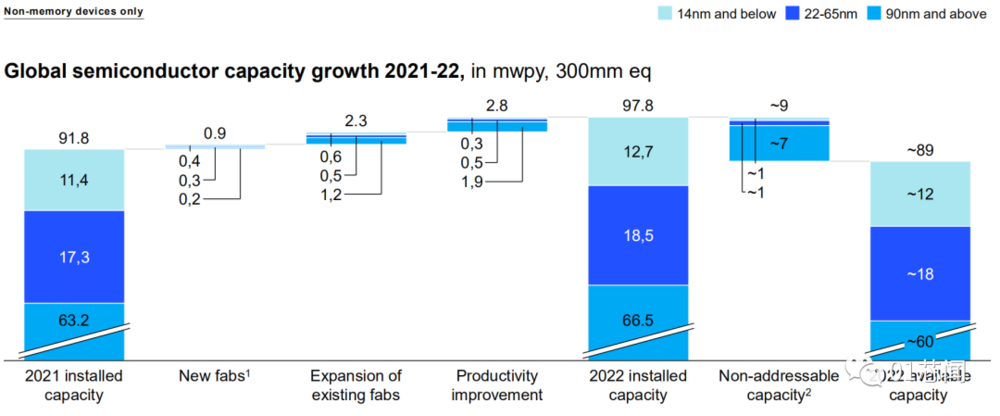

虽然今年半导体行业的IDM和晶圆代工厂努力扩充产能,采取了包括开设新厂,扩充现有晶圆产线,和提高生产率等措施,但是2022年能够增加的供给仍然十分有限——晶圆总产能也只等同于0.978亿片12寸晶圆,不能满足因为库存增加和重复下单带来的需求增长。

同时,考虑到不同的芯片采用的技术和工艺有差别,晶圆厂在切换生产不同的产品的过程中,会损失一些生产时间和部分产能,实际可用的总产能还要下调10%。这意味着半导体产业在2022年可用的实际产能为0.89亿片,仍然供小于求。

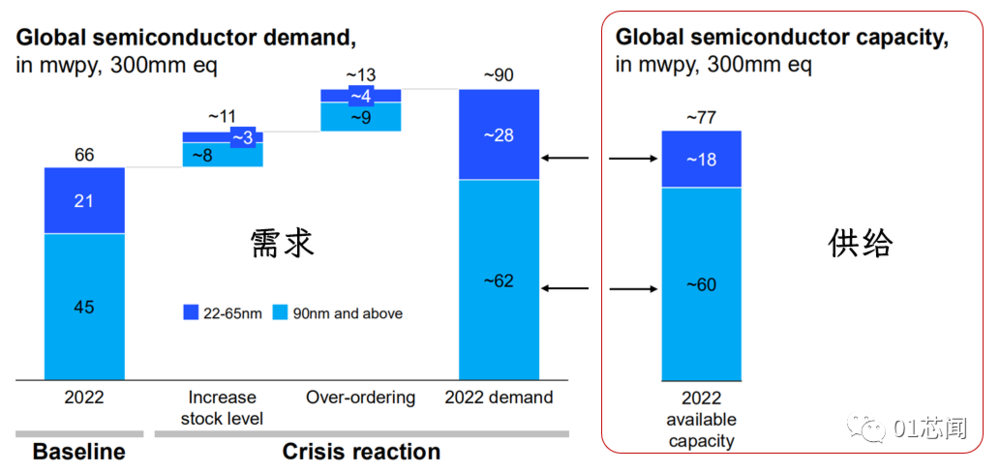

结构性失衡和中长期前景

从具体的制程节点来看,2022年22-65纳米先进制程及部分成熟制程仍然有结构性的供需失衡。此段节点的供应可能只相当于0.18亿片12寸晶圆,而需求则可能达到0.28亿片,差距超过50%。这意味着传统燃油汽车、电动汽车、电机驱动与工业控制等应用所需的控制器芯片仍有短缺,这涉及到一些业内广泛使用芯片产品类型,例如微处理器芯片,电源管理芯片和功率器件的驱动芯片等。

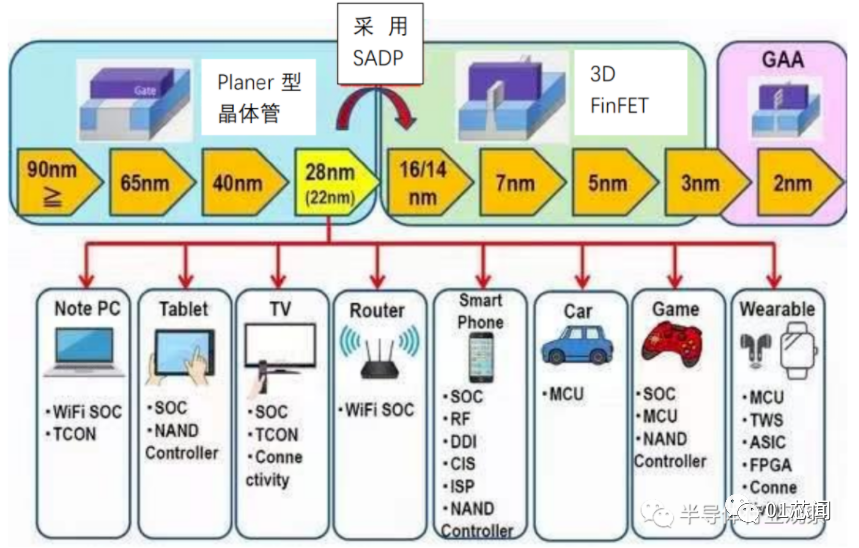

如此大的缺口可能在2023年也不能完全解决。但是反过来说,这段节点中短期内的竞争相对没有那么激烈,在加上相对尖端制程的成本优势,22-65纳米将成为晶圆厂的 “蓝海“。例如,台积电就表示28纳米制程将是2022年晶圆代工的甜蜜节点(sweet spot),而这个制程节点上只有台积电、台联电、格罗方德、中芯和华虹宏力这五家可以大规模提供代工服务。

而90纳米以上的传统制程总体上在2022年将供需平衡(0.60亿片的供应对比0.62亿片的需求),但是没有缓冲空间应对黑天鹅事件。这对目前短缺的MOSFET等分立功率器件的供应是一个好消息。但是,在其中的某些细分产品领域,可能仍有局部短缺的潜在风险,需要密切关注。

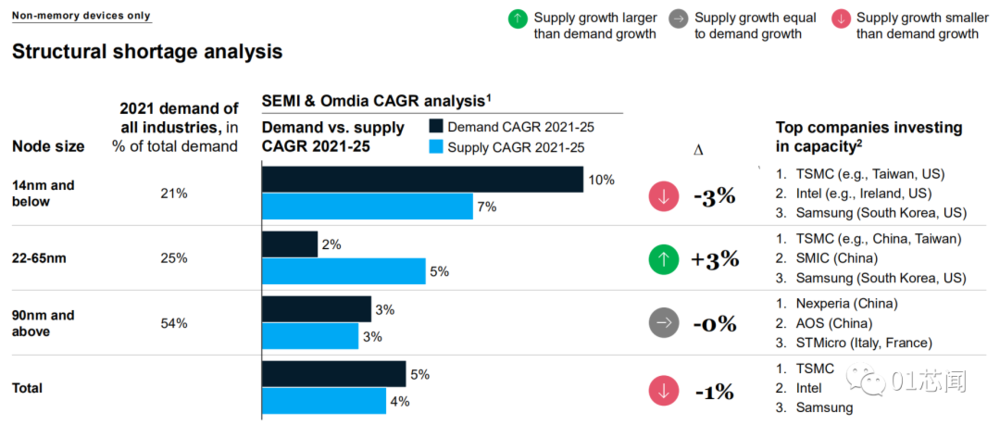

如果把目光放到2021年至2025年的长期供需变化情况,22-65纳米之间的制程节点虽然在中短期内供应不足以满足需求,但是作为包含甜蜜节点的制程段,预计会得到大量投入,使得供应的增加速度超过需求的增加速度(5% vs. 2%)。

不过因为总量的差别,供应需要一段时间才能赶上。按照麦肯锡给出的数据(2021总量18 vs 28 mwpy, 增加速度5% vs. 2%),以及考虑到库存增长和重复下单带来的额外需求总会消失,预测2024-2025年达到供需平衡。

而90纳米以上的传统制程,在2021-2025年供应和需求的增长速度预计都在3%左右,也就是说传统制程将维持脆弱的平衡。14纳米以下的尖端制程则因为只有台积电、三星和英特尔寥寥几家代工厂或者IDM可以生产,此段节点的供给增长速度将低于需求的增加速度。

值得商榷的是,麦肯锡判断16nm将会是未来五年的甜蜜节点,主要理由为16nm下单位晶体管的生产成本最低。而其他业内人士则认为28nm技术节点作为采用平面型(Planer)晶体管的最后一代节点,提供的性价比更高。这将决定二线晶圆厂的资本投资方向,对涉及节点代工产能的增加速度产生此消彼长的影响。

小结

半导体的各类细分产品在去年底还呈现交期增加的情况。由于供应链各环节库存增加和重复下单,预计2022年半导体产能仍然不能满足需求,尤其是22-65纳米制程段。而90纳米以上则达到脆弱平衡,部分传统制程产品还会有所短缺。

2023年短缺会因为产能增长的速度较快而得到缓解,最终预计在2024年达到某种总体平衡但局部失衡的状态。麦肯锡的这份产业分析报告没有考虑到俄乌危机的影响,也在关于甜蜜节点的判断上没有得到业内人士的一致认同,读者和行业从业者们需要仔细观察。

参考来源:

1. McKinsey Webinar Jan/19/2022,《Semiconductor chip shortage, challenges and opportunities》

2. Che Pan,South China Morning Post,《TSMC plays down chip oversupply concerns, predicts strong 2022 demand following fourth-quarter growth》

3. EEtimes.jp,半导体行业观察,《30年后的半导体预测:28nm还会是“甜蜜节点”》

本文来自微信公众号:01芯闻(ID:chiplab),作者:栋幺