本文来自微信公众号:真探AlphaSeeker(ID:deep_insights),作者:王舷歌,头图来自:视觉中国

春节假期的最后一天,58同城旗下的同城货运业务“快狗打车”通过了港交所聆讯,即将登陆资本市场。这对于远离互联网舞台中央已久的“58系”来说,是个好消息。

事实上,快狗打车背靠的58在过去相当长的一段时间里并不受资本的认可。即使是在2020年中概股整体股价暴涨的时候,58同城仍然不温不火,无人问津。此后58选择将集团私有化退市,并拆分成独立业务板块单独上市。这或许是希望通过分拆上市,使市场和投资人能够更清晰地理解各项业务,从而实现在二级市场价值的回归。

但分拆的方式奏效吗?自2020年9月18日,58同城整体从美股市场退市以来,其旗下拆分的房产中介平台安居客、本地生活平台天鹅到家、以及同城货运平台快狗打车,分别独立向港股及美股资本市场发起冲击。

然而自去年下半年以来,受外部政策环境及市场环境等影响,安居客到目前为止招股文件已经过期失效;去年7月向美股提交IPO申请的天鹅到家,则已经撤回了上市申请。快狗打车无疑成为了“58系”的资本独苗。

目前的资本市场对于中概股,已经远不像2020年那时友好。无论是Pre-IPO的一级市场还是二级市场,在政策风险的压力下,都选择了观望或抽身。快狗打车能担负起58同城向二级市场实现价值重估的愿望吗?答案并不乐观。

一、营收放缓,规模滞涨

快狗打车的前身为58同城旗下的速运业务,在与货拉拉的直面竞争中,集团为了提升品牌认知度,于2018年8月将品牌升级为快狗打车。

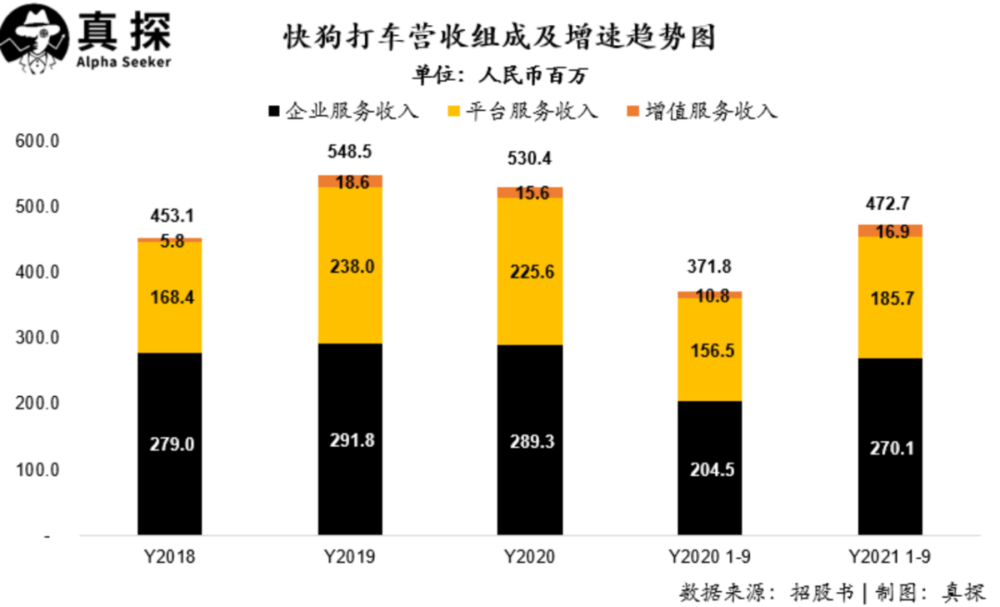

根据招股书披露,快狗打车在2018年、2019年、2020年及2021年前9个月,分别实现营收4.53亿、5.49亿、5.3亿以及4.73亿元,也就是说,其在2018年~2020年间营收增长持续放缓。

尽管在2021年前9个月,快狗打车营收同比增长达到27.2%,但这主要是由于在2020年初新冠疫情在国内爆发,同城货运需求大幅下降,导致2020年前9个月整体基数偏低。

而从整体的市场份额来看,快狗打车目前也处在被“前后夹击”的状态。

作为最早的线上同城物流领域玩家之一,在2018年之前货拉拉和快狗打车(原58速运),占据着绝大多数市场份额。而由于最初两家公司在业务侧重点上的不同,也形成了早期货拉拉在对于C端小单用户方面更占优势,快狗打车在B端企业服务方面更强的局面。

而在进入2018年之后,随着货拉拉在资源投入上的大幅提升,无论是品牌知名度还是在市场份额方面,货拉拉与市场中的其他玩家均快速拉开了差距。

而反观快狗打车方面,除了将品牌从58速运独立升级至快狗打车以外,其对于货拉拉激进的市场策略并没有给予相应的反馈,反而是出于保守的市场策略,大幅降低了市场投入。而这一动作似乎意味着快狗打车放弃了与货拉拉争夺市场地位的决心。货拉拉在同城快运行业的市场份额也一路高歌猛进。

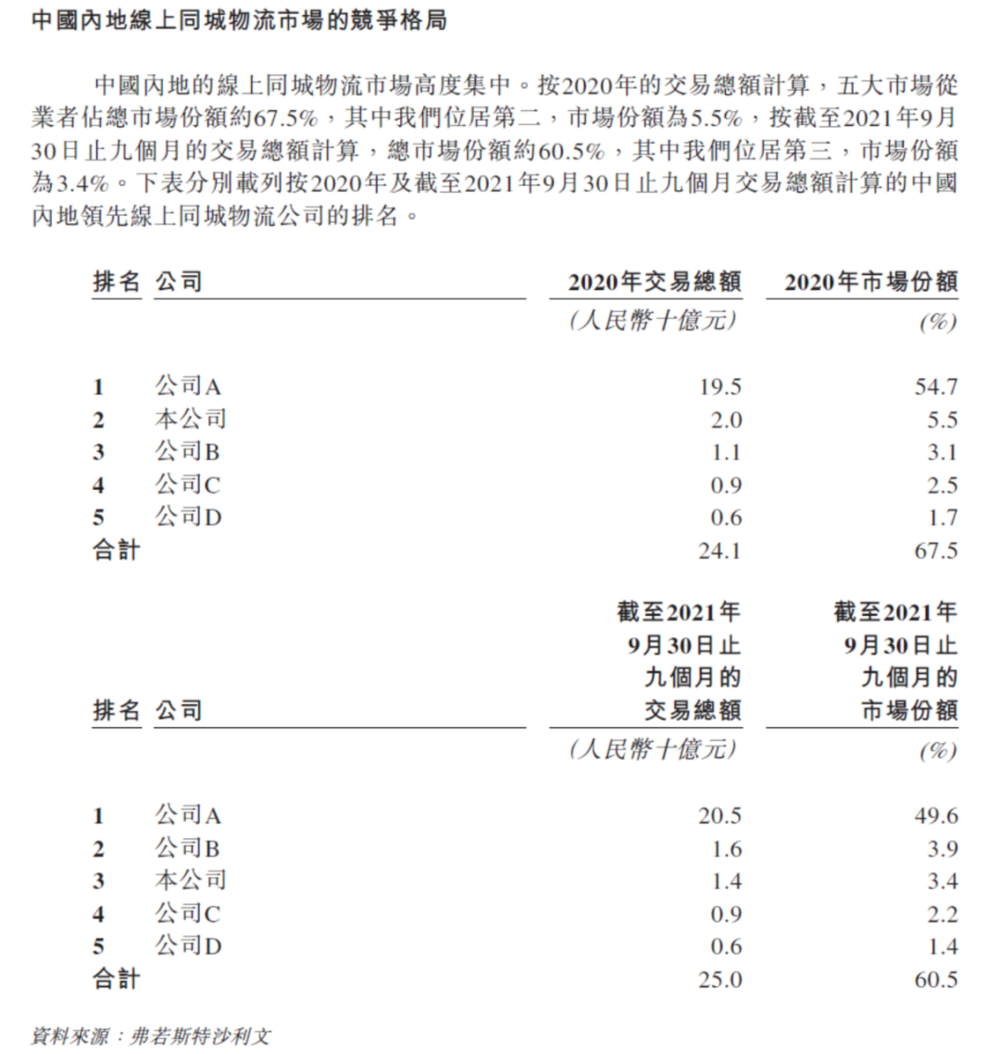

根据快狗打车招股书披露,2020年全年,公司全年交易总额为人民币20亿元,市场份额为5.5%,与市场第一的公司A相比,业务量仅为其1/10。而公司A不出意外,正是货拉拉。

然而江山易攻不易守,随着滴滴等互联网巨头对于线下业务扩张的需求,滴滴货运在滴滴集团整体流量及资金的支持下,迅速在市场中打开局面。截止2021年前9个月,快狗打车市场份额已经被滴滴货运所反超,成为市场第三;而市场份额也从2020年的5.5%下降至3.4%,减少2.1个百分点。

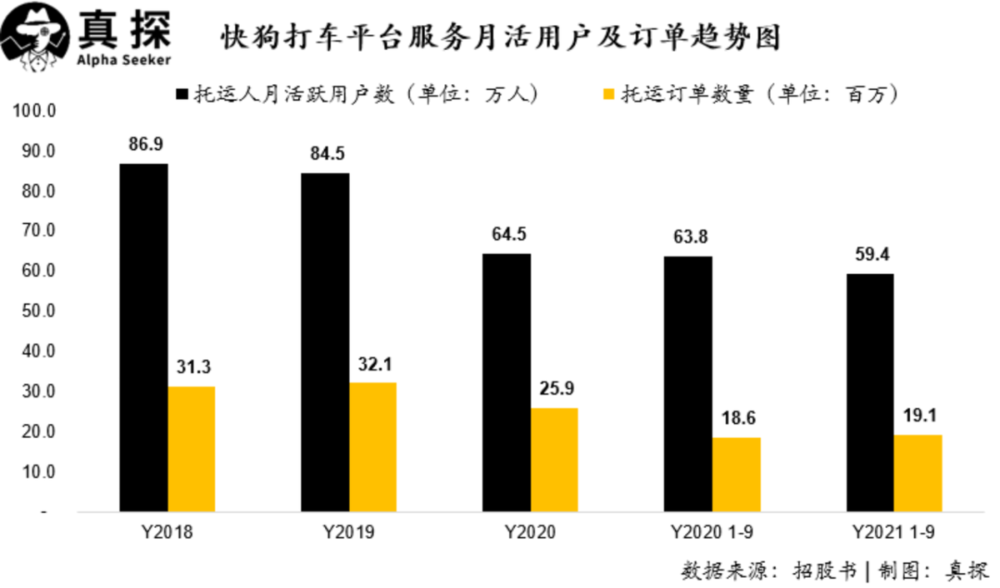

在用户数方面,尽管在报告期内,无论是注册托运人还是注册司机数方面,均保持上升趋势,但是在活跃用户数及订单量上,快狗打车则基本停止增长甚至持续下降。

招股书显示,快狗打车在对C端的平台服务方面,托运人平均月活跃用户数从2018年的86.9万,下降至2020年的64.5万,降幅达到25.8%;而进入2021年前9个月,这一数据仍然在持续下降,仅为59.4万,同比下降6.8%。

托运订单方面,平台托运订单数从2018年的3133万单下降至2020年的2586万单,降幅为17.5%;而在2021年前9个月,订单总数也仅较去年同期微涨。

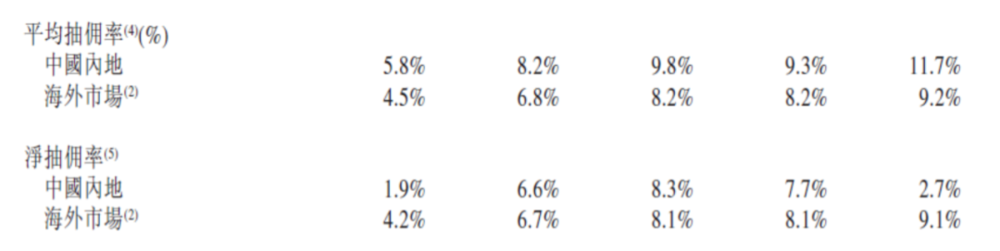

在用户数及订单量持续下降的背景下,为了延缓收入的下降趋势,快狗打车不得不在司机端多做文章。在报告期内,快狗打车平均抽佣率持续提升,从2018年中国内地市场的平均5.8%提升至2021年前1~9月的11.7%;而海外市场则是从4.5%,提升至9.2%,增幅均超过1倍。

而在剔除掉用户补贴等市场费用后,快狗打车的净抽佣率仍然呈现持续上升趋势。其中内地市场2021年前9个月净抽佣率大幅下降,主要是由于公司为了延缓活跃用户数持续下降,不得不提升用户补贴力度所导致。

二、减少市场费但亏损仍难扭转

在用户数、订单量以及营收方面,快狗打车显然已经失去了驱动增长的“魔法棒”;而另一方面,公司在持续亏损的路上同样没有找到合适的解法,需要持续的外部“输血”来维持业务的运营。

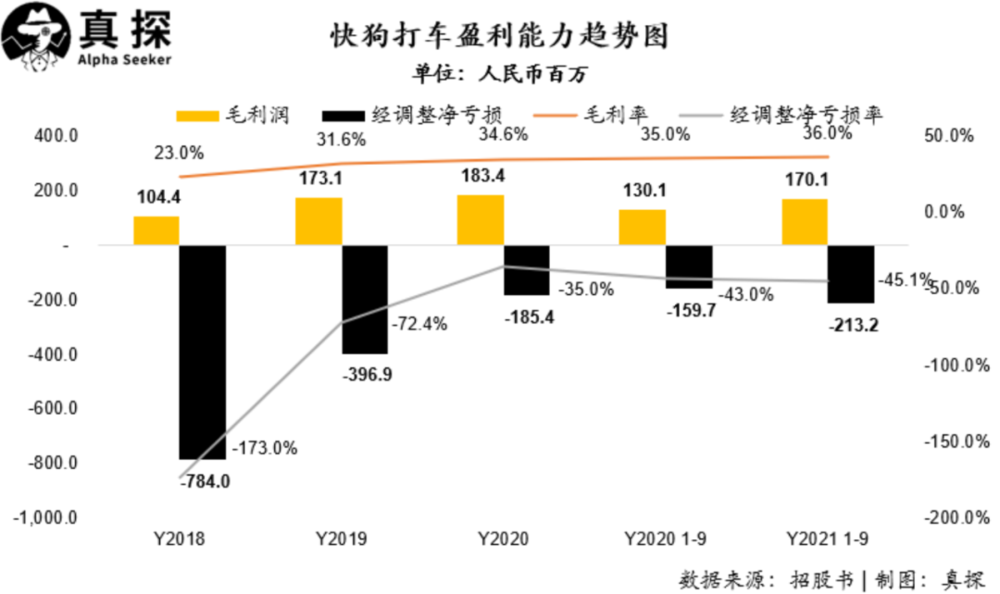

根据招股书显示,快狗打车在2018年、2019年、2020年及2021年前9个月经调整净亏损分别为7.84亿、3.97亿、1.85亿以及2.13亿元,报告期累计亏损接近15.8亿。

尽管在2018年~2020年间,亏损额度逐年下降,但这主要是由于公司从战略方面减少市场费投入所导致,而在减少市场费用后,所带来的负面效果则是用户数及订单数量的持续下滑。

进入到2021年,快狗打车为了延缓活跃用户数进一步下降,在用户补贴方面不得不增加了投入,但这又进一步导致公司经调整净亏损再次扩大,同比增幅高达33.4%。

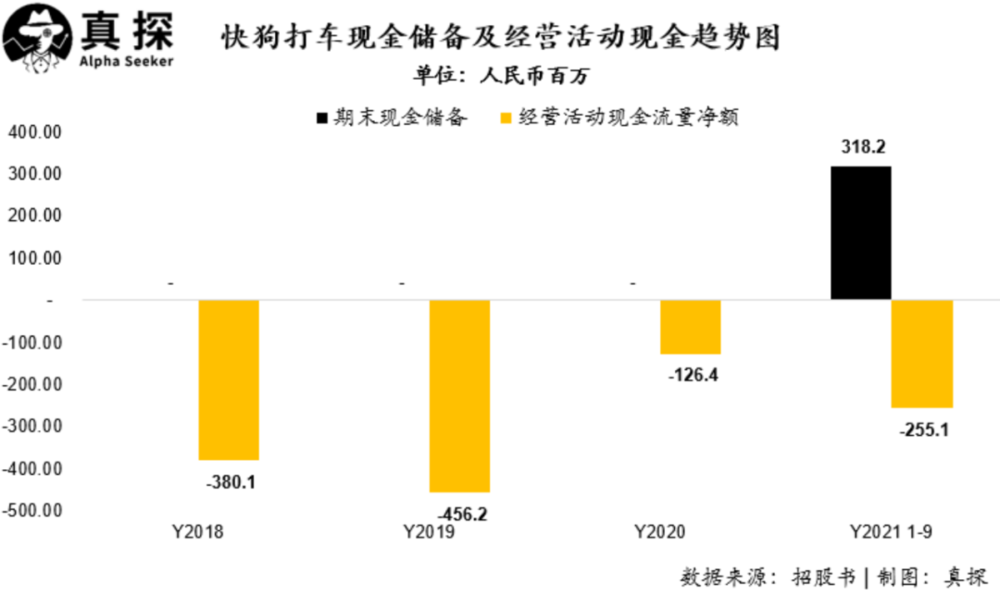

长期且持续的亏损,已经对快狗打车的现金储备带来了极大压力。在2018年至2021年1~9月期间,快狗打车的经营活动现金净流出分别为3.8亿、4.56亿、1.26亿和2.55亿元人民币,而截止2021年9月末,公司可动用现金储备仅为3.18亿元。

长期的亏损,使得公司现金流承受巨大压力,无法在市场竞争中保持持续投入;而缺少投入又进一步导致平台活跃用户数及订单量的持续下降;用户数及订单量的下滑,又连锁的反应到公司收入的增长乏力以及寻求外部融资的困难。

最终,在丧失了市场的支配地位后,快狗打车进入了一个貌似无解的死循环。

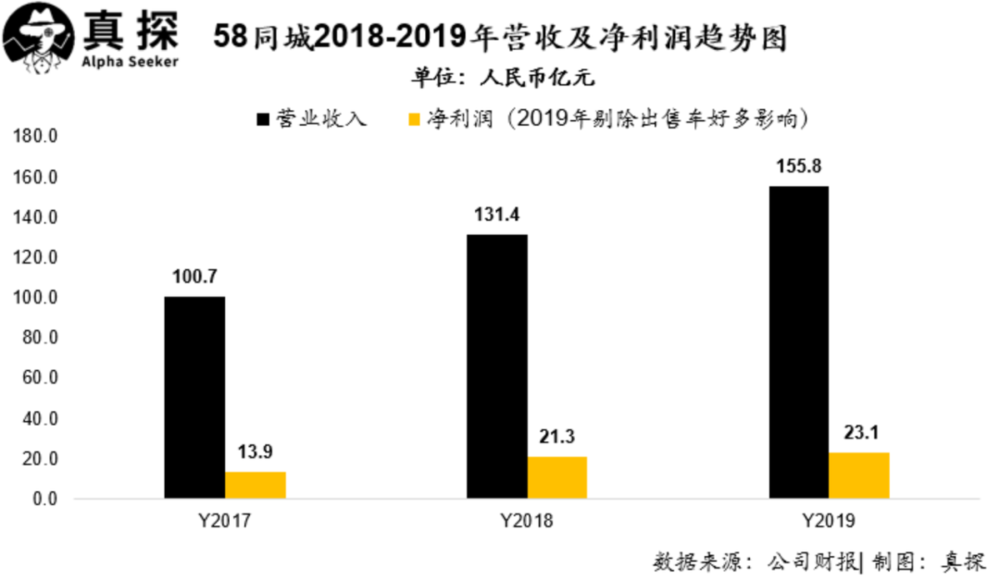

再看快狗打车背后的58同城,其经营思路与快狗打车很不一样。作为一家以分类信息服务起家的公司,在过去很长时间,58同城都被资本市场贴上了“很能赚钱,但业务不性感”的标签。

即使在58同城退市前发布的最后一份年报中,集团2019年全年实现营收155.8亿元人民币,剔除掉出售车好多股权利得后,全年实现净利润23.1亿元。而同时,在2017~2019年之间,58同城毛利率水平更是高达90%左右,远超市场上公认最赚钱的几家互联网大厂水平。

然而,就是这样一家业绩出众的公司,在资本市场中长时间的不被投资人所青睐。尽管集团希望通过退市后,将各业务板块分拆独立上市,以达到业务更加聚焦,进而使市场及投资人更加理解公司业务,从而实现价值重估。

但截止目前,除了快狗打车目前上市进程相对顺利以外,去年4月份在港交所提交招股书的安居客,在去年10月份已显示招股书处于失效状态;而去年7月份向美股提交上市申请的天鹅到家,则已经撤回IPO申请。

对于快狗打车,以公司目前的财务状况以及经营数据,貌似也很难给资本市场及投资人一个满意的答案。而作为58同城整体退市后,首个即将完成IPO的子业务,也很难为58体现价值重估的意义。

本文来自微信公众号:真探AlphaSeeker(ID:deep_insights),作者:王舷歌