本文来自:美股研究社(meigushe),原文标题:《7000亿资管巨头冲刺IPO,TPG能否创造业绩佳话?》,头图来自:视觉中国

市场千变万化,VC/PE上市的故事也在不断上演。

英国私募股权公司Bridgepoint完成了伦敦证券交易所IPO出道;LVMH旗下的关联机构L Catterton、全球最大的S基金Ardian等也接连传出上市消息……2021年,私募巨头们对于上市依旧热衷。

周二,另类资产管理公司TPG(股票代码为“TPG”)日前更新招股书,并公布发行区间为28美元到31美元,发行3390万股,最高募资超10亿美元。以发行价计算,TPG估值可能达到95亿美元。

作为一家另类资产管理公司,TPG与之前上市的黑石、KKR、凯雷等机构相比存在不少差距。倘若成功上市,TPG能否再次复制三巨头上市之后的业绩增长佳话?

“另类”的投资眼光

1992年成立的TPG,缔造了挽救美国大陆航空于破产边缘的神话。当时,TPG联合加拿大航空、 Air Partners 注资4.5亿美元并购大陆航空,后通过卖出股票获得了超10倍的回报。

如今,以并购投资著称的TPG已从一个小型家庭初创公司发展成为顶级另类资产管理公司,并在全球16个城市设有投资和运营团队,已经将管理的资产类别拓展及覆盖到私募股权、成长基金、影响力投资、房地产和公募基金等。

在投资上,TPG一直在给市场带来新意。

首先,作为全球民宿平台Airbnb和美国打车应用开发商Uber 的早期投资者,TPG是“另类”的,因为并不是所有的投资机构都愿意对不受欢迎或者有风险的公司进行大规模的押注。

在有史以来规模最大、最著名的七个杠杆收购交易中,TPG参与了其中三个。近年来,TPG也将眼光放到ESG和影响力投资上。

2006年,TPG成立了上善睿思基金(The Rise Fund),专注“义利并举”的社会影响力投资。该基金也是目前私营机构所发起的最大的专注社会影响力的私募股权基金。据了解,该平台的管理资产规模达130亿美元。

今年年初,TPG在上善睿思基金旗下成立了气候基金,截至今年9月30日,气候基金已经融资60亿美元。该基金计划最终募集不超过70亿美元,并预计在2021年完成最后募资。

另一方面,TPG是最早进入中国市场的国际私募投资公司之一。

据了解,其在中国多个投资领域都有涉足,已投企业包括和睦家医疗、联想、中金公司、中国邮政储蓄银行、深圳发展银行等。在中国地区的影响力投资已经投资了中和农信、度小满金融、绿客盟,此外其在中国医疗健康领域也动作频频,投资了百心安、叮当快药等企业。

或许也正是因为其“另类”的投资眼光,让TPG获取了相应的“回报”。

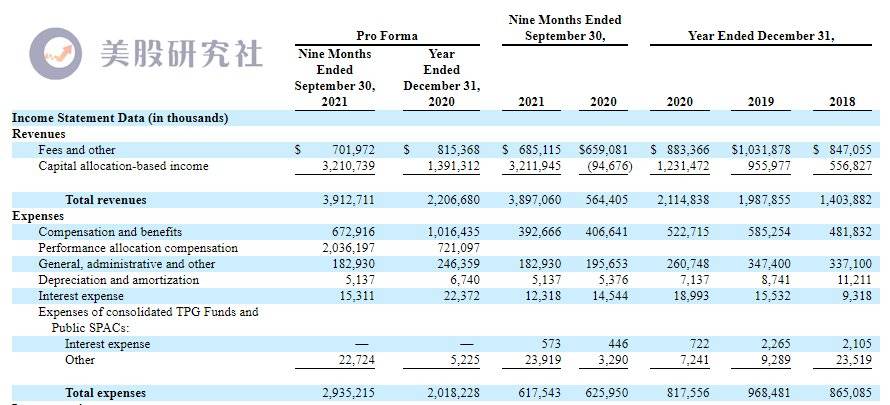

据TPG最新招股书显示,2018年至2020年,TPG分别实现营收14.04亿美元、19.88亿美元和21.15亿美元,同期净利润为7.11亿美元、11.8亿美元和14.39亿美元。2021年前9个月TPG总收入飙升590%,达到约39亿美元。

据美股研究社了解,TPG的投资平台目前涵盖5种资产类别:私募股权(Capital)、成长型投资(Growth)、影响力投资(Impact)、房地产(Real Estate)和市场解决方案(Market Solutions)。

据其招股书显示,截至2021年9月30日,这五类平台管理规模分别为526亿美元、221亿美元、126亿美元、115亿美元和103亿美元,共计管理资产1090亿美元(约合7000亿元人民币)。

业务能力强劲、财务数据显眼或许能为TPG带来“好评”,上市对于TPG来说能否开个好头?

哪些风险因素影响其基本面?

对于TPG来说,上市或许是一个新的起点,根据其披露的招股书来看,有几大风险因素值得关注。

1. 行业约束

放在以前,IPO上市似乎很“容易”,市场上一轮融资便准备IPO的佳话常有。但放到现在,一家公司想要成功上市,所需要满足的条件也越来越多。

“我们受到基金投资者和监管机构对 ESG 事务的日益严格的审查,这可能会限制我们基金的投资机会并对我们从此类投资者筹集资金的能力产生负面影响”。根据TPG招股书显示,在愈加严格的监管之下,TPG后续的投资动作,将受到更多约束。

同时,被疫情影响的全球经济,依旧留有“阵痛”,根据TPG招股书显示,其投资的医疗保健、旅游、娱乐、酒店、学生公寓、房地产和零售行业依旧面临着财务困境。疫情“肆虐”下,TPG现有投资价值已经受到了一定的损坏,而且损害将持续存在。

2. 自身“风险”因素

“由于我们决定成为一家上市公司,我们的基金投资者可能不愿意向我们的基金投入新资本,这可能对我们的经营业绩、财务状况和现金流量产生重大不利影响。”TPG最新招股书显示。

作为一家投资公司,TPG的“成功”可以说高度依赖投资者的评估,如若基金投资者决定拒绝向其基金投入额外资金或完全停止与其开展业务,那么TPG的经营业绩将会受到更为严重的打击。

再有,TPG没有产生收入或现金流的独立方式,其支付税款和运营费用的能力,包括履行应收税款协议下的义务,或在未来宣布和支付股息,取决于TPG运营集团及其合并子公司的运营和现金流量以及从TPG运营集团收到的分配。

这也就意味着出于任何原因的财务亏损,都会限制和削弱其分配资产的能力,流动资金的掣肘,将影响到整个投资流程,这不仅仅对于TPG的收益有影响,对于其公司形象或是吸引人才的能力都会有一定程度的削弱。

站在巨人肩膀上未来价值几何?

TPG上市,无疑给VC/PE上市这股热潮又添了一把“火”。

作为仅次于三巨头的全球最大的私募股权机构之一,他的上市动作,很难不让人联想到当初三巨头上市都取得的“佳绩”。

2007年6月,黑石公开募资超过40亿美元,当时成为继谷歌上市以来第二大IPO;2010年7月, KKR公司在纽约证交所上市交易;2012年凯雷上市。自上市后,三巨头总收入即归属上市公司净收益实现大幅增长。

截至发稿时间,黑石集团总市值达809.07亿美元;KKR总市值达403.54亿美元;凯雷总市值达183.26亿美元。

在过去的十年中,黑石集团、KKR、凯雷集团等私募股权公司的规模稳步扩大,纷纷筹集接近或超过200亿美元的“超级基金”。KKR今年4月也宣布完成KKR亚洲四期基金的募集,总规模150亿美元,打破了亚洲私募股权基金募集记录。

相较于黑石、KKR等巨头来说,TPG目前的估值或许差距还是较大,但从另一方面来说,正是因为有黑石、凯雷等等“前辈”的铺垫,TPG的上市或许会更为顺利。

而上市之后的TPG有怎样的表现,我们目前不得而知,但站在“巨人”们的肩膀上,TPG能否再一次搅动资本市场,给整个投资市场带来新的活力与机遇,时间会告诉我们结果。